O resultado consolidado de Rede D’Or e Sul América no 4T23 foram neutros, mas com bons sinais de melhora em ambos os casos. Para Rede D’Or, apesar da sazonalidade negativa, vemos bom crescimento de receita na comparação anual, com avanço do ticket médio no ano. Olhando para SULA, continuamos a ver sinais de melhora na sinistralidade, apesar da pequena diminuição no indicador em um trimestre de sazonalidade positiva para a operadora.

A divulgação dos resultados consolidados da companhia contém a descrição da dinâmica individual de cada uma das partes, assim, é possível analisar separadamente cada um dos negócios. Novamente, vale ressaltar que há operações de eliminação e abatimento entras as companhias do grupo, que representam cerca de 20% da receita de RDOR3 e cerca 20% do custo operacionais de SULA.

Continuamos comprados na tese de investimento de Rede D’Or após a combinação de negócios com a Sul América. O setor de saúde passa por um momento turbulento que começa a apresentar melhoras, e a Rede D’Or está bem posicionada para colher os frutos da melhora setorial como líder na prestação de serviços hospitalares. Reiteramos nossa recomendação de COMPRAR com preço-alvo de R$ 45,00.

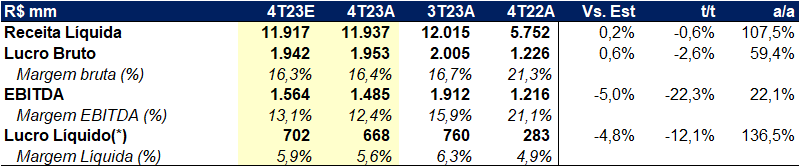

Rede D’Or: receita líquida surpreende para cima

A vertente de hospitais apresenta sazonalidade negativa no quarto trimestre, quando há menor número de cirurgias e pacientes-dia. Esse ano não foi diferente, com a taxa de ocupação dos hospitais alcançando 76,4% (vs. 80,1% no 3T23) e o volume de cirurgias diminuindo para 120k (vs. 132k 3T23), com isso a receita líquida dos negócio de hospitais (RDOR3) alcança R$ 6,28b no período. Olhando na comparação anual, a primeira linha da demonstração do resultado da companhia avançou 9,3%, o que consideramos positivo dado a estabilidade do número de leitos operacionais (+1k vs. 4T22). Esse avanço se deu principalmente por uma evolução do ticket médio na base anual de 8,5%, aumento positivo mas nada surpreendente.

Avanço na margem EBITDA

Houve aumento da margem EBITDA na comparação anual, principalmente puxada pelo avanço da receita líquida no ano. Olhando para os custos com serviço hospitalar, os custos de materiais e medicamentos, parte importante da tese de investimento em Rede D’Or, se manteve em estabilidade, mesmo com o crescimento da participação dos custos com oncologia nos custos totais do segmento de hospitais.

SULA: sinais de melhora!

A operadora de planos de saúde do grupo teve um trimestre neutro, apresentando receita líquida no período de R$ 6,97b (+8,8% a/a). O crescimento da receita está ligada diretamente ao reajuste no ticket-médio da companhia, com a estratégia de fortes aumentos nos preços dos planos. Vemos que esse movimento tem dado frutos, evidenciado pela expansão da receita líquida da companhia.

Sinistralidade poderia ter sido melhor

Ao contrário da sazonalidade para a vertente de hospitais, a sazonalidade do quarto trimestre para as operadoras de planos de saúde, como a SULA, é positiva. Isso pois, como há menos cirurgias e menos procedimentos nos hospitais, a expectativa é de redução da sinistralidade. Nesse sentido, observamos esse efeito no resultado da Sul América com a sinistralidade alcançando 85,1% no 4T23 (-1 p.p. vs. 3T23). Mas a redução de apenas um ponto percentual decepciona, era esperado que a sinistralidade apresentasse melhora mais acentuada no trimestre. Mesmo assim, a sinistralidade consolidada do ano de 2023 foi de 86,4% (-2,1 p.p. vs. 2022), o que representa a melhora sequencial e gradual esperada.