🚨 NOVO! Você pode conferir o relatório completo em formato PDF, basta clicar no link abaixo.

A Lojas Renner irá divulgar seus resultados do quarto trimestre, no dia 16 de fevereiro, após o fechamento do mercado. Esperamos um enfraquecimento na tendência de crescimento do top line da companhia. Com um Same Store Sales (SSS) negativo, o faturamento líquido da Renner deve crescer abaixo de 30% a/a.

A nossa expectativa está baseada, principalmente, em três grandes temas que observamos durante o período:

(I) Primeiro, o fenômeno La Niña. Verificamos ele se estendendo pelo terceiro ano consecutivo, algo que não ocorria há mais de 10 anos. Esse fenômeno é responsável pelo resfriamento anormal das águas do Oceano Pacífico Tropical e, traz consigo dias mais gelados/chuvosos.

De acordo com os dados do Inmet (Instituto Nacional de Meteorologia), o Brasil teve o mês de novembro mais frio dos últimos 46 anos. Na região Sudeste – que corresponde por cerca de ~50% do parque de lojas da Renner – pudemos observar o mês mais gelado das últimas 6 décadas. Tais temperaturas esfriaram o desempenho de vendas da coleção de primavera.

(II) Segundo, tivemos um mix entre dois eventos de grande força sazonal ao brasileiro: Copa do Mundo e Black Friday. Como se já não bastasse a atenção dos consumidores estarem voltadas ao maior campeonato do mundo, a seleção brasileira fez sua estreia na quinta-feira, dia 24 de novembro, um dia antes da Black Friday.

Os efeitos disso foram repercutidos em um fraco desempenho de vendas, provocando quedas de –28% no e-commerce, de acordo com o levantamento da Neotrust.

Também devemos considerar o menor fluxo nas lojas físicas e shoppings durante os jogos, o que impactou diretamente nos volumes de venda. De acordo com os dados reportados da Multiplan, os shoppings nos dias dos jogos da seleção fizeram com que as vendas rodassem a ~80% do realizado em 2021. Na Renner, o volume segue aproximadamente 10% abaixo de 2019

(III) Terceiro, o ambiente macroeconômico. Diante das turbulências já mencionadas impactando o setor, contamos com o último período do ano sendo marcado pela disputa eleitoral a Presidência do Brasil, destacando a polarização no país e incertezas sobre o futuro.

Junto a isso, temos o atual contexto de taxas de juros maiores – o que encarece o acesso ao crédito, menor disponibilidade de renda e uma inflação maior.

Nesse sentido, vimos o consumidor adotar uma postura mais cautelosa frente aos seus gastos, principalmente àqueles que são discricionários (vide uma inflação de vestuário batendo 18% nos últimos 12 meses), com as famílias sendo mais seletivas em suas cestas de consumo.

Em contrapartida a esses fatos, as duas últimas semanas do ano ajudaram a amenizar o impacto dessas variáveis. Na última pesquisa de intenção de compra para o Natal de 2022 da CNDL (Confederação Nacional de Dirigentes Lojistas), a categoria de vestuário era top of mind, correspondendo por ~57% dos interesses para presentes.

Como resultado disso, a companhia conseguiu ter um bom desempenho na operação Natal e no pós Natal – período marcado pelas trocas e devoluções, aumentando fluxo nas lojas e, na maior parte das vezes, adicionando ticket.

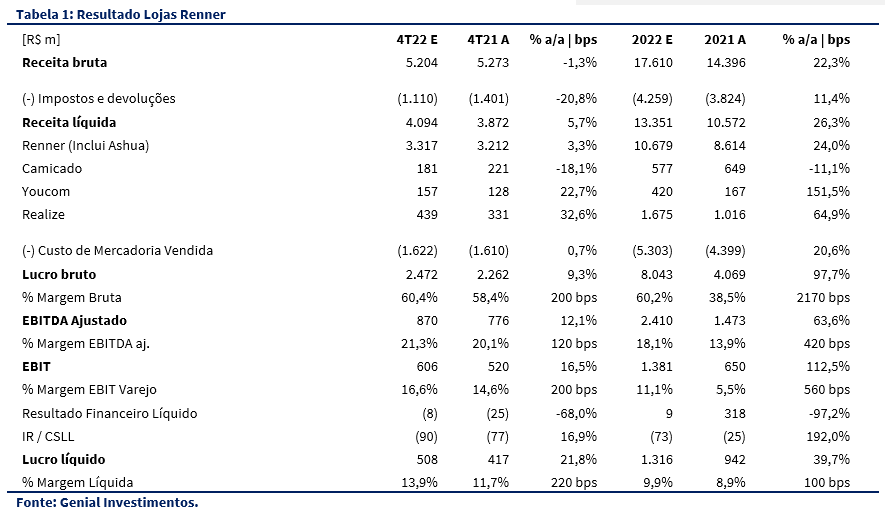

Diante da dinâmica apresentada, estimamos que a Lojas Renner reporte uma receita líquida de R$ 4,1b (+5,7% a/a; +28,9% t/t) e um Same Store Sales negativo em -1,2%.

Não devemos ter surpresas no desempenho por bandeiras. Aqui acreditamos que a conduta deve seguir o mesmo padrão dos demais trimestres. Inclusive, com o guidance de abertura de 40 lojas no ano batido.

A Youcom deve seguir apresentando o melhor crescimento (+23,2% a/a), apesar de sofrer dos mesmos entraves setoriais, como dito acima, que a Renner, a marca surfa um posicionamento mais jovem e de uma classe com melhor poder aquisitivo (algo próximo de um +B).

A marca líder Renner (inclui Ashua), correspondente por cerca de ~91% da receita de varejo, deve ter um desempenho normalizado ano contra ano, onde estimamos uma evolução de +3,3% a/a.

Enquanto isso, a Camicado deve seguir patinando em meio à competição de seu nicho e sua demanda afetada pela opção de consumo de seu cliente. Aqui acreditamos que a receita deva cair ~ -18,1% a/a.

Na financeira da Renner, a Realize, esperamos mais um trimestre ruim, com performance ainda inferior ao reportado no 3T22. Tal fato acontece diante do enredo macroeconômico já citado do Brasil.

Observamos a escalada da taxa básica de juros, saindo de 7,75% no começo do 4T21 para os 13,75% atuais (+6 p.p.), provocando o encarecimento do crédito. Também notamos a inadimplência subir, de acordo com os dados fechados de 2022 do CNC (Confederação Nacional do Comércio), ~78% das famílias no país contraíram algum tipo de empréstimo, sendo que a proporção de famílias com dívidas atrasadas foi a maior em 12 anos.

Vale pontuar que a carteira de crédito da Realize está com um score abaixo de sua média histórica, provocando um maior índice de inadimplência. Dentro desse contexto, a financeira pratica maiores renegociações gerando uma espécie de “desconto”, que pode ser traduzido para um estorno dos juros que ela reconheceu de um cliente insolvente e ainda não tinha recebido. Esse fenômeno deve ganhar maior força nesse trimestre que no 3T, assim sendo esperamos um resultado negativo em serviços financeiros.

Com isso, estimamos um lucro bruto consolidado de R$ 2,5b (+9,3% a/a; +39,6% t/t) com uma margem bruta de 60,4%. Apesar do crescimento menor de receita, quando olhamos para a margem bruta da operação de varejo, vemos evolução de +146 bps ano contra ano, chegando em 56,5%. Isso é fruto de uma melhor inteligência da companhia em remarcações, uma sessão promocional em linha e com incremento de sortimento/posicionamento.

Devido a perda de inclinação no crescimento da receita, esperamos que as despesas pressionem, na visão ano contra ano. A nossa expectativa para despesas operacionais é de -R$ 1,2b, uma pressão de -288 bps a/a.

Dessa forma, chegamos em um EBITDA Ajustado pós-IFRS16 de R$ 870m (+12,1% a/a; +91,2% t/t) e uma margem do varejo de 23,8%, evoluindo 200 bps ano contra ano, porém ainda com um gap de -970 bps vs. 2019.

Dentro do resultado financeiro, não temos surpresas. Com uma sólida posição de balanço e uma dív. líq./EBITDA LTM (pós IFRS16) de ~-0,5x, a companhia não deve sofrer os impactos da alta da selic no seu lucro líquido. Cabe o destaque que a Renner realizou o pagamento de duas debêntures e duas linhas de capital de giro, que somam cerca de R$ 1,16b, no último trimestre do ano.

Por fim, estimamos um lucro líquido de R$ 508m (+21,8% a/a; +100% t/t), com uma margem de 13,9%, aumentando +220 bps ano contra ano. Na Tabela 1 abaixo, reunimos nossas expectativas para a Lojas Renner, no trimestre e no ano.

Mantemos nossa recomendação de COMPRAR com preço-alvo FY23 de R$ 36,25, que implica em um upside de +87% às ações.