A Renner divulgará o seu resultado do 3T23 na quinta-feira (09/nov), após o encerramento do pregão. Neste relatório discutimos nossas projeções para o trimestre e as revisões em nossas estimativas para refletir um contexto mais desafiador para o setor de vestuário no curto prazo.

Apesar do cenário setorial complexo, frente a recente desvalorização do papel, acreditamos que o preço de tela hoje já incorpore essa perspectiva. Negociando a um múltiplo EV/EBITDA 2024E de 5,2x – 55% abaixo da média histórica de 11,4x -, vemos a precificação atual como um bom ponto de entrada.

Estamos elevando nossa recomendação para COMPRA com target price 2024E de R$ 18,00 (vs. manter e TP R$ 20,50 anteriormente) – implicando em um upside de 42,0% em relação ao fechamento de hoje (26/out).

Expectativas 3T23

Varejo deve voltar a crescer, ritmo ainda baixo

Após um trimestre de retração de receita, esperamos uma dinâmica sequencialmente mais favorável ao crescimento a/a de topline neste 3T23. Frente a uma base comparativa mais benéfica, acreditamos que o varejo volte a crescer na visão anual – apesar de que a um ritmo baixo. Em nossa visão, três principais pontos devem influenciar a evolução do faturamento da Renner neste trimestre.

(i) Coleção mais favorável ao consumidor. Para preparar as lojas para a coleção de verão, as empresas de vestuário geralmente promocionam seu estoque de inverno no mês de julho. A Renner optou por realizar o período promocional em junho, buscando chegar no 3T com estoques de inverno mais leves e preparada para a próxima coleção. Assim, desde o início do trimestre, a companhia focou na coleção atual de primavera/baixo verão – uma coleção mais favorável ao consumidor por ter um ticket médio mais baixo, beneficiando as vendas vs. 2T23.

(ii) Aumento de categorias na faixa inicial de preço. Frente a consumidores ainda sensíveis a preço e com a renda pressionada, a Renner tem feito um trabalho de percepção de preço, buscando oferecer um sortimento mais amplo na base pirâmide de preços. A performance dessa categoria foi positiva, contribuindo para o volume de vendas.

(iii) Volume ainda abaixo de 2019. Diante de um trimestre com intensas variações climáticas (fortes chuvas e ondas de calor), o fluxo permanece pressionado, principalmente em shoppings. Assim, mesmo com uma performance mais positiva na venda de certas categorias, o volume permanece abaixo dos níveis pré-pandemia.

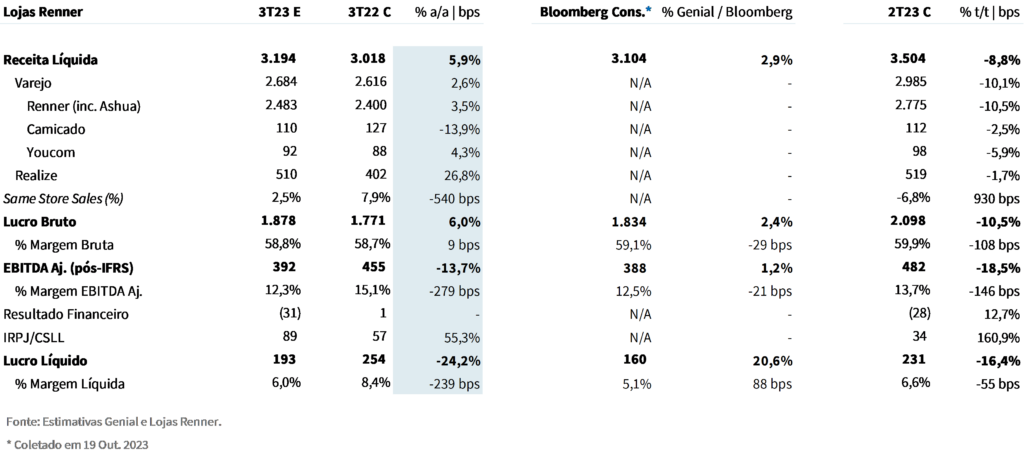

Com volumes ainda pressionados e considerando a venda de itens de ticket médio mais baixo, esperamos um crescimento mais leve de faturamento. Estimamos que o braço de varejo da Renner reporte um faturamento líquido de R$ 2,7b (+2,6% a/a; -10,1% t/t), com um Same Store Sales (SSS) de 2,5% a/a.

Em relação às bandeiras, acreditamos que a dinâmica acima impacte tanto a Renner, quanto a Youcom. Estimamos um leve crescimento de +3,5% a/a do faturamento líquido da Renner e de 4,3% a/a para Youcom. Considerando o fechamento de 14 lojas nos últimos 12M, a Camicado deve continuar sendo a maior detratora de crescimento neste trimestre. Projetamos que o faturamento líquido dessa marca retraia -13,9% a/a.

Quanto à Realize, projetamos uma carteira de sequencialmente crédito estável, a medida em que a companhia continua adotando uma política mais conservadora no fornecimento de crédito. Acreditamos que essa postura deve impedir grandes crescimentos de receita para a Realize, de modo que esperamos uma leve retração sequencial do faturamento. Na visão anual, estimamos um crescimento maior do que o visto no 2T23, em função de uma base comparativa mais fraca.

Consolidando a dinâmica do varejo e da financeira (Realize), projetamos um faturamento líquido consolidado de R$ 3,2b – uma aceleração de +5,9% a/a.

Alívio de custos deve ser investido em preço

Em nosso último relatório de prévias comentamos sobre o cenário mais favorável para o vestuário no 2S23 em termos de custos, frente a desinflação das matérias-primas (algodão e celulose). Esse movimento começa a ser visto neste trimestre, porém, acreditamos que esse alívio não será traduzido em margem bruta neste momento.

Em nossa visão, a Renner deve usar parte desse excedente para investir em preço e oferecer um maior sortimento a preços mais baixos, buscando impulsionar a venda. Assim, esperamos uma margem bruta estável em relação ao ano passado, chegando à 58,8% (+9bps a/a; -108bps t/t).

Despesas crescendo mais que a receita

Ainda devemos observar um impacto no resultado operacional de maiores despesas relativas ao processo de ramp-up do novo CD de Cabreúva – fase que deve ser finalizada ainda este ano. Por outro lado, acreditamos que o as recentes revisões de estrutura realizadas nos últimos períodos comecem a ter efeitos sobre o nível de despesas G&A.

Dado o volume de vendas pressionado, ainda esperamos um certo grau de desalavancagem operacional pressionando a margem EBTDA – porém, com menor impacto do que o observado nos últimos trimestres. Estimamos uma margem de 12,3% (-279bps a/a; -146bps t/t).

Linha de IR/CSLL deve aliviar pressão sobre o lucro

Com o reconhecimento dos benefícios fiscais de subvenção, JCP e da Lei do Bem, acreditamos que a linha de impostos terá um impacto bastante positivo sobre o lucro, mitigando os efeitos negativos da desalavancagem operacional.

Projetamos um lucro líquido de R$193m (-24,2% a/a; -16,4% t/t) e uma margem líquida de 6,0% (-239bps a/a; -55bps t/t).

Revisando estimativas e elevando a recomendação

O último ano tem sido desafiador para o varejo de vestuário, marcado por uma demanda enfraquecida em um cenário macroeconômico penoso para o consumo, além de fatores climáticos que também atrapalharam a performance das vendas de itens de inverno. Paralelamente, o segmento de “Vestuário e Calçados” passa por um momento altamente disruptivo, a medida em que aumenta cada vez mais a concorrência com plataformas cross-borders que ganham parte da demanda nacional com um preço extremamente competitivo.

Estamos revisando nossas estimativas para representar esse cenário, ajustando nossas projeções de crescimento de vendas para refletir um ambiente mais desafiador nos próximos anos.

Assumindo um custo de capital próprio (Ke) de 15,2% e um crescimento na perpetuidade (g) de 4,5%, através de um fluxo de caixa descontado (DCF), estamos atualizando o preço-alvo 2024E para R$ 18,00 (vs. R$20,50 anteriormente) – upside de 42,0% em relação ao preço em 26/out.

Frente a recente desvalorização do papel (-36,11% YTD), acreditamos que o preço de tela hoje já incorpore a perspectiva de um curto prazo mais complexo. Negociando a um múltiplo EV/EBITDA 2024E de 5,2x – 55% abaixo da média histórica de 11,4x -, vemos a precificação atual como um bom ponto de entrada.

Apesar do cenário desafiador para o setor de vestuário como um todo, vemos a companhia bem-posicionada frente a seus pares. A medida em que as condições de consumo se recuperem, acreditamos que a Renner, como líder na categoria, deve se destacar e surfar melhor o ambiente competitivo.

Frente a uma base comparativa mais fácil, a Renner deve se beneficiar de (i) controle de despesas resultante da revisão de estrutura realizada ao longo deste ano; (ii) fim da fase de ramp-up do CD de Cabreúva, passando a ser uma fonte de ganhos de eficiência em termos de despesas; (iii) desinflação de custos, permitindo o investimento em preço de modo a estimular a venda e fechar um pouco o gap de precificação vs. plataformas cross-borders e (iv) perspectiva de recomposição gradual da demanda.

Dito isso, estamos elevando nossa recomendação para COMPRA com target price 2024E de R$ 18,00 – implicando em um upside de 42,0% em relação ao fechamento de hoje (26/out).