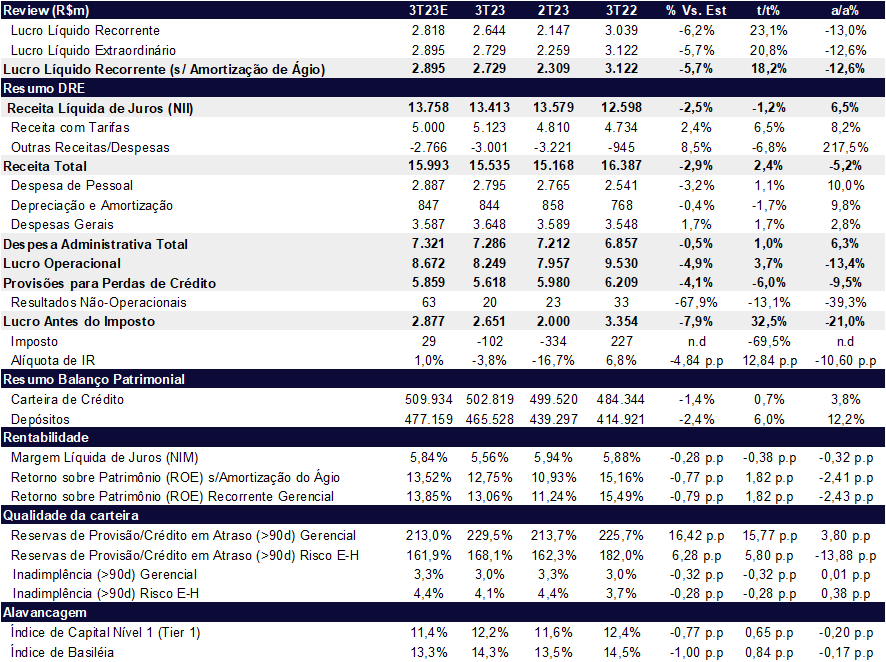

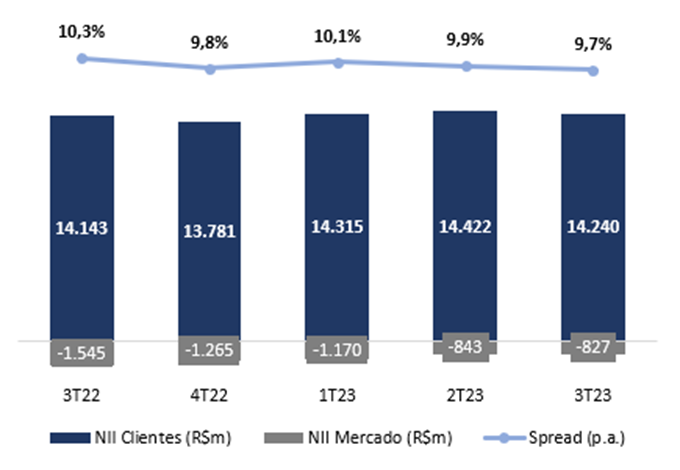

O Santander Brasil apresentou um lucro líquido de R$ 2,7b, uma boa melhora de 18,2% t/t, ficando em linha com a média do mercado, mas 6% abaixo das nossas estimativas. A rentabilidade (ROE) de apenas 13,1% continua em patamares fracos frente ao histórico do banco e de alguns concorrentes. No entanto, o resultado mostra sinais de melhora mais expressiva na qualidade dos ativos (crédito), originação de crédito, crescimento de clientela e tarifas, consolidando uma trajetória de melhora gradual de rentabilidade na nossa avaliação. O CEO Mario Leão sinalizou que o banco caminha para uma recuperação de rentabilidade com busca de um ROE de 15-20% e que o pior (do ciclo) já teria ficado para trás.

Do lado positivo, o banco apresentou a primeira melhora expressiva na inadimplência desse ciclo de crédito desde 3T20. As novas safras estão performando melhor que as mais antigas e já representam 63% da carteira de crédito, ajudando a aliviar a linha de despesas com provisões (PDD), que apresentou a primeira queda anual depois de um bom período em alta. Pelo melhor movimento das novas safras, acreditamos que o banco possa começar a reduzir as despesas de PDD, beneficiando a lucratividade mais à frente. Na conferência de resultados, o CEO sinalizou que o banco está cautelosamente aumentando o apetite a produtos de maior risco e melhorando as áreas de passivo, tarifas e relacionamento com clientes alta renda. Os clientes Select (alta renda) cresceram 44% a/a para quase 1 milhão de contas. A receita de tarifas teve um bom desempenho, aumentando robustos 6,5% t/t (8,5% a/a).

Do lado mais negativo, o crescimento do crédito continua tímido e consequentemente a receita com juros não evoluiu. Acreditamos que uma retomada demore um tempo e seja de forma gradual. A surpresa negativa em relação as nossas estimativas veio principalmente da margem financeira, que apresentou queda de 1,2% t/t. A margem com mercado (tesouraria) ficou relativamente estável em relação ao trimestre passado, não apresentando melhorias com a queda da Selic devido aos menores ganhos com tesouraria. Além disso, a margem com clientes apresentou um spread levemente menor que o 2T23 devido ao processo de maior seletividade, o que deixa o mix mais conservador.

Com a melhora na qualidade do crédito, acreditamos que o banco possa voltar a crescer de forma mais consistente em 2024. Para o ano de 2023, crescimento de crédito continua tímido em 3,8% a/a no 3T23. Apesar dos sinais de melhora, reiteramos nossa recomendação de MANTER com preço-alvo de R$ 29,4, principalmente por conta do valuation. Negociando a 7,22x P/L 2024E e 1,2x P/VP 2023E, as ações do banco negociam com prêmio ou ao par que outros bancos com melhor desempenho nesse ciclo de crédito. Porém, com a melhora da inadimplência, volta do crescimento de crédito e melhora na tesouraria, esperamos que o banco gradualmente recupere rentabilidade, que na nossa visão estão parcialmente precificados em relação as nossas expectativas de melhora.

Rentabilidade retomando trimestre a trimestre

Crédito: Venda do Banco PSA segurou o crescimento

A carteira de crédito visão BACEN (Banco Central) ficou em R$ 502,8b, crescimento ainda tímido de apenas 0,7% t/t e 3,8% a/a. Desconsiderando o efeito cambial, o crescimento trimestral seria de apenas 0,2%, mas com aumento de 4,4% a/a.

No trimestre, os destaques positivos foram o segmento de pessoa física (+1,6% t/t e +5,6% a/a) e pequenas e médias empresas (+3,1% t/t e +6,5% a/a). Já do lado negativo, a linha de financiamento ao consumo contraiu -2,1% t/t e -2,7% a/a, impactado pela venda da participação no Banco PSA. Ademais, o segmento de grandes empresas também apresentou contração no trimestre (-0,6% t/t), mas com alta de 2,9% a/a.

As novas safras originadas a partir de jan/22, que tem apresentado um nível de risco mais adequado, já representam 63% de participação da carteira total.

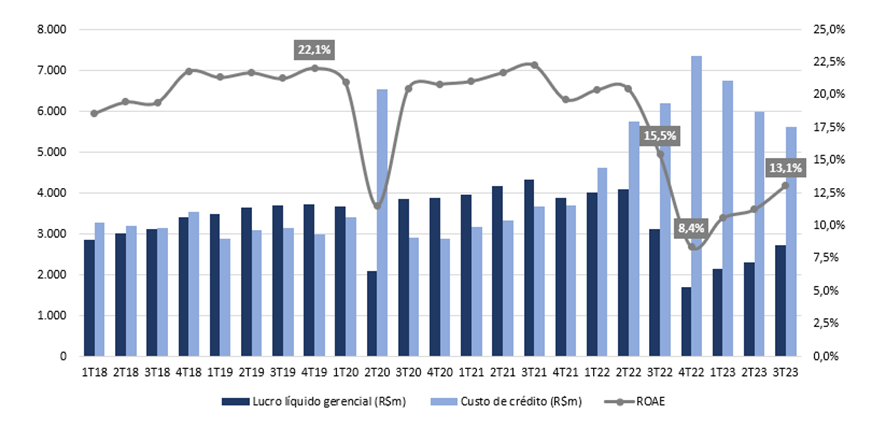

Receita com Juros (NII): Menor spread e tesouraria segurando o resultado

A receita com juros do banco apresentou queda de 1,2% t/t, mas com alta de 6,5% a/a.

- Margem com clientes (NII Clientes): A linha apresentou queda de 1,3% t/t, impactado pelo processo de maior seletividade, o que ocasionou em um mix mais conservador, levando o spread para níveis inferiores ao do 2T23 (-0,2pp)

- Margem com mercado (NII Mercado): Apesar da queda da Selic, a linha ficou relativamente estável em relação ao 2T23 (melhora de 1,8% t/t), impactada negativamente pelos resultados da tesouraria.

NII mercado relativamente estável e Spread menor

Com a retomada de apetite com produtos com maior margem (spreads) e gradual melhora da margem com mercado por conta da redução na Selic esperada para os próximos trimestres, esperamos que o NII volte a crescer em 2024.

Receita de serviços: Seguros com forte desempenho

A linha de receita de serviços apresentou uma boa expansão de 6,5% t/t e 8,2% a/a. O trimestre foi impulsionado pelas receitas de seguros (+19% t/t), operações de crédito (+10,8% t/t) e cartões (+3,2% t/t).

Outras receitas/despesas: menores despesas com cartão t/t

As outras receitas/despesas apresentaram queda de 6,8% t/t beneficiadas no trimestre por menores níveis de despesas com cartão de crédito, já no a/a apresentou normalização, com crescimento de 217,5%, por conta de maiores despesas com provisões para contingências e outras.

Inadimplência: Primeira melhora t/t

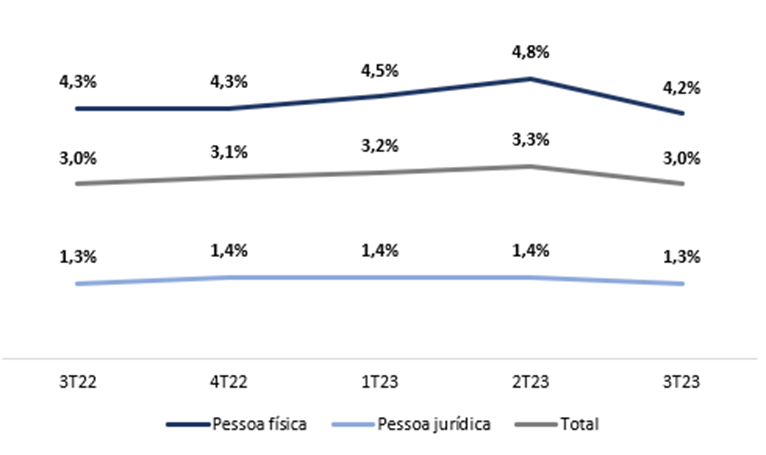

A inadimplência acima de 90 dias (NPL 90+) apresentou queda de 0,3pp t/t e ficou estável a/a, chegando a 3,0%. O trimestre foi marcado por uma boa melhora no segmento de pessoas físicas que reduziu em 0,6pp t/t, além de um leve arrefecimento de 0,1pp t/t em grandes empresas e pequenas e médias empresas. Foi a primeira melhora mais expressiva da inadimplência nesse ciclo de crédito desde 3T20.

Além disso, as novas safras originadas a partir de jan/22 continuam apresentando uma melhor qualidade, com um NPL 90+ em 2,9% (0,3pp menor que a do que as safras mais antigas).

Inadimplência acima de 90 dias apresenta melhora t/t

Despesa com Provisão de Crédito: Primeira queda anual

As despesas líquidas com provisão (PDD) ficaram em R$ 5,6b (-6,0% t/t e -9,5% a/a), apresentando a primeira queda anual, podendo ser um ponto de inflexão. O trimestre foi beneficiado em parte pelo reforço de balanço feito no 1T23 e pelo melhor resultado das novas safras.

Além disso, o banco realizou a venda de R$ 2,3b de portfólio, sendo que R$ 2,2b já estavam fora do balanço (written-off) e apenas R$ 0,1b ainda estava ativo, o que resultou em um ganho de aproximadamente R$ 14m.

Com níveis de provisão acima da inadimplência, o índice de cobertura ficou em 229,5%, aumento de 15,8pp t/t e 3,8pp a/a.

Despesas administrativas: Impactado pelo dissídio

As despesas administrativas totais ficaram em R$ 7,3b (+1,0% t/t e +6,3% a/a). O 3T23 foi impactado por maiores gastos com publicidade e promoções (+22,7% t/t), além de maiores despesas com pessoal (+1,1% t/t) que foi puxada pelo acordo coletivo (dissídio) que ocorreu em set/23, mas parcialmente compensado por menores despesas tributárias (-11,4% t/t) e menores níveis com depreciação e amortização (-1,7% t/t).

Impostos: Ajudando o lucro

O imposto ficou positivo no trimestre, contribuindo positivamente em R$ 102m para o lucro líquido. A linha foi beneficiada em parte pelo pagamento de Juros sobre Capital Próprio (JCP) sobre uma base de lucro antes de imposto ainda sobre pressão.

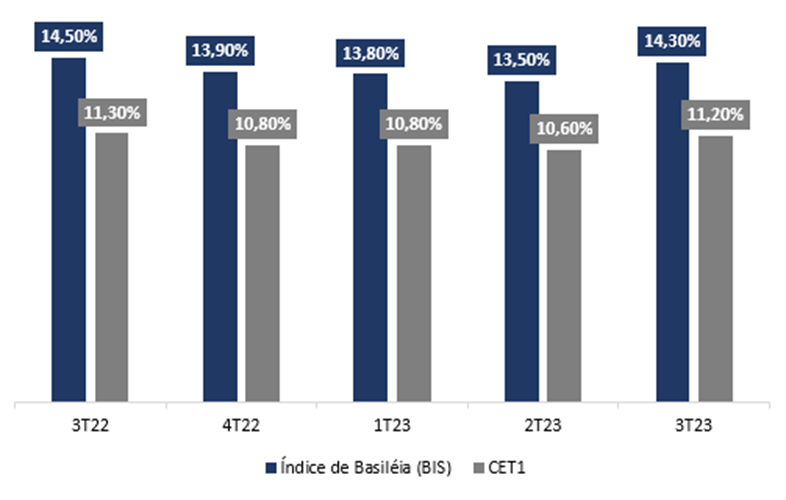

Capital: Reforçado pela nova resolução do BACEN

O índice de Basiléia ficou em 14,3% (+0,8pp t/t e -0,2pp a/a), já o capital principal chegou a 11,2% (0,5pp t/t e -0,1pp a/a). O aumento trimestral na Basiléia ocorreu pela redução dos ativos ponderados pelo risco (RWA), beneficiado pela implementação da resolução 229 do Banco Central em jul/23.

Basiléia reforçada pela nova resolução do BACEN