A SLC Agrícola vai divulgar seu resultado do 3T24 no dia 12 de novembro, após o fechamento do mercado. Para o trimestre, mantemos uma visão cautelosa de curto prazo, com destaque para o (i) impacto do cenário das commodities agrícolas, especialmente os grãos. Do lado negativo, os preços de soja e milho continuam sob pressão devido ao (ii) aumento de oferta e estoques globais, reforçado pelas revisões recentes do USDA. Esse panorama impõe um desafio significativo ao desempenho consolidado da SLC, dado que as (iii) curvas futuras indicam tendência de queda para ambas as commodities.

Já do lado positivo, o algodão segue como um ponto de resiliência, compensando parcialmente as pressões em outras áreas. A companhia mantém seu hedge cambial para 86% das vendas de algodão da safra 23/24, a uma taxa média de R$5,42, o que proporciona (i) previsibilidade em meio à volatilidade do mercado. Todavia, projetamos uma possível reversão de preços em 2025, considerando a (ii) desaceleração econômica nos EUA, com o FED iniciando ciclo de corte de juros e o (iii) impacto potencial nas exportações têxteis para este mercado.

Valuation e recomendação. Acreditamos que o algodão continuará ajudando a compensar o desempenho mais fraco da soja e do milho no curto prazo. Comentamos na seção de “Nossa visão” (ao final do relatório), como o cenário a decisão eleitoral nos EUA pela administração Trump pode impactar o setor agrícola brasileiro. Há uma lacuna em potencial a ser preenchida pelo Brasil para faturar ainda mais volume de soja para a China, por outro lado, a demanda pode desacelerar.

Do lado de fundamentos, a SLC está negociando a um EV/EBITDA 25E de 5,6x, (vs. média histórica de 6,7x) representando um desconto, o que consideramos atrativo. Dessa forma, reiteramos nossa recomendação de COMPRA, com um corte de Target Price 12M de R$22,00 (vs. R$23,50 anteriormente) e um potencial de upside de +25,93%. O corte foi realizado uma vez que fizemos atualização em nosso modelo para os preços das commodities, com a soja principalmente indicando um patamar mais baixo que esperávamos a essa altura.

SLCE3: Prévia 3T24

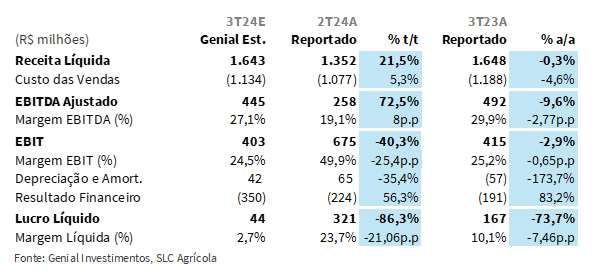

Projeções numéricas do 3T24

No 3T24, estimamos uma Receita líquida total de R$1,6b Genial Est., uma leve queda de -0,3% a/a. Projetamos um EBITDA ajustado de R$445m Genial Est., recuo de -9,6% a/a, equivalente a uma compressão de -2,77p.p. a/a na margem, a qual deve atingir, assim, 27,1%. Por fim, projetamos um Lucro líquido de R$44m Genial Est. (-73,7% a/a).

Desafios persistem com queda nos preços da Soja e Milho.

Acreditamos que a conjuntura segue desafiadora para soja e milho, com uma série de fatores que devem impactar negativamente o resultado operacional consolidado deste trimestre. Entre eles, destacamos: (i) um resultado bruto provavelmente menor para a soja, impactado pela queda nos preços unitários e por uma estratégia de retenção parcial do volume faturado para o próximo trimestre, o que reflete uma tentativa de mitigar os efeitos de um mercado de grãos em retração; (ii) no milho, estimamos uma queda de -20% a/a nas vendas faturadas e uma retração de -23% a/a no preço, ambos fatores que devem pressionar a receita e as margens. Além disso, acreditamos que a companhia adotará (iii) uma estratégia de adiamento na comercialização do milho, deixando ~320Kt para serem faturadas no 4T24, buscando uma recuperação de preços.

Algodão oferece alívio parcial.

No algodão, embora esperemos preços mais baixos a/a, acreditamos que ele continuará a desempenhar um papel importante na compensação parcial dos resultados fracos da soja e do milho, com ~86% das vendas da safra 23/24 já travadas a um preço realizado de R$82,04 e taxa de câmbio médio USD/BRL de R$5,42, o que pode garantir alguma previsibilidade para a receita para essa commodity em particular. Observamos que as condições climáticas que vigoraram durante o trimestre, com chuvas moderadas no Centro-Oeste e Nordeste, favorecem o desenvolvimento das lavouras sem grandes desvios na produtividade. Destacamos que, embora o plantio nos pareça que tenha começado com um pequeno atraso devido ao início mais lento das chuvas em setembro, as precipitações se normalizaram em outubro, permitindo um avanço dentro da janela ideal.

Nossa visão e recomendação

Estratégia cautelosa para Soja e Milho.

Olhando para frente, não esperamos uma recuperação significativa no curto prazo para as commodities soja e milho. O último relatório do USDA reforça nosso viés baixista para a soja, ao revisar para cima a produção global, com aumentos expressivos nos EUA, Ucrânia, Rússia e Índia, refletindo uma expansão na oferta internacional. Esse aumento de produção, somado à elevação nos estoques globais, que agora atingem 134,3Mt, resulta de maiores reservas nos EUA, China e Argentina, enquanto o Brasil apresentou uma leve redução em seus estoques finais. No caso do milho, a estratégia da companhia de segurar parte das vendas para o próximo trimestre, em busca de preços mais favoráveis, pode oferecer algum alívio potencial no 4T24, especialmente se fatores climáticos inesperados impactarem a produção global.

Mesmo com aumento da produtividade para a safra 24/25, as margens devem ficar pressionadas no curto prazo.

De um lado, existe a previsão de recuperabilidade do retorno advindo da produção de milho para a safra 24/25, à medida que o (i) efeito do El Niño se dissipa; a (ii) produtividade aumenta; e (iii) a chegada do La Niña e suas condições climáticas adversas iniciem sua preponderância. Por outro lado, ainda estamos enxergando um (i) nível elevado estoque (132,4Mt; +4% a/a), adjuntos de um (ii) baixo ritmo de negociações, com (iii) potencial redutível de demanda internacional. Para completar, (iv) julgamos como improvável a quebra de safra na Argentina ou no Sul do Brasil para 24/25, e isso leva à falta de segurança em um suporte positivo de preços. Dessa forma, nosso cenário base é que o aumento de produtividade não consiga ser traduzido em expansão significativa de margens no curto prazo.

Clima nos EUA indica oferta restrita de algodão.

O último relatório do USDA destacou uma redução significativa na oferta de algodão para a safra 24/25, com (i) diminuição na área plantada; (ii) elevação na taxa de abandono nos EUA; (iii) possível recuperação da demanda por produtos têxteis à medida que o cenário global se estabilize; (iv) expectativa de que a taxa de juros mais baixa nos EUA possa incentivar o consumo industrial; e (v) o potencial cenário climático desafiador no Texas, maior produtor de algodão nos EUA. Acreditamos que a produção revisada para 15,1M de fardos reflete um cenário de oferta mais restrita, com revisões de baixa também na produção e consumo globais, principalmente na Índia e China. Como contraponto, embora os preços ainda estejam em níveis mais baixos a/a, o hedge cambial da SLC já travado a R$5,42 deve mitigar parte dos impactos, oferecendo alguma previsibilidade nas receitas.

Como visão contra consenso de meses atrás, a demanda por algodão pode enfraquecer.

Apesar desse cenário de restrição de oferta e suporte de preços no curto prazo, em contraposição à ótica de horizonte mencionada, seguimos com uma visão cautelosa para o médio prazo em virtude da coligação de variáveis sensíveis ao resultado proveniente do algodão. A maior termômetro é o mercado norte-americano, via demanda têxtil proveniente da China. Embora os EUA estejam em trajetória de iminente declínio de juros pelo corte no FED rate, a (i) irredutível desaceleração econômica americana atrelada aos (ii) riscos implícitos às eleições presidenciais e suas reverberações tarifárias sobre a economia chinesa, devem impactar a demanda até o 2S25.

Acreditamos que esse movimento pode limitar a sustentação de preços no médio prazo, considerando ainda que a cadeia de produção leva algum tempo para absorver os efeitos de uma demanda reduzida. Em nossa visão, o cenário de preços do algodão poderá apresentar uma tendência de queda mais perceptível ao decorrer de 2025.

Impacto das eleições nos EUA: Oportunidades vs. desafios para o setor agrícola brasileiro.

As eleições presidenciais nos EUA, deve ter implicações significativas para o setor agropecuário global, com efeitos diretos para o Brasil. Analisamos que questões centrais, como protecionismo por edificação de barreiras tarifárias, o que podem afetar a balança comercial e, consequentemente, a posição competitiva do Brasil como fornecedor estratégico. Com o potencial rompimento da relação comercial entre EUA e China na administração Trump, vemos como oportunidade, a reafirmação do Brasil como principal exportador de soja e milho para a China. Ou seja, à medida que a China buscaria diversificar suas importações, o maior beneficiando seria Brasil, que já exporta ~70% do volume de soja consumida na China, com os EUA sendo o segundo maior exportador para a região.

Pela ótica do Brasil, observamos embarques que já somam no ano ~64Mt de soja despachados para China, representando 76% das exportações brasileiras do grão. Além disso, a desvalorização do BRL/USD tem ampliado a competitividade dos produtos brasileiros no mercado externo. Por outro, como desafios, destacamos que um embargo tarifário poderia impactar negativamente o PIB chinês, que está muito dependente das exportações, reduzindo a renda média do país e, consequentemente, o consumo doméstico. Esse enfraquecimento econômico pressionaria negativamente a demanda por soja, gerando um efeito baixista sobre os preços globais.

Algodão como alívio parcial em meio à pressão no Milho e Soja.

Diante dos preços baixos de soja e milho, mantemos a expectativa de uma produção relevante na safra 24/25, impulsionada pelas condições favoráveis que o La Niña pode trazer. Acreditamos que o algodão continuará desempenhando um papel compensatório importante, oferecendo suporte às margens da SLC mesmo com a pressão sobre as demais culturas. O último relatório do USDA reforça um cenário de oferta restrita para o algodão, sugerindo suporte aos preços no curto prazo. No entanto, nossa visão de médio prazo é cautelosa, considerando um potencial reversão em 2025, à medida que a desaceleração econômica nos EUA e possíveis repercussões tarifárias limitem o consumo têxtil, impactando a demanda por algodão e potencialmente pressionando os preços.

Além das condições de mercado, destacamos os esforços contínuos da SLC em redução de custos e eficiência operacional, o que a posiciona de forma resiliente no cenário atual. A empresa segue comprometida com sua estratégia asset light, priorizando arrendamentos sobre a compra de terras, mas aberta a aquisições estratégicas pontuais que possam agregar valor ao portfólio. Vemos a SLC negociando a um EV/EBITDA 25E de 5,6x, (vs. média histórica de 6,7x) representando um desconto, o que consideramos atrativo. Dessa forma, reiteramos nossa recomendação de COMPRA, com um corte de Target Price 12M de R$22,00 (vs. R$23,50 anteriormente) e um potencial de upside de +25,93%. O corte foi realizado uma vez que fizemos atualização em nosso modelo para os preços das commodities, com a soja principalmente indicando um patamar mais baixo que esperávamos a essa altura.