A Suzano irá divulgar o seu resultado do 1T24 no dia 09 de maio, após o fechamento do mercado. Em geral, esperamos números mais fracos de embarques t/t, pela saída do período sazonalmente mais favorável (3Ts e 4Ts). Ainda assim, excluindo o fator sazonal na comparação a/a, esperamos um leve aumento de volume (+2,1% a/a), mas que não compensará o efeito negativo de preço na base anual (-17,9% a/a). Devemos lembrar que embora o preço da celulose (BHKP) de fato esteja em ascensão nos últimos meses, ainda assim essa melhora provavelmente ficará aquém do preço médio praticado ao longo do mesmo período do ano passado.

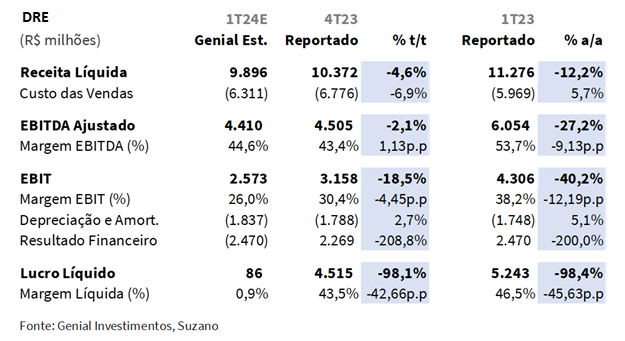

Por outro lado, mesmo com a comparação sazonal mais fraca em volume, destacamos a melhora de preço realizado no movimento sequencial (+9,3% t/t). Entretanto, projetamos também um COGS/t com leve alta (+1,3% t/t). Com isso, o EBITDA deve ficar lateralizado sequencialmente (-2,1% t/t). A operação financeira do mecanismo de hedge cambial trará um efeito positivo (+R$248m), mas dessa vez irá compor um par com um vetor oposto ao de outra linha importante no resultado financeiro.

Projetamos uma forte linha negativa de variação cambial da dívida (-R$2,1b), que deve retirar basicamente toda a performance operacional do EBITDA, fazendo com que o lucro líquido fique anêmico, em apenas R$86m Genial Est. (-98,1% t/t; -98,4% a/a). Importante lembrar que essa situação não possui efeito caixa, e faz parte da dinâmica corriqueira de resultado financeiro da Suzano, que possui ~55% da sua dívida em USD.

Valuation e recomendação. Acreditamos que o cenário de melhora de preços nitidamente compôs um ciclo de alta da celulose, em razão da Suzano ter liderado 3 rodadas surpreendentes de repasses em 2024, que por sua vez, sucederam 6 rodadas de repasse na Ásia e 4 para Europa e EUA no 2S23. O preço para BHKP (celulose de fibra curta) na China passou para US$720/t vs. US$480/t no bottom do ciclo de baixa, que ocorreu em maio de 2023. Destacamos que os pares da Suzano acabaram seguindo o movimento de reajustes para a carteira de clientes, alterando a curva da commodity.

Apesar de alguns repasses esse ano terem ocorrido contra a nossa expectativa de estabilização, apuramos dados indicando uma demanda mais forte do que a inicialmente prevista, tanto na China quanto na Europa. Para além da demanda, também observamos acontecimentos atípicos ocasionando uma oferta um pouco mais apertada, devido a uma série de eventos na Finlândia, país que é forte produtor de celulose, além de conflitos geopolíticos que criam gargalos no frete.

Tais eventos foram (i) arquitetura de greves em plantas da UPM, Stora Enso e Metsä, com redução dos turnos de trabalho e fechamento de capacidades, além de uma (ii) explosão de gás que paralisou por ~12 semanas outra planta da Metsä (~360Kt de impacto). As produções reduzidas também sofreram restrições nos embarques, devido a (iii) suspensões de portos e ferrovias também na Finlândia, e (iv) maior pressão na oferta devido as restrições no mar vermelho, que acabam levando menos concorrência do mercado asiático para dentro da Europa.

Aumentamos nosso ponto de equilíbrio de curto prazo 2024-25E da BHKP China para ~US$700/t (vs. US$655/t anteriormente), o que sugere uma leve queda vs. o preço spot pós reajustes, devido a entrada de oferta do projeto Cerrado no 2S24 e ramp-up em 2025. Além disso, a Suzano implementou aumentos de preços de +US$80/t para a Europa e os EUA, elevando os preços europeus da BHKP para ~US$1.360/t e os preços norte-americanos para cerca de ~US$1.500/t.

Com relação à produção, a Suzano realizou um corte de ~4% do volume em 2023. Para 2024, a companhia ainda não anunciou oficialmente uma estratégia de redução. Destacamos que, embora essa estratégia de disciplinar o mercado quando o preço está com dinâmica ruim já foi utilizada pela Suzano em 2019 e não havia dado certo na época, por outro lado o desligamento proposital de máquinas mais antigas em 2023 se mostrou uma tentativa bem-sucedida de gerenciar os custos e de manter o equilíbrio do mercado, que adotou um tom diferente do de 2019 e seguiu os passos redução de capacidade. Acreditamos que isso potencialmente acabou levando a uma aceitação mais ampla do aumento dos preços, que passaram a ocorrer desde junho de 2023.

Ao conversarmos com a Suzano sobre esse ponto em particular, sentimos que a companhia avalia estrategicamente algum corte, mas nossa impressão é de que ela só faria se os repasses de preços começarem a sofrer maiores resistências por parte dos produtores de papel não integrados. Enquanto as rodadas desse ano foram bem-sucedidas, não acreditamos que a Suzano tenha sentido necessidade de reduzir capacidade para ancorar preços ou baixar custos.

Entretanto, com a entrada da planta em Ribas do Pardo (MS), que adicionará 2,5Mtpa após o final do ramp-up doprojeto Cerrado, poderá haver uma maior dificuldade de continuar a recompor preços. Vale lembrar que a realização do 3T23 estava abaixo do custo marginal de produtores com menos ganho de escala. Então, o movimento de repasses de preços que vem ocorrendo nos últimos meses é, na verdade, uma recomposição de margens e não um ganho real.

Além disso, o aumento dos custos esperado com o início do projeto Cerrado no 2S24 deve ser compensado por reduções significativas de COGS/t em 2025, quando o projeto atingir uma fase operacional mais estabilizada. A Suzano nos parece bem-posicionada, com melhorias contínuas no preço da celulose, embora acreditemos que há um limite nos repasses daqui para frente e que o ponto de equilíbrio deve se situar um pouco abaixo do Spot.

Do lado de volume, estamos projetando um aumento conservador de +5,5% de produção em 2024, que pode ser revisto para cima a depender da execução da companhia no ramp-up do projeto cerrado no 2S24. Ademais, não descartamos as estratégias contínuas de gerenciamento de custos, caso a Suzano corte capacidade em ativos antigos mais uma vez esse ano. Nossa curva atualizada de celulose provocou um aumento de +R$4,00 no valuation da companhia,correspondendo a ~5,2% do market cap. Para efeito de comparação, a mesma mudança de curva no modelo de Klabin gerou um ganho de ~1,5% do market cap, uma vez que a Klabin é menos dependente da celulose, para o bem ou para o mal…

Vemos a Suzano sendo negociada a um EV/EBITDA 24E de 7x (vs. 7,6x da média histórica), com um grau razoável de desconto. É importante destacar que já estamos usando premissas com recuo sutil na curva de celulose frente ao spot, e que ainda assim o novo patamar da BHKP já torna o valuation da companhia atrativo. Acreditamos que os preços das ações parecem não refletir a melhoria dos indicadores pós start-up do Projeto cerrado no 2S24, inclusive na queda do COGS/t para R$500/t em 2025+ (vs. ~R$800/t hoje). Portanto, reforçamos nossa recomendação de COMPRA, com um Target Price 12M de R$72,00 (vs. R$68,00 anteriormente), refletindo um upside +21,05%.

Principais Destaques

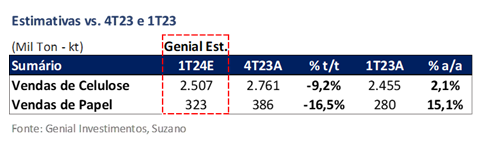

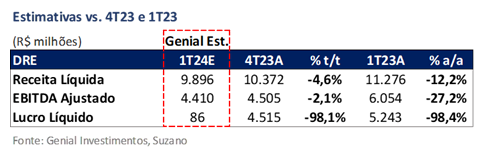

(i) Volumes de celulose devem retrair por sazonalidade e necessidade de reestocagem. Estimamos volumes de embarques de celulose em 2.507Kt Genial Est.( -9,2% t/t; +2,1% a/a); (ii) Preços de celulose surfando os repasses sequenciais. Esperamos preços em R$3.076/t Genial Est., avançando +9,3% t/t; (iii) Unidade de negócios de papel deve sentir efeito positivo da adição da K-C e reportar aumento de +15% a/a em embarques; (iv) Preços de papel andando de lado; (v) Receita retrai na base trimestral em ambas as unidades (efeito sazonal); (vi) COGS/t deve crescer levemente t/t; (vii) EBITDA com um suave recuo t/t e ampliando perdas a/a; (viii) Lucro líquido sofrendo forte golpe da variação cambial; (ix) Através de diversos repasses de preço nos últimos 6M, vemos o ciclo de alta da celulose em reta final; (x) Será que o mercado vai absorver a adição de capacidade de Cerrado? Comentamos mais na seção de “Nossa visão” sobre alguns percalços; (xi) Nossa curva atualizada de celulose provocou um aumento de +R$4,00 no valuation da companhia. Vemos a Suzano sendo negociada a um EV/EBITDA 24E de 7x (vs. 7,6x da média histórica). Acreditamos que os preços das ações parecem não refletir a melhoria dos indicadores pós start-up do Projeto cerrado, inclusive na queda do COGS/t para R$500/t (vs. ~R$800/t hoje). Portanto, reforçamos nossa recomendação de COMPRA, com um Target Price 12M de R$72,00 (vs. R$68,00 anteriormente), refletindo um upside +21,05%.

SUZB3 Prévia 1T24: No detalhe!

Volumes de celulose devem retrair por sazonalidade e necessidade de reestocagem.

Embora tenhamos observado um momento favorável de demanda no início do ano na China, os 1Ts usualmente marcam uma performance caracterizada por sazonalidade mais fraca. Portanto já esperávamos uma redução nos embarques durante esse período. Além disso, acompanhamos a companhia despachando volumes expressivos no final do ano passado, o que gerou uma necessidade de reestocagem no 1T24. Dessa forma, estimamos embarques de celulose em 2.507Kt Genial Est., caindo -9,2% t/t, com +2,1% a/a ao excluir o fator sazonal.

Preços de celulose surfando os repasses sequenciais.

O mercado se alinhou durante os últimos meses para que a Suzano realizasse reajustes de preço. O último do 1T24 foi anunciado no final de fevereiro (válido para março), entre US$30/t e US$80/t aplicados na Ásia, Europa e América do Norte. Com os repasses em série, observamos o preço médio de fibra curta (BHKP) do 1T24 atingir ~US$656/t na China e ~US$1.126/t na Europa. Os repasses foram mais rápidos no continente europeu do que na China, onde alguns produtores de tissue ainda sofrem com margens mais apertadas.

Ainda assim, o desconto do preço realizado na Europa é muito maior do que da China, com ~40% vs. 3%, respectivamente. Seguindo essa lógica, projetamos em um preço realizado de US$621/t Genial Est. (+9,4% t/t; -13,9% a/a), com a taxa de câmbio levemente contra, apurando R$3.076/t Genial Est. (+9,3% t/t; -17,9% a/a).

Papel deve sentir adição da fábrica K-C.

No segmento de papel, esperamos um incremento anual no volume de vendas em detrimento da adição de capacidade de 130Ktpa da nova fábrica que a Suzano adquiriu da Kimberly-Clark (K-C) no Brasil, transformando a companhia em líder nacional do mercado de papel higiênico e produtos correlatos com tissue. No entanto, por se tratar de um trimestre mais fraco sazonalmente, logo após o período de grande consumo de papel no varejo, projetamos vendas em 323Kt Genial Est., recuando -16,5% t/t, mas com uma ata de +15,1% a/a pela base comparativa não incluir a K-C.

Preços de papel andando de lado.

Após uma queda recente no preço realizado de papel nas categorias imprimir & escrever e papel cartão, a Suzano anunciou aumentos no início do ano. Sendo assim, estimamos o preço realizado em R$6.778/t Genial Est. (+0,7% t/t; -8,5% a/a).

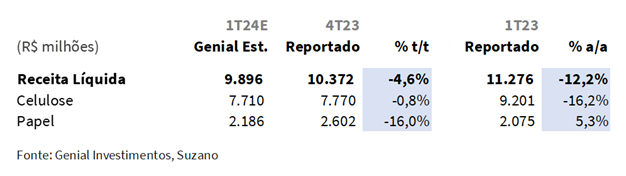

Receita retrai na base trimestral em ambas as unidades.

Esperamos uma receita consolidada de R$9,9b Genial Est. (-4,6% t/t; -12,2% a/a). Projetamos que a unidade de negócio de Celulose seja reportada em R$7,7 Genial Est (-0,8% t/t; -16,2% a/a). Antecipamos uma estabilidade t/t devido ao ciclo recente de alta nos preços, mesmo com o fator sazonal jogando contra do lado de volume. A queda de duplo dígito na base anual está atrelada ao fato de que, embora haja uma recuperação sequencial em curso, o preço realizado um ano para trás ainda era muito maior. Já a unidade de papel, projetamos R$2,2b Genial Est. (-16% t/t; +5,3% a/a), sentindo mais a sazonalidade, sem mudanças expressivas de preço t/t, mas com a K-C para ajudar na base anual.

COGS/t deve crescer de forma suave t/t.

Embora o (i) preço do barril de petróleo tipo brent tenha aumentado de forma sequencial, o que deve puxar a linha de combustíveis para cima e impactar o custo/km da do transporte da madeira, acreditamos que o aumento do COGS/t será marginal. Isso porque a companhia vem melhorando (ii) a eficiência dos ativos, promovendo a (iii) redução da necessidade de químicos e de compra de madeira de terceiros.

Portanto assumimos um COGS/t de celulose em R$826/t Genial Est. (+1,3% t/t; -15,1% a/a). A queda mais forte a/a é baseada na ausência da parada de manutenção no 1T24, considerando que no 1T23 houve paradas em Aracruz (ES), Suzano (SP) e Veracel (BA), que intensificaram o custo. O COGS nominal total aparece em nosso modelo caindo, em função do menor volume de embarques, ficando em -R$6,3b Genial Est. (-6,9% t/t; +5,7% a/a)

EBITDA com leve recuo t/t, mas com queda mais forte a/a.

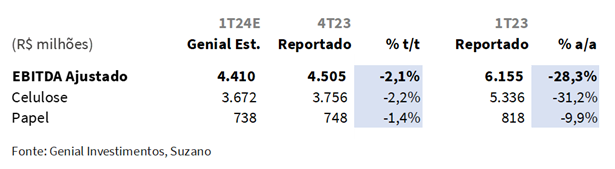

Após uma receita em declínio e um leve aumento no COGS/t, estamos projetando um EBITDA ajustado de R$4,4b Genial Est. (-2,1% t/t; -28,3% a/a). A performance de celulose, um pouco mais afetada, deve registrar EBITDA de R$3,7b Genial Est. (-2,2% t/t; -31,2% a/a), enquanto a unidade de papel deve entregar uma retração mais leve e registrar R$738m Genial Est. (-1,4% t/t; -9,9% a/a). Ambas as unidades de negócio são danificadas sequencialmente por conta da sazonalidade desfavorável típicas dos 1Ts. Negócio de celulose sofrerá uma pressão maior pela dinâmica de preços na base anual, enquanto unidade de papel a queda é amortecida diante do aproveitamento da base de comparação sem a Kimberly-Clark (K-C).

Lucro líquido sofrendo forte golpe da variação cambial.

Através da operação de hedge zero cost collar, a Suzano deve apresentar um impacto positivo de ~R$248m Genial Est. no trimestre. Porém, como a companhia detém ~54% de suas dívidas em USD, calculamos um impacto negativo de -R$2,1b Genial Est. no P&L advindo da variação positiva do câmbio USD/BRL, levando a companhia a registrar um lucro líquido de apenas R$86m Genial Est (-98,1% t/t; -98,4% a/a) e margem líquida de 0,87% (vs. 43,5% no 4T23). Embora o resultado pareça fraco nesse sentido, é importante destacar que não há efeito caixa.

Nossa visão e recomendação

Com diversos repasses de preço já implementados, o ciclo de alta pode estar próximo do final.

A Suzano realizou diversos ajustes de preço ao longo dos últimos meses. Após ter sido bem-sucedida em 2 rodadas surpreendentes de repasses em 2024 e 6 rodadas de repasse na Ásia e 4 para Europa e EUA no 2S23, a companhia anunciou mais um em abril, válida para o mês corrente. Os reajustes anunciados foram de US$80/t para a América do Norte, US$60/t para a Europa e US$30/t para Ásia. O preço para BHKP (celulose de fibra curta) na China passou para US$720/t vs. US$480/t no bottom do ciclo, que ocorreu em maio de 2023. Esses últimos repasses ainda não geraram efeito no 1T24 e deverão trazer bons resultados no 2T24,que se aproveitará de uma base fraca a/a, diferente de agora no 1T24.

O momento de alta para celulose foi muito propício, mas não sabemos quanto tempo durará. Acreditamos que é possível que os reajustes passem a se tornar mais espaçados, em direção a uma estabilização e um posterior leve recuo com a entrada de Cerrado no sistema de oferta. Portanto, acreditamos que a alta velocidade de repasses entre o final do ano passado e os primeiros meses de 2024 não deve ser via de rega. Ou seja, testemunhamos um cenário circunstancial, e não estrutural.

Os reajustes foram oportunos por coincidirem com os (i) problemas de interrupção de produção na Finlândia, (ii) sistema de oferta pressionado por gargalos logísticos em decorrência de conflitos geopolíticos, (iii) consequências que ainda persistem dos incêndios florestais no Chile, além do (iv) ramp-up mais devagar que o incialmente esperado no ativo de Paso de Los Toros, da UPM.

Será que ocorrerá a absorção da adição de capacidade de Cerrado?

A planta em Ribas do Pardo (MS) a ser inaugurada em junho, adicionará 2,5Mtpa após o final do ramp-up, do que comumente chamamos de projeto Cerrado. Com a entrada de oferta no sistema nesse nível de abrangência, que compõe ~22% de adição de capacidade dentro da maior produtora de celulose de BHKP do mundo, alguns investidores permanecem céticos sobre a aptidão de absorção em termos de demanda, para tamanho grau de oferta adicional ao longo dos próximos anos.

Através de conversas com investidores, sabemos que as margens apertadas de produtores de papel na China, onde localizamos algumas fábricas de tissue sendo fechadas nas últimas duas semanas, estão criando dúvidas sobre a continuidade de movimentos de repasse de preços da celulose, como os que vimos ao longo dos últimos meses.

Quanto mais repasses acabam ocorrendo, mas sem oxigênio fica o produtor de papel não integrado. Como a China possui uma restrição geográfica para integração de suas usinas, o preço da BHKP esticando cria uma compressão de margens, e consequentemente, uma redução do volume de compras feita por produtores no que diz respeito a celulose, atingindo um grande mercado endereçável do volume do projeto Cerrado. Entretanto, vale mencionar que, ainda que os produtores de papel estejam com condições de giro apertadas, há ramp-up de novas fábricas (tissue) na Ásia para acontecer ainda no curto prazo. Novas máquinas, mais eficientes, podem baixar o custo dos produtores e aliviar a pressão nas margens.

Na Europa, vemos um cenário mais saudável, com recomposição de demanda. Os produtores de papel não integrados estão com margens mais espaçadas, e os conflitos que afetam a rota do mar vermelho atrapalham importações de produtos da Ásia e estimulam a produção interna. As dificuldades com greves e outros contratempos na Finlândia ajudam a contrabalancear o lado da oferta no curto prazo, o que facilitou a promoção dos reajustes sem que houvesse negação das tratativas pela carteira de clientes.

Quanto ao frete, que supostamente poderia encarecer em detrimento do cenário no oriente médio, acreditamos que o risco de alterar a dinâmicas de custos da Suzano é menor, uma vez que a companhia depende apenas de ~5% de containers.

A Suzano voltará a disciplinar o mercado com corte de capacidade em 2024?

Muitos investidores nos perguntam sobre a nossa opinião com relação a potencial repetição do corte de produção que a Suzano realizou ano passado. Acreditamos que a companhia não descarta cortar capacidade novamente, mas nossa visão é de que isso apenas acontecerá quando o preço da celulose se estabilizar ou começar a baixar.

Por enquanto, a companhia deve manter os níveis de produção integrais, até porque, a visibilidade no backlog no início do ano foi boa (~60 dias), com a capacidade 100% tomada. Vale lembrar que quando cortaram produção, no início de 2019, para controlar preços, não obtiveram sucesso, posto que os demais players permaneceram com produção elevada, e aproveitaram a ausência de produtos da companhia para ganhar market share.

Atualização na curva de preço de celulose.

Comoa Suzano promoveu repasses mais rápidos do que esperávamos, atualizamos por 2x a nosso preço de equilíbrio de curto prazo no espaço de 3M.Embora consideremos que o preço vai descer em razão da entrada de Cerrado no sistema de capacidade, colocando mais oferta que hoje o mercado da Ásia não consegue absorver nesse preço (~US$720/t), não obstante, a revisão foi para cima.

Nosso ponto de equilíbrio projetado de curto prazo 2024-25E da BHKP China ficou em ~US$700/t (vs. US$655/t anteriormente), o que ainda assim, sugere uma leve queda vs. o preço spot. Nossa curva atualizada de celulose provocou um aumento de +R$4,00 no valuation da companhia,correspondendo a ~5,2% do market cap. Para efeito de comparação, a mesma mudança de curva no modelo de Klabin gerou um ganho de ~1,5% do market cap, uma vez que a Klabin é menos dependente da celulose, para o bem ou para o mal…

Direções opostas.

Esperamos um 1T24 com dinâmicas seguindo diversos vetores apostos em bases comparativas. Por exemplo, olhando a referência sequencial, embora venha a ocorrer uma queda de embarques pela sazonalidade, por outro lado o preço da celulose deve apresentar uma alta interessante. Já na base anual, ocorre uma inversão, uma vez que o volume de embarques projetado é de uma leve alta, mas o preço realizado da celulose fica muito mais baixo frente ao mesmo período do ano passado. No 2T24 deve ocorrer uma regularização da base comparativa, uma vez que a comparação a/a será feita com um trimestre que já pegou a queda de preços da commodity.

Vemos a Suzano sendo negociada a um EV/EBITDA 24E de 7x (vs. 7,6x da média histórica), com um grau razoável de desconto. É importante destacar que já estamos usando premissas com recuo sutil na curva de celulose frente ao spot, e que ainda assim o novo patamar da BHKP já torna o valuation da companhia atrativo.

Acreditamos que os preços das ações parecem não refletir a melhoria dos indicadores pós start-up do Projeto cerrado no 2S24, inclusive na queda do COGS/t para R$500/t em 2025+ (vs. ~R$800/t hoje). Portanto, reforçamos nossa recomendação de COMPRA, com um Target Price 12M de R$72,00 (vs. R$68,00 anteriormente), refletindo um upside +21,05%.