Há poucos dias visitamos a planta de Limeira (SP) da Suzano, inaugurada em 1959 e operada pela companhia desde 2005, acompanhando alguns investidores institucionais. Além de ampliarmos nosso conhecimento em relação a operação da companhia no interior do estado de São Paulo (SP), nos deparamos com novas propostas que vêm sendo estudadas para agregar maior valor aos negócios da companhia, através dos estudos no laboratório de P&D, que fica anexo à planta de produção.

Um pouco sobre a operação realizada na planta.

A planta de Limeira (SP) tem capacidade para produzir 690Ktpa de celulose e é uma das 4 plantas integradas que a Suzano possui, podendo fabricar (i) celulose de mercado (~400Ktpa), (ii) celulose integrada (~290Ktpa) e (iii) papel (~400Ktpa). O processo de produção se inicia na floresta com o corte das madeiras (eucalipto) e repouso das toras para perda de umidade.

Após um período de repouso, a tora é destinada ao picador, onde é transformada em cavaco para sofrer uma melhor reação com os produtos químicos, aumentando a área de contato. Este cavaco vai para o digestor contínuo, à fim de dissolver a lignina, que representa 30% da madeira. Daí em diante, o processo se divide, tendo dois destinos diferentes, a máquina de papel e fabricação de celulose de mercado.

Novas tecnologias.

Além das áreas de produção de celulose e papel, também fomos apresentados ao setor de P&D, que fica anexo a unidade de Limeira (SP) e realiza pesquisas aplicadas a produtos, inclusive de outras plantas da Suzano em diferentes estados do Brasil. Nossa primeira impressão ao entrar em contato com o setor foi muito positiva. Ao longo das explicações que recebemos sobre os nichos de atuação confirmaram a viabilidade de inovações, patentes e formas diferenciadas de processos produtivos, tanto da celulose, quanto a diferentes formas de uso da lignina para não ser descartada, chegando também aos bens de consumo.

Um exemplo que impressionou foram as caixas feitas de papelão branqueado, derivadas de celulose de fibra curta (BHKP), uma inovação que se opõe as caixas de papelão oriundas de kraftfliner, derivadas de celulose de fibra longa (BSKP), que são normalmente utilizadas no setor. Também ficamos surpresos com o projeto de obtenção de Fluff através da celulose de fibra curta (BHKP).

Conversão de secadora de celulose em Limeira para fluff.

A celulose Fluff é usualmente utilizada na linha de bens de consumo para fraldas (geriátricas e infantis) e utensílios de higiene pessoal, como absorventes femininos. Normalmente é produzida através de processos com a celulose das árvores de fibra longa (Softwood- BSKP), derivada do Pínus, que possuem restrições para cultivo no Brasil em ampla escala devido ao clima tropical do país.

Se por um lado os Pínus são mais usuais em países com clima seco e frio, como os países nórdicos (principalmente Finlândia), por outro lado, o Brasil parece ser propício para o cultivo de eucalipto, da qual se obtém a celulose de fibra curta (Hardwood-BHKP), uma vez que houve adaptação mais forte do plantio em diferentes regiões ao longo da extensão territorial. Em contrapartida, o Pínus apresentou viabilidade apenas nas regiões do Sul do Brasil, como Parará (PR) e Santa Catarina (SC).

Assim sendo, além do cultivo do eucalipto atingir a idade de corte muito mais cedo se comparado ao Pínus (~7 anos vs. ~15 anos), a Suzano sabe da importância de viabilidade no volume em larga escala, ao conseguir produzir Fluff através da madeira de árvores preponderantes no Brasil. Hoje a companhia já produz 100Ktpa de Eucafluff, primeira Fluff de eucalipto do mundo, em sua planta em Suzano (SP).

Porém, a companhia está investimento na transformação de mais uma das suas máquinas para a fabricação da Eucafluff, justamente na unidade de Limeira (SP), da qual visitamos. O CAPEX total para converter a secadora será de R$490m, que hoje produz 100% BHKP como celulose de mercado (~400Ktpa). A máquina passará a ter uma produção total de 340Ktpa, atuando como capacidade flex (fluff ou BHKP de mercado), o que representaria ~77% da capacidade instalada, com o start-up no 4T25.

Portanto, infelizmente não pudemos testemunhar tal operação, dado que o projeto de conversão só ficará pronto no final de 2025. Porém, pensando que o custo para fabricação de um produto com tendências de demanda em ascensão pode cair e o volume produzido subir, cremos em margens mais espaçosas em um futuro breve.

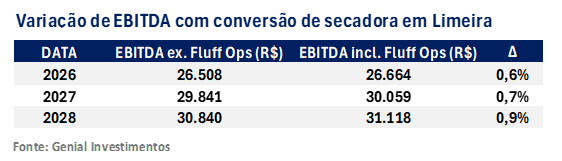

O quanto a conversão da máquina pode gerar de aumento no EBITDA?

A fim de obter uma aproximação do quanto o business de EucaFluff da planta de Limeira (SP) pode acrescentar nos números da companhia, inferimos um maior valor agregado no preço da celulose de mercado transacionada a partir de 2026, assumindo premissas de prêmio baseado na representatividade da planta frente a todas as fábricas da companhia. O delta margem é equivalente a +US$70/t convertendo BHKP em fluff, o que nos leva um prêmio de ~10% vs. o preço spot da BHKP China.

Sabemos que a Suzano detém 13 linhas e capacidade total de ~14,5Mtpa de celulose (incluindo Cerrado). A planta de Limeira (SP), onde o projeto de EucaFluff ficará pronto no 4T25, representa 4,8% (~690Ktpa) do total da capacidade da companhia. Assumimos que 20% desses 690Ktpa será transformado em fluff no início de 2026, ou seja, ~140Ktpa Genial Est. serão ativadas em relação à capacidade flex de 340ktpa que já mencionamos ao longo do relatório. Consideramos que 82% da capacidade flex será alcançada até o final de 2028. Portanto, utilizamos um ramp-up de ~51Ktpa até chegarmos, em nosso modelo, em 2% de produção de EucaFluff vs. capacidade total (incluindo Cerrado), ao final de 2028, o que representa ~280Ktpa Genial Est.

Colocando essas premissas no modelo, observamos um aumento de +0,6% no EBITDA 26E, +0,7% no EBITDA 27E e +0,9% no EBITDA de 28E vs. nossas estimativas anteriores. Vale mencionar que nenhuma premissa de custo foi alterada, além do CAPEX (já incluso no guidance) e do nível de insumos normais para o volume de produção. O objetivo do exercício foi dimensionar o acréscimo de valor que a produção de fluff em Limeira pode gerar.

Nossa visão e recomendação

A expansão da operação de Fluff na planta de Limeira (SP) chamou atenção do lado positivo. No entanto, apesar da companhia não ter comentado sobre a potencial aquisição da International Paper (IP), as conversas com investidores que tivemos após a visita foi parcialmente voltada para esse assunto.

Enquanto sondamos otimismo dos investidores em relação à obtenção de fluff através de fibra curta (BHKP), que foi assunto discutido na visita a planta de Limeira (SP), por outro lado vimos pessimismo quanto à compra da IP, já que esta é focada na produção de produtos através de fibra longa (BSKP) e está alocada em países de clima temperado (EUA e Europa), o que não mostra uma sinergia evidente com os ativos de corebusiness da Suzano.

Relembrando os acontecimentos.

Apuramos reações bastante negativas do mercado desde o dia 7 de maio, após a Reuters ter divulgado uma potencial aquisição da International Paper (IP) pela Suzano por US$15b (equivalente ao seu próprio Market Cap, antes do anúncio). As ações sofreram uma queda acumulada de -20% em ~25 dias, e o cenário carece de catalisadores consistentes de alta no curto prazo, uma vez que a incerteza perante a alocação de capital criou um ruído (overhang) nas ações. O mercado interpretou que a aquisição parece grande demais e as sinergias não são óbvias. No dia 22 de maio, como consequência da alta volatilidade das ações, a Suzano veio a público confirmar que possui interesse nos ativos da IP, mas que segue sem ter feito uma proposta oficial para a aquisição.

O CEO da IP, Andy Silvernail, declarou no dia 23 de maio que a companhia não está engajada na potencial oferta da Suzano para a aquisição e que segue focada na compra da DS Smith (maior companhia de embalagens da Europa), esperada para o 4T24, em um acordo que está avaliado em ~US$10b. No entanto, no mesmo dia, a Bloomberg divulgou uma matéria mencionando que a Suzano está em conversas com bancos japoneses (Mizuho, Nomura e Mitsubishi UFJ), para adquirir um empréstimo-ponte e preparar uma oferta oficial, elevando a alavancagem, justamente o grande temor dos investidores.

A transação ocorreria em um formato similar ao da Fibria em 2018, envolvendo (i) dinheiro e (ii) troca de ações. Em nossa visão, a notícia é negativa pois reforça o interesse da Suzano na compra, mas por outro lado, acreditamos que a opção de troca de ações pode arrefecer um pouco o pessimismo, uma vez que as notícias anteriores estavam considerando uma operação 100% em dinheiro. Caso não haja troca de ações, avaliamos a necessidade de captação de uma dívida de ~US$12b, o que elevaria a alavancagem para 4,6x Dívida Líq./EBITDA 24E. vs. 3,5x no 1T24, gerando desconfianças no investidor. Para obter mais detalhes sobre nossa opinião a respeito da possível aquisição da IP, recomendamos fortemente a leitura de nosso relatório dedicado a esse tópico específico, que se encontra em anexo (link).

Agora é 8 ou 80.

Acreditamos que um percentual relevante de queda já tenha acontecido, então parte da negatividade que o mercado enxerga na aquisição já foi precificado. Embora também julguemos que as ações possam cair um pouco mais mediante ao anúncio oficial (se ele vier), procuramos não rebaixar a nossa recomendação neste momento, devido a uma possibilidade (que ainda existe), de o acordo não acontecer, uma vez que a IP não está interessada em se desfazer da aquisição da DS Smith e que a Suzano não parece possuir estrutura para fazer uma oferta que englobe a IP + DS Smith juntas.

Entendemos que se o acordo for confirmado as ações continuarão amargando perdas, dessa vez em níveis mais suaves, e ficarão sem catalizadores de alta mesmo com estreia de Cerrado nos próximos dias. Por outro lado, o fluxo comprador voltaria para as ações caso o IP negue consistentemente o interesse em aceitar a oferta da Suzano. E nesse caso, as ações poderiam subir bastante nos próximos meses. Hoje, investir em Suzano se tornou “8 ou 80”, uma vez que sabemos que o mercado possui majoritariamente um pessoalmente de curto prazo, e não reage positivamente a mudanças de narrativas.

Dessa forma, há uma potencial divergência entre o que o mercado gostaria de ver acontecer, pós start-up de Cerrado e a decisão do management de prosseguir com uma tentativa de oferta para adquirir os ativos da IP. Os investidores esperavam: (i) desalavancagem, (ii) forte geração de caixa, (iii) apreciação das ações e (iv) distribuição de dividendos.

Por outro lado, se a companhia der sequência com uma oferta para adquirir os ativos da IP, inevitavelmente levaria à realavancagem e situação acaba colocando em dúvida a alocação de capital eficaz que a companhia mostrou nos últimos anos. Avaliamos que focar em uma diversificação geográfica através da potencial negociação com a IP talvez não seja o ideal, no momento. Acreditamos que o melhor seria uma aquisição menor, mais parecida com o M&A realizado com a Kimberly-Clark (K-C), mesmo que fora do Brasil.

Do lado de fundamentos, na última semana a Suzano comunicou um novo aumento nos preços da BHKP para pedidos de junho e será o sexto reajuste em 2024. Na Europa e América do Norte, o repasse será de US$60/t, elevando os preços para US$1.500/t e US$1.730/t, respectivamente. Na Ásia, o aumento será de US$30/t, podendo levar o preço na China a US$770/t, caso o reajuste de maio já tenha sido aplicado.

Mesmo que haja uma desconfiança acerca da adição de capacidade de celulose, acreditamos que, no curto prazo, os problemas de oferta na Finlândia e crise no Mar Vermelho ainda possam guiar os preços de celulose a um cenário positivo.

negociando um EV/EBITDA 24E de 6,0x (vs. 7,5x da média histórica), com um grau muito razoável de desconto, o preço das ações parece não refletir a melhoria dos indicadores da Suzano pós start-up do Projeto cerrado no 2S24, inclusive na queda do COGS/t para R$500/t em 2025+ (vs. ~R$800/t hoje). Entretanto, o mercado segue dando mais atenção ao possível acordo com a IP, e desconsiderando o lado operacional da companhia, que está em um momento positivo. Portanto, reforçamos nossa recomendação de COMPRA, com um Target Price 12M de R$72,00, refletindo um upside +52,83%.