Reiteramos nossa recomendação de MANTER para as ações da TAESA. Apesar de os resultados financeiros ligeiramente abaixo das expectativas de mercado, em termos operacionais, a companhia reforça aquilo que já falamos outras vezes sobre possuir qualidade operacional e entregar o que se espera em termos de geração de valor.

Entretanto, múltiplos fatores continuam a gerar preocupações quanto ao futuro da empresa, destacando-se a questão de como a companhia planeja aumentar suas receitas de maneira financeiramente sustentável. Atualmente, entre os pares, a Taesa apresenta o maior nível de alavancagem (3,7x Dívida Líquida/EBITDA 12M), o menor número de projetos em andamento e o menor prazo médio de concessão. Adicionalmente, 60% das receitas da empresa estão vinculadas ao IGPM, que registrou deflação no ciclo RAP 2023/2024 e impactará a empresa por mais um trimestre até o próximo ciclo e o subsequente reajuste, onde possivelmente também apresentará resultado negativo. Portanto, a questão que se impõe é: deveria a empresa focar primeiro em reduzir sua alavancagem para então viabilizar novos projetos e aumentar a receita, ou deveria priorizar a aquisição de novos projetos para elevar a receita e acelerar sua desalavancagem? Em ambos os cenários, a empresa enfrentará perdas potenciais, seja por perder oportunidades de aquisição no curto prazo ou por ampliar ainda mais seu endividamento.

Já tinhamos adiantado que uma das possibilidades para a Taesa seria diminuir o fluxo de pagamento de dividendos para acelerar o processo de desalavancagem e abrir espaço para entrada de novos projetos, uma vez que quando adquiridos, os novos projetos demoram cerca de 3/4 anos para começarem à gerar receita. Hoje, em conjunto com o resultado, a empresa soltou um fato relevante comunicando a mudança de sua política de dividendos, passando de 100% para 75% do lucro líquido regulatório. Apesar de também notificar que a intenção da companhia é retornar aos 90% à 100% em 2025, a mudança da política é positiva ao auxiliar o processo de desalavancagem da companhia. Com isso, para esse trimestre, a empresa aprovou a distribuição de R$144 milhões em JCP, equivalente a R$0,42/unit.

Por fim, pelas nossas estimativas, com a empresa negociando com uma Taxa Interna de Retorno Implícita de 8,3% em termos reais, contra 6,13% das NTN-Bs 2045, aos atuais níveis de preço não vemos razões para uma recomendação mais agressiva ao papel, reiterando nossa recomendação de MANTER.

Detalhamento dos resultados

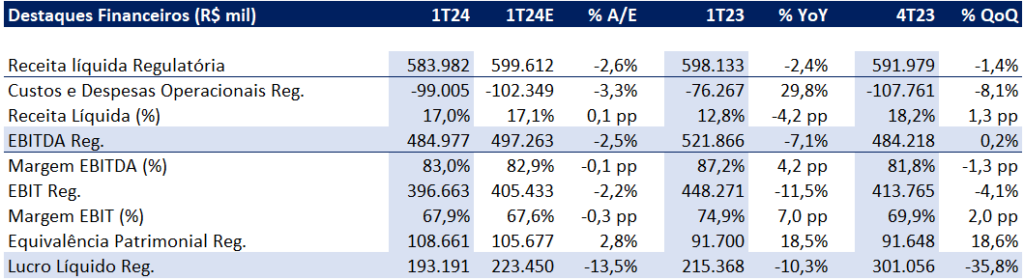

A empresa reportou uma receita líquida regulatória de R$598 milhões no trimestre, redução anual de 2,4%. A queda é função do reajuste inflacionário do ciclo RAP 2022-2023, balanceado pela entrada entrada operacional de Saíra e Sant’Ana. O reajuste inflacionário do ciclo foi negativo para as linhas reajustadas pelo IGPM (-4,50%).

Com relação aos custos e despesas, houve um aumento de 29%, totalizando R$ 99 milhões, explicado pelo reajuste salarial, aumento do quadro de funcionários e aumento de serviços de terceiros e pagamento da PLR de 2023 acima do provisionado. O resultado financeiro totalizou menos R$ 303 milhões, 7,9% acima da comparação anual, explicado pelo aumento dos juros incorridos no período devido ao maior volume de dívidas.

A dívida bruta da companhia totalizou R$ 9.8 bilhões, 0,6% maior que o trimestre anterior. O caixa da companhia ficou em R$1.1 bilhões, resultando em uma dívida líquida de R$ 8.8 bilhões, 3,3% maior que o 4T23. Assim, a Taesa fecha o trimestre com uma relação dívida líquida/EBITDA de 3,8x, 0,1x acima do trimestre anterior e a maior dentre os pares.

Por fim, o lucro líquido registrado foi de R$193 milhões, redução de 10,3% com relação ao 1T23. Ressaltamos que não achamos o resultado negativo, apenas que a empresa se encontra precificada e, sem justificativas para negociar acima de seu valor justo.