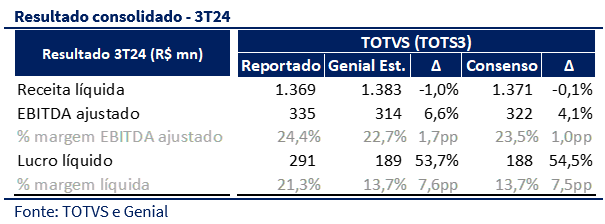

A TOTVS apresentou uma dinâmica positiva de crescimento, com a receita atingindo R$ 1,37b (+15,2% a/a), impulsionada principalmente pelo desempenho da dimensão de Gestão, que se beneficiou do volume robusto de adições líquidas orgânicas no trimestre e de ajustes nos preços, favorecidos pelos índices IGP-M e IPCA em patamares positivos. Business Performance também contribuiu para a receita total, mantendo um crescimento expressivo, embora já mostre sinais de desaceleração devido ao perfil mais orgânico da dimensão. No entanto, Techfin ainda enfrenta um cenário desafiador, impactado pelo momento adverso do agro brasileiro no trimestre.

No 3T24, a companhia conseguiu reduzir significativamente o TCO em Gestão, ao mesmo tempo em que demonstrou uma dinâmica positiva de controle de custos e despesas nas dimensões Business Performance e Techfin. Isso contribuiu para que a margem EBITDA ajustada alcançasse 24,4%, superando nossas expectativas e o consenso. Além disso, mesmo desconsiderando o efeito positivo do IR diferido no período, a TOTVS apresentou um lucro líquido ajustado de R$ 200m, com uma margem líquida de 14,6%, também acima do esperado.

Embora consideremos a TOTVS um case resiliente e sólido, não vemos o valuation atual como atrativo, considerando a recente reprecificação de 10,9% impulsionada pela possível aquisição da Linx. Reconhecemos o potencial de upside com o fechamento da transação, mas ainda não vemos materialidade suficiente para essa concretização. Assim, alteramos nossa recomendação de Compra para Manter, mantendo o preço-alvo de R$ 35,00.

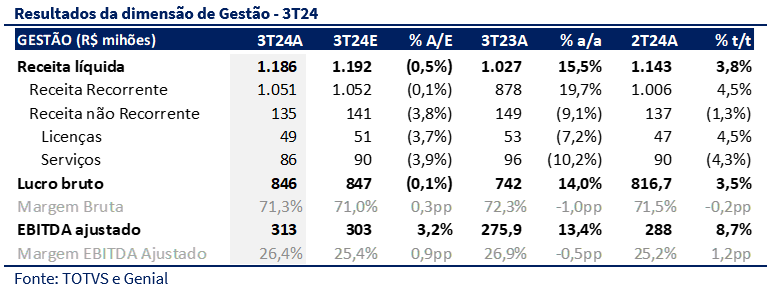

Gestão: EBITDA se recuperando antes que o esperado

Nesse trimestre, a receita de Gestão ficou em linha com nossas expectativas, atingindo R$ 1,18b (-0,5% vs. Genial) e registrando um crescimento de 15,5% a/a. O principal impulsionador foi o impacto positivo do aumento de 19,7% na linha de receitas recorrentes, refletindo uma dinâmica semelhante à do 2T24, com o IGP em patamares positivos e um período de renovação de contratos SaaS atrelados ao IPCA. Apesar da nossa estimativa de uma adição inorgânica de R$ 10m advinda da Ahgora não ter se realizado, houve uma adição orgânica de R$ 158m, acima do que esperávamos e ficando próximo da nossa projeção de adição líquida total de R$ 160m para o período. Com isso, a receita recorrente chegou a R$ 1,05b (-0,1% vs. Genial Est) e representou 88,6% da receita total da dimensão Gestão.

Enquanto isso, a receita não recorrente totalizou R$ 135m (-3,8% vs. Genial Est.), representando uma queda natural de 9,1% a/a, devido à redução do TCO (Total Cost of Acquisition) das últimas aquisições, cujo impacto foi mais significativo no 2T24 e à venda de dois territórios, diminuindo ainda mais as receitas não relacionadas ao core da dimensão de gestão. Além disso, sazonalmente, não houve o impacto do modelo corporativo na linha de não recorrentes nesse trimestre.

Com o efeito das últimas aquisições, tanto a margem bruta quanto a margem EBITDA registraram queda anual de 1,0pp e 0,5pp, respectivamente. No entanto, houve uma melhora sequencial t/t nas margens, impulsionada principalmente pelo aumento da representatividade da receita recorrente no total, pela redução dos custos operacionais relacionados às aquisições e pelo alinhamento favorável entre IGP e IPCA, o que tornou a dinâmica de despesas mais saudável para a dimensão. Nesse cenário, o lucro bruto reportado foi de R$ 846m (-0,1% vs. Genial Est.), com uma margem bruta de 71,3% (+0,3pp vs. Genial Est.), enquanto o EBITDA ajustado alcançou R$ 313m, com margem de 26,4% (+0,9pp vs. Genial Est.).

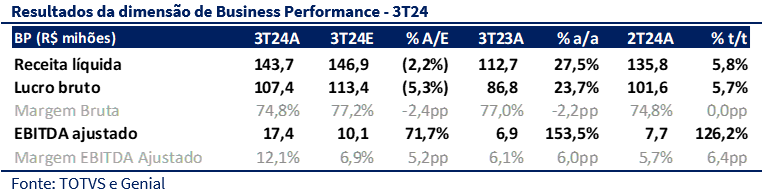

Business Performance: Desaceleração era prevista, mas EBITDA muito bom não

A receita de Business Performance alcançou R$ 143,7m (-2,2% vs. Genial), com um crescimento positivo de 27,5% a/a para a dimensão, embora já apresente sinais de desaceleração devido a um cenário mais orgânico para o segmento. Apesar de um crescimento mais modesto em relação aos trimestres anteriores, ainda observamos um impacto positivo indireto dessa dimensão ao impulsionar os níveis de receita da dimensão Gestão por meio do cross-sell entre os dois segmentos. Neste trimestre, o lucro bruto de Business Performance foi de R$ 107,7m (-5,3% vs. Genial Est.), com uma margem bruta menor, de 74,8% (-2,4pp vs. Genial Est.), refletindo especialmente a maior participação no resultado da RD Station Conversas, Lexos e Exact Sales, que atualmente operam com margens inferiores às de RD Station Marketing e CRM, que já estão mais estruturadas e rentáveis.

Na linha do EBITDA ajustado, a dimensão apresentou um resultado acima das nossas expectativas, alcançando R$ 17,4m (+71,7% vs. Genial Est.) com uma margem de 12,1% (+5,2pp vs. Genial Est.), impulsionado principalmente pelo crescimento ainda relevante da receita no segmento e uma dinâmica mais controlada das despesas operacionais.

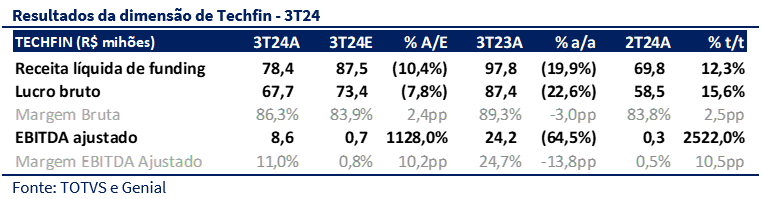

Techfin: Apesar do agro negativo, margem expande consideravelmente

O cenário para Techfin ainda permanece desafiador devido ao contexto do agronegócio brasileiro, que continua impactando negativamente os resultados da dimensão. A dificuldade atual do setor agro, em grande parte atribuída aos períodos de seca, levou a uma redução no nível de produção de crédito potencial, resultando em uma receita líquida de funding mais modesta de R$ 78,4m (-10,4% vs. Genial Est.), representando uma queda de 19,9% a/a. Apesar do volume nominal abaixo do esperado, as margens superaram nossas expectativas, com o lucro bruto atingindo R$ 67,7m (-7,8% vs. Genial) e o EBITDA ajustado chegando a R$ 8,6m (+1128,0% vs. Genial Est.), refletindo uma margem bruta de 86,3% (+2,4pp vs. Genial Est.) e uma margem EBITDA ajustada de 11,0% (+10,2pp vs. Genial Est.). Com uma dinâmica de custos mais favorável e despesas estáveis em relação ao 2T24, devido à integração da Supplier e Techfin, a dimensão não só atingiu o breakeven, mas também gerou um EBITDA relevante para o segmento neste trimestre.

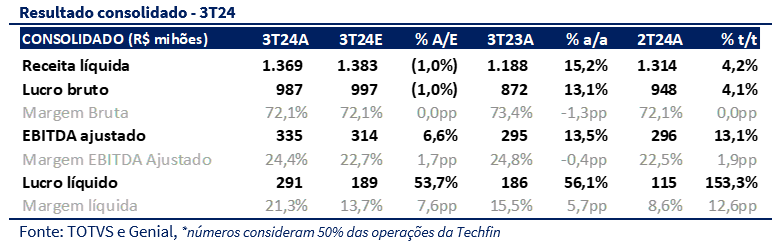

Consolidado: No final o resultado é positivo para a TOTVS

No consolidado, a TOTVS apresentou uma receita líquida em linha com as expectativas, totalizando R$ 1,37b (+4,2% t/t; +15,2% a/a) e um lucro bruto de R$ 987m (+4,1% t/t; +13,1% a/a). Em termos de EBITDA, a companhia superou o consenso, atingindo R$ 335m (+13,1% t/t; +13,5% a/a) no trimestre, com uma margem EBITDA ajustada de 24,4%, próxima da margem do 1T24, que registrou a maior margem do ano devido ao impacto do segmento corporativo.

O lucro líquido alcançou R$ 291m (+153,3% t/t; +56,1% a/a), bem acima do esperado, impulsionado por um ganho expressivo no IR Diferido, decorrente do prejuízo fiscal da RD Station, ajustes temporários (provisões) e a amortização do ágio da incorporação da Tallos. Esses ajustes somaram aproximadamente R$ 91m, impactando o IR Diferido em 97%. Com a exclusão desse efeito positivo no IR, o lucro líquido contábil ajustado seria de R$ 200m (+74,1% t/t; +7,3% a/a), com margem líquida de 14,6% (+6,0pp t/t; -0,9pp a/a).

Possível aqui da Linx faz papel subir 10,9%

Após notícias indicarem que a TOTVS estava contratando um banco de investimento para avaliar a aquisição da Linx, as ações da companhia subiram cerca de 10,9%, refletindo uma visão positiva do mercado sobre a possível transação. Com um modelo de negócios muito semelhante ao da TOTVS e uma base de clientes diferente, identificamos uma clara capacidade de sinergias entre as duas empresas, a qual detalhamos no relatório Mercado Livre (MELI34) e TOTVS (TOTS3) | Possível aquisição da Linx.

Nesse contexto, a ação da companhia fechou em R$ 34,00 no dia 06/11/2024, reduzindo significativamente o upside, considerando nosso preço-alvo de R$ 35,00 para 2025E. Apesar de avaliarmos que a TOTVS possui um modelo de negócio resiliente e uma dinâmica positiva nos resultados recentes, o valuation atual da companhia parece não oferecer um desconto atrativo, especialmente após a reprecificação impulsionada pela possível aquisição. Embora reconheçamos um potencial de valorização caso o acordo com a Linx se concretize, ainda não vemos materialidade suficiente para o fechamento do deal. Dessa forma, alteramos nossa recomendação de Compra para Manter, com o preço-alvo mantido em R$ 35,00 por ação.