À primeira impressão, os resultado de Tupy pareceram neutros. Porém, ressaltamos que os ventos contrários que poluíram os resultados dificultam a leitura correta. Embora os volumes abaixo do nível ideal tenham contribuído para a compressão das margens operacionais, o nível de receita apresentou crescimento e as capturas de sinergias parecem estar acontecendo. Olhando para o passado, o 1T23 foi o primeiro trimestre a incorporar o resultado o integral de MWM, porém na ocasião tivemos volumes tão fracos que a adição de receita inorgânica no segmento veículos comerciais no mercado interno foi quase imperceptível. Com a retomada parcial dos volumes no 2T23, observamos Tupy experimentando os mesmos efeitos sentidos no 4T22, quando MWM teve bons volumes devido o efeito de pré-compra de veículos comerciais gerada pela chegada do padrão Proconve P8 (Euro 6). A margem EBITDA estruturalmente mais baixa da adquirida dessa vez pesou menos no nível de rentabilidade consolidado. Olhando no detalhe, do 4T22 para o 2T23 conseguimos observar um ganho de 1,5p.p na margem EBITDA (9,7% vs. 11,2%). Contra tudo e contra todos, com um cenário interno ainda conturbado, Tupy segue capturando sinergias das recentes aquisições! Se o mercado interno parece desafiador, no mercado externo, ainda vemos uma boa demanda vinda dos EUA.

Conforme mencionamos, as receitas internas seguem sendo afetadas negativamente pela junção de um cenário de veículos mais caros, principalmente devido à implementação do Proconve P8, além de uma taxa de juros ainda elevada e restrições nas concessões de crédito. Por outro lado, o impacto no 2T23 foi menor que o esperado, o que sugere uma a retomada importante dos volumes da MWM. O maior impacto está refletido na linha de Veículos Comerciais no mercado interno, que apresentou aumento de 29,7% nas receitas na comparação com o 1T23. Olhando para os níveis de rentabilidade, lembramos que no 4T22, quando a MWM teve bons volumes pelo efeito de pré-compra, com níveis de receita muito parecidos aos do 2T23 (R$ 451 milhões no 2T23 e R$ 450 milhões no 4T22), o impacto nas margens operacionais foi maior. Isso sugere que a Tupy está capturando sinergias tanto comerciais quanto operacionais, algo importantíssimo nesse momento.

Ainda tivemos uma demanda forte vida do mercado externo, principalmente quando falamos de EUA e Europa, puxadas principalmente pelos segmentos de infraestrutura. Todavia, parte dessa demanda ainda alta foi afetada por um câmbio relativamente inferior se comparado aos trimestres anteriores.

Além da menor diluição de custos fixos, no 2T23 também observamos uma dinâmica cambial desfavorável para a Companhia. A apreciação do peso mexicano contribuiu negativamente, gerando impactos nas linhas de custos de materiais, implicando em queda acima do esperado na margem bruta. Com isso, a margem reportada pela companhia passou de 18% no 1T23 para 16,6% no 2T23.

Destacamos a mudança do voto de qualidade do Conselho de Administração dos Recursos Fiscais (CARF), que por sua vez implicou no provisionamento de processos que totalizaram cerca de R$ 66 milhões, prejudicando as linhas de custos (~R$ 50 milhões) e impostos (~R$ 16 milhões). Por fim, não só tivemos um lucro líquido ainda afetado negativamente pela elevada taxa de juros, como também por uma apreciação do real frente ao dólar. Dado que a companhia possui muitos ativos cotados na moeda estrangeira, sua queda tem impacto direto nas despesas financeiras.

Análise Quantitativa

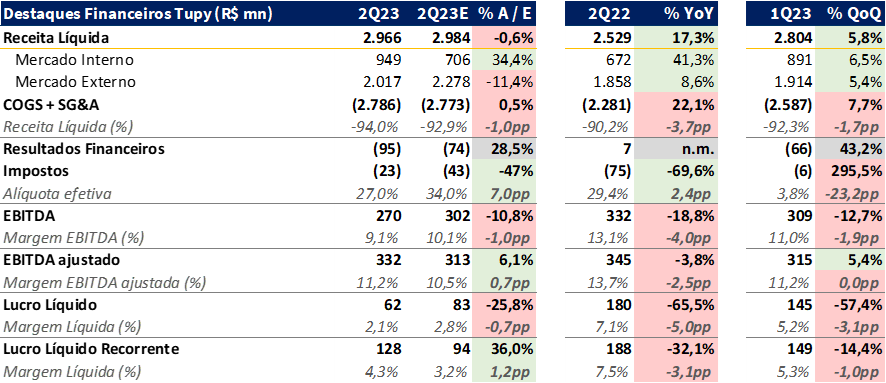

A receita líquida reportada foi de R$ 2,97 bilhões, crescendo 17,3% com relação ao mesmo período no ano passado e 5,8% com relação ao trimestre anterior, ficando em linha com expectativas e 3,8% abaixo das do mercado. O EBITDA somou R$ 270 milhões, sendo 18,8% e 12,7% menores que o 2T22 e 1T23, respectivamente, ligeiramente acima das nossas estimativas e em linha com o consenso de mercado. Por fim, o lucro líquido totalizou R$ 62 milhões, queda de 65,5% a/a e 57,4% t/t, ficando 25,8% abaixo de nossas expectativas e 47,9% abaixo das do mercado. É importante destacar que o lucro líquido foi impactado por efeito não recorrente de R$ 66 milhões, excluindo esse efeito, o lucro líquido seria de R$ 128 milhões, 36% acima das nossas estimativas de lucro líquido recorrente.