Embora o resultado tenha vindo abaixo das nossas expectativas, eles vieram em linha com o mercado, a empresa reportou bons resultados. O destaque principal foi o aumento tanto nas tarifas do RAC quanto nas do GTF. Assim como havíamos mencionado nas prévias de resultados, a empresa teve um 4T21 melhor em termos de recebimento de carros do que seria o 1T22. Essa concentração de entregas no último trimestre do ano passado foi intensificada pelos novos atrasos na entrega de carros. A frota total ficou estável na comparação trimestral, com a empresa vendendo menos carros e seguindo a estratégia de mantê-los em operação. Do lado negativo, destacamos o segmento de seminovos, com queda frota na margem bruta. Embora o volume vendido tenha evoluído em relação ao 4T21(+ 17,8%) tínhamos uma expectativa de vendas similares às reportados no 1T21, que não se concretizaram. O volume de venda de carros foi bem menor que as nossas estimativas. Caso a produção de carros melhore, devemos observar a Unidas inciar um processo de renovação de frota mais intenso no segundo semestre de 2022.

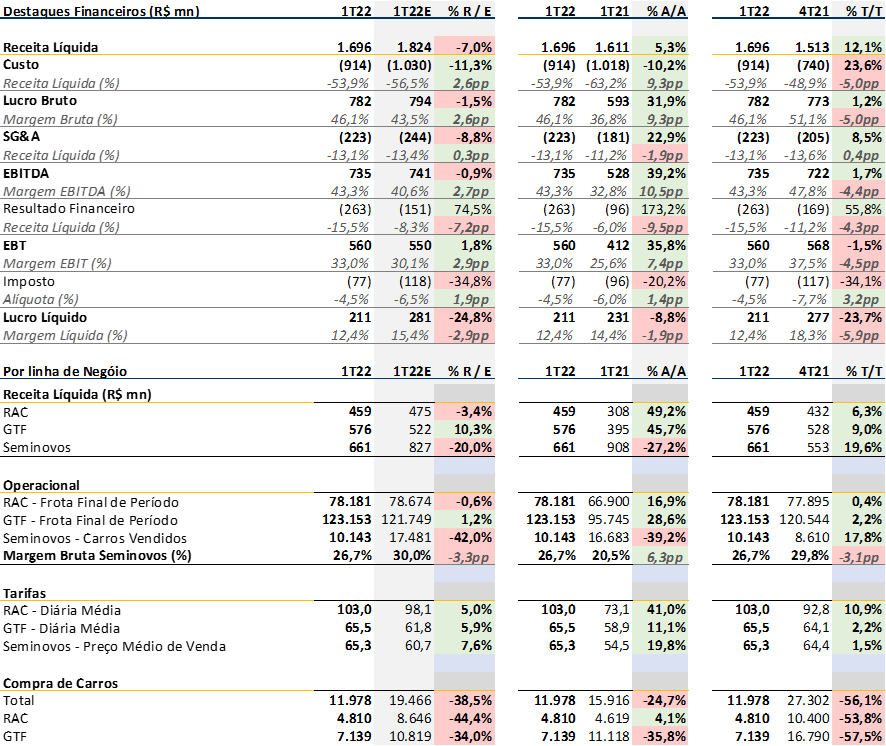

A receita líquida atingiu o patamar de R$ 1,7 bilhões veio em linha com o projetado pelo mercado, crescimento de 12,1% em relação ao 4T21, de 7% abaixo das nossas. O EBITDA foi para um primeiro trimestre, atingindo R$ 735 milhões, em linha com os R$ 741 milhões estimados por nós e com os R$ 734 milhões esperado pelo mercado. Na comparação trimestral o crescimento foi de 1,7%, já na comparação anual o crescimento foi de 39,2%. A margem EBITDA se manteve em patamares elevados, 43,3% no 1T22 frente a 47,8% no 4T21. As despesas Gerais e Administrativas apresentaram impactos não recorrentes de R$ 14,0 milhões atrelados ao processo de fusão com a Localiza. A frota mais velha, já começa a sinalizar para maiores custos de manutenção dos veículos, refletindo o envelhecimento da frota

Esperávamos uma lucro líquido próximo ao visto no trimestre anterior, porém isso não aconteceu. Os R$ 211 milhões reportados ficaram 25% abaixo dos R$ 281 milhões estimados por nós. A quede foi de 23,7% em relação ao 4T21 e de 9% em relação ao 1T21. Assim como ocorreu com a Movida (MOVI3), o resultado financeiro líquido foi impactado negativamente pelo forte aumento na taxa SELIC nos últimos trimestres, bem como pelo aumento da dívida líquida.

Operacional

Assim como aconteceu com a Localiza e com a Movida, mesmo em um cenário desafiador, a operação de locação da companhia apresentou crescimento. A se manteve estável. Assim como havíamos adiantado nas prévias de resultados, frota total atingiu o montante de 203,7 mil carros, uma expansão de 22,6% em relação ao mesmo

período de 2021.somado aos ganhos de eficiência na gestão de ativos. A frota total final do período, atingiu o patamar de 201 mil veículos, um aumento de 19,8% na comparação anual. O grande destaque foi o crescimento de 32,6% da frota do GTF.

GTF

No GTF surpresas, os volumes foram mais fortes do que o esperado, com aumento de tarifa acima das nossas expectativas. O segmento sofre menos com falta de carros e já passa a incorporar em seus resultados contratos com tarifas mais altas

A empresa superou a marca de 123 mil carros em operação, crescendo 28,6% em relação ao ano anterior. O recebimento de carros no 4T21 foi mais forte no mês de dezembro e impactou a frota média alugada do trimestre. A frota final do período cresceu apenas de 2,2% em relação ao 4T21. O volume de compra foi 34% abaixo das nossas estimativas.

RAC

No RAC, os números foram sólidos. Os carros que entraram no fim do 4T21, agora operacionais, contribuíram para um aumento no volume de diárias, totalizando 9,8 mil vs. 9,1 mil no 4T21.

A receita líquida, atingiu R$ 459 milhões, crescimento de 6,3% frente ao trimestre anterior, puxado pelo aumento da tarifa média, que atingiu R$ 103 com crescimento de 10,9% em relação ao 4T21. No trimestre a frota final do período quase não cresceu, finalizando o período com 78 mil carros, com níveis de compra 45% abaixo das nossas estimativas.

Seminovos

A margem bruta apresentou queda de 3,1pp frente ao trimestre anterior, fechando o 1T22 em 26,7. O menor volume de veículos vendidos já era esperado, a empresa aproveitou o período de alta temporada, com tarifas elevadas e vendeu 42% a menos carros do que estimávamos. A receita líquida de seminovos, atingiu R$ 661 milhões, ainda bem abaixo dos R$ 908 milhões apresentados no 1T21. Houve melhora na comparação trimestral, com um volume de vendas 18% maior.

Na nossa visão, os resultados apresentados pela Unidas foram positivos e indicam uma melhora operacional. Acreditamos que o 1T22 e 2T22 seguirão desafiadores para recebimento de carros. Caso a demanda de aluguel de veículos diminua, a estratégia de manter os carros em operação, envelhecendo frota pode prejudicar mais a Unidas frente a seus pares. Se o cenário melhorar, a empresa terá que uma renovação mais forte no segundo semestre.

Seguimos com nossa recomendação de Manter para Unidas (LCAM3).