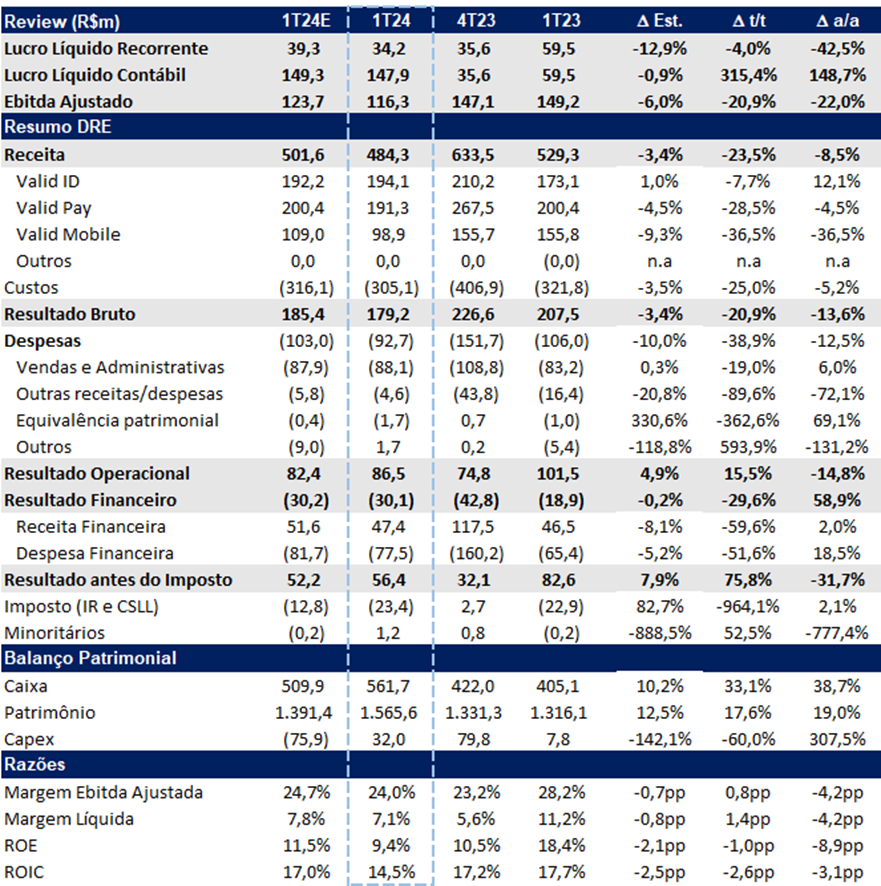

A Valid registrou um crescimento robusto no lucro líquido contábil, com um aumento de 149% a/a e 315% t/t, alcançando um recorde de R$ 148 milhões no 1T24. No entanto, o lucro reportado foi impactado positivamente pela venda parcial da investida Cubic Telecom (empresa de IOT), evento não recorrente. Ajustando por esse evento, o lucro recorrente ficou em apenas R$ 34,2 milhões no 1T24, registrando uma queda de -4,0% t/t e -42,5% a/a. No geral, o desempenho operacional da Valid ficou aquém, com reduções de receita e EBITDA, especialmente devido à vertical Mobile, enfrentando pressões de preço e volume. O EBITDA sofreu uma redução significativa de -20,9% t/t e -22,0% a/a, totalizando R$ 116 milhões. No entanto, esse resultado está em linha com nossas expectativas, conforme antecipado em nosso relatório de prévia.

Por outro lado, há um aspecto positivo importante: a empresa alcançou o nível de caixa líquido pela primeira vez desde o IPO, após anos de dificuldades durante a pandemia. Esta posição confortável de caixa reforça nossas expectativas de um aumento significativo no payout, potencialmente resultando em um dividend yield próximo a 19%.

A perspectiva para a Valid em 2024 aponta para um cenário mais morno, principalmente devido ao processo de normalização das margens e aos desafios no crescimento da receita.

Apesar de um resultado mais fraco neste trimestre e uma expectativa de um ano mais morno, acreditamos que as ações da Valid estão em um valuation atrativo negociando apenas 4,3x P/L 2024e e 3,2x EV/EBITDA 2024e. Devido à sua forte geração de caixa, atingindo um caixa líquido de R$ 70m nesse trimestre, acreditamos que a Valid consiga aumentar seu payout de 50% para acima de 80%, implicando em um robusto dividend yield de 19% para 2024. Dessa forma, reiteramos nossa recomendação de COMPRAR com preço-alvo de R$ 23,60.

Lucro 1T24 e Comparação Trimestral: O maior lucro da história

Valid (VLID3) Resultado 1T24: Forte expansão de lucro guiada pelo resultado financeiro (desalavancagem) e vendas de ativos

Eventos Subsequentes

- Em maio, a Valid realizou sua 10ª emissão de debêntures, com 97,26% dos debenturistas participando da “Exchange Offer”, migrando da 9ª para a 10ª emissão. A nova emissão tem uma taxa de CDI +1,95% e vencimento em 5 anos.

- A Valid estendeu o prazo de uma dívida bilateral com o Banco do Brasil, reduzindo o custo da operação de CDI + 2,17% ao ano para CDI + 1,70% ao ano.

Dívida Líquida/EBITDA: Não é mais preocupação

A Valid atingiu o patamar de caixa líquido pela 1ª vez desde o IPO, com um total de R$ 70m, ficando em posição privilegiada enquanto a Selic permanece em patamar elevado. Dessa forma, as preocupações com a alavancagem medidas pelo indicador Dívida Líquida/Ebitda que já chegou a 3,2x não é mais uma preocupação para a empresa.

Alavancagem Financeira e Cronograma de Amortização de Dívida: Caixa líquido e dívida controlada

Valid ID: Governo digital ajuda o trimestre

A receita líquida da vertical ID (documentos) atingiu R$ 173m, registrando uma queda de -7,7% t/t e um aumento de +12,1% a/a. A unidade manteve uma volumetria sólida de 7,2 milhões de documentos no trimestre, com um leve aumento de +1,4% t/t e uma pequena redução de -1,3% a/a. Esses números seguem uma tendência de desaceleração esperada após o aumento da demanda causado pelos represamentos durante a pandemia. No entanto, a demanda pelo novo RG (nova carteira de identidade) tem contribuído para manter a volumetria em alta.

Apesar de o segmento estar fortemente associado à emissão de documentos físicos e digitais, uma crescente diversificação tem crescido nos últimos trimestres. Parte dessa diversificação está associada a nova linha de Governo Digital, que apresentou receita de R$ 11,8m e EBITDA de R$ 4,7m com margem de 39,7%. O Governo Digital já atende 4 estados: MG, PR, RS e CE. Acreditamos que o Governo Digital, nova carteira de identidade e o CNH de policarbonato podem eventualmente compensar a queda esperada de volumetria. No 1T23, 77% das receitas provinham de emissões de documentos, enquanto atualmente esse percentual caiu para 67%.

As despesas operacionais (OPEX) totalizaram R$ 133m, apresentando uma queda de -7% a/a e um crescimento de +15,3% t/t. O EBITDA do ID apresentou uma queda de -9% t/t e um aumento de +5,7% a/a, chegando a R$ 60,8m, mas com compressão de margem de -1,9pp, atingindo 31,3%.

Valid Pay: Impactado pela saída de linhas de negócios

A Valid Pay (segmento de pagamentos) registrou uma receita líquida de R$ 191m, representando uma queda de -4,5% t/t e -28,5% a/a. Essa queda ocorreu devido à descontinuação de algumas linhas de negócio em 2023 que somaram R$ 11m de receita no 1T23, portanto, elas não estão presentes em 2024. No entanto, houve aumento de receita nas principais áreas geradoras de receita, como cartões Brasil e Argentina, que atingiu um volume de cartões de 18,1 milhões com crescimento de +16,9% t/t e +2,8% a/a.

As despesas operacionais (OPEX) contraíram -3,7% t/t e -28,9% a/a, totalizando R$ 150m. O EBITDA da vertical ficou em R$ 41m (-5,1% t/t e -27,1% a/a), com uma margem de 21,4% (+0,4pp t/t e -0,1pp a/a).

Por fim, a Argentina apresentou um trimestre menos turbulento, com o governo local permitindo operações financeiras para pagamentos de valores antigos em aberto. A Valid realizou alguns pagamentos intra-grupo, retirando parte do caixa retido na Argentina e reduzindo sua exposição cambial.

Valid Mobile: Quedas de volume e preço pressionam

A vertical apresentou uma receita líquida de apenas R$ 98,9m, uma queda significativa de -36,5% t/t e a/a. O trimestre foi impactado negativamente por uma redução na volumetria de cerca de -34% t/t e -25% a/a, além da redução do preço médio de venda.

Com preços globais mais baixos nos SIM Cards, o EBITDA foi fortemente impactado, ficando em apenas R$ 14m, uma compressão substancial de -40% t/t e -66% a/a, com uma margem cadente de 14,5% (-0,8pp t/t e -12,9pp a/a). Por fim, o OPEX ficou em R$ 84,5 milhões (-35,9% t/t e -25,2% a/a).

A Valid reiterou sua cautela em relação à dinâmica de preços desse segmento.