Apesar do bom desempenho anual, a Valid começa a mostrar sinais de dificuldade para avançar sequencialmente. O 2T23 da Valid veio em linha com nossas expectativas, mas um pouco abaixo do primeiro trimestre, quando a empresa apresentou uma combinação de margens e volumes bem acima dos ciclos históricos.

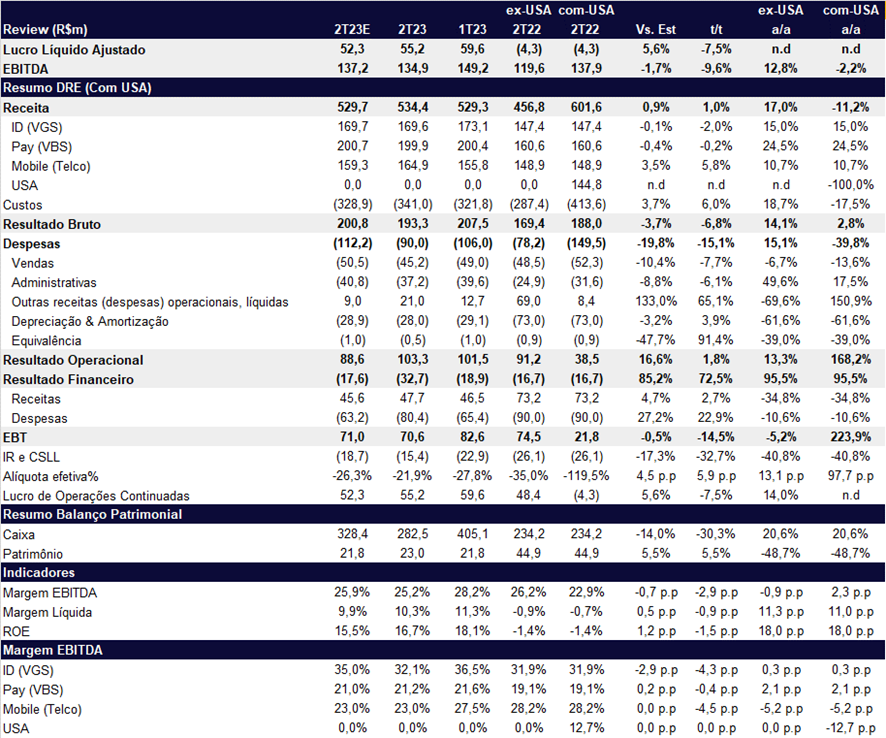

A Valid reportou uma receita líquida de R$ 534,4m (de lado t/t e +17,0% a/a), com leve compressão na sua margem Ebitda para 25,2% (-2,9pp t/t e -0,9pp a/a), Ebitda de R$ 134,9m (-9,6% t/t e +12,8% a/a) e lucro líquido ajustado de R$ 55,2 (-7,5% t/t e reversão do prejuízo de R$ 4,3m no 2T22). Os números vieram em linha com nossas expectativas.

Na nossa visão, a questão fica se a empresa consegue manter as margens acima da média por muito mais tempo ou se consegue crescer volumes o suficiente para fazer frente a eventuais pressões em preços e compressão / normalização de margens. Na nossa visão, cada um dos três segmentos da Valid passa por uma dinâmica distinta de preço, volume e margens. Dito isso, acreditamos que a Valid possa ficar estacionada por algum tempo com pouca evolução em seu EBITDA por conta da natural compressão de margens que estão hoje em níveis acima do normal, principalmente na unidade Valid Pay e Valid Mobile.

Para o ano de 2023, estimamos um Ebitda de R$ 542m, 8% de crescimento a/a (17% excluindo a unidade EUA). Para 2024, estamos projetando um Ebitda de R$ 549m, com apenas 1% de crescimento a/a.

A vertical de ID continuou com uma boa volumetria, atingindo 7 milhões de documentos. O segmento Pay seguiu com a boa dinâmica da Argentina, beneficiando a vertical. Já o Mobile começa a dar sinais de reduções de preço com a retomada da oferta de SIM Cards, enquanto o volume continua saudável.

Neste trimestre, a empresa finalizou a amortização da 7ª emissão de debêntures, o que reduziu ainda mais à alavancagem, chegando a um indicador de dívida líquida / ebitda de apenas 0,5x, algo inimaginável alguns anos atrás quando o indicador chegou a mais de 3x.

Importante destacar que a empresa não conta mais com as operações dos EUA e começa a construir uma nova história com a reestruturação de capital, fazendo com que a empresa passe a ter mais lucro líquido com resultados operacionais semelhantes.

Por mais que achamos atrativo a nova estrutura da empresa, que se tornou uma grande geradora de valor no longo prazo, acreditamos que no curto/médio prazo a Valid passará por certas dificuldades para crescer o resultado operacional. Este fato somado a forte alta recente do preço das ações, fez com que a margem de segurança em relação ao nosso preço alvo fosse bem reduzida.

Estamos aumentando o preço alvo da Valid de R$ 15,3 para R$ 17,3 (upside de 7,4%), incorporando a boa dinâmica de rentabilidade da companhia. Apesar enxergarmos a Valid negociando a múltiplos atrativos a 6,1x P/L 2023E, 3,1x EV/Ebitda 2023E e 0,9x P/VP 2023E, não vemos gatilhos para maior valorização no curto/médio prazo após o forte rali das ações e o possível baixo crescimento operacional nos próximos trimestres. Assim, baseado no nosso novo preço alvo e recente valorização do papel, estamos alterando nossa recomendação de COMPRAR para MANTER.

Dívida Líquida/EBITDA: menor alavancagem histórica

Mesmo com a captação de R$ 30m, junto ao Banco ABC, realizada para pré-pagar dívidas com spreads mais altos, a companhia atingiu o menor nível histórico de alavancagem de 0,5x Dívida Líquida/EBITDA, impulsionada pelos sólidos resultados operacionais e conclusão do pagamento da 7ª emissão de debêntures no valor bruto de R$ 90m.

O consumo de caixa no trimestre de R$ 115m está relacionada principalmente pela amortização líquida de empréstimos no montante de R$ 109m. Porém, a posição de caixa final do 2T23 no valor de R$ 440m é suficiente para pagar todas as amortizações de principal de 2023 e 2024.

Valid ID

A receita líquida da vertical de ID ficou em R$ 169,6m (-2,0% t/t e +15,0% a/a), apresentando uma boa volumetria de 7 milhões de documentos (-4,1% t/t e +11,1% a/a). O Ebitda ficou em R$ 54,5m (-13,6% t/t e +16,0% a/a), apresentando uma margem de 32,1% (-4,3pp t/t e +0,3pp a/a).

Destacamos que as operações em policarbonato foram adiadas para nov/23 e o ramp-up do produto deve levar algum tempo, logo não esperamos que 2023 seja impactado por um preço médio maior, o que beneficiaria a margem da vertical. Assim, esperamos que a história seja contada em 2024.

Para 2023, esperamos que a vertical de ID apresente uma receita de R$ 704m (+10,6% a/a) com uma margem Ebitda de 34,1% (+2,1 pp a/a) e Ebitda de R$ 240m (17,8% a/a). Com forte margem Ebitda e volume de documentos, achamos que a Valid ID já está rodando em pleno vapor, com pouco espaço para surpresas mais positivas.

Valid Pay

A Valid Pay (pagamentos) registrou receita de R$ 199,9m (-0,2% t/t e +24,5% a/a). O resultado continua sendo impactado pelo crescimento da volumetria na Argentina (mais de 50% a/a), mas que deve desacelerar ao longo do tempo.

As despesas operacionais subiram marginalmente t/t (+0,2%), mas com crescimento de 21,2% a/a. A dinâmica de receitas e despesas impactou o EBITDA, que registrou R$ 42,4m (-1,9% t/t e + 38,4% a/a), assim, a margem ficou em 21,2 % (-0,4 pp t/t e +2,1 pp a/a).

Para o ano, esperamos que a receita fique em R$ 811m (+36,9% a/a) com uma margem Ebitda de 19,9% (+1,7 pp a/a) e crescimento de Ebitda de R$ 161m (+37% a/a).

Aqui, acreditamos que a unidade está excepcionalmente bem e que a chance de normalização das margens para um patamar menor é mais provável. Historicamente a unidade entregava margem Ebitda de 10%. A gestão melhorou muito a operação, mas manter as margens em 20% seria singular. A questão, então, seria quão suave as margens se normalizam e até quando a operação na Argentina consegue contribuir com essas margens.

Valid Mobile

A vertical de mobile apresentou uma receita de R$ 164,9m (+5,8% t/t e +10,7% a/a), com uma margem Ebitda de 23,0% (-4,5pp t/t e -5,2pp a/a), pressionando o EBITDA para R$ 37,9m (-11,4% t/t e -9,6% a/a). Este resultado ocorreu pelo maior volume de vendas de SIM Card, porém com uma redução de preços.

Para o ano, esperamos que o segmento deva começar a passar por maiores pressões de margens já que estamos vendo uma retomada do lado da oferta de chips, o que deve começar a reduzir o preço, enquanto o volume deve se manter, finalizando 2023 com uma margem Ebitda de 23,1% (-2,2 pp), mas ainda acima do patamar pré-pandemia. Já para a receita, esperamos um total de R$ 620m (11,3% a/a) e quase nenhum crescimento de Ebitda, que estimamos em R$ 143m para 2023.

Esperamos que a normalização de chips pressione os preços, que por sua vez reduzam as margens, já que dificilmente o incremento de volume irá compensar a queda de preço. A unidade Mobile operava com margens entre 15-20% historicamente. Com a falta de chips no mercado, as margens da Valid Mobile alcançaram potentes 25% em 2021 e 2022. Isso deveria ir se normalizando nos próximos trimestres.