Vamos reportou dados ruins, confirmando nossas expectativa. Se de um lado a companhia segue entregando números positivos em sua divisão de aluguel, do outro, temos os baixos volumes em concessionárias penalizando os números consolidados.

Em locação, seguimos observando Yields em níveis elevados, o que nos mostra a entrada de novos contratos, mesmo que a preços mais elevados, ainda apresenta demanda forte. Outro destaque positivo, foi a melhora da taxa de utilização da frota, que segue crescendo desde o final de 2022, o que nos indica que a companhia vem conseguindo executar sua estratégia de compra antecipada de caminhões. Seguimos observando um aumento mesmo que gradual no Capex implantado da companhia, além de uma redução substancial em seus ativos disponíveis para locação.

No entanto, a ponta negativa continua sendo o segmento de concessionárias, que segue sendo impactado pelo elevado patamar de juros juntamente com a precificação do Euro 6. Além disso, pontualmente no 3T23, a companhia reportou um fraco desempenho de vendas no mercado devido à restrição de crédito e disponibilidade de financiamento, além de preços de insumos elevados e quedas nos preços de algumas das principais commodities agrícolas no período. No entanto, a Vamos indicou que o volume foi parcialmente retomado no mês de setembro, mesmo que com margens mais baixas devido aos estoques elevados.

Reiteramos nossa recomendação de COMPRA para Vamos (VAMO3) com preço alvo de R$ 21,00.

Após antecipar as compras, é hora de arrumar a casa…

Mesmo após o follow-on, a Vamos segue diminuindo o ritmo de crescimento, mantendo a alavancagem sob controle, reduzindo o estoque de ativos e melhorando a taxa de utilização. Esse movimento também sinaliza maior cautela na expansão, dadas as condições de compra de caminhões Euro 6.

O desempenho da locação continuou robusto, e apesar de uma queda no Yield, este se manteve em um patamar elevado de 2,6%. O aumento sequencial do Capex implantado, contribuindo para uma melhor taxa de utilização da frota, refletida na relação entre %Frota Locada vs Frota Total. Analisando o imobilizado bruto que gera receita, vemos uma redução contínua dos ativos não locados (“Estoque”) e um aumento dos ativos para locação gerando receita, destacando uma melhoria na eficiência operacional da empresa.

Desde dezembro de 2022, vemos uma trajetória decrescente de ativos “ociosos” que passaram de um valor de R$ 2,3 bilhões no 2T23 para R$ 1,6 bilhão no 3T23. Esse aumento de estoque em 2022, foi uma estratégia de pre-compra de caminhões Euro V adotada pela Vamos.

O trimestre também foi marcado por devoluções de ativos, assim como vimos em trimestres anteriores. Embora em tendência de redução, esta situação pode frear ainda mais o crescimento da Companhia nos próximos anos, vs o que o mercado projetava. Importante destacar que os ativos devolvidos por encerramento precoce de contratos estão sendo vendidos a margens atrativas, com a margem bruta de 32,5%, beneficiada pela apreciação dos ativos. A empresa possui um estoque de caminhões mais novos, representando uma vantagem competitiva em relação aos preços de mercado.

Entre os pontos negativos, destacamos o volume de negócios nas concessionárias, o crescimento da frota sequencialmente menor. Condições impactadas por múltiplos fatores, incluindo o elevado patamar de juros, a implementação do padrão Euro 6 e a divulgação tardia do plano safra. Embora setembro tenha evidenciado uma certa recuperação nas concessionárias, ainda é cedo para afirmar se essa tendência de melhoria será sustentada nos meses subsequentes.

Do lado operacional, a frota de caminhões apresentou uma variação negativa, com uma redução líquida de 341 caminhões, enquanto o aluguel de máquinas e equipamentos apresentou um aumento abaixo do que projetávamos, com um aumento líquido de 223 máquinas. Em ambos os segmentos, a frota no final do período mostrou crescimento a/a, indicando expansão, porém em um ritmo muito menor do que o observado nos últimos anos e muito menor do que esperávamos ao final de 2022.

Mais um trimestre de retomada de Ativos

Assim como no 2T23, o terceiro trimestre também foi marcado por processos de retomadas de ativos. A companhia realiza tais movimentos, ao julgar que ou contrato não possui rentabilidade adequada, ou que o risco de crédito está elevado, com isso, os ativos são retomados e redirecionados para venda em seminovos ou realocados em novos contratos.

No trimestre em questão, a Vamos retomou cerca de R$ 189 milhões em ativos – número consideravelmente menor do que os R$ 356 milhões reportado no 2º trimestre. Segundo a companhia, 24% do valor retomado já foi vendido ou locado novamente.

Nossas perspectivas para 2024

Seguimos com estimativas otimistas para o ano de 2024. Apesar de o movimento de queda de juros impactar negativamente a precificação dos contratos de locação, esse efeito pode ser superado com um melhor desempenho de concessionárias, com melhores condições de crédito e juros mais atrativos.

Além disso, esperamos que o segmento de concessionárias também apresente melhora gradual em suas margens, dado que a redução do estoque deve trazer certa normalização em relação ao que vimos nos últimos trimestres.

Grupo Petrópolis Concluído!

O CADE aprovou a compra dos ativos do Grupo Petrópolis pela Vamos. A operação de sales & leaseback conta com a aquisição de 2.926 veículos, onde 534 serão destinados para o mercado secundário, e outros 589 serão substituídos por ativos em estoque da companhia, sendo vendidos na sequência. Em suma, a companhia irá vender 1.123 caminhões no mercado secundário, e manterá 2.392 veículos locados.

Para nós o processo é positivo em vários aspectos. A agilidade de alocação dos ativos se dará de maneira extremamente rápida, o que já gera a receita dos 2.392 ativos imediatamente. Além disso, a idade média dos caminhões é relativamente nova (3 anos), o que permite que a companhia mantenha a rentabilidade dos contratos elevada. Por fim, ainda temos a utilização dos ativos já comprados pela companhia, reduzindo assim seu estoque e elevando sua ocupação.

Estimamos uma adição de aproximadamente R$ 11 milhões de EBITDA mensal para a companhia, considerando um Yield médio de 2,7% e um valor de 211 mil por caminhão locado.

Análise Quantitativa

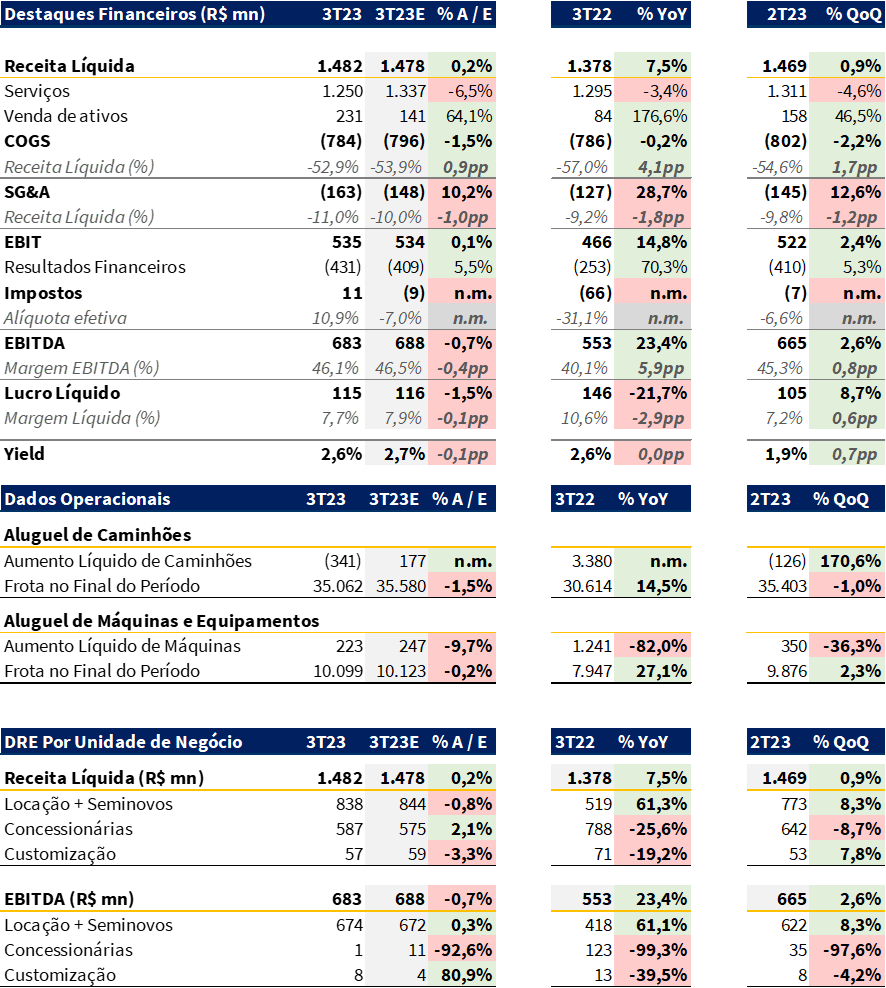

Olhando o consolidado, a Receita Líquida reportada pela companhia no 3T23 foi de R$ 1,5 bilhão, em linha com as nossas estimativas e 9,8% abaixo do mercado. Quando comparamos com o 2T23 e 3T22, tivemos um aumento respectivo de 0,9% e 7,5%. O EBITDA foi de R$ 683 milhões, também em linha com nossas estimativas, mas 6,7% abaixo das expectativas do mercado, representando uma variação de +2,6% t/t e +23,4% a/a. O lucro líquido reportado totalizou R$ 115 milhões e variou +8,7% t/t e -21,7% a/a, ainda pressionado por despesas financeiras elevadas. Com isso, o lucro ficou em linha com nossas expectativas, mas frustrou as do mercado em 22,8%.