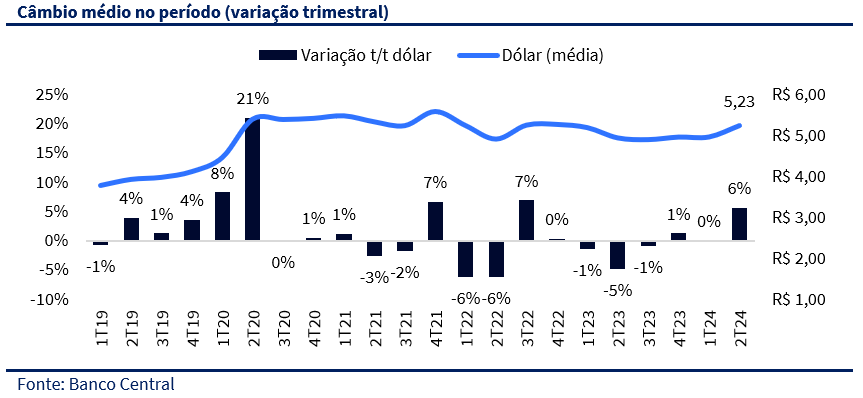

Neste relatório, falaremos sobre nossas expectativas referentes aos resultados do 2T24 da WEG que serão divulgados no dia 31 de julho de 2024, antes da abertura do mercado. Apesar do recente otimismo do mercado, esperamos um trimestre neutro para a companhia, com receita crescendo e margens em compressão. Ainda que as condições de mercado tenham melhorado, parte do crescimento de receita ocorre pela incorporação dos negócios de motores industriais e geradores da Regal Rexnord e pela forte apreciação do dólar frente ao real de 6% no trimestre. A queda das margens também reflete a consolidação dos números da adquirida, que ainda opera com margens muito inferiores as da WEG. Outros fatores, como a alta do cobre e o aumento dos custos com o frete marítimo também podem prejudicar.

Adicionalmente, os efeitos negativos relacionados à legislação do Transfer Pricing devem ficar mais visíveis no 2T24, gerando um aumento da alíquota de impostos. Lembramos que a surpresa positiva na última divulgação no 1T24, foi gerada por uma maior contribuição nos resultados de algumas operações que têm maiores incentivos fiscais, algo que não deve se repetir neste segundo trimestre. Nas nossas contas, o acúmulo desses efeitos negativos deve gerar uma queda de cerca de 2pp da margem líquida. Ainda assim, o crescimento de receita deve ser suficiente para se traduzir em um aumento nominal de lucro na comparação com 1T24.

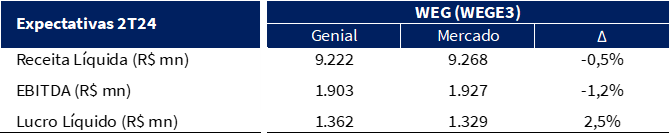

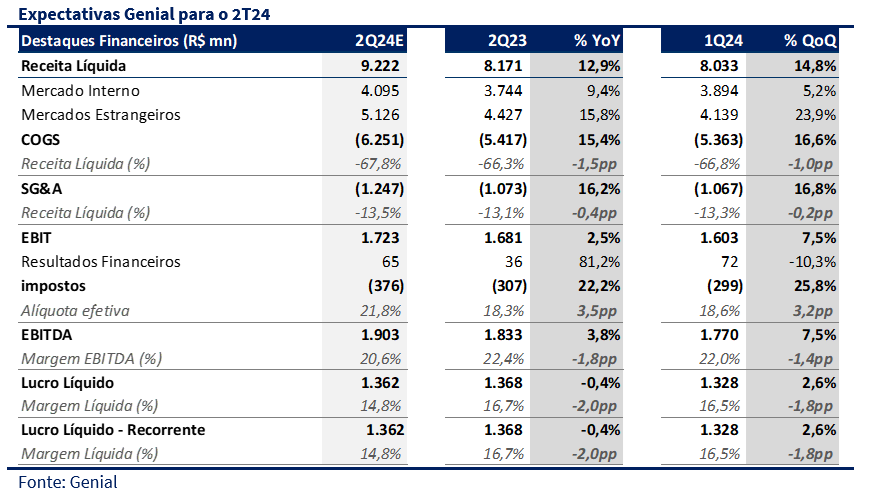

Para o 2T24, estimamos uma receita líquida de R$ 9,2 bilhões (+12,9% a/a e +14,8% t/t), um EBITDA de R$ 1,9 bilhão (+3,8% a/a e +7,5% t/t), implicando em uma margem EBITDA de 20,6% (-1,8pp a/a e -1,4pp t/t) e um lucro líquido de R$ 1,36 bilhão (-0,4% a/a e +2,6% t/t). Com o aumento do percentual de receitas no mercado externo e revisão nas projeções de câmbio, alteramos nosso preço-alvo de R$ 45,00 para R$ 50,00. Reiteramos a nossa recomendação de COMPRA.

Um trimestre de difícil leitura

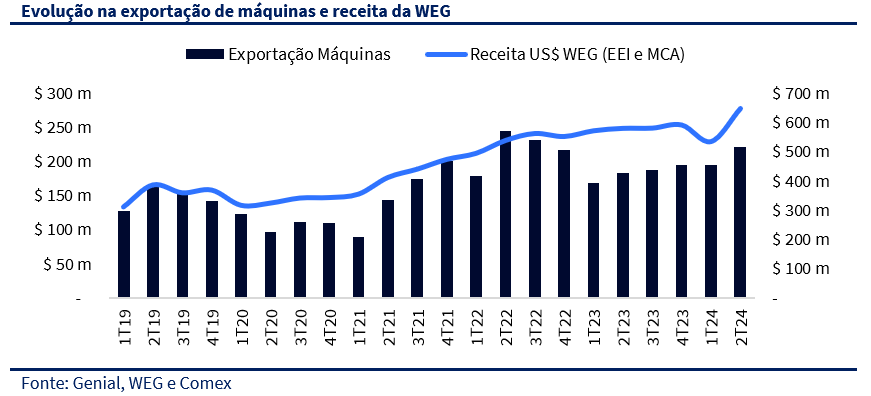

Com base nos dados setoriais e nas nossas observações do mercado, projetamos um cenário misto para a WEG no 2T24. Primeiramente, analisamos as exportações de Motores elétricos do Brasil para o resto do mundo, uma proxy importante para entender a receita da WEG em eletroeletrônicos industriais (EEI) e motores comerciais (MCA) no mercado externo. Observamos que as exportações cresceram de maneira significativa do 1T24 para o 2T24. Excluindo a pandemia, sazonalmente vemos que o segundo trimestre tende a ser mais forte que o primeiro, em 2024 não foi diferente. Ainda que o crescimento deste ano tenha sido um pouco mais tímido em comparação as exportações se mantiveram em um patamar relativamente forte. Isso deve ajudar as receitas orgânicas da WEG.

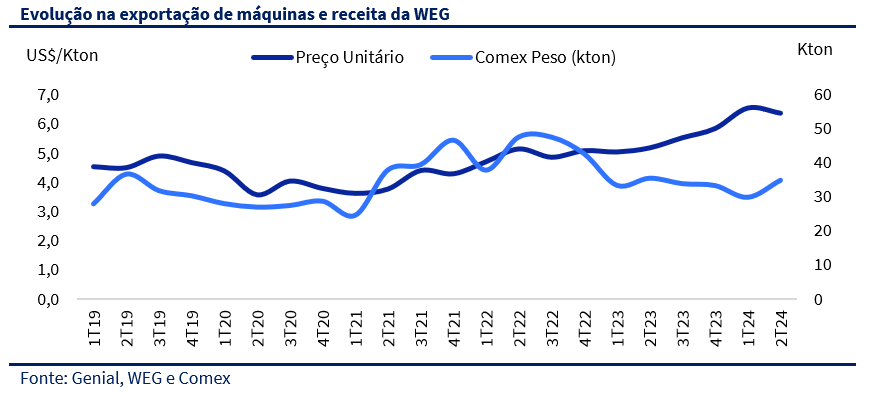

Olhando para a dinâmica de preços observamos uma leve acomodação, enquanto os volumes exportados crescem. Esta dinâmica sugere um cenário de acomodação de margens.

GTD segue sendo salvo pela forte demanda de transformadores nos EUA

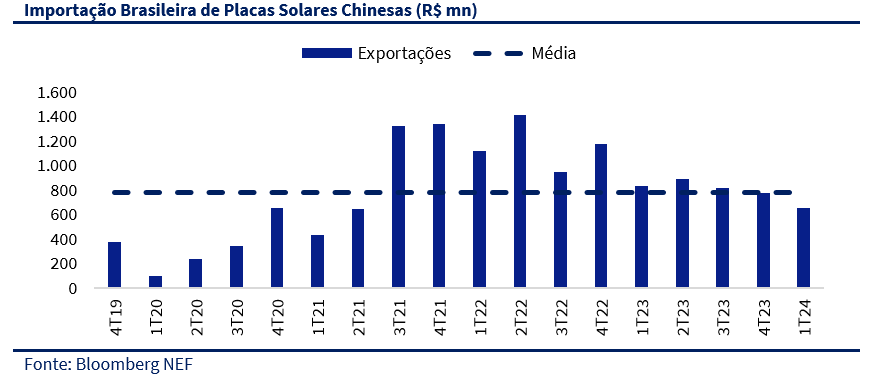

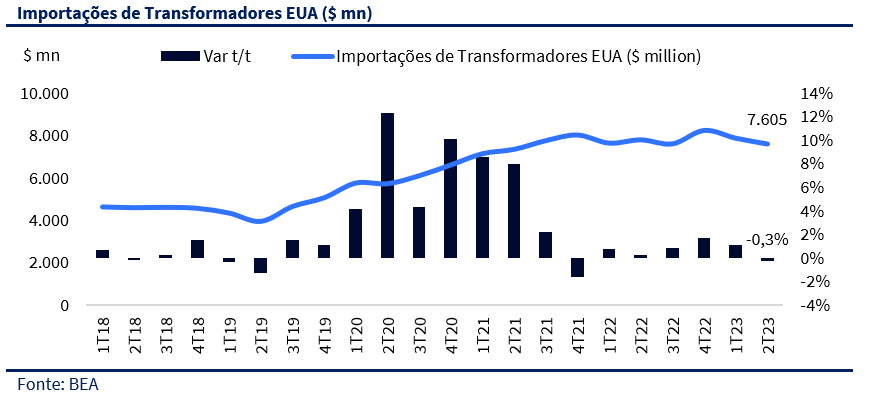

Para a divisão de geração, transmissão e distribuição, analisamos as importações brasileiras de placas solares vindas da China. Já para a divisão de transformadores, começamos a monitorar mais de perto as importações de transformadores elétricos de energia nos Estados Unidos.

No segmento solar, Observamos que este foi o terceiro trimestre consecutivo de queda nas exportações, com uma dinâmica negativa tanto em preço quanto em volume. O valor final das importações brasileiras caiu menos do que o preço médio das placas solares, o que mais impactou negativamente. Esse cenário é muito diferente do observado em 2022, quando a demanda estava alta no Brasil, resultando em um cenário ruim para o segmento solar no país.

Na divisão de transformadores, após alguns trimestres seguidos de importações crescentes, o 2T24 foi marcado por estabilidade. Mas isso não significa que os volumes têm caído, pelo contrário, temos indícios de preços ligeiramente mais comportados e um fortalecimento do dólar contra as principais moedas das regiões exportadoras.

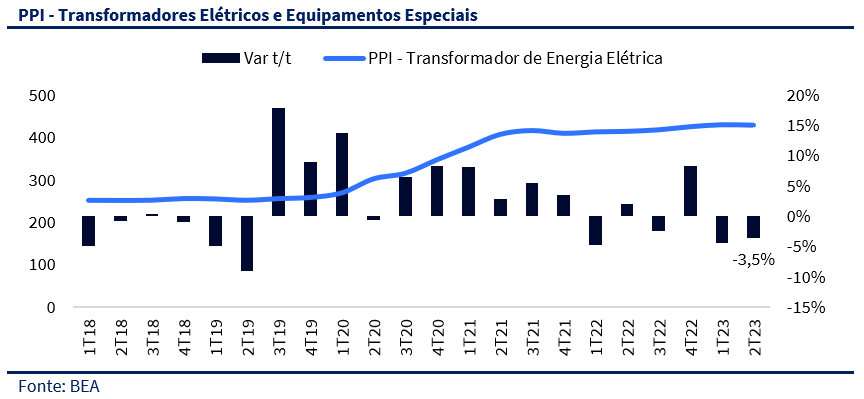

Outro dado que passamos a acompanhar mais de perto foi oíndice de preços ao produtor (PPI) para fabricação de transformadores elétricos e equipamentos especiais, um indicador da inflação no setor industrial, que no caso específico dos transformadores elétricos e equipamentos especiais, nos ajuda a entender como as pressões de custo causadas pela choque entre oferta e demanda estão se desenvolvendo. Do 1T24 para o 2T24, observamos os preços estáveis em um patamar muito acima do observado nos anos anteriores, o que indica que a demanda segue resiliente.

Concorrentes apresentam dinâmicas mistas

Um outra forma de estimar o direcional dos resultados da WEG é olhando para os concorrentes. Dessa forma, temos uma visão abrangente das tendências e dinâmicas dos diferentes setores em que a companhia opera.

ABB: No 2T24, a divisão de Motion da ABB apresentou uma queda nos pedidos de 6% a/a, totalizando US$ 2,014 bilhões. A receita da divisão de Motion caiu 2% a/a, atingindo US$ 1,951 bilhões, sugerindo que a ABB conseguiu repassar parte dos aumentos de custos. O backlog da divisão cresceu 7% a/a, indicando uma demanda futura forte. As margens operacionais de Motion foram de 19,9% (queda de 0,5 pp a/a). Por outro lado, a divisão de Process Automation registrou um aumento de 8% a/a nos pedidos, atingindo US$ 1,802 bilhões, e um crescimento de 11% a/a na receita, totalizando US$ 1,717 bilhões. O backlog da divisão aumentou 9% a/a, enquanto as margens operacionais ficaram em 15,5% (aumento de 0,1 pp a/a). Após a divulgação dos resultados, as ações da ABB caíram mais de 5%.

Siemens: A Siemens ainda não divulgou os resultados do 2T24, mas as estimativas dos analistas indicam um crescimento robusto nos pedidos e na receita da divisão de Digital Industries. Os pedidos estão projetados para crescer 15,3% a/a, totalizando €4,428 bilhões, enquanto a receita deve diminuir 3,4% a/a, atingindo €4,815 bilhões. As margens operacionais estimadas para a divisão são de 19,1% (-2,8 pp a/a), refletindo pressões de custo.

Nidec: No 2T24, a divisão de Machinery da Nidec apresentou uma receita de US$ 484.53 milhões, um crescimento de 7.6% a/a. No entanto, o lucro operacional da divisão caiu para US$ 51,98 milhões, uma queda de 27.7% a/a, resultando em uma margem operacional de 10.7% (-5.2 pp a/a). A divisão de Appliance, Commercial and Industrial Products teve uma receita de US$ 1,70 bilhões, um aumento de 11.2% a/a. O lucro operacional dessa divisão foi de US$ 170.73 milhões, uma queda de 13.9% a/a, com uma margem operacional de 10% (-2.9 pp a/a).

Aquisição impulsiona crescimento de receita

Nossa expectativa aponta para um crescimento significativo de receita, impulsionado pela incorporação dos negócios de motores industriais e geradores da Regal Rexnord. Segundo os dados divulgados no fato relevante da aquisição, a operação faturou cerca de US$ 541,5 milhões em 2022. Dessa forma, 2 meses de operação seriam equivalentes US$ 90,25 milhões, cerca de R$ 472 milhões considerando o câmbio médio de R$ 5,23.

No entanto, essa incorporação deve contribuir negativamente com margens operacionais consolidadas. No 1S23, os negócios adquiridos da Regal apresentaram 6,7% de margem EBITDA. Vemos na WEG a verticalização como uma fortaleza importante para retomar a rentabilidade das atividades. Uma recomposição de margem em 3 a 4 anos parece confortável, começando por uma fundição verticalizada, com ganhos nos custos de materiais por conta de maior escala. As fábricas de fundição da WEG no México possuem capacidade de ampliar seus níveis de produção sem grandes investimentos.

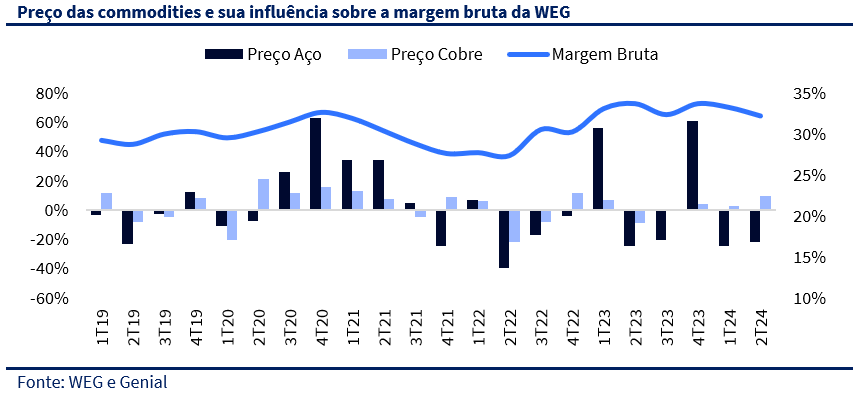

Leve compressão nas margens

Além da consolidação dos números da adquirida, os preços dos insumos nos últimos meses também indicam compressão de margem bruta. O preço do cobre permaneceu estável durante os últimos seis meses, mas no trimestre vimos um aumento de quase 9%. Em contrapartida, o preço do aço caiu pelo segundo trimestre consecutivo. Por último, voltamos a observar pressões no frete marítimo, que em algumas rotas acumularam alta de quase 60% no 2T24.

Em contrapartida, como boa parte da estrutura de custos da WEG está indexada em reais, a alta do dólar frente ao real colabora positivamente com as margens e pode ajudar a amortecer a queda de margem bruta.

Novo preço-alvo para os próximos 12 meses

De maneira geral, nossa perspectiva para WEG segue positiva. As margens pontualmente podem enfrentar pressões no período de consolidação, mas acreditamos em uma recomposição de margens mais rápida do que o mercado espera.

Revisamos nosso preço-alvo de R$45,00 para R$50,00, baseados em:

- Revisamos nossas premissas de câmbio de longo prazo, subindo de R$ 5,00 para R$ 5,45.

- Maior crescimento do mercado de GTD nos EUA nos próximos 6 anos.

- Com a incorporação dos números da Regal e melhores números que o esperado em GTD nos EUA no primeiro semestre, vemos uma maior concentração de receitas nos EUA em 2024.

- Essa maior concentração gera uma redução do WACC da WEG, que é calculado a partir do Ke ponderado por região, de acordo com a distribuição de receita.

Reiteramos a nossa recomendação de COMPRA.