No dia 25 de outubro (quarta-feira), antes da abertura do mercado, a WEG irá divulgar seus resultados referentes ao 3T23. Neste relatório, abordaremos nossas projeções para os meses de julho, agosto e setembro e forneceremos aos investidores uma atualização sobre nossas perspectivas futuras.

Desde a última divulgação de resultados, observamos as ações da WEG mais voláteis do que o normal. Alguns eventos impulsionaram as ações positivamente, como a parceria com a Petrobras e a aquisição da divisão de Motores Industriais e Geradores da Regal Rexnord. Porém, a expectativa de desaceleração gradual nas entradas de pedidos segue limitando o desempenho das ações.

De maneira geral, esperamos um trimestre neutro para WEG, com receitas praticamente estáveis e com o bom desempenho dos negócios de motores e transformadores na América do Norte se contrapondo à menor concentração de entregas de projetos de ciclo longo de geração na Alemanha. O mix ainda com uma maior concentração de ciclo longo que o usual é favorável para as margens, que devem se permanecer relativamente altas.

Olhando para o futuro, o mercado segue com uma visão cautelosa, esperando crescimento de receita mais fraco devido a uma desaceleração dos mercados globais, além de acomodação de margens. Hoje a expectativa do mercado é de que essas margens retornem para patamares abaixo de 20%, algo que na nossa visão só acontecerá ao final de 2024. Sabemos que as condições de precificação dependem da atividade industrial, mas acreditamos que os efeitos dos repasses de custos de matérias-primas mais baixos devem normalizar as margens de maneira suave.

Para o 3T23, estimamos uma receita líquida de R$ 8,2 bilhões (+4,2% a/a e +0,9% t/t) e um EBITDA de R$ 1,8 bilhão (+13,3% a/a e -1,6% t/t), com um lucro líquido de R$ 1,3 bilhão (+15,3% a/a e -0,4% t/t).

Reiteramos nossa recomendação de COMPRA, com preço alvo de R$ 47,50 para os próximos 12 meses.

Dinâmica de Receita: EUA forte deve compensar Europa

No continente norte-americano, ainda devemos observar uma boa dinâmica no mercado de motores e de transformadores, assim como observamos nos trimestres passados. Os novos investimentos realizados em fábricas no país para expansão de capacidade e a aquisição recém anunciada são bons indicadores de que a demanda na região segue resiliente. No fundo, acreditamos na manutenção da boa carteira de pedidos construída ao longo dos últimos anos.

No entanto, quando olhamos para o continente europeu, esperamos a continuidade de uma demanda volátil assim como foi reportado pela companhia nos resultados do 2T23, especialmente no que diz respeito aos produtos de ciclo curto. Observando os resultados reportados por alguns de seus pares globais (ABB e Siemens), podemos verificar a continuação do movimento de desaceleração do segmento.

Outro ponto que gostaríamos de destacar para a região é a normalização de pedidos. No 2T23, a companhia reportou uma concentração pontual de entrega de projetos de ciclo longo no segmento de geração na Alemanha. Essa queda contratada aliada à redução da demanda de produtos seriados deve ajudar a arrefecer os resultados da companhia no continente.

Ainda falando de Europa, lembramos que ainda devemos observar uma melhora marginal de receita na comparação anual, devido à incorporação dos resultados da Gefran, que teve autorização das autoridades italianas em outubro de 2022, tendo assim seus resultados contabilizados a partir do 4T22.

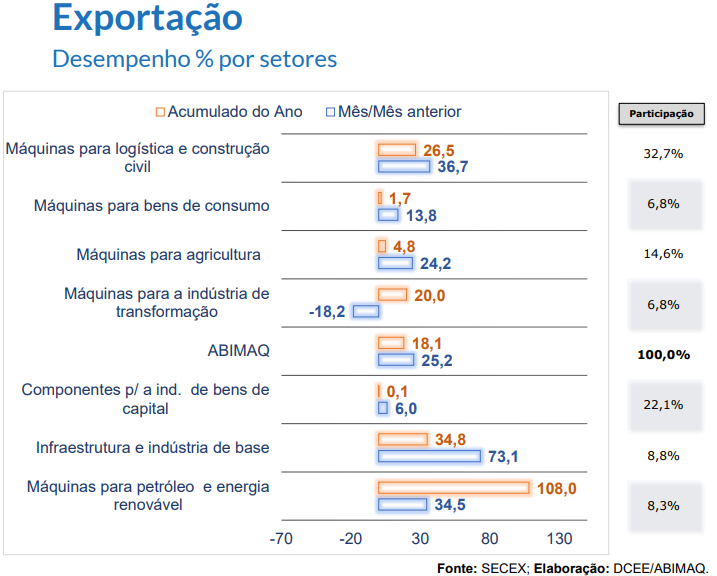

No Brasil, conforme os dados divulgados pela Abimaq, é possível notar que o consumo de máquinas pelo setor de exploração de petróleo deve continuar a suportar uma grande parte dos resultados do segmento industrial da WEG. No acumulado do ano, tivemos um aumento de 108% na exportação de máquinas para o segmento mencionado, enquanto no mês de agosto, o mesmo apresentou variação de 34,5% em relação ao mês imediatamente anterior.

Ainda olhando para o mercado local, assim como observamos no 1S23, o resultado da divisão de GTD deve continuar sendo penalizado pelo segmento de energia solar, perdendo sua representatividade em relação à receita total. Quando olhamos para os volumes de placas solares chinesas importadas pelo Brasil nos mês de julho, ainda observamos volumes muito abaixo de anos anteriores. Essa diminuição da demanda por placas solares, embora afete negativamente as receitas, gera um efeito oposto nas margens (falaremos a seguir).

Margens ainda seguirão elevadas no 3T23?

Acreditamos que sim. As margens em boa parte se dão por conta de uma mistura de precificação elevada e redução de custos. Isto é, a companhia precificou boa parte de seus contratos no ano passado, quando os preços de matérias-primas estavam beirando suas máximas. No entanto, hoje temos um cenário de insumos substancialmente menor se comparado ao de 2022, o que permite que a companhia consiga uma maior rentabilidade em seus contratos. Sabemos que as condições de precificação dependem essencialmente da demanda e da atividade industrial, mas acreditamos que reduções de preço só ocorrerão em um cenário menos volátil de preço de matéria-prima. Ainda que em patamares mais baixos na comparação ano contra ano, descontos sempre ocorrem de maneira gradual.

Diferentemente de outros anos, o backlog da WEG está mais forte em ciclo longo, o que ajuda na estabilização de suas margens. Lembramos que os volumes mais fracos no solar, que possui uma margem mais baixa do que a média da companhia, contribui positivamente para a dinâmica de margens.

Câmbio não deve mudar ponteiro… por enquanto

O câmbio apresentou uma média de R$ 4,89 – vs. R$ 4,94 no 2T23, tendo apresentado relativa alta apenas no final do trimestre. Sendo assim, acreditamos que os efeitos cambiais não devem impulsionar as exportações. Esperamos que a possível melhora deva ocorrer no 4º trimestre, visto que até o dia da publicação desse relatório, tivemos uma média cambial de aproximadamente R$ 5,09.

Observando também os dados de exportações de motores industriais, vemos que apesar da melhora marginal do volume, acreditamos que o câmbio inferior, aliado a uma diminuição da demanda por produtos de ciclo curto, conforme mencionado anteriormente, pode ter segurado boa parte das receitas em dólar proveniente das exportações.

A maior aquisição da história da WEG!

Durante o 3T23, a WEG anunciou a aquisição da divisão de motores industriais da Regal Rexnord. Mesmo que sua incorporação ainda não seja contabilizada nos resultados do trimestre, gostaríamos de ressaltá-la novamente.

A aquisição foi a maior de sua história, sendo realizada pela quantia “singela” de US$ 400 milhões – aproximadamente R$ 2 bilhões. O múltiplo da transação foi de 7,7x EV/EBITDA, substancialmente abaixo dos 19,7x que a WEG negocia para 2024, o que naturalmente já seria um destrave de valor dado a correção dos múltiplos, que segundo nossas estimativas, adicionaria mais de 2% em valor de mercado para a companhia.

Adicionalmente, a nova aquisição também deve se mostrar positiva no ponto de vista de rentabilidade, visto que a Regal Reportou margem de 9,5% no ano de 2022 no segmento de motores, ligeiramente abaixo dos níveis da WEG, que possui margens girando em torno de 18,5% historicamente.

Por fim, a WEG deve se beneficiar com a baixa sobreposição de clientes da adquirida, além da maior inserção em mercados pouco, ou até mesmo inexplorados pela companhia até então. Segundo nossas estimativas, a aquisição pode gerar entre 2,2pp e 3,1pp de participação de mercado no que diz respeito ao segmento de motores de baixa tensão, se consolidando como o segundo maior player do mercado e se aproximando cada vez mais da liderança.

O que esperar daqui para frente?

Ficaremos atentos a uma possível desaceleração nas entradas de novos pedidos, o que seria um indicador negativo para as condições de precificação. Nesse cenário, usualmente as empresas começam a ajustar os preços segundo a queda nos custos de matérias-primas.

O mercado passa a enxergar a companhia crescendo menos ao longo de 2024, mas reforçamos nossa visão contrária. Lembramos que apenas a aquisição da divisão de motores industriais da Regal Rexnord adiciona R$ 2,4 bilhões de receita líquida e R$ 300 milhões de EBITDA, representando um respectivo aumento de 8% e 5% do que foi reportado em 2022 em 2024. Adicionalmente, enxergamos uma demanda resiliente nas Américas.

Em termos de múltiplo, enxergamos a companhia negociando a um P/L de 24,8x 2024E com a ação a R$ 34,00, muito abaixo da média dos últimos anos. Em termos relativos, esse valuation é o mesmo que vimos em junho de 2022, quando as ações negociavam em termos absolutos próximos a R$ 23.

Dito isso, reiteramos nossa recomendação de COMPRA para WEGE3, com preço alvo de R$ 47,50.