WEG apresentou resultados positivos no 4T23, com números acima das expectativas do mercado, com crescimento de receita acima do esperado e margens maiores. Os números vieram em linhas com as nossas expectativas, com um crescimento trimestral mais modesto de receita e manutenção de margens em um nível elevado, porém em acomodação gradual. A surpresa positiva ficou para a última linha, mesmo se desconsiderarmos o reconhecimento dos incentivos fiscais na Suíça, que impulsionaram o lucro líquido do trimestre, os números ficaram 5% acima do esperado.

Assim como seus pares, a Weg apresentou um crescimento mais modesto receita, mas ainda sim reverteu a trejetória de desaceleração apresentada no trimestre passado. A sazonalidade favorável nos negócios de ciclo longo, ajudou a manter a margem EBITDA em nível elevado, finalizando o trimestre 21,4%. Destaque para o bom desempenho nos segmentos de T&D e geração eólica no Brasil, e GTD nos EUA e Índia.

Outro destaque positivo foi o ROIC da companhia, que mais uma vez manteve sua trajetória ascendente, alcançando 39,2% (9,8pp a/a e 3,8pp t/t), mesmo desconsiderando os eventos não recorrentes, o indicator teria finalizado o ano em 36,0%, maior que os 35,4% do 3T23.

Reiteramos nossa recomendação de COMPRA para WEG, com preço alvo de R$ 45,00 para o final de 2024. Após a incorporação dos números do 4T23, enxergamos a companhia negociando a um P/L de 28,8x 2024E, abaixo da média dos últimos anos e com um prêmio menor do que o observado historicamente em relação aos seus competidores. Mesmo apresentando resultados comparativamente fortes, entregando maior crescimento, maior ROIC e margens elevadas.

Análise dos Resultados

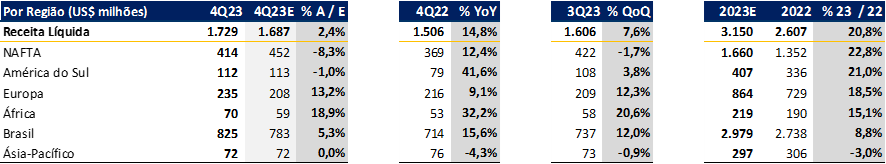

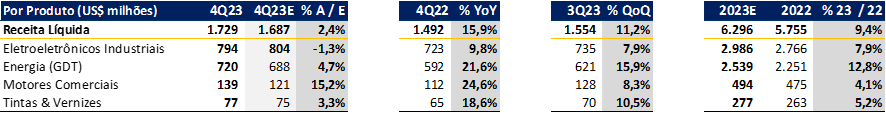

No Brasil, o crescimento foi impulsionado pela forte venda de equipamentos de ciclo longo, especialmente em T&D e geração eólica. Também observamos um desempenho melhor do que o esperado nos segmentos realcionados à produtos de ciclo curto, com uma retomada das vendas em motores comerciais mais forte do que o esperado. Na ponta oposta, o 4T23 foi mais um trimestre fraco no segmento de geração solar, com volumes estáveis mas queda sequencial nos preços dos paineis solares. No mercado externo, mais uma vez o destaque foi a demanda nos EUA e na Índia, principalmente no segmento de GTD.

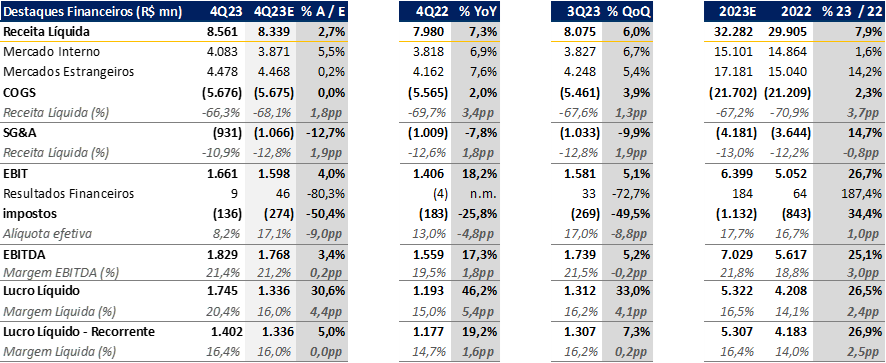

O 4T23 totalizou R$ 8,6 bilhões de receita líquida (+7,3% a/a e +6,0% t/t), ficando em linha com nossas estimativas e acima dos números do mercado. O EBITDA somou R$ 1,83 bilhões (+17,3% a/a e +5,2% t/t), ficando 3,4% maior que nossas expectativas e 3,9% maior que a do mercado. A margem EBITDA, de 21,4%, em linha com as nossas estimativas, superou as expectativas do mercado. Olhando para última linha do resultado, a empresa reportou um lucro líquido de R$ 1,75 bilhões (+46,2% a/a e +33,3% t/t), superando ambas as estimativas.