A Yduqs divulgará seus resultados do 4º trimestre de 2024 no dia 17/mar, após o fechamento do mercado. Esperamos um trimestre sem grandes surpresas, com crescimento modesto da receita, mas uma sólida expansão de margens sustentada por uma dinâmica mais favorável de despesas.

Acreditamos que a maior penetração do segmento Premium deve compensar parcialmente o ambiente desafiador para o crescimento das demais verticais, garantindo um leve avanço do top line consolidado (+4,5% a/a). No entanto, o destaque deve ficar na rentabilidade, impulsionada por menores provisões, menor alocação em marketing e um mix de receita mais favorável.

Com uma melhora operacional aliada a um resultado financeiro mais controlado, projetamos um forte avanço do lucro líquido ajustado, atingindo R$ 58 milhões, crescendo cerca de cinco vezes a/a.

O que esperar de Yduqs no 4T24?

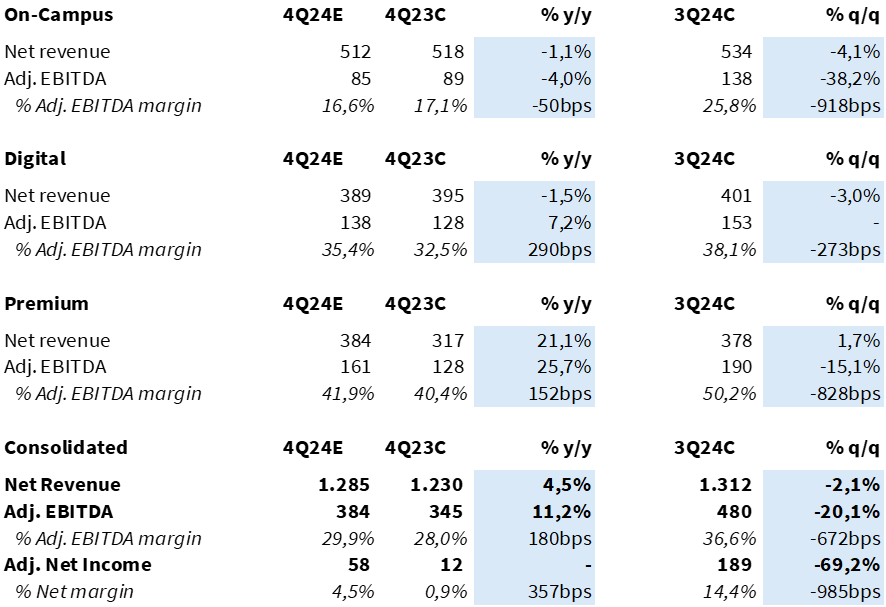

Entendemos que o crescimento da BU Premium compensará a retração do faturamento das unidades Presencial (dinâmica de ticket menos favorável) e Digital (redução da base de alunos a/a) – permitindo um avanço do top line consolidado. Esperamos uma receita líquida consolidada de R$ 1,3b (+4,5% a/a).

Tendências positivas para a rentabilidade. Além de observarmos um mix de receita mais favorável para as margens (maior penetração do Premium), acreditamos que o resultado operacional será beneficiado por uma dinâmica mais positiva em despesas.

Entendemos que a combinação entre (i) PDD em trajetória controlada, (ii) estratégia mais leve de marketing em comparação com o ano passado e (iii) menores gastos com pessoal, dado menor provisionamento de remuneração variável a/a, deve impulsionar a rentabilidade neste trimestre.

Projetamos um EBITDA aj. consolidado de R$ 384 milhões, com uma margem avançando +180bps a/a, para 29,9%.

No resultado financeiro, entendemos que o trabalho de liability management que a companhia vem realizando deve permitir uma continuidade da redução das despesas financeiras líquidas a/a. Sequencialmente esperamos um aumento em função do deslocamento do pagamento de juros (dada a mudança do cronograma de amortização das dívidas).

Com um desempenho operacional positivo e um resultado financeiro mais favorável em comparação com o ano passado, vemos espaço para uma forte recomposição do lucro líquido ajustado (exc. não recorrentes) – atingindo R$ 58 milhões vs. R$ 12m no 4T23 (+5,0x a/a).

Tabela 1. Expectativa Genial para Yduqs no 4T24 (IFRS 16; R$ milhões).