Como comentamos em nossa prévia de resultados junto de visão para o setor de educação para 2024, a Yduqs teve um ótimo 2023. A retomada do cenário macroeconômico, que deixou o ambiente mais favorável para o retorno dos alunos ao seus compromissos com a educação superior, foi um dos catalizadores positivos do ano, junto de uma boa performance das três unidades, melhorando os ciclos de captação, taxa de evasão e ticket médio.

Enxergamos o resultado como positivo! O último trimestre traz consigo uma dinâmica monótona, dado que os ciclos de captação dos segmentos presencial e de medicina acontecem nos semestres ímpares. Contudo, pudemos observar que a companhia colheu os frutos de uma resiliente trajetória durante o ano.

Mantemos nossa recomendação de COMPRA com preço-alvo de R$ 28,00. Os motivos que norteiam a nossa mudança de recomendação para Yduqs são: (i) crescimento saudável nos três segmentos, com destaque para EAD e Premium, que devem seguir crescendo duplo dígito junto a uma retomada de crescimento no segmento presencial; (ii) ganhos de eficiência e de alavancagem operacional, derivada da otimização de despesas do grupo e escala do EAD; (iii) melhora do cenário macroeconômico, com retomada da demanda e maior disponibilidade de renda das famílias; (iv) melhor qualidade do crédito; (v) projeções mais otimistas quanto aos ciclos de captação no ano de 2024; (vi) patamar de alavancagem saudável vs. seus pares.

Receita bruta cresce quase 12% a/a!

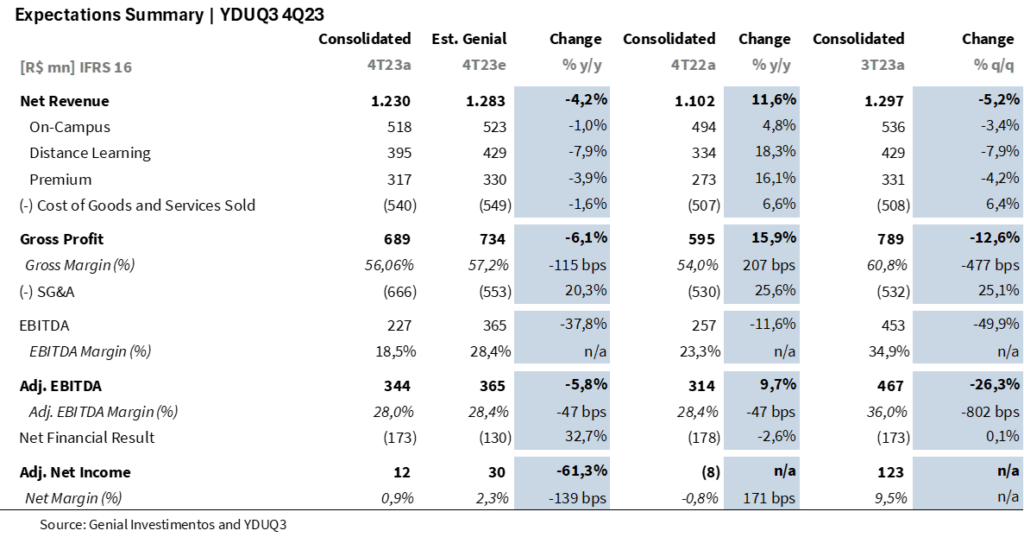

Como esperávamos, o crescimento da receita seria impulsionado, principalmente, pelos segmentos premium e ensino digital, expandindo +16,1% a/a e +18,3% a/a, respectivamente. Apenas o número da unidade digital ficou ligeiramente abaixo de nossas estimativas, que eram otimistas e acima do consenso. Já a unidade presencial mostra sinais de retomada, voltando a crescer +4,8% a/a.

O faturamento consolidado cresceu +11,6% a/a, resultado de melhores ciclos de captação no ano e evolução no tícket tanto para novos alunos como para veteranos. A receita do grupo ficou em R$ 1,2b, em linha com nossas projeções (-4,2% vs. Est. Genial).

Margem bruta expande +207 bps a/a…

O crescimento nos custos dos serviços prestados abaixo do faturamento, trouxe alavancagem de custos, fazendo com que a companhia expandisse sua margem bruta em +207 bps a/a, para 56,1%. O lucro bruto totalizou R$ 689m, crescendo +15,9% a/a.

Despesas Gerais e Administrativas crescem mais que o esperado por eventos não recorrentes…

A companhia registrou um crescimento de +19,7% a/a em seu SG&A. Com as despesas comerciais em linha com o que esperávamos, a surpresa se deu dentro das despesas gerais e administrativas. Dentre eles, os dois mais relevantes foram: (i) aumentos de 23,4% a/a na linha de pessoal, explicado pela maior remuneração variável decorrente da performance positiva no ano; e (ii) maiores provisões para contingência, crescendo +109,4% a/a, devido a novos critérios de avaliação de riscos de causas trabalhistas, em uma abordagem mais conservadora de provisão.

Com esse feito, a diluição do SG&A que esperávamos foi mitigada. O EBITDA Ajustado foi de R$ 344m, crescendo +9,7% a/a, em linha com nossas estimativas e dentro do guidance estipulado pela Yduqs.

O lucro líquido ajustado reportado foi de R$ 12m, com margem líquida de 0,9%.

Guidance para lucro e captações do 1T24

A companhia anunciou uma expectativa de lucro líquido ajustado para o 1T24 entre R$ 172-187 milhões. Enquanto o segmento digital devem ingressas 180-190k alunos e crescimento de 15-25% na unidade presencial para o 1S24.