Resumo

Estamos atualizando nossa cobertura em WEG. Nossa recomendação está sendo alterada de MANTER para COMPRAR, com um preço alvo saindo de R$ 34,50 para R$40,40, representando um potencial de valorização de 34%.

Nossa tese é fundamentada principalmente:

- Na transição energética global;

- Retomada gradual de investimentos na indústria brasileira;

- Maior resiliência ao possível cenário de recessão global;

- Continuidade, e, principalmente, assertividade dos projetos de expansão da empresa, resultando em ganhos de market-share.

Do ponto de vista de desafios, sempre acreditamos que o maior problema da WEG era a briga por participação de mercado, considerando a competitividade no setor, e, principalmente, a representatividade e o tamanho dos concorrentes. Na nossa visão, o cenário de pressão de custos de energia na Europa e mão-de-obra elevada nos EUA pode favorecer a companhia dada a sua verticalização e maior concentração de parques fabris no Brasil.

Sabemos que mesmo com números e fundamentos sólidos, os múltiplos da empresa estão esticados, presumindo um crescimento muito acelerado. Porém, nesse momento de incerteza global, a expectativa é de fortalecimento do dólar frente ao real com uma agenda positiva de investimentos em 23/24 no Brasil, o que nos indica que a WEG pode ser uma ótima opção defensiva.

Na nossa visão os principais riscos da nossa tese estão relacionados ao seguintes cenários:

- Destruição de demanda na Europa e queda da atividade econômica acimada das expectativas nos EUA;

- revisão nos níveis de investimentos em renováveis nos EUA por conta da inflação elevada. Pode resultar em um processo de transição energética global mais lento.

- Falta de infraestrutura para eletro mobilidade no Brasil, que pode gerar uma evolução lenta das linhas de negócio com expectativa de crescimento exponencial

- Evolução lenta do market-share no exterior

- Piora na perspectiva de fim de ciclo de alta nos juros globais, que causaria revisão de múltiplos para baixo.

Balança entre expectativas altas e um histórico de qualidade da WEGE3!

Durante essa seção, discutiremos os principais pontos que sustentam nossa mudança de recomendação para WEGE3. Embora seja uma das empresas mais caras na nossa visão, é uma das melhores que temos para enfrentar as incertezas dos próximos 12 meses.

Nas nossas contas, atualmente a empresa negocia a um EV/EBITDA 2023E de 22,8x, com um prêmio frente aos seus pares comparáveis abaixo do visto historicamente.

Ações Weg: como está a empresa atualmente?

Mesmo sendo uma empresa sólida, com um histórico de desempenho exemplar em todos os segmentos de atuação, ainda sim é uma empresa de crescimento, com negócios que podem gerar o valor esperado pelo mercado.

Por esse motivo, é muito importante olhamos para os pilares de crescimento exponencial com muito cuidado e traçar estimativas para entendemos se de fato o mercado está pagando muito caro por eles:

- Energias Renováveis: apostando num aumento robusto da demanda por produtos de geração, transmissão e distribuição de energia;

- Mobilidade Elétrica: dado os crescentes investimentos em veículos elétricos e demanda por componentes e infraestrutura de recarga;

- Ganho de market-share: um dos grandes desafios da empresa, o ganho de participação de mercado no exterior.

- Armazenamento de energia: relacionada principalmente com o segmento industrial e usinas solares e eólicas.

Os negócios, produtos e soluções digitais voltados para a indústria 4.0 e Smart Homes ainda são pouco relevantes nos resultados da empresa. Para que se tornem opcionalidades, precisam crescer de maneira robusta.

Vale ressaltar que por uma questão estratégica, a Weg não divulga dados operacionais com tanta frequência. Com isso, o número de incertezas nas projeções aumenta. Nós ponderamos esse risco com projeções menos otimistas que as do mercado.

Faremos alguns exercícios de estimativas, olhando para as avenidas de crescimento consideradas “exponenciais”, com o intuito de entendermos em qual estágio estão cada um desses pilares e quanto eles podem gerar de valor nos próximos anos.

WEG: Mobilidade Elétrica

Estamos observando um forte aumento na demanda por carros elétricos e acreditamos que essa tendência deve continuar.

No segmento de veículos leves, quase todas as montadoras já direcionaram em seus planos estratégicos para a transição dos veículos leves a combustão para elétricos.

A WEG possui receitas atualmente em 2 segmentos relacionados ao tema de eletrificação:

- sistema de propulsão elétrica,

- infraestrutura de recarga.

Ambos os segmentos têm suas projeções atreladas à penetração dos veículos elétricos na produção total nacional. Abaixo estão expostas nossas premissas por segmento no cenário base:

Sistemas de Propulsão para Veículos Elétricos

Quando falamos de Sistemas de Propulsão para Veículos Elétricos, na nossa concepção, os mercados endereçáveis seriam caminhões leves, implementos rodoviários e ônibus urbanos.

Hoje a WEG fornece os sistemas de Powertrain do Volkswagen e-Delivery (caminhão urbano, leve e 100% elétrico), Randon e-Sys (implemento com módulo de tração auxiliar que torna o “caminhão híbrido”) e para o ônibus elétrico da Marcopolo.

Os sistemas são usualmente compostos por um motor elétrico de tração e um inversor de frequência, além de motores e inversores para sistemas auxiliares.

Note que estamos assumindo que o mercado endereçável da WEG não contempla o segmento de carros de passeio, porém adotamos a premissa de que o sistema de Powertrain oferecido pela WEG para ônibus e caminhões leves deve representar os mesmos 12% do custo total de venda dos veículos leves.

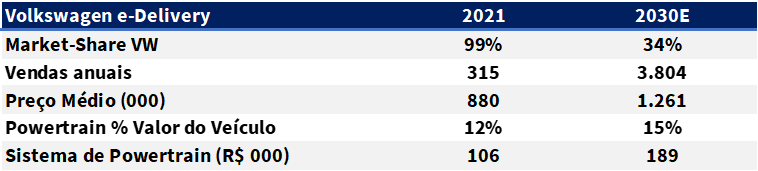

Volkswagen e-Delivery:

- Foi oferecido primeiramente em duas versões, com preços de R$ 780 mil e R$ 980 mil (média R$ 880 mil);

- Em 2021, a Volkswagen vendeu cerca de 315 unidades do e-Delivery (Femsa, JBS, Ambev e outro clientes);

- Volkswagen projetava vender 1,2 mil unidades em 2022 e 2,4 mil em 2023, chegando a 4,8 mil em 2024;

- No cenário base, estimamos um penetração de 7,1% de caminhões elétricos em 2030.

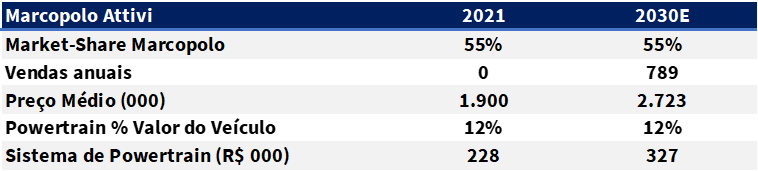

Marcopolo Attivi:

- Cerca de 2 mil ônibus na América Latina são elétricos e movidos à bateria;

- Atualmente, a empresa possui uma produção de cerca de 10 mil veículos/ano, com cerca de 35% destinados ao transporte urbano (nosso mercado endereçável);

- Até o final de 2022 serão produzidas 30 unidades do modelo urbano Attivi;

- Perpetuamos os 55% de market-share da Marcopolo até 2030;

- No cenário base, estimamos um penetração de 5,4% ônibus à bateria em 2030;

- Hoje, dentre os elétricos no Brasil, apenas 13% são movidos à bateria.

Randon e-Sys:

- O e-Sys ainda não foi oficialmente lançado, estimamos um preço médio 3x maior que dos implementos convencionais;

- Reboques e semirreboques sem a tecnologia possuem ticket médio de R$ 140 mil, estimamos que o e-Sys custe R$ 420 mil reais;

- Sistemas de baterias + powertrain + auxiliares representam cerca de 30% do valor total do implemento;

- No cenário base, estimamos um penetração de 0,9% implementos com a tecnologia e-Sys em 2030.

Infraestrutura de Recarga

No segmento de infraestrutura de recarga, as parcerias firmadas com a Fiat, Renault, Peugeot, Jeep e Mercedes para se tornar fornecedora oficial de estações de recarga para uso doméstico nos indica que o mercado endereçável está relacionado à venda de veículos leves elétricos.

Nessa conta, temos o fornecimento de estações de recarga rápida, vide a parceria firmada com a EDP que possui mais de 50 pontos de recarga ativos no país.

Na nossa visão, assim como já ocorre na Europa, as estações de recarga tendem a penetrar com mais força no segmento de estacionamentos públicos, privados, garagens de condomínios, shoppings e pátios de ônibus.

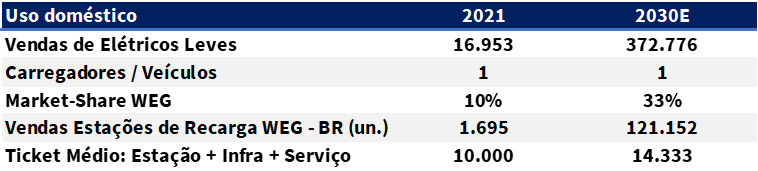

Carregadores de uso doméstico

- As estações de recarga WEG são vendidas com preço médio de R$ 9 mil;

- Os dados do Denatran/NeoCharge nos indicam que existem cerca de 7,9 mil veículos elétricos puros (EVs) e 23 mil híbridos plugin atualmente no Brasil;

- As vendas de veículos leves crescem em média 40% ao ano até 2030;

- No cenário base, estimamos uma penetração de veículos plugados 18% em 2030.

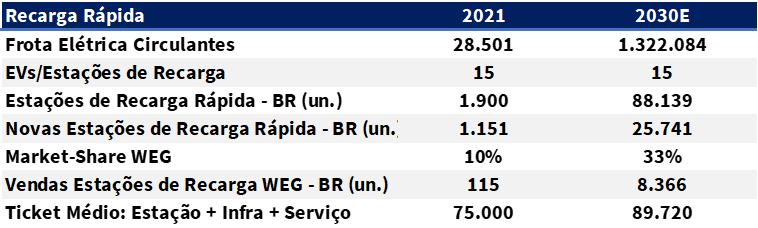

Estações de recarga rápida

- Total de 754 estações de recarga públicas e semipúblicas no Brasil (mar/21), dados da ABVE (Associação Brasileira do Veículo Elétrico). Esse número não inclui condomínios residenciais, comerciais ou concessionárias. Portanto, estimamos que esse número possa ser mais que dobro. Estimamos 1900.

- Tomando como base o estudo feito pela International Council on Clean Transportation no longo prazo, estimamos um número de 15 veículos elétricos por estação de recarga no Brasil.

Energias Renováveis

Observamos uma mudança nas matrizes energéticas de diversos países através da construção de novas centrais eólicas, solares e hidrelétricas. Estudos da Bloomberg NEF estimam que em 30 anos, a geração mundial de energias solar e eólica triplique, podendo em alguns cenários até mesmo sextuplicar.

Esse crescimento exponencial está implícito devido ao processo de transição energética global, onde o mundo passou a repensar sua forma de consumir e gerar energia.

Mesmo sendo um país de geração predominantemente verde, o Brasil possui um plano de forte expansão de geração de energia via fontes renováveis (solar e eólica) de 16% da matriz elétrica em 2021 para 27% em 2031.

As condições de ventos favoráveis, somada a incidência de níveis elevados de radiação solar e a disponibilidade de terras, dão ao Brasil um alto potencial energético que ainda é pouco explorado.

No Brasil, a WEG possui exposição direta ao segmento de Energia Eólica com a fabricação dos modelos de turbinas eólicas com diâmetro do rotor de 110 m e 2,1 e 2,2 GW de potência e com 147m e 4,2 GW de potência. No segmento de Energia Solar ela está inserida nos segmentos de geração solar distribuída (GD) e centralizada (GC).

Sobre a WEG (WEGE3): Energia Eólica

- Em 14/01/2020: a Aliança Energia encomendou a entrega de 43 aerogeradores WEG de 4,2 MW, totalizando 180,6 MW de capacidade instalada e faturamento ~R$ 590 milhões. As entregas começaram no fim de 2021, se estenderam até 2022;

- Entre o fim do ano de 2021 e metade de 2022, foram instalados cerca de 2,4 GW de capacidade eólica no país. Com isso, considerando apenas o contrato com a Aliança, o market-share estimado da WEG em 2021 seria de 7,6%;

- O preço médio de venda por MW gerado pelos seus aerogeradores no contrato com a Aliança girava em torno de R$ 3,27 milhões por MW. Dessa forma, supomos que os novos contratos da WEG já possuem uma precificação 33% maior que em 2020 com ajustes anuais à inflação;

- Consideramos que até 2030 a WEG ganhará participação de mercado, chegando a 20% de toda capacidade adicionada na fonte eólica on-shore no país no longo prazo.

Sobre a WEG (WEGE3): Energia Solar

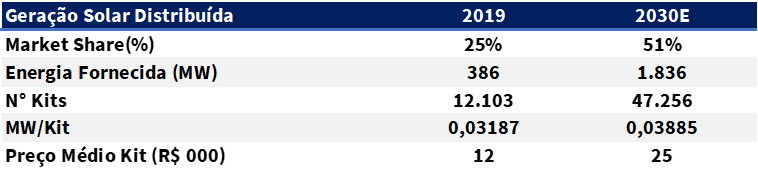

- Em 2019, a WEG estimava possuir cerca de 25% do mercado de GD;

- Hoje, líder de mercado, estimamos uma participação de 35%;

- No período, o Brasil adicionou 1,5 GW, logo a WEG teria adicionado cerca de 360 MW;

- Esperamos que a empresa siga ganhando market-share, saindo de 25% em 2019 para 50% do mercado em 2030;

- O preço médio do kit adotado é de R$ 12 mil, crescendo à inflação.

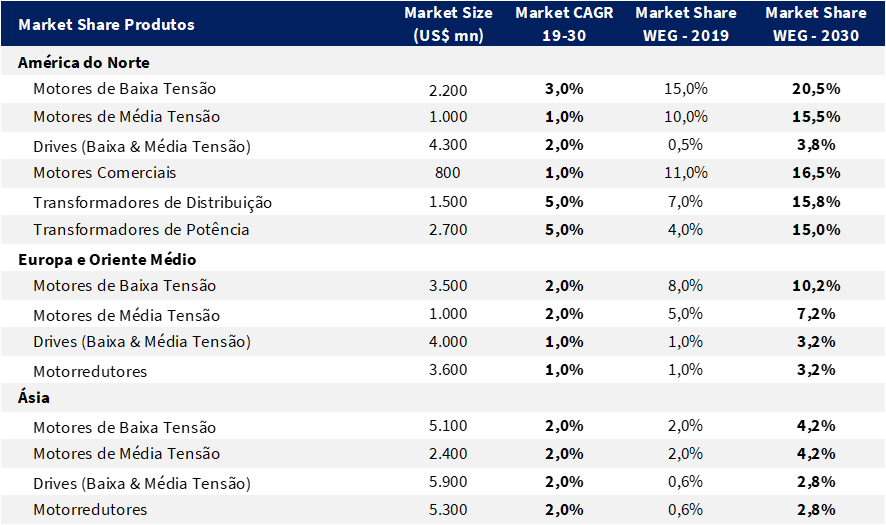

WEGE3: de olho no ganho de market-share

Embora seja uma gigante nacional nos mercados em que atua, a empresa tem receita líquida muito inferior aos principais players globais, o que significa que ainda há espaço para crescimento, tanto em volume quanto em participação de mercado.

Consideramos a expansão internacional como um de seus principais vetores de crescimento.

Nos últimos anos, temos observado uma WEG mais “tímida” em aquisições, mais focada em negócios digitais, mas na nossa visão isso pode mudar.

O cenário global desafiador para 2023/2024 pode abrir uma boa oportunidade de consolidação setorial, principalmente nos mercados de motores industriais, onde já possui forte presença. Já vimos um movimento similar ocorrendo entre 2014 e 2018, janela em que a empresa mais fez aquisições.

Já estamos observando os concorrentes como GE, Siemens focando seus portfólios em produtos de alta tecnologia, se desfazendo de ativos intensivos em capital. Recentemente a ABB anunciou a aquisição de uma das controladas da Siemens na américa do norte, focada em motores de baixa tensão.

Esse cenário também abre espaço para crescimento orgânico, justamente onde a WEG (WEGE3) tem focado seus projetos de expansão internacional. Aproveitando a boa posição de mercado e a marca reconhecida, a empresa tem expandido capacidade produtiva no mercado de motores elétricos.

Na nossa visão, o aumento dos custos com energia na Europa pode beneficiar a WEG não só pelo aumento da busca por eficiência no consumo industrial, mas também por dar mais competitividade aos seus produtos.

Olhando para a estrutura de custos fixos da empresa, é interessante notar que a maior parte da sua força produtiva está instalada no Brasil. Dessa forma, a mão-de-obra está concentrada no Brasil, que também vive um momento completamente distinto em termos de custos de energia.

Além das oportunidades no mercados de motores elétricos industriais, os segmentos ligados aos setores de energias renováveis também devem apresentar forte crescimento, tanto em tamanho de mercado, quanto em oportunidades de ganho de market-share.

Weg (WEGE3) no mercado norte-americano?

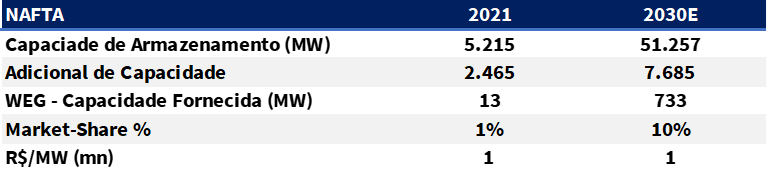

Na parte de energia, as nossas principais apostas estão no mercado norte-americano. As fontes eólica e solar devem passar por um processo de expansão robusto nos próximos anos devido aos programas de incentivo a emissão zero de carbono na geração de energia, já iniciados no governo Biden.

Embora os aerogeradores e as placas solares WEG não tenham penetração nos EUA, a empresa tem um ótimo posicionamento no mercado de equipamentos para transmissão de energia.

Metade das fábricas localizadas no país são voltadas somente para a fabricação de transformadores, sejam eles de força ou potência.

No início de 2022, o governo americano arrecadou US$ 4,37 bi para a instalação de parques eólicos offshore. A instalação será feita ao longo de toda a costa norte-americana em estados como Nova York e Nova Jersey e tem como alvo a capacidade conjunta de aproximadamente 30GW. A conclusão destas instalações está prevista para 2030.

Ligar os polos produtores de energia (costa) aos polos consumidores, fará com que o grid de transmissão americano cresça de maneira expressiva nos próximos 10 anos, impulsionando o mercado de transformadores de distribuição e potência.

Vale destacar que as unidades fabris na américa do norte focam em atender clientes industriais bem como a produção de transformadores absorvidos pelas concessionárias de energia elétrica e pelos parques de geração de energia elétrica renováveis. Em 2021, a companhia inaugurou a sua 5ª fábrica no continente.

Nossas premissas são otimistas para o mercado de transformadores na América do Norte, isso porque cerca de 75% dos projetos aplicados em 2020 que visavam a instalação de linhas de transmissão nos EUA permanecem sob avaliação.

Mesmo com uma média de rejeição em torno de 60-70%, apenas 1% foi aprovado, o que significa que 29-39% dos projetos ainda possuem chance de aprovação. Se parte das propostas forem aprovadas, isso pode gerar um impacto positivo no mercado, bem como nas operações da WEG.

Nossas premissas no cenário base estão expostas na tabela a seguir:

Weg e o Marco Regulatório Saneamento

As recentes votações/aprovações de marcos regulatórios no Brasil visam reduzir os déficits sanitários, habitacionais e de construção, gerando um potencial elevado de crescimento da indústria voltada para construção civil e infraestrutura.

Com isso, são estabelecidas rigorosas normas e padrões de qualidade, o que gera uma maior confiança por parte de consumidores e investidores, gerando assim um potencial que começa a ser explorado na busca por aumento de produtividade.

Segundo o plano nacional do saneamento básico divulgado em 2019, estima-se que entre 2019 e 2033, o Brasil conte com aproximadamente R$ 357 bilhões em investimentos voltados para abastecimento de água e esgotamento sanitário.

Esperamos que parte desse volume seja destinado para a instalação de bombas e redutores, o que poderá trazer novos fluxos de receita para a WEG.

Outras Linhas Consideradas Exponenciais para WEG

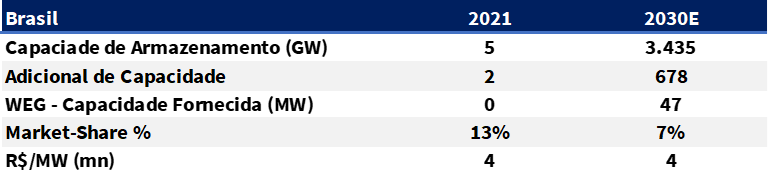

Sistemas de Armazenamento de Energia por Baterias

O segmento surgiu como forma de oferecer soluções mais completas dentro do segmento de energia.

A empresa atua em duas principais categorias de sistemas de armazenamento de energia:

- Comercial e Industrial (C&I)

- Escala de Utilidades (Utility Scale) voltada para usinas solares ou eólicas.

O chamado sistema de energia em baterias (ESSW) além de armazenar, também possibilita o gerenciamento inteligente do consumo de energia elétrica, o que pode gerar economia e mais eficiência para seus clientes.

Olhando para o potencial do mercado, o crescimento das necessidades de integração renovável e o aumento da frequência de eventos extremos tornarão o armazenamento de energia um elemento crítico em muitos sistemas de energia em todo o mundo.

Nossas premissas de crescimento estão em linha com as estimativas da Bloomberg, que projetam que nos próximos 10 anos, o mercado global de armazenamento de energia deve aumentar em 20x a capacidade de pico, saindo de 17GW em 2020 para 358GW em 2030. EUA e China juntos devem canalizar mais da metade dos US$ 262 bi de investimentos até 2030.

Com base nas transações e novos contratos divulgados, estimamos quanto a WEG (WEGE3) adicionaria de receita ao longo dos próximos anos, seguindo o crescimento projetado para o mercado de armazenamento de energia.

Principais notícias sobre a WEG (WEGE3) – Indústria 4.0

- Em 14/08/2018: a WEG forneceu seu primeiro sistema de armazenamento de energia Utility Scale para os EUA. O contrato foi fechado em regime turn-key e engloba fabricação, construção, comissionamento, garantia e suporte técnico da planta. O conjunto, com potência instalada de 1,9MW e capacidade de armazenamento de energia de até 5,3 MWh, será fornecido para a Viridity Energy Solutions, subsidiária da Companhia Israelense Ormat Technologies.

- Em 02/13/2019: a WEG fez sua primeira aquisição no segmento, comprando a Northern Power Systems (NPS), empresa que projeta, desenvolve e fábrica sistemas de armazenamento de energia (BESS – Battery Energy Storage System) em Barre – Vermont, nos EUA. A empresa adquiriu não só know-how e tecnologia como também a tradição da NPS no mercado americano. No Brasil, são mais de 10 projetos em andamento.

- Em 04/05/2021: o Centro de Lançamento de Alcântara (CLA), no Maranhão, em parceria com a Força Aérea Brasileira e a Agência Espacial Brasileira, recebeu um sistema completo de Armazenamento de Energia em Baterias de íons de lítio Utility Scale e o desenvolvimento do controle de uma micro rede alimentada por diversas fontes de energia para o Centro de Lançamento de Alcântara (CLA). Com potência instalada de 1MW e 1 MWh de capacidade.

- Em 16/06/2021: a WEG forneceu o Sistemas de Armazenamento de Energia inéditos para a Copel. O contrato, fechado em regime turn-key, engloba fabricação, construção, comissionamento, garantia e suporte técnico de quatro projetos de Armazenamento de Energia, potência instalada de 1,8MW e 3,7 MWh de capacidade.

Empresa WEG: automação e soluções digitais

Recentemente a companhia aprovou a divisão da Unidade de Negócio WEG Automação em duas Unidades distintas:

1) WEG Automação: responsável apenas pelos voltados à automação e eletrificação para indústria e building & infrastructure, com objetivo de acelerar a internacionalização do negócio de drives (inversores de frequência) e continuar expandindo a oferta de produtos,

2) WEG Digital & Sistemas: a nova unidade de negócios que fica responsável pelas soluções digitais e sistemas para indústria, setor de energia, infraestrutura e mobilidade elétrica, focada em desenvolvimento de software. O objetivo da companhia é trazer para seus clientes soluções completas, que criem um ecossistema digital.

- Em setembro de 2019, a WEG adquiriu de 51% do capital social da PPI-Multitask (soluções de softwares para Industria 4.0);

- Em outubro de 2019, assinou um acordo para aquisição de 51% da V2COM provedora de soluções de hardware, software, conectividade e serviços via plataforma de IoT;

- Em junho de 2020, foi a vez da WEG adquirir 51% do capital social da Mvisia, startup focada em inteligência artificial e visão computacional. A aquisição incluiu novos recursos a WEG Digital Solutions e a plataforma IoT WEGnology;

- No mês seguinte, a empresa comprou 51% do capital social da BirminD, empresa que provê soluções de otimização industrial, um dos pilares da indústria 4.0 utilizando técnicas de machine learning e inteligência artificial.

Nas 4 aquisições mencionadas, a WEG não divulgou o valor pago nem o faturamento das companhias adquiridas.

Os movimentos, embora estratégicos, foram considerados investimentos de pouca relevância frente ao tamanho da companhia. O único dado divulgado foi o faturamento da V2COM em 2018, com um total de R$ 37 milhões em 2018.

Assim como o negócio de automação residencial, consideramos os negócios de Automação e a sistemas digitais opcionalidades positivas, porém não projetamos dada a incipiência e pouca representatividade no resultado consolidado.

Riscos para WEGE3

Taxas de juros altas: o Brasil possui uma taxa de juros média de aproximadamente 15%. Com a Selic em um patamar mais elevado, a empresa terá um custo maior para financiar suas operações, resultando assim em margens menores.

Crises mundiais: Desde 2020 tivemos diversos eventos internacionais que impactaram direta e indiretamente as operações da companhia, como a pandemia de Covid-19, guerra na Ucrânia e os reflexos dos lockdowns na China. Tais eventos resultaram em desorganização das cadeias produtivas e por consequência um forte processo inflacionário global. Em um cenário de desaquecimento da atividade global, é natural que vejamos queda nos preços das commodities. Isso deve resultar em menos investimentos, por exemplo, em plantas de mineração ou campos de exploração de petróleo, setores que puxaram o desempenho da indústria de motores nos últimos anos.

Recuperação industrial lenta no mundo: o desempenho do segmento de máquinas e motores é fortemente influenciado pelo nível de investimentos realizados. Caso não ocorram, a retomada das principais economias do mundo pode ser prejudicada, o que levaria a um impacto negativo nas nossas projeções. Por mais diversificadas que sejam as receitas, esse cenário pode impedir o crescimento esperado que hoje está refletido no preço das ações.

Batalha por Market-share: Embora essa seja uma das grandes avenidas de crescimento, esse é também um dos maiores desafios da companhia. A empresa está competindo com os grandes players mundiais em quase todos seus mercados de atuação.

Oscilações nas taxas de câmbio: a empresa possui grande exposição cambial devido as suas operações no exterior. Com isso, uma taxa de câmbio menor pode resultar em perdas de receita.

Visão Geral do Setor

Antes de começarmos a falar sobre a WEG (WEGE3), é importante entendermos as particularidades do seu setor de atuação.

Setor de Bens Industriais

Por mais transversal que a empresa seja, boa parte de suas linhas de negócio estão enquadradas nas dinâmicas do segmento de Bens Industriais, também conhecido como bens de capital.

O setor é responsável pela produção de máquinas e equipamentos utilizados na produção de outros bens e serviços, além de atender diferentes setores da economia, servindo de base para empresas de todos os portes, produzindo diferentes categorias de máquinas e equipamentos.

Nesse setor também estão empresas fabricantes de máquinas e equipamentos industriais, transporte aéreo e material rodoviário.

Algumas das empresas listadas que se enquadram nessa categoria são:

- Aeris (AERI3),

- Randon (RAPT4),

- Tupy (TUPY3),

- Kepler Weber (KELP3),

- Marcopolo (POMO4),

- Embraer (EMBR3),

- entre outras.

Apesar de possuírem mercados de atuação diferentes, as companhias desse setor fazem uso intensivo de capital, isto é, necessitam de uma grande quantidade de recursos para financiar suas operações, seja para compra de matéria-prima, equipamentos ou até mesmo para a manutenção de seus parques industriais.

Por isso, um ambiente favorável de investimentos é algo primordial para essas empresas, logo, variáveis como PIB, taxas de juros e variação cambial estão diretamente relacionadas com o desempenho da indústria, tornando-a cíclica.

Desafios da indústria no Brasil

Os desafios da indústria são pontos importantes a serem observados na hora de investir em WEGE3, entre outros tickers do mesmo segmento. Entenda o por quê!

Custo Brasil

Nosso país possui uma série de ineficiências que, no geral, atrapalham o desenvolvimento e a produtividade da economia, estas são chamadas de “custo Brasil”, composto por:

- Fatores trabalhistas: estão relacionados com a ineficiência e alta carga tributária que incide na contratação de funcionários CLT, o que acaba acarretando uma redução na força de trabalho qualificada e um aumento da mão de obra informal, reduzindo sua eficiência e qualidade;

- Fatores de infraestrutura: o baixo investimento em malhas ferroviárias, por exemplo, aumenta o custo de fretes no país, uma vez que as empresas precisam recorrer a transportes rodoviários ou até mesmo aéreos, que são em grande parte ineficientes ou muito caros;

- Fatores institucionais: altas burocracias em processos formais geram um gasto elevado de tempo, que acarretam diversos outros atrasos e piora ainda mais a ineficiência no país;

- Fatores tributários: não é nenhuma novidade que o Brasil possui cargas tributárias extremamente altas. Isso encarece os produtos comercializados e prejudica a competitividade de produtos brasileiros no mercado externo, lesando os resultados das exportações.

Além disso, cabe destacar o fato de o Brasil possuir uma economia historicamente fechada. Essa falta de comércio externo leva a redução da competitividade externa, além de aumentos com custos de importação, o que por sua vez prejudica diretamente as empresas brasileiras.

Reforma tributária ampla

Conforme mencionamos, a alta carga tributária brasileira desestimula o consumo e consequentemente o comércio, visto que leva a um encarecimento de vários bens aqui comercializados.

Os principais impostos que incidem sobre produtos e serviços no Brasil são:

- IPI, PIS, COFINS, ICMS, ISS e IOF.

Em 2019, foram apresentadas 2 PECS relativas à uma reforma tributária. Essa medida transformaria todos os impostos citados em um único imposto chamado de IVA (Imposto Sobre Valor Agregado).

Caso sejam aprovadas, trarão alguns benefícios importantes para o setor, podendo tornar a indústria nacional mais competitiva no médio e longo prazo.

A expectativa é que algumas dessas reformas, mesmo que de forma parcial, reduzam a alta carga tributária brasileira, diminuam os entraves burocráticos e aliviem a complexidade fiscal, o que pode ajudar a destravar os investimentos no setor.

Países como Austrália, Canadá e Índia usufruem desse sistema de tributação, onde o último foi classificado pelo FMI como motor de crescimento global, tendo a implementação dessa medida como um fator que favorece o consumo de bens e serviços no país. Para exemplificar, após 1 ano de implementação da medida, as ações voltadas para bens de consumo subiram 26%.

Retomada de investimentos na indústria brasileira

Tivemos uma retomada expressiva nos investimentos em indústria. Os gastos em investimentos de bens industriais saltaram de 5% em 2016 para 9% em 2021. Isso aliado aos diversos novos investimentos no Brasil, que foram anunciados por fábricas e empresas estrangeiras, ampliará a demanda por máquinas, além de produtos relacionados a geração & distribuição de energia, como transformadores e subestações.

Desafios da Indústria Global

Cenário de recessão global: a forte injeção monetária durante a pandemia levou à altas preocupantes nos índices de inflação, principalmente nos EUA e Europa. No continente americano, a fala recorrente dos dirigentes do Banco Central de que a inflação seria algo transitório se mostrou completamente insustentável. Em sua última divulgação, o índice de preço nos Estados Unidos registrou alta num patamar que não era visto desde 1982.

O continente europeu também sofre o mesmo problema. Com a guerra da Ucrânia, a Rússia retaliou as sanções impostas pela Zona do Euro, cortando parte do seu suprimento de gás para a região.

Com isso, os preços de energia dispararam, e, consequentemente levaram a um aumento da inflação. O CPI europeu acumula alta anualizada de 9,1%, sendo esse o maior nível já registrado na história.

A grande discussão atual é o quanto essa escalada de preços afetará as taxas de juros dessas regiões, e, consequentemente, suas economias. Em média, a WEG possui mais de 50% de sua receita vinculada ao mercado externo, sendo 71% proveniente somente dos EUA e Europa.

Transição energética global: durante os últimos anos, a utilização de combustíveis fósseis e poluentes foi assunto amplamente discutida. No ano passado, mais da metade da energia produzida foi mundialmente gerada a partir de fontes não renováveis, como o carvão e o gás natural, enquanto energias renováveis como eólica e solar representam pouco mais que 10% da energia gerada no globo. Até 2050, espera-se que a geração através de fontes verdes cresça aproximadamente 4% a.a, passando a gerar mais de 1/4 da energia global.

Quando falamos dessa transição, o grande problema está relacionado, principalmente, em como ela será feita, visto que a implementação de energias como solar e eólica ainda são caras, principalmente quando se trata de aplicações voltadas para varejo, sejam elas em veículos ou até mesmo em residências. Ademais, a fabricação de alguns componentes utilizados para a fabricação de fontes de energia renovável depende da exploração de metais, fazendo com que o processo de fabricação muitas vezes emita grandes quantidades de CO2.

Além disso, não podemos descartar a fragilidade do processo. Um exemplo claro é o recente conflito na Ucrânia. As sanções impostas pelos russos sobre os europeus desestruturaram boa parte do processo de transição energética europeu. Conflitos como esse podem colocar em xeque boa parte do processo global, como prejudicam a WEG, visto que se presume um crescimento relativamente acelerado, que terá forte impacto nas linhas de renováveis da empresa.

Subsetor: motores elétricos

Motores elétricos são equipamentos que transformam energia elétrica em energia mecânica, possibilitando a movimentação de máquinas, além de transmitir rotação para outros componentes.

Esse motores funcionam com a interação entre campos eletromagnéticos e, devido a sua maior facilidade de transporte, economia, limpeza são comumente preferíveis quando se trata de aplicações em indústrias ou até mesmo em equipamentos comerciais.

A segmentação pode ser feita de diversas formas. Comumente, são categorizados em:

- Tensão: baixa, média e alta tensão;

- Tipo: motores de tensão alternada e contínua;

- Aplicação: indústria, uso doméstico, transporte, entre outros;

- Velocidade: baixa, média e alta.

Além da WEG, esse segmento é composto por grandes empresas como: Siemens, TECO, Nidec, ABB Group e Regal Bilot.

Acreditamos que esse mercado será altamente beneficiado pelas constantes inovações tecnológicas, seguidas de expansões no setor industrial. Além disso, esperamos que a iminente transição energética também seja um catalizador para o setor.

Estimamos que o tamanho desse mercado com um todo tenha sido de US$108,8 bilhões no ano de 2021, com expectativa de crescimento anual composto de 4,25% entre 2022 e 2027, atingindo aproximadamente US$ 141 bilhões.

Subsetor: equipamentos de energia (GTD)

Os equipamentos estão distribuídos em Geração, Transmissão e Distribuição:

- Geração: responsável por produzir energia e jogá-la para os sistemas de transmissão. Os principais equipamentos utilizados são geradores, turbinas e placas fotovoltaicas.

- Transmissão: responsável pelo transporte da energia produzida pelo segmento de geração até as estações de distribuição. A energia gerada segue para um transformador para aumentar sua voltagem, reduzindo as perdas durante o transporte.

- Distribuição: a energia é enviada para subestações, onde novamente passa por transformadores que dessa vez reduzem sua tensão. Com isso, elas se adequam àquelas usualmente utilizadas em residências.

Turbinas eólicas

Em 2010, 75% do mercado de aerogeradores estava concentrado nas mãos de 5 players. Atualmente, 4 grandes fabricantes detêm mais de 92% do mercado. Os 5 maiores players são: Vestas, Simens Gamesa, GE Renewable Energy, Nordex Acciona e Enercon.

Em termos comparativos, no ano de 2021, a WEG reportou uma receita de aproximadamente US$ 2,1 bi no segmento de GTD, enquanto Vestas e GE divulgaram receitas em torno de US$ 15,5 bi.

Placas Solares

O mercado de módulos solares está dividido entre produtores/fabricantes de placas ou componentes de painéis fotovoltaicos, repartidos entre módulos, células, pastilhas, polissilício e inversores. Grande parte da produção dos componentes dos módulos solares está centralizada na China, responsável por mais de 80% de toda capacidade fabricada no ano de 2022.

Como boa parte dos componentes são importados da China pela maioria dos países, uma boa proxy das receitas das empresas que comercializam módulos solares é o volume financeiro de exportações saindo de lá. Abaixo apresentamos as importações brasileiras de 2019 a julho de 2022:

Os 5 principais fabricantes de módulos possuem mais de 40% das exportações, concentrado em JinkoSolar, Longi, Trina Solar, JA Solar e Canadian Solar.

Subestações e Transformadores de Distribuição e Potência

No mercado de equipamentos relacionados a distribuição de energia, a melhor forma de estimarmos os potenciais de vendas de equipamentos é analisando os níveis de investimentos na malha elétrica. No Brasil, anualmente o PDE revisa as estimativas de investimentos em linhas de transmissão e subestações.

Saiba tudo sobre a WEG (WEGE3)

WEG S.A é uma empresa multinacional brasileira especializada na fabricação e comercialização de motores elétricos, transformadores e geradores. Atualmente figura entre as maiores fabricantes de equipamentos elétricos do mundo, atuando também em áreas como comando e proteção, variação de velocidade, automação de processos industriais, distribuição de energia e tintas e vernizes industriais.

Com presença global, tem a maioria das receitas provenientes do mercado externo, o que lhe garante alta exposição ao dólar. A empresa adota um modelo de produção verticalizado, tornando-a mais eficiente. Nos últimos anos, a companhia entregou crescimento muito forte, margens ótimas, forte gerações de caixa e vem investindo em pesquisa e desenvolvimento e inovando para expandir cada vez mais sua presença em novos mercados.

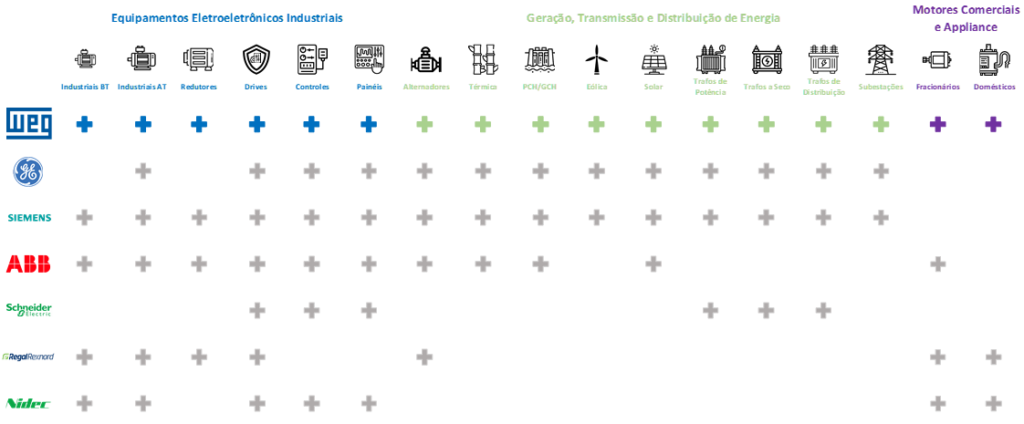

Aqui podemos observar a forte presença da WEG em diversos setores quando comparada a alguns de seus principais concorrentes.

Histórico da WEG (WEGE3)

Fundada em 1961 por Werner Ricardo Voigt, Eggon João da Silva e Geraldo Werninghaus. A empresa começou suas operações no ano de 1964, construindo seu primeiro parque fabril na cidade de Jaraguá do Sul, no estado de Santa Catarina. O eletricista, o administrador e o mecânico decidiram unir experiências para produzir inicialmente motores elétricos. Seis anos depois, no ano de 1970, a empresa começou suas operações no exterior e começou a exportar seus motores para países como Guatemala, Uruguai, Paraguai, Equador e Bolívia.

Seguindo o seu plano de expansão, a empresa abriu seu capital na Bolsa de Valores em 1971, e, após 1 ano, já começou as construções de seu segundo parque fabril. Nessa época, a empresa já exportava seus motores para mais de 20 países.

O crescimento da WEG foi exponencial, e até o ano 2000 a empresa já havia inaugurado filiais em diversos países do mundo, como: EUA, Alemanha, Inglaterra, França, Espanha e Suécia. Também foram inauguradas fábricas no exterior, além da criação de diversas outras linhas de negócios.

Produtos da WEG

Antes de olharmos para os incontáveis produtos da WEG, é importante entendermos a separação e as diferenças entre os ciclos de fabricação e como eles impactam as margens da companhia. Uma das grandes fortalezas da empresa está na sua capacidade de fazer customização em massa nos chamados Produtos de Ciclo Longo.

Esses equipamentos são feitos sob encomenda e geralmente possuem um porte e nível de complexidade maior. Devido a possibilidade de customização, existe a necessidade de desenvolvimento de projetos sob medida e, portanto, as margens praticadas pela companhia acabam sendo maiores.

A WEG mais do que ninguém sabe que escala é importante. Os produtos seriados são classificados como Ciclo Curto. Por serem produzidos em maior escala, comumente possuem margens menores em relação aos produtos de ciclo longo. O volume de vendas está muito mais correlacionado ao consumo de bens duráveis do que no segmento anterior, portanto, em um cenário de redução de consumo, o impacto no volume de vendas da empresa é sentido primeiro em ciclo curto.

Essa diversificação entre os ciclos e a velocidade com que a empresa consegue realocar capacidade produtiva são fortalezas importantes. O contrabalanceamento de vendas entre produtos de ciclo curto e ciclo longo garante à WEG mais resiliência e previsibilidade de receita. Esse movimento é fundamental para que a empresa seja cada vez menos impactada por ciclos de consumo ruins ou atividade econômica mais fraca.

Os produtos estão divididos 13 categorias e atende negócios que variam desde o agronegócio e construção civil até o mercado de soluções digitais:

Histórico de Aquisições WEG

Desde a fundação da empresa, foram feitas mais de 20 aquisições, visando sempre acesso a novos mercados ou melhoria de sua competitividade no mercado internacional adicionando novas tecnologias ao portfólio.

A estratégia de aquisições já se provou assertiva no passado, principalmente nos momentos ruins de mercado. Não fossem as aquisições, as vendas da companhia teriam sido impactadas negativamente pela cenário macroeconômico no Brasil desafiador entre 2014 e 2016.

Além disso, no período observamos um ciclo ruim de comodities. Portanto, aquisições e novos negócios foram importante veículo de crescimento quando os negócios “maduros” enfrentaram dificuldade. Acreditamos que o mesmo cenário pode se repetir dado o cenário macroeconômico desafiador a frente.

Vantagens Competitivas da WEG

Quando olhamos para um empresa com um histórico vencedor, é fácil imaginarmos que existem vantagens competitivas. A seguir exploraremos um pouco mais as grandes vantagens do modelo de produção verticalizado e de sua diversificação geográfica. Além disso, o segmento possui barreiras significativas de entrada, justamente por ser intensivo em capital, acaba exigindo altos níveis de investimento na construção de parques fabris e know-how para o desenvolvimento de novas tecnologia.

Verticalização

A empresa adota um modelo de negócios verticalizado, permitindo que ela produza internamente diversos bens e serviços que são utilizados no desenvolvimento de seus produtos. Isso inclui os processos de corte de chapas de aço, fundição de ferro para os motores elétricos e geradores, usinagem de aço, fabricação de fios de cobre e alumínio, fabricação de embalagens e até mesmo de máquinas e ferramentas utilizadas no processo produtivo da empresa.

Com isso, a WEG consegue:

- Fabricar seus produtos em escala maior e com custos menores, o que leva a um aumento nas margens da empresa;

- Flexibilizar sua produção, reduzindo seus prazos de entrega para produtos customizados;

- Se adaptar de forma rápida às novas demandas do mercado, fazendo com que ela se torne mais competitiva frente a outros players;

- Controlar o abastecimento de suas fábricas, implicando em uma maior flexibilidade no aumento de produção;

- Aumentar a qualidade de seus produtos, devido a uma melhor aprendizagem de todas as etapas dos processos de produção.

Outro ponto importante da verticalização, é a customização dos produtos, permitindo uma certa penetração nos mercados em que a WEG está inserida.

O fato de a companhia conseguir produtos feitos sob medida, de maneira com que os controles da produção sejam feitos de forma interna, não só é um diferencial quando olhamos para margens, como um diferencial competitivo frente a outros players, o que, conforme mencionado, ajuda no ganho de participação de mercado da empresa.

Por fim, é através da verticalização que a WEG consegue se manter resiliente em momentos de muita turbulência. Isto é, momentos como a pandemia e outras crises globais que afetam principalmente a cadeia de suprimentos, prejudicam de forma menos impactante a companhia, visto que devido ao modelo adotado, ela é menos dependente de fornecedores externos que outras empresas.

Diversificação geográfica

Outro ponto de destaque da empresa é a sua forte presença global. Atualmente a WEG atualmente possui 48 parques fabris em 13 países e filiais comerciais em 38. Essa capilaridade tanto na produção quanto na venda facilita o acesso a novos mercados, aumenta sua penetração global, traz maior poder de vendas, reduz custos com fretes e diversifica suas fontes de receita.

Os centros regionais de distribuição dão mais velocidade nas entregas, com embarques no mesmo dia para mercados regionais, maior flexibilidade para realizar modificações no produto dada a proximidade com os clientes e também permitem uma melhor gestão dos estoques regionais dos produtos.

Quebra da Receita da WEG (WEGE3)

A WEG agrupa suas receitas em 4 grandes áreas de negócio:

Equipamentos Eletrônicos Industriais

Inclui motores elétricos de baixa e média tensão, redutores, drives & controls, equipamentos e serviços de automação industrial, soluções para a indústria 4.0 e serviços de manutenção. Representa a maior parte da receita total da empresa, tão como sua receita vinda do exterior.

Geração, Transmissão e Distribuição de Energia

No geral, são produtos de ciclo longo, abrangendo geradores elétricos para usinas hidráulicas e térmicas, turbinas a vapor, aerogeradores, geração solar, transformadores & subestações, painéis de controle e serviços de integração de sistemas. Constitui a maior parte da receita interna e a segunda maior como um todo.

Motores Comerciais e Appliance

Em sua grande maioria, são os produtos de ciclo curto. Incluem motores monofásicos utilizados em bens de consumo durável, como lavadora de roupas, aparelhos de ar-condicionado, bombas de água, entre outros. Constitui a menor parte da receitada companhia no mercado interno.

Tintas e vernizes

Inclui tintas líquidas, em pó e vernizes eletro isolantes. No geral reflete a menor parte do faturamento da companhia, representando apenas 4,7% da receita operacional líquida no 2T22.

A maior parte do faturamento vem do segmento de motores elétricos. Juntando as linhas de equipamentos eletrônicos industriais e motores comerciais e appliance, historicamente temos mais de 60% das receitas da WEG.

Desde sua fundação, a empresa vem fazendo aquisições que compõem de forma estratégica seu portfólio de produtos, expandindo sua base de clientes e consequentemente sua atuação e presença de mercado.

Análise de Custos e Indústrias Fornecedoras

Dada a natureza dos produtos vendidos pela WEG, vemos que a maior parte de seus custos estão relacionados com matéria prima. Desde 2010, gastos relacionados com materiais representaram em média 66% dos custos totais.

A maioria das matérias primas utilizadas em seu processo de fabricação de produtos são cobre e chapas de aço, que, por sua vez, são commodities e possuem seus preços atrelados ao dólar.

Apesar disso, conseguimos ver com clareza que mesmo após a alta escalada de preços do dólar e dos metais, a WEG conseguiu manter sua margem bruta relativamente estável, o que nos mostra não só um certo ganho de produtividade por parte da companhia, mas também a sua capacidade de repassar seus custos aos seus clientes.

Essa capacidade de repasse se dá por dois pontos principais:

I) market-share no Brasil, que melhora seu poder de preços frente aos seus clientes,

II) diversificação e expansão nos mercados, principalmente no que se refere aos produtos de ciclo longo, visto que alguns desses possuem cláusulas contratuais que permitem repasses de preço.

Histórico de Rentabilidade (Margens e ROIC)

Como vimos, WEG não é e nunca foi uma tese de investimentos barata.

É importante ressaltar que além de ser um case de crescimento, a empresa tem mostrado a importância das suas fortalezas frente aos seus concorrentes.

Quando comparamos os níveis de rentabilidade com algumas companhias do setor industrial, vemos que a WEG é destaque não apenas em margem EBITDA, mas principalmente quando olhamos para o seu retorno sobre o capital investido. Como dissemos anteriormente, por seu um setor intensivo em capital ter um ROIC elevado é de extrema importância.

Outro ponto importante a se destacar é que, devido a sua forte posição de caixa e histórico de baixo de endividamento, o custo de dívida nunca foi um problema para empresa.

Ressaltamos que os indicadores não estão pontualmente altos, eles são historicamente elevados. Nos últimos 4 anos a companhia apresentou uma margem EBITDA superior à 15%, algo raro no setor. É importante destacar que as recentes quedas nas margens estão associadas não só ao aumento brusco do preço de materiais, como também ao novo mix de produtos.

O aumento da representatividade dos produtos voltados para à geração solar (ciclo curto) e dos aerogeradores eólicos (produtos menos verticalizado), puxaram as médias para baixo no curto prazo.

Preço-Alvo WEG (WEGE3)

Nosso preço-alvo de R$ 40,40 foi calculado a partir da metodologia DCF, utilizando uma taxa de desconto (WACC) para os fluxos de caixa projetados de 10,5% (Ke de 11,2% e Kd de 5,4% após impostos). Nossas projeções vão até 2030 e a partir daí assumem perpetuidade com crescimento real de 5%, isto é, 300 bps acima da inflação projetada de longo prazo.

Comparáveis

Projeções

Investir em WEGE3 – Quais são os principais indicadores?

PMI: esse indicador nos dá uma boa perspectiva de quanto os produtores industriais estão comprando em seus pedidos. Por isso, muitas vezes é utilizado com um proxy de receita da atividade industrial futura.

O indicador, chamado de PMI (Purchasing Manager’s Index), basicamente mede o quanto que os gerentes de compras das indústrias fizeram de pedidos no mês anterior.

Um PMI abaixo de 50 significa que houve uma contração do setor, ou seja, os gerentes de compras estão enxergando as carteiras de pedidos diminuindo e estão reduzindo suas compras. Quando está acima, significa uma expansão. Esse indicador está diretamente relacionado ao PIB e ao nível de investimentos em FBCF (Formação Bruta de Capital Fixo).

Receita: volume x preço, influenciado pelo mix de produtos vendidos. O dólar impacta diretamente as empresas com receita no mercado externo e indiretamente as com foco no mercado local, já que grande parte das matérias-primas são cotadas em moeda americana.

Uma nota importante: a composição de estoques é defasada das receitas devido necessidade de transformação por parte da indústria. Matéria-prima comprada hoje, vira receita só no próximo trimestre.

Margem Bruta: como mencionado anteriormente, o custo de material representa boa parte dos custos da indústria, sendo assim, a margem bruta nos mostra o quanto de valor o fabricante consegue agregar ao transformar as matérias-primas em produto final.

Margem EBITDA: devido ao alto nível de ativos imobilizados (propriedades, plantas fabris e equipamentos) é natural que o volume de depreciação & amortização (despesas sem efeito caixa) seja elevado.

Além disso, por muitas vezes estarem expostas ao mercado de exportações, boa parte das empresas acabam sofrendo com efeitos não caixa devido às variações cambiais. Portanto, preferimos olhar para o EBITDA ao invés do lucro líquido, buscando uma aproximação da geração de caixa operacional da empresa. Sendo assim, a margem EBITDA está entre os indicadores mais importantes do setor por transparecer a capacidade da companhia em repassar custos fixos e variáveis.

ROIC: O setor possui necessidade de alocação massiva de recursos, muitas vezes financiados com capital de terceiros. Como parte dos recursos vem de terceiros, acompanhar o spread entre o WACC (Custo de Médio Ponderado de Capital) e o ROIC revela a real eficiência em termos de alocação de recursos, ou seja, se está ou não gerando retorno a partir de seus investimento.

A WEG (WEGE3) é uma boa pagadora de proventos?

Algumas empresas são conhecidas por serem boas pagadoras de proventos. Em geral, são companhias sólidas que não estão em processo de expansão e não precisam reinvestir os lucros em desenvolvimento.

Esse não é o caso da WEG, que embora apresente um histórico recorrente de pagamento de proventos, sempre paga um percentual baixo de proventos em relação ao seu valor de mercado por estar focada em crescimento. Os recursos são destinados a novos produtos ou M&A.

Nos últimos 10 anos, o pay-out médio da companhia foi próximo a 55%, ou seja, ela tente a distribuir 55% do seu lucro em forma de proventos, sejam JCP ou dividendos WEGE3, a expectativa da própria companhia é manter esse nível de distribuição de lucros nos próximos anos, focando no reinvestimento dos recursos gerados para gerar crescimento.