Estamos assumindo a cobertura do setor de Papel & Celulose. Nesse relatório, começaremos falando de Suzano e Klabin, as empresas mais relevantes que possuem capital aberto na B3. Em seguida, iremos analisar mais amplamente o setor em que estão inseridas, quais são as tendências daqui para frente e como as duas companhias estão posicionadas em relação a essas tendências.

Estrutura do relatório

No capítulo de cada empresa o investidor encontrará: (i) Tese de investimentos; (ii) Valuation; (iii) Perfil da Companhia; e (iv) principais Riscos e Oportunidades. Além disso, acreditamos ser oportuno para comentaremos também sobre (v) a nossa expectativa para o resultado do 2T23; fechando com (vi) a Nossa visão e recomendação, concluindo a análise individual de ambas as companhias.

Acreditamos que essa estrutura ajude o investidor já mais experiente a entender mais rapidamente em quais pilares nos baseamos para recomendar as ações das duas empresas, bem como guie melhor os que possuem menos expertise neste mercado a então compreender suas nuances. Caso o leitor ainda não conheça o setor e seus jargões técnicos, recomendamos fortemente começar a leitura a partir do capítulo setorial intitulado “Análise Setorial: O que vem acontecendo no mercado de Papel & Celulose?”, que segue abaixo da análise individual de ambas as empresas. Ou seja, deverá ser invertida a ordem, ao começar a leitura pelo último capítulo para então subir novamente em direção a análise individual.

Suzano

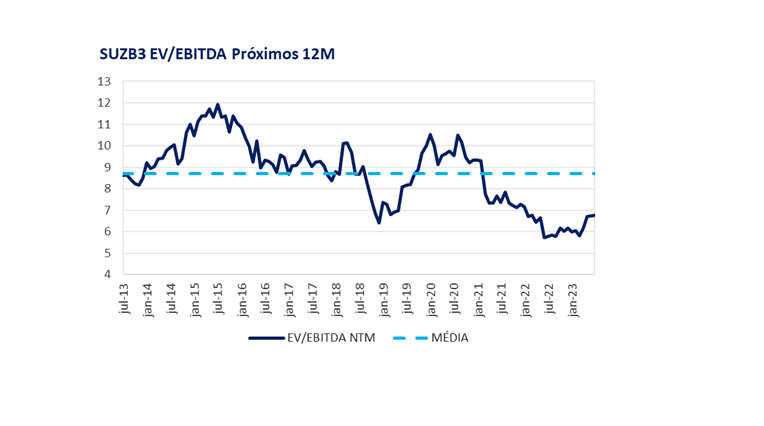

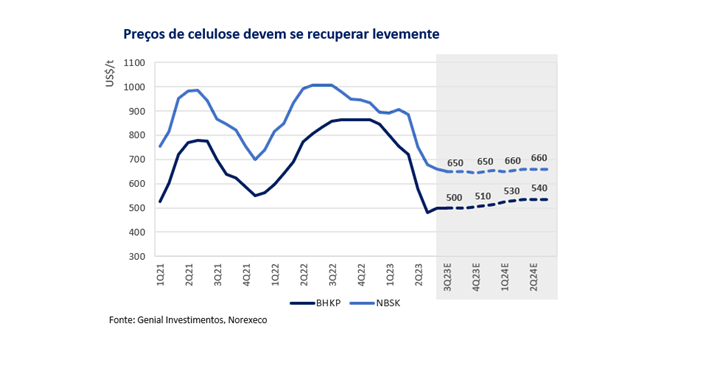

Estamos assumindo a cobertura de Suzano (SUZB3-B3) com recomendação de COMPRA, em um Target Price 12M de R$60,00, implicando em um upside de +29,11%. Negociando em um EV/EBITDA 23E de 6,8x e 24E de 6,7x vs. uma média histórica de 8,7x, acreditamos que a Companhia está mal precificada após as incertezas vistas nos preços globais de celulose, com a BHKP em retração em torno de -40% YTD.

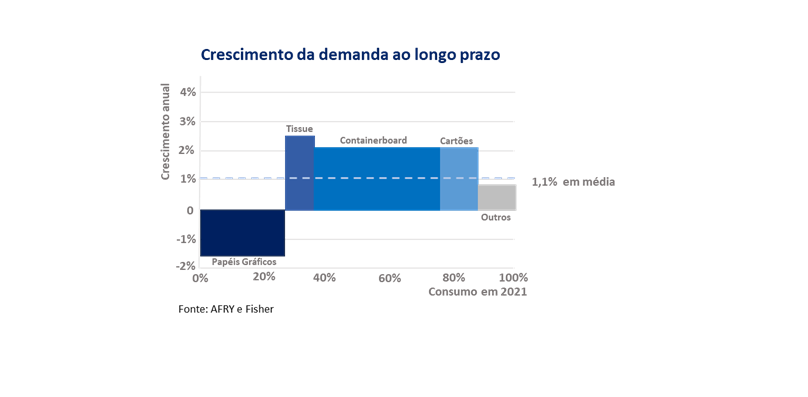

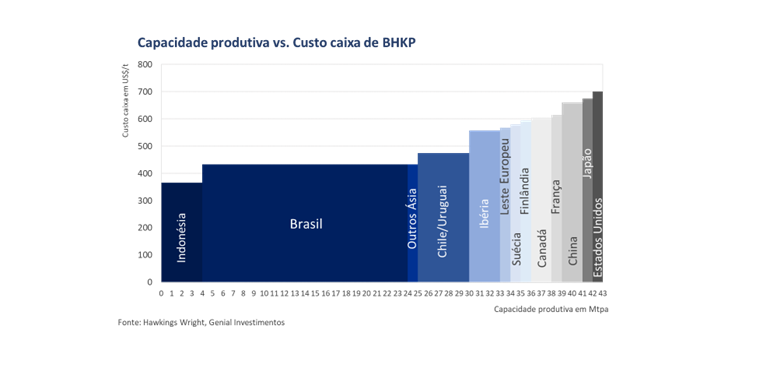

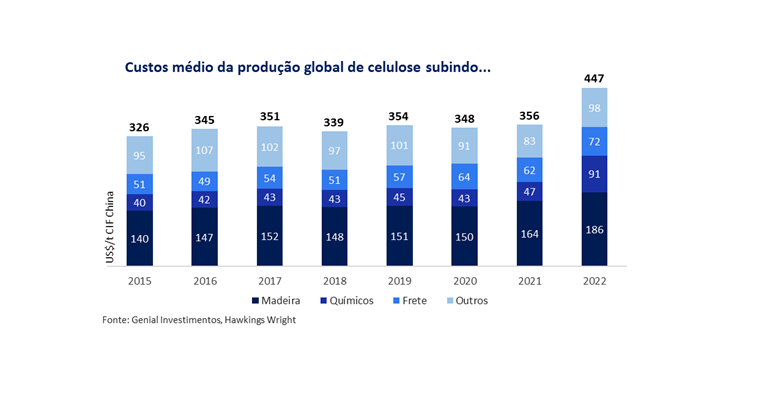

Enxergamos que seu posicionamento como (i) líder de market share na produção de BHKP, com 30% do mercado; (ii) sua vantagem competitiva em custos, com um custo médio de ~US$180/t vs. uma média na indústria de ~US$480/t; (iii) crescimento da produção de celulose, com o Projeto Cerrado de start-up no 2S24 adicionando uma capacidade produtiva de +2,55Mtpa, representando um aumento de +22,9% vs. os atuais 10,9Mtpa; (iv) buscando aumentar sua verticalidade pela maior produção de papel, crescendo com aquisições como da Kimberly Clark Brasil relacionada ao papel para fins higiênicos; e (v) exposição para um mercado global com demanda forte para papel e afins, que historicamente cresceu mais que o PIB, a consolidam como a nossa Top Pick do setor de Papel & Celulose.

Klabin

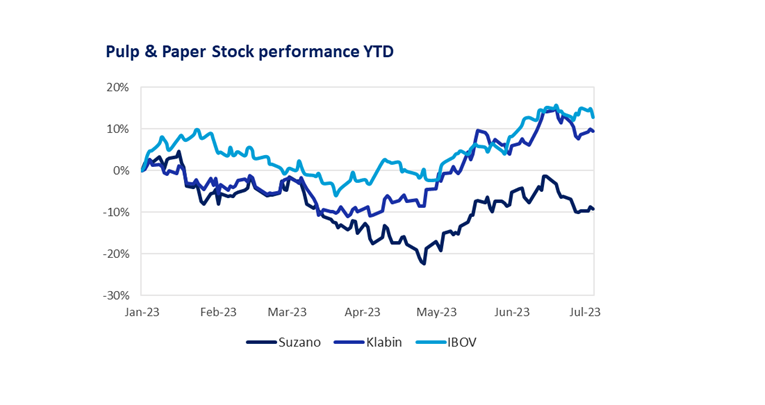

Estamos iniciando cobertura em Klabin (KLBN11-B3) com recomendação de COMPRA, em um Target Price 12M de R$26,50, o que fornece ao papel um upside de +19,74%. Atualmente em um múltiplo EV/EBITDA 23E de 7,1x e 8,1x 24E, vs. uma média histórica de 8,7x, na qual continuamos a enxergar upside mesmo após a outperformance setorial de sua ação, subindo +10,37% YTD.

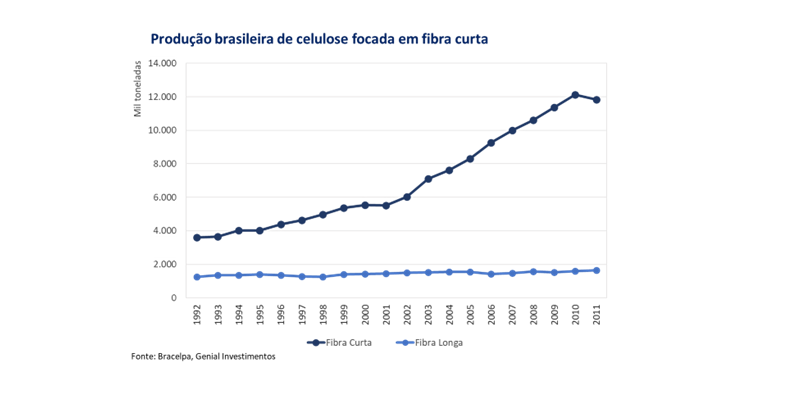

Posicionada como a (i) única Companhia brasileira com produção de celulose de fibra curta, fibra longa e fluff, (ii) de produtividade florestal alta que refletem em baixos custos por tonelada (~US$260/t), (iii) produção integralizada ao longo de toda a cadeia produtiva, sendo líder de market share nos mercados de papéis para embalagens, com destaque para os nichos de 56% de kraftliner e 33% de papel cartão, que possuem dinâmicas não commoditizadas, fornecendo proteção contra grandes volatilidades; (iv) flexibilidade produtiva entre papéis e embalagens, visando sempre a exposição no segmento com maiores retornos, (v) com crescimento pelo ramp-up da MP27 (450kt em 2024) e MP28 (460kt em 2027), aumentando a capacidade de papel cartão e papel ondulado, com sua linha patenteada de Eukaliner demonstrando a sua pegada de inovação, sendo o primeiro kraftliner feito inteiramente de fibras de eucalipto.

Suzano: COMPRA com TP 12M R$60,00

Um case de vantagem geográfica e escala

Tese de Investimento

Hedge cambial com o menor custo da indústria em um setor resiliente. A Suzano é uma companhia majoritariamente exportadora de celulose. Ou seja, possui ~80% da sua receita total oriunda da venda da commodity e não da venda de papel em si. Acreditamos que a Suzano está posicionada de maneira única no mercado global de celulose, com alguns pontos críticos a favor da nossa iniciação com o rating COMPRA e um Target Price 12M de R$60,00. Entre eles: (i) capacidade produtiva de hardwood de 10,9Mtpa, líder de market share com ~30% da capacidade do mercado; somada a (ii) produção com o custo caixa (COGS/t) mais baixo da indústria global, ambos pontos que fornecem vantagens competitivas importantes, e acabam protegendo um pouco mais a Companhia diante de um ciclo de baixa da celulose. Além disso, vemos (iii) o Projeto Cerrado com start-up planejado para o 2S24, adicionando uma capacidade de 2,55Mtpa, representando um acréscimo de +23% vs. capacidade atual, o que para nós deve arrefecer ainda mais o COGS/t por ganhos de escala na produção e geração de um superávit de energia em ~180MW.

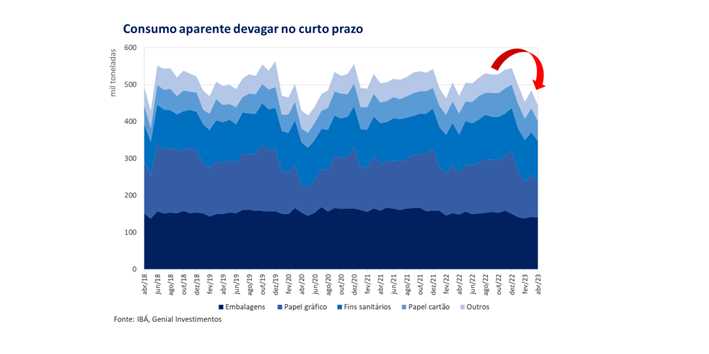

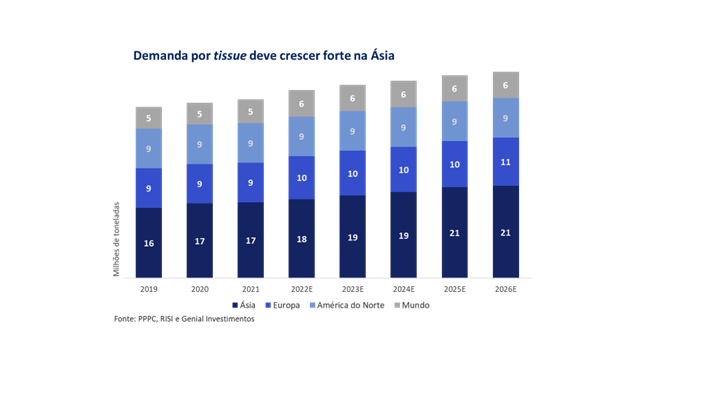

Acreditamos que a demanda por hardwood de mercado continuará crescendo em níveis saudáveis, devido a sua grande ligação com o papel para fins sanitários, que tem mostrado maior apetite e resiliência. Além disso, em razão da baixa competitividade de custos de players asiáticos, nossa visão é de que a Suzano acaba se beneficiando de um gap de mercado em países orientais, principalmente a China, que necessitam importar a celulose para produzir o papel. Isso ocorre devido à baixa capacidade de integração vista nesses países vs. a demanda crescente por papel. No entanto, enxergamos um cenário mais desafiador no curto prazo, com as quedas nas curvas de referências da celulose refletindo diretamente em menores rentabilidades em um período mais curto. Apontamos como fator negativo a alta concentração da Suzano apenas na venda da commodity celulose, não sendo uma companhia integrada de papel e se expondo (em nossa opinião) de maneira muito ínfima a venda direta de papel.

Por ser majoritariamente exportadora (~80% da receita dedicado a exportação), e pertencente ao mercado de commodities, em que a dinâmica de preços é referenciada globalmente, a receita da Suzano se torna praticamente dolarizada, fornecendo um hedge cambial natural contra as volatilidades da economia brasileira; o que combinado com as posições de hedge estrutural montadas por meio de opções em um zero cost collar mirando um montante de 30-70% da receita esperada, e sua dívida bruta majoritariamente captada em USD (~85%), reforçam a blindagem cambial que a Companhia possui.

Como classificar a Tese de Investimentos da Suzano? Há uma abertura para enxergar a Suzano pertencendo a uma tese de investimentos de growth. A justificativa para isso seria: (i) o acréscimo de produção em fibra longa, através da estruturação do projeto Cerrado (mais detalhes adiante), que elevará em ~1/4 a atual capacidade instalada ao longo do 2S24, podendo escorregar para início de 2025 de forma a atingir toda a maturidade de ramp-up. Observamos também (ii) as iniciativas da Suzano em justamente avançar na cadeia produtiva e procurar corrigir sua falha de “empresa pouco diversificada”, seja através de meios orgânicos ou inorgânicos, como a recente aquisição da operação da Kimberly Clark no Brasil, aumentando a exposição nacional de tissue por meio de uma marca que já possui força de mercado.

Mesmo diante desses dois motivos, paralelamente também estamos considerando que empresa foi fundada em 1924, tendo aberto seu capital em 1980, fazendo parte de um mercado com o seu core business em comercialização de commodities, que é cíclico e o crescimento no ano depende muito de qual fase do ciclo se está, além de que a Suzano já é a maior produtora não integrada de celulose do mundo em hardwood. Dessa forma acreditamos que há investidores mais céticos que não perceberão a Companhia como sendo um case de growth típico e tradicional.

Estamos assumindo um crescimento na perpetuidade (g) de 3% após 6 anos em nosso modelo para Suzano, próximo do valor que usamos em nosso modelo de Vale, uma empresa que sem sombra de dúvida, não possui o rótulo de uma tese de crescimento e sim de uma major do setor, já madura. Normalmente, analistas de mercado tendem a olhar Teses de investimento de Crescimento com um g muito mais alto, na casa de 5% a 7%, e precisam projetar mais de 6 anos, geralmente algo próximo a 10 até a empresa estabilizar um pouco mais o crescimento, justamente por conta a expectativa de aceleração muito acentuada de receitas, em um ritmo que acompanha um spread considerável em relação ao PIB dos países em que a Companhia se expõe. Em termos de rentabilidade, vemos a Suzano chegando no sexto ano de projeção (2028E) com uma margem EBITDA de 49%, apenas levemente acima da média histórica em normalização de ciclos (~48%), sem nenhum tipo de crescimento acelerado.

Dessa forma, não acreditamos que a Suzano deva ser rotulada como um case de crescimento, por algumas razões: (a) já é uma empresa consolidada pelo seu tempo de vida, atuando em (b) um mercado com revoluções mais lentas, inflexível e volátil que é o de commodities e (c) cuja principal justificativa para determinar crescimento é um projeto de aumento e capacidade, correspondente a ~22% da sua produção atual em menos de 2 anos, o que admitimos ser altamente relevante, porém após isso não vemos tanto espaço para justificar taxas de crescimento muito acima do PIB. Não podemos olhar e classificar uma Tese de investimento, que deveria ser algo ligado a dinâmica de longo prazo da empresa, baseada em algo que vai acontecer em 2 anos, em um ramp-up que vai durar 9 meses. Sabemos ainda do comportamento histórico de ciclo de investimentos, onde a empresa se alavanca, faz um projeto de aumento de capacidade (geralmente de menor proporção que o Cerrado) e desalavanca, repetindo o ciclo mais adiante, porém acreditamos que isso faz parte da rotina do setor, e não do fundamento do case Suzano em particular.

Em outras palavras, o crescimento nos parece muito mais circunstancial, ligado ao projeto Cerrado, e setorial, ligado a necessidade de aumento de capacidade para equacionar a demanda crescente pela commodity, e não necessariamente estrutural do case. Ou seja, nada indica que outros pares também não estejam adicionando capacidades de maneira relevante. Conforme detalharemos na análise setorial, o segmento de celulose que é, e continuará sendo a principal fonte de renda da Suzano, uma vez que o projeto Cerrado não é de produção de papel, passará por uma larga adição de capacidade trazida por diversos produtores ao redor do mundo. Nossa visão é de que inevitavelmente, esse aumento de capacidade deverá enxarcar o mercado de oferta dentro de 1 a 2 anos, e como os investidores que negociam os contratos das commodities sempre andam na frente, a situação já se refletiu na queda brusca dos preços da celulose.

Como acreditamos que o grande tesouro da Suzano, que é o projeto Cerrado, não será totalmente revertido em aumento de receita na proporção 1/1, justamente porque a Suzano está crescendo, mas os outros pares também estão, e o preço do produto é basicamente estabelecido nas condições de mercado globais, ditado pela lei da oferta e demanda que rege todas as commodities, não encontramos razões suficientes para olhar para Suzano como uma Tese de Crescimento. Porém, isso não é necessariamente ruim… afinal, estamos iniciando com o rating de COMPRA.

No que a Tese está baseada então? Além de apontarmos acima os diferenciais competitivos da Companhia, cuja lista ainda daremos mais enfoque ao longo do relatório, a Suzano nos parece ser uma Tese de Investimento de Valor. Os investidores adeptos dessa estratégia estão convencidos de que podem otimizar ganhos identificando empresas que estão subvalorizadas em comparação com seu valor intrínseco. Isso geralmente é atribuído a certos desequilíbrios do mercado, fazendo com que essas empresas sejam avaliadas de forma inferior ao seu valor justo. E é exatamente isso que está ocorrendo com Suzano. Com a recente queda das ações da Companhia após o mercado ter reagido de maneira baixista no preço da commodity celulose, acreditamos que a Suzano ficou descontada em relação ao seu valor justo, conforme iremos detalhar no capítulo de Valuation, que segue abaixo.

Valuation

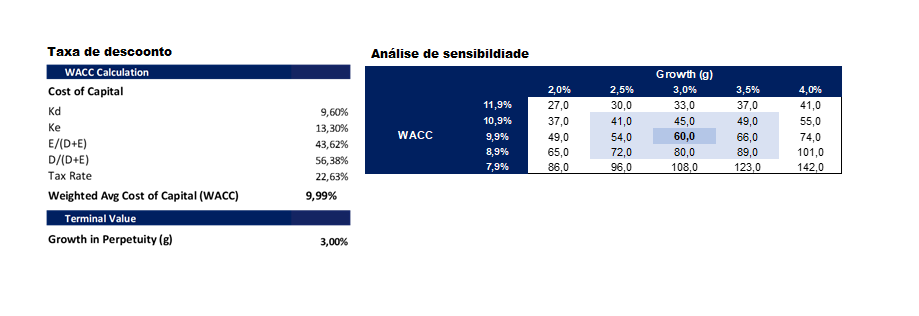

Negociando em um EV/EBITDA 23E de 6,8x e 24E de 6,7x vs. uma média histórica de 8,7x, entendemos que as incertezas na dinâmica entre oferta e demanda global estão sendo refletidas no preço da Companhia, resultando em um valuation descontado nas nossas contas. Dessa forma, assumimos a cobertura com uma recomendação de COMPRA, em um Target Price 12M de R$60,00, o que deixa um upside de +29,11%. Além disso, pelo seu posicionamento com diversas vantagens competitivas, consolidamos a Suzano (SUZB3) como a nossa Top Pick do setor de Papel & Celulose.

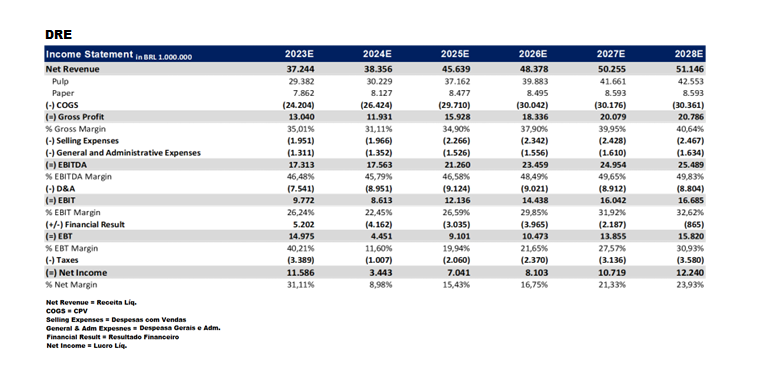

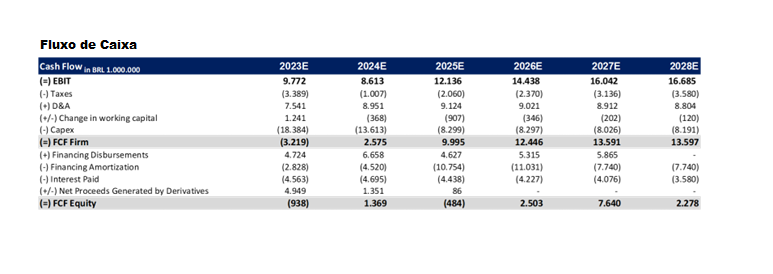

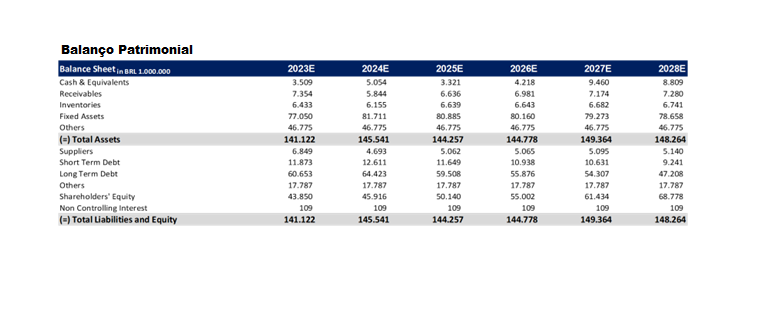

Chegamos em nosso Target Price através da metodologia de Fluxo de Caixa Descontado (DCF), utilizando como taxa de desconto um WACC de 9,99% e um Ke de 13,30%. Conforme detalhado nas figuras abaixo. Seguindo nossas premissas na modelagem, encontramos algumas dinâmicas que valem a pena serem destacadas.

Dinâmicas de destaque: (i) EBITDAcresce de maneira contínua de R$17,3b 23E para R$25,4b 28E, com um CAGR 8,1%. (ii) Já o lucro líquido possui uma crescente não contínua e muito mais moderada, saindo de R$11,5b 23E para R$12,2b 28E, com um CAGR de apenas 1,4%, o que reforça a Tese de Valor e não de Crescimento.

(iii) Projetamos uma redução drástica (-73% a/a) em 2024E para R$3,4b devido a pouca progressão de receita pelas dinâmicas de preço da celulose no curto prazo, seguidos de aumento de custos, espremendo a margem EBITDA em -0,75p.p. a/a, e sendo somado um efeito negativo de -R$4,6b no resultado de derivativos devido a nossa projeção da retomada da apreciação do USD/BRL bem como a dívida nominal em USD subindo, fazendo com que haja uma perda com operações cambiais. (iv) Em 2025E nossas estimativas indicam o início da retomada mais robusta no patamar de lucro líquido, chegando em R$7,0b (+104% a/a), com um avanço na margem EBITDA (+0,80p.p. a/a), em razão de projetarmos uma progressão substancial na receita (+19% a/a), em consonância com uma leve melhora na dinâmica de preços da celulose (+) ramp-up totalmenteexecutado do Projeto Cerrado, que além de impulsionar o top line ajuda a arrefecer o COGS/t pelo ganho de escala.

Além disso, salientamos também (v) um CAPEX bastante intenso em 23E, de R$18b em razão do Projeto Cerrado, sendo o maior responsável pela queima de caixa (FCFF) na ordem de -R$3,2b em nosso Ano 1 de projeção. O CAPEX começa a arrefecer logo no Ano 2 (24E), com queda de -26% a/a, que mais do que compensa a leve redução de EBIT, levando a uma geração de caixa positiva em R$2,5b. Em 2025, segundo o nosso modelo, a geração de caixa da Companhia se expande de maneira considerável, também em virtude de uma redução ainda maior no CAPEX (-40% a/a). Em 2027 e 2028 prevemos uma geração de caixa normalizada, na faixa de R$13,5b, basicamente flat de um ano para o outro.

Perfil da Companhia

História, crescimento, endividamento e projetos de relevância

História. Fundada pelo imigrante ucraniano Leon Feffer em 1924, a Suzano Papel e Celulose demorou 17 anos para ter sua primeira fábrica de papel em operação, mas revolucionou o mercado de celulose global com inovações que permitiram a produção de celulose a partir da fibra de eucalipto. Dessa forma, se consolidou como a primeira empresa a produzir papel e celulose com fibras de eucalipto em escala industrial. Conforme já comentamos, listou suas ações na bolsa de São Paulo (atualmente B3) em 1980, também rebento o título de primeira companhia nacional do setor a negociar ações. Em 2012 captou R$1,5b em um follow on, colocando no mercado 370 milhões de ações, todas na distribuição primária. Em 2017 ingressou no Novo Mercado da B3, emitindo apenas ações ordinárias de direto a voto (ON).

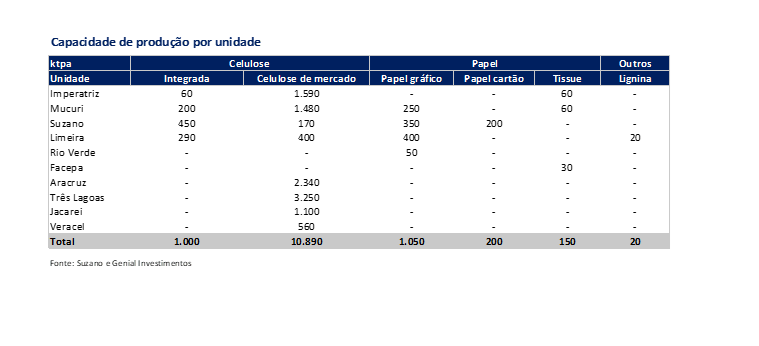

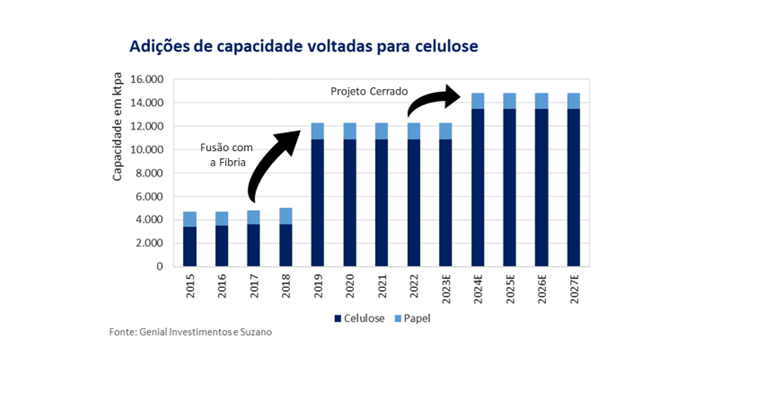

Ampliando de maneira constante sua capacidade por meios orgânicos e inorgânicos, a fusão com a Fibria em 2019 criou o Suzano S.A., que já nasceu como a maior produtora de papel e celulose do mundo com 10,9Mt de capacidade produtiva em celulose de mercado, e 1,4Mt de capacidade na produção de papel, com celulose 100% integrada em uma exposição final para papéis gráficos, tissue e papel cartão.

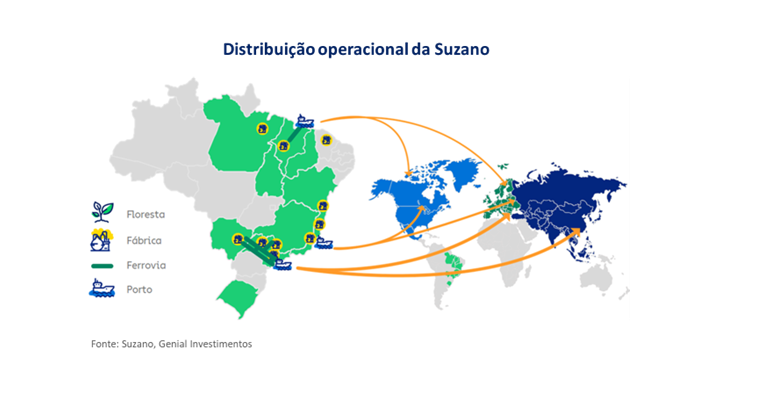

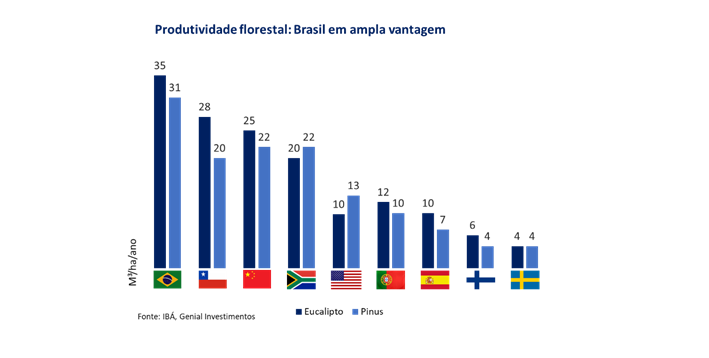

Em um total de 1,4 milhões de hectares plantados (equivalente a quase 10x o tamanho da cidade de São Paulo), a Suzano conta com 10 fábricas posicionadas geograficamente próximas aos seus 3 portos, ou diretamente conectadas por linhas férreas, para a embarcação ou integração de sua produção com produtividade média de 40m³/ha/ano (vs. 35m³/ha/ano no Brasil).

Crescimento. Ainda que não tenha sido enquadrada atualmente por nós como uma tese essencialmente de growth, ao longo de sua história a Suzano foi conquistando cada vez mais espaço na oferta de celulose de mercado, executando diversos projetos de BHKP nos últimos anos, sendo responsável por 40% de toda a adição de capacidade vista na América Latina desde o início do século. Apesar de toda a adição de capacidade, destacamos que o custo caixa (COGS/t) da Companhia segue baixo, demonstrando que os projetos agregados são bem estruturados, e capazes de gerar valor aos seus investidores.

Atualmente, sua maior fábrica é a de Três Lagos, localizada no Mato grosso do Sul (MS), após a construção de seus dois pilares, a Três Lagoas Linha I em 2009, e a Três Lagoas Linha II em 2017, resultando em uma capacidade de 3,25Mtpa de celulose de mercado.

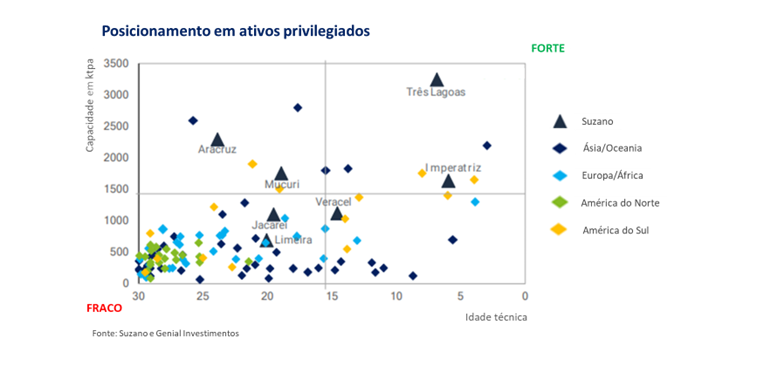

O resultado do ramp-up de todos esses projetos é um posicionamento diferenciado em relação aos seus pares, com plantas de grande capacidade produtiva em operação por pouco tempo, o que reflete em fábricas mais atualizadas tecnologicamente, e com menor necessidade de paradas para manutenção, mas que ainda é necessária de maneira recorrente como boas práticas para a produtividade e segurança.

Endividamento. Alinhado com o crescimento, a Suzano costuma operar com uma dívida alta. Fechando o 1T23 com 1,9x Dívida Líq./EBITDA LTM, a Companhia chegou em um pico de 5,0x em 2019, e vem desalavancado desde então. Temos uma expectativa de que para 2024, em virtude do (i) emprego contínuo de CAPEX avaliado por nós em ~R$14b, puxados pelo projeto Cerrado, e o início do seu ramp-up, juntamente com (ii) um EBITDA mais fraco após as quedas nos preços das curvas de referência para a celulose, alavancagem da Companhia aumente para 4,10x Dívida Líq./EBITDA 24E. A partir de 2025a Companhiadeve iniciar o seu processo de arrefecimento da alavancagem, chegando ao patamar de 1,9x em 2028.

De forma geral, o mercado para a celulose de fibra curta é concentrado em fábricas de baixa capacidade produtiva, com décadas desde o início das operações, pendendo para o lado inferior esquerdo. Na outra ponta, enxergamos a Suzano se posicionando do lado oposto, com seu principal projeto na ponta direita superior, enquanto seus demais se aproximam do centro da tabela.

Projeto Cerrado: o tesouro da Suzano. Localizado em Ribas do Rio Pardo no Mato grosso do Sul (MS), o Projeto Cerrado, que recebeu o nome em homenagem ao maior bioma do estado, representa a construção da maior fábrica de celulose em linha única do mundo. Planejado em cima de um CAPEX esperado de R$22,2b (~US$4,6b atualmente) até o final de 2024, com ~R$9,8b já desembolsados até o 1T23. O Projeto Cerrado deve adicionar uma capacidade produtiva de +2,55Mtpa a partir do seu start-up no 2S24, na qual esperamos um ramp-up basicamente linear após o primeiro mês, que usualmente representa o período inicial de teste, que focam no set-up para qualidade a ser entregue aos clientes.

Aumentando sua capacidade produtiva em +22,9% em um único projeto (vs. os atuais 10,9Mtpa), o projeto deve consumir inicialmente uma maior quantidade de madeira de terceiros, o que deve elevar seus custos momentaneamente. Apesar disso, a expectativa é que após o primeiro ciclo de plantio, o raio estrutural médio da madeira, que basicamente coordena os custos com a madeira, vai diminuir significativamente.

Saindo dos atuais ~203km da fábrica, em um estrutural de 156km, a Companhia espera chegar em um estrutural com 140km, por conta de o projeto estar posicionado com um raio médio de 65km. Além disso, a expectativa é que esse incremento na produção gere um superávit em 180MW de energia, o equivalente a 0,63MW/t para o projeto, vs. os atuais 0,14MW/t, o que cria um efeito positivo no COGS, e ajuda na manutenção dos seus custos.

O projeto que caminha para um progresso de ~60% do total, ainda conta com toda a infraestrutura necessária, com uma linha ferroviária integrada de ~230km a caminho do terminal Inocência, para o destino final no porto de Santos (SP) após ~1.000km já construídos, e integrados com Três Lagoas (MS).

Oportunidades & Riscos

Nossa visão é de que existem dualidades: alguns pontos servem tanto como oportunidades, como também oferecem riscos ao investidor. Entre eles: (i) Exposição concentrada em celulose por vezes funciona como (a) oportunidade para a Companhia, uma vez que assumiu uma posição de líder global no mercado, além favorecer a diluição do COGS para obter um custo caixa mais baixo que outros pares. Ainda que assim seja, acaba levando a um contraste por oferecer também um (b) risco justamente quando a dinâmica de preço da celulose não está favorável, ficando à mercê da volatilidade do mercado de commodities, pela baixa diversificação de fonte de receitas em relação ao tamanho total do business. Essa ponta do risco está sendo observada agora no curto prazo. No longo prazo, a característica tende a ser enquadrada em oportunidade pela normalização de ciclos da commodity.

Além disso, vemos a (ii) China sendo uma faca de dois gumes para a Suzano, com uma forte concentração da carteira de clientes na Ásia (~2/5 das vendas). Observamos atualmente uma dinâmica relevante em nossas outras coberturas de commodities, considerando que nas últimas décadas estar exposto a China era visto como uma (a) oportunidade, dado o crescimento robusto de PIB do país, que em algumas vezes superou duplo dígito, representando uma média de 7,7% nos últimos 10 anos anteriores a pandemia. Porém, a evolução dos dados macro da China pós-covid-zero tem decepcionado muito o consenso, mostrando uma desaceleração em relação a essa média histórica, evidenciada por PMIs industriais vindo muito próximo da neutralidade (50). Esse fato vai de encontro com a ideia de retomada, que seria puxada por um movimento mais forte e expansivo, e esperada por parcela representativa do mercado. Conforme as nossas conversas mais recentes com investidores institucionais, nos parece que uma alta concentração a China hoje está funcionando mais como um (b) risco, considerandoque a expectativa de crescimento em um ritmo próximo do que se viu nos anos anteriores deverá ser exceção, não a regra daqui em diante. Nossas premissas de crescimento da China no curto prazo estão próximas a 5% Genial Est. (média 2023 e 2024) e no longo prazo caem para 3,5% Genial Est. (2028 em diante), números notavelmente inferiores que em anos anteriores. O mercado em geral começou a revisar as expectativas de crescimento da China para baixo, o que ocasionou uma volatilidade considerável para ações de empresas ligadas a commodities este ano.

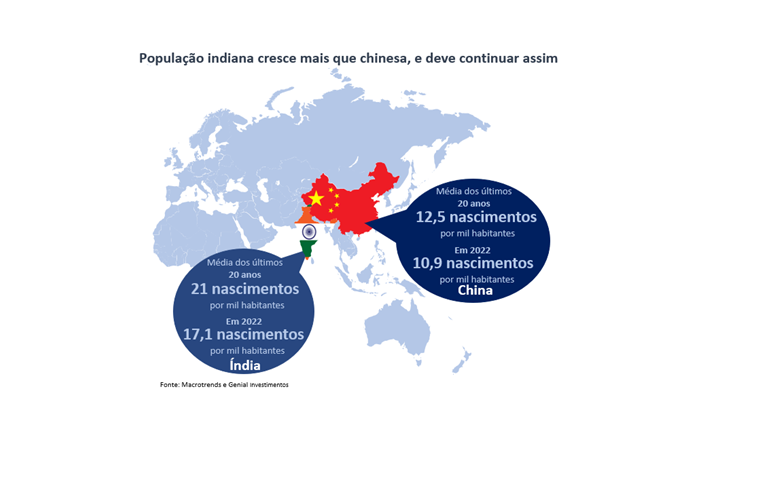

Uma das razões para estarmos mais pessimistas com China está ligado à nossa tese de inversão da pirâmide etária, considerando que a população está com uma taxa de natalidade mais baixa (10,9 nascimentos por 1k habitantes em 2022 vs. 12,1 dos últimos 10 anos), mesmo após a política de filho único ter chegado ao final em 2016. Acreditamos que a população deve envelhecer, assumindo uma característica de país mais maduro, com um custo de vida mais alto ao longo dos anos, naturalmente estabilizando o crescimento. Ano passado (2022) a China reportou pela primeira vez em 50 anos um decréscimo populacional. Ou seja, a tese que embasou muitas empresas de commodities até 2020, pautadas na forte expansão de apetite de commodities para estruturar esse crescimento robusto da China pare estar perdendo tração. Hoje, acreditamos que na Índia reside o maior potencial de crescimento populacional em termos relevantes globalmente.

Abordaremos os pontos (i) e (ii) que mencionamosde maneira mais conjunturalabaixo, bem como falaremos do ponto (iii), que endereça a forte conexão da Suzano com o tipo de celulose usada para o segmento de papel tissue, da qual acreditamos ser mais uma oportunidade, sem o aspecto dual de oferecer muitos riscos no meio do caminho.

Análise conjuntural de Oportunidades & Riscos

(i) Exposição concentrada em celulose. Com o seu crescimento histórico voltado quase que exclusivamente para uma única commodity, a Suzano se encontra em uma posição concentrada em celulose de mercado, pela sua representatividade de ~83% da receita, enquanto os outros ~17% são preenchidos pela unidade integrada de papel, sendo 11% por papel gráfico, 3% papel cartão e 3% outros papéis.

Em momentos de mercado como o atual, na qual a commodity se encontra em preços reprimidos, os resultados consolidados sentem o reflexo de maneira direta, como comentaremos mais adiante na seção “prévia do 2T23”. No entanto, seu grande volume de celulose a permite uma forte diluição de custos, o que gera uma margem alta para a unidade (~60% de margem EBITDA vs. ~40% para o papel, ambas em 2022), mesmo com um ambiente inflacionário forte para o setor.

Ainda assim, a pequena exposição direta para o papel a torna líder de mercado em seus produtos, principalmente em papel gráfico, que recentemente se beneficiou de fábricas high costs fechando capacidade produtiva e conseguiu aumentar preços de maneira significativa, subindo ~80% desde o início da pandemia, o que de certa forma limita os reajustes olhando para frente, sobretudo pelas expectativas mais negativas para o futuro do papel gráfico em termos de demanda.

Além disso, uma das intenções para o futuro é aumentar a exposição direta ao segmento de tissue, que na outra mão, possui uma grande avenida de crescimento. A consolidação da tendência veio com a aquisição das operações da Kimberly Clark no Brasil, desembolsando US$175m para uma capacidade instalada de 130ktpa em Mogi das Cruzes (SP), vendidos por meio da marca já consolidada Neve.

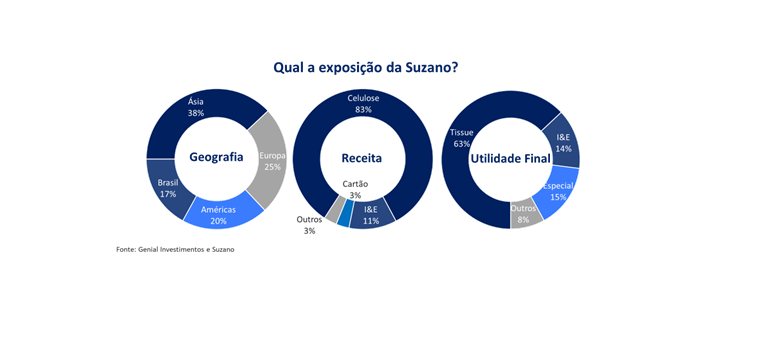

(ii) China sendo uma faca de dois gumes. A receita líquida da Companhia é concentrada nos países com maior demanda pela celulose de mercado, sendo que em 2022 tivemos um direcionamento de 38% para a Ásia, com foco em China, 25% para a Europa, 20% para a América ex Brasil, com os 17% restantes para o Brasil.

No nosso entendimento, essa relevante exposição pode ser uma faca de dois gumes, visto que apesar do grande apetite por commodities que daria suportes para um crescimento econômico forte do que o resto do mundo, já enxergamos alguns sinais de desaceleração, nas quais destacamos (a) uma reabertura sem muito fôlego após a flexibilização da política de Covid Zero, (b) boom demográfico se exaurindo, com a população encolhendo pela primeira vez a/a nas últimas 5 décadas, e (c) metas de crescimento menores que as históricas, com mudanças no discursos governais para um crescimento mais sustentável, o que é natural após a China crescer o PIB em high single digit por múltiplas vezes.

Como comentaremos em nossa visão setorial mais adiante, o país asiático aumentou de maneira significativa sua capacidade de papel desde o início do século, e pela sua produção se enquadrar entre as produtoras high cost (custo médio superior a ~US$600/t), as empresas de papel regionais acabam optando por importar a celulose de mercado do que criar uma cadeia integrada, o que aumentou a relevância da China na demanda da celulose.

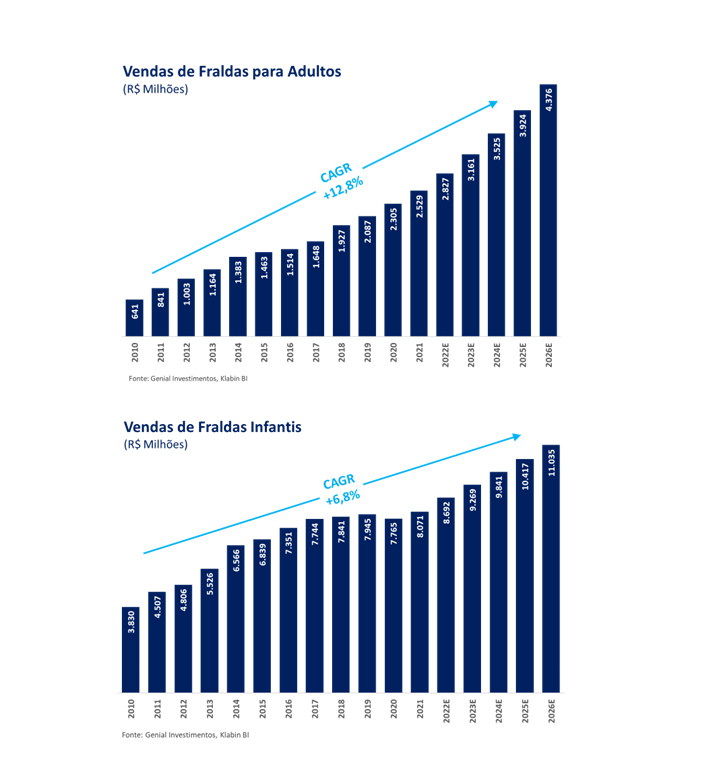

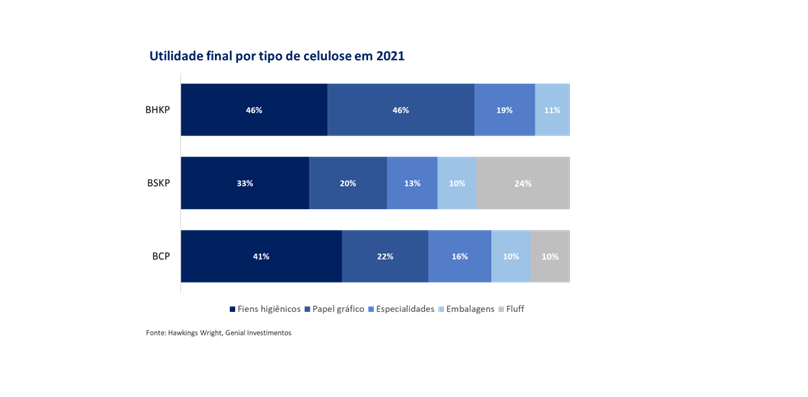

(iii) Forte conexão com tissue. Apesar disso, a utilidade final da celulose é principalmente destinada a produção de papel para fins higiênicos, que possuem tendências menos voláteis e com expectativas de ser a principal fonte de crescimento na demanda de hardwood. Cerca de ~63% do que é vendido pela Companhia acaba virando tissue, enquanto ~14% se tornam papéis gráficos para imprimir e escrever, ~15% para especialidades e ~8% para demais usos.

Vale ressaltar que historicamente o consumo per capita de tissue está intrinsicamente ligado com o PIB per capita, podendo se beneficiar com o crescimento da economia global, ao se refletir em uma maior demanda de celulose de mercado. Principalmente visto que o Brasil possui um consumo de 19kg e a China em 31kg por ano, enquanto nos países europeus os números chegam até 70kg na Alemanha, Itália e Espanha.

Grande parte da exposição global da Suzano ao mercado de tissue vem então de vendas indiretas, ou seja, pela perspectiva de vendedora de insumo na comercialização de celulose, não da perspectiva de vendedora de papel. Ainda assim, a Suzano possui uma posição que pode ser considerada relevante para as vendas diretas no mercado regional de tissue, que mesmo entrando com sua primeira planta produtiva apenas em 2017, ela já se encontra como o 2° maior player nacional (com ~20% do mercado), após a consolidação da aquisição da kimberly Clark Brasil mais que dobrar sua capacidade.Além disso, ainda existe um projeto para a expansão da linha em Aracruz no Espírito Santo (ES), para a produção de 60ktpa de tissue integrado, que ainda deve passar pelo Conselho de Administração da Companhia, e buscar algum tipo de benefício fiscal para a construção, como de costume para as demais. Vale lembrar que nesse quesito a Suzano é beneficiada pela SUDENE, e acreditamos que esse tipo de benefício não será alterado na reforma tributária que está sendo discutida atualmente no congresso/senado.

Prévia 2T23

A Suzano irá divulgar seu resultado do 2T23 no dia 02/08/2023, após o fechamento do mercado. Nossa expectativa consiste em números piores tanto na base sequencial, quanto na a/a, como reflexo da queda na curva de referência para o preço da celulose, que retroagiu de maneira bruscamente durante o trimestre, impactando diretamente as receitas, enquanto sua posição de hedge cambial via opções e dívida em dólar devem ajudar ao bottom line continuar forte momentaneamente.

Destaques prévia 2T23

(i) Maiores manutenções devem diminuir o volume de vendas; (ii) Preços em queda livre em forte retração da referência; (iii) COGS/t continuando a arrefecer; (iv) EBITDA mais fraco; (v) queda no dólar traz hedge positivo e ajuda a melhorar o lucro líquido.

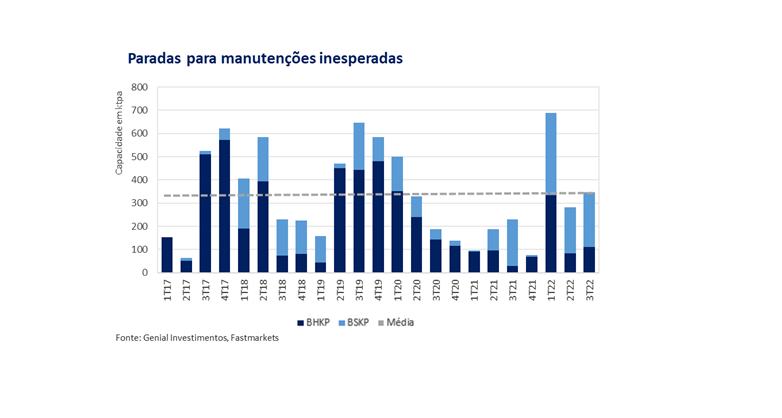

Paradas para manutenções devem atrapalhar o volume de celulose. De acordo com o calendário para as paradas de manutenção, o 2T23 deve contemplar a interrupção das atividades em Imperatriz (1650kt), Jacareí (1.100kt), Limeira (690kt), Mucuri Linha (1.130kt); utilizando uma média de 10 dias por manutenção, entendemos que cada fábrica deve perder ~-11% de sua capacidade no período, sendo o equivalente a uma produção 125kt abaixo do usual.

Dessa forma, projetamos que as vendas de celulose sejam de 2,3Mt Genial Est. (-3,7% t/t; -11,2% a/a), com uma estimativa de 2.187Kt no mercado externo e 176kt no doméstico, em uma proporção alinhada com o histórico.

Volume de papéis ainda devagar. Após um 1T23 fraco pela sazonalidade negativa e pelo mercado desacelerado, esperamos vendas em 285kt Genial Est. (+1,8% t/t; -12,1% a/a), em uma divisão com 76kt exportado e 209kt internamente.

Preços de celulose em queda livre. Com a queda nas curvas de referências, esperamos que o preço realizado da Suzano acompanhe as variações, chegando a US$560/t Genial Est. (-22,8% t/t; -22,3% a/a).

Preços de papel voltando a normalidade. Após dois anos com altas fortes, os preços realizados dos papéis devem dar uma leve arrefecida no 2T23, chegando a R$7.000/t Genial Est. (-4,9% t/t; +13,6% a/a), sofrendo no mercado doméstico e no externo, com o segundo também refletindo a queda do dólar durante o período.

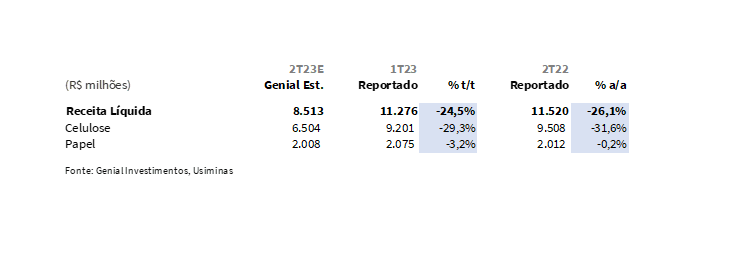

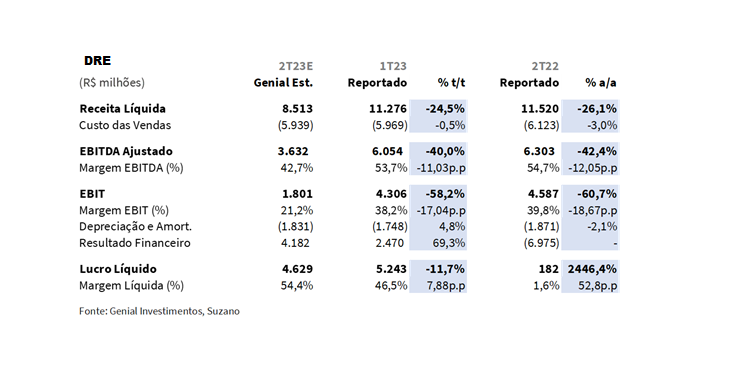

Receita em desaceleração de duplo dígito, seguindo dinâmica da commodity. Influenciada por uma queda forte nos preços realizados, esperamos uma receita líquida consolidada em R$8,5b (-24,5% t/t; -26,1% a/a). A queda é vista principalmente na unidade de celulose, que deve chegar a R$6,5b Genial Est (-29,3% t/t; -31,6% a/a), enquanto a parte de papel se mantém mais resiliente, na qual esperamos R$2,0b Genial Est. (-3,2% t/t; -0,2% a/a).

COGS/t podem ter uma leve arrefecida. Na continuação do que foi visto durante o 1T23, esperamos um custo caixa com insumos e custo da madeira em queda, para consolidar uma melhora marginal ao baixar o COGS/t para R$916/t Genial Est. (-2,2% t/t; +7,3% a/a).

Por conta de paradas para manutenções mais relevantes, ainda projetamos um custo com parada por tonelada em R$55m no 2T23 vs. R$36m no 1T23, o que leva o custo caixa considerando as paradas para R$976/t Genial Est. (+0,3% t/t; +10,8% a/a).

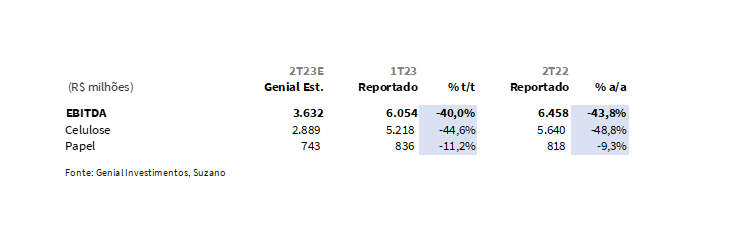

EBITDA caindo forte. Em uma conjuntura mais difícil para a celulose, com grandes adições de capacidades nos próximos anos potencialmente desequilibrando a oferta e demanda, a queda na curva da celulose deve ter reflexos diretos nos resultados da Suzano, na qual projetamos um EBITDA de R$3,6b Genial Est. (-40% t/t; -43,9% a/a).

Dessa forma, o EBITDA da unidade de celulose deve chegar em R$2,8b, uma forte queda de -44,6% t/t e -48,8% a/a. No entanto, apesar de menos representativa, a parte de papel deve apresentar uma resiliência maior, chegando em R$743m (-11,2% t/t; -9,3% a/a).

Lucro líquido deve ser salvo pelo hedge. Embora as linhas de cima tenham apresentado uma queda acentuada, esperamos que o Lucro líquido seja reportado em uma queda mais tímida, puxada pelo (i) resultado positivo da posição de hedge cambial em ~R$1b, considerando a desvalorização do USD/BRL e (ii) variação da dívida no resultado financeiro, que por conta da queda no dólar durante o período, devem gerar resultados positivos, na qual estimamos respectivamente de ~R$1b e ~R$3b.

Sendo assim, o lucro líquido acabou sendo salvo pelas dinâmicas que a queda do dólar trouxe, chegando em uma projeção de R$4,6b no 2T23 vs. R$5,2b no 1T23, uma queda de -11,7% t/t embora suba forte a/a em razão de um resultado financeiro muito depreciado no 2T22.

Nossa visão para Suzano

Por conta da concentração de receita em celulose de mercado, chegando a ~70% de seu top line, esperamos que a Suzano apresente resultados mais fracos no curto prazo, visto a queda de -40% t/t no preço spot da BHKP na China, até chegar em um fundo de ~US$480/t, enquanto era negociada em mais de US$800/t no final do ano passado.

Um case de vantagem geográfica e escala. Ainda assim, sua posição em ativos privilegiados geograficamente somados com a sua grande escala, fornecem custos menores que os pares e ajudam a trazer rentabilidade mesmo diante de movimentos baixistas no ciclo da commodity. A margem EBITDA desce para 46,5% 23E em nosso modelo vs. ~58% na média com um ciclo bullish.

A Suzano possui margem bastante robusta frente aos pares de celulose de mercado. Se compararmos com a Arauco/COPEC (CI-CLP), por exemplo, que está em 9,2% 23E vs. 18,5% da média com ciclo bullish, encontramos um efeito claro de como o COGS/t mais baixo, ocasionado por ganhos em escala, auxiliam a Suzano na manutenção de margens altas mesmo em um ciclo baixista da celulose. Um gap ainda relevante é encontrado ao compararmos com a CMPC (CI-CLP), com uma margem EBITDA estimada em 20,1% 23E vs. 24,2% da média com ciclo bullish. Apesar da Klabin também ser alvo da nossa análise neste relatório, acreditamos que as duas Companhias chilenas que mencionamos são mais comparáveis com a Suzano, uma vez que Klabin é uma Companhia integrada e possui maior volume de vendas em papel, não em celulose de mercado.

Além disso, nessa ocasião específica do 2T23, a retração do câmbio USD/BRL deve ter efeito positivo em seu resultado pelas posições de hedge montadas anteriormente por meio de zero cost collars, e pela variação na dívida com efeito positivo dentro do resultado financeiro.

Dessa forma, apesar de não gostarmos da dinâmica que a conjuntura setorial deve trazer para os números da Companhia no 2T23, enxergamos a Tese de Investimos em Valor de forma muito clara, e recomendamos a entrada nas ações mediante a uma janela de oportunidade que foi aberta em razão do comportamento cíclico. A margem em patamares mais elevados que os pares, tanto em ciclo de alta quanto de baixa da celulose, nos parece indicar a materialização das vantagens competitivas da Suzano.

Diante de um curto prazo incerto, a Suzano deve gerar uma margem bastante robusta, de forma que acreditamos que as ações foram penalizadas além do ponto justo pelo efeito adverso das adições de capacidade na dinâmica desfavorável de preço da celulose. Considerando o crescimento principalmente após a entrada dos +2,55Mtpa que o Projeto Cerrado adicionará no 2S24, que deve trazer uma maior diluição de custos e sinergias produtivas capazes de diminuir seu custo caixa ainda mais.

Logo, negociando em um EV/EBITDA 23E de 6,8x vs. uma média histórica de 8,7x, iniciamos a cobertura com uma recomendação de COMPRA, com Target Price 12M para SUZB3-B3 de R$60,00 e para a ADR SUZ -NYSE de US$12,60, o que implica um upside de +29,12% para as ações.

Klabin: COMPRA com TP 12M R$26,50

Um descompasso entre crescimento e custo?

Tese de Investimento

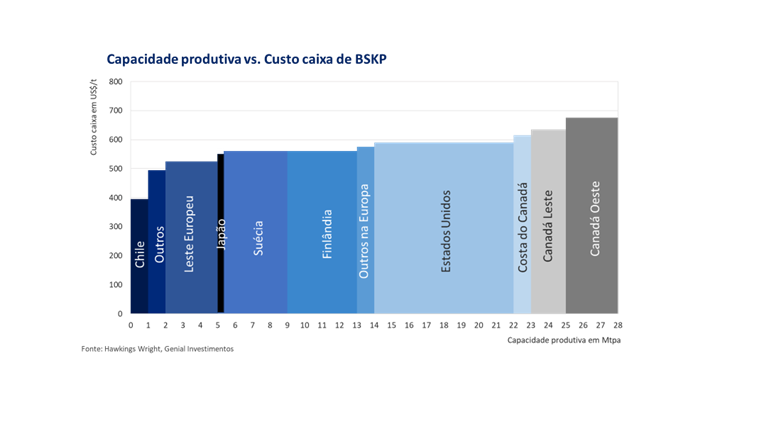

Flexibilidade produtiva com exposição verticalizada em nichos. Acreditamos que a Klabin está posicionada de maneira bastante atrativa no mercado internacional de papel e embalagens, com alguns pontos críticos a favor da nossa iniciação com o rating COMPRA e um Target Price 12M de R$26,50. Entre eles: (i) é a única produtora nacional dos três tipos de celulose: fibra curta (hardwood), fibra longa (softwood) e fluff, com uma capacidade de 1,6Mtpa de celulose de mercado dividida entre 1,1Mtpa para hardwood e 0,5Mtpa para softwood, enquanto possui (ii) Entre seus diferenciais competitivos, estão o fato de ser uma Companhia de papel com celulose totalmente integrada, o que resulta em uma proteção contra grandes volatilidades no preço da celulose de mercado, se tornando um (iii) player menos dependente da commodity internacional, enquanto (iv) sua escala produtiva em ativos com qualidades geográficas e logísticas lhe fornecem custos baixos por tonelada (custo caixa de ~US$260/t vs. ~US$480/t da média mundial dos produtores).

Na ponta final do consumidor, a intenção da Klabin é sempre fornecer produtos personalizados, buscando atingir os nichos mais específicos do mercado. Para conseguir esse feito, possui uma capacidade de 2,6Mtpa de celulose integrada para a produção de papel e embalagens, apoiada por uma capacidade para reciclar 425ktpa de fibra recuperada, feita em máquinas adaptáveis entre fibra virgem e fibra reciclada, que possibilitam uma flexibilidade produtiva a fim de se encaixar no mercado de melhor retorno ao capital empregado.

Além desses pontos, vemos que (v) a Companhia já deu o start-up do maior projeto de sua história, o Puma II. Contando com duas Máquinas de Papel (MP), a MP27 para a produção de Eukaliner (produto inventado e patenteado como a primeira embalagem feito 100% de fibras curtas), que teve início já em 2021, mas deve chegar em plena capacidade em 2024+ com 450ktpa, e a MP28 que teve seu start-up recentemente (menos de 2 meses atrás), com expectativas de produzir 190kt nesse ano, inicialmente dividido entre papel cartão e kraftliner, para chegar em 2027+ com a produção de 460ktpa, com o enfoque principal em papel cartão de média/alta gramatura.

Apesar dessa exposição em nichos menores, a Klabin é a líder de market share nacional nos mercados de papéis para embalagens, com destaque para 56% dentro de kraftliner, 33% no papel cartão, 50% para sacos industriais e 23% em caixas de papelão, o que também acaba por aumentar seu poder de barganha com o cliente.

Olhando para margem, entendemos que a comercialização do papel, apesar de possuir um crescimento de top line mais resiliente, por ser menos volátil, também gera custos de estruturação maiores. Pelo que conseguimos observar diante do comportamento histórico, comercializar celulose parece possuir mais margem do que comercializar papel, porém, implica também em uma característica mais cíclica ao business. Dessa forma, enxergamos a Klabin rodando com margens EBITDA entre 30% e 35%, inferiores ao intervalo observado em Suzano, de 45% a 50%. Ou seja, acreditamos que a Klabin possui um crescimento mais endereçável, menos volátil, porém com uma margem menor.

Como classificar a Tese de Investimentos da Klabin? A Klabin foi fundada em 1899, tendo aberto seu capital em 1979, com o seu core business em comercialização de papel e embalagens, que em nossa visão, é menos cíclico do que o de celulose. Dessa forma, o crescimento no ano basicamente não possui interferências da dinâmica de preços da celulose. Por ser uma Companhia integrada, se o preço de referência para a celulose entra em trajetória descendente, o resultado da Companhia segue basicamente inalterado, expurgando boa parte do efeito volátil do mercado de commodities, e favorecendo um maior controle de proporcionalidade de investimento vis-à-vis crescimento de resultado.

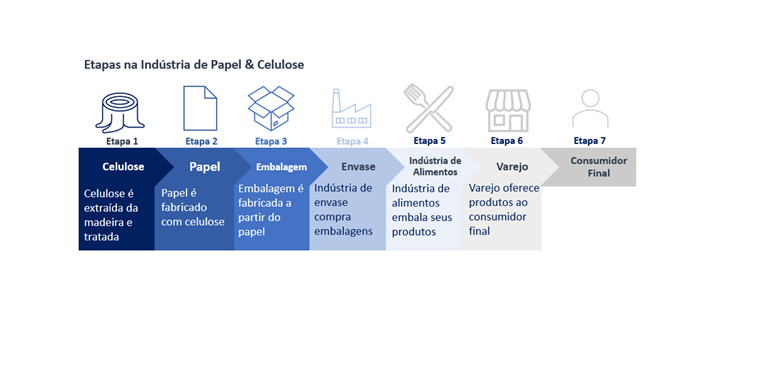

Isso ocorre porque, no sentido oposto ao da Suzano, ~70% do resultado da Klabin está atrelado a venda de papel, que é fabricada com a celulose. Ou seja, a arrecadação da Companhia é a venda direta do papel (não da celulose) para o cliente, muitos deles indústrias gráficas ou de soluções de envase de alimentos, como a Tetra Pak, que por sua vez vendem as embalagens para a indústria de alimentos e bebidas, como a Ambev por exemplo.

Nessa linha, a Klabin atua majoritariamente na comercialização das Etapas 2 e 3, enquanto a Suzano atua basicamente na comercialização da Etapa 1. Para nós isso faz uma diferença grande quando avaliamos a estrutura da Tese de Investimentos. Entendemos que, por dar passos mais adiante na cadeia de produção, a Klabin possui mais ingerência no sistema de precificação de seu produto principal do que a Suzano possui no dela. E isso vem sem nenhum contraponto, uma vez que a alta ou a baixa no preço da celulose de mercado não impacta de maneira estrutural o COGS/t da Companhia, considerando que ela é integrada, ou seja, produz sua própria celulose e não precisa comprar de terceiros.

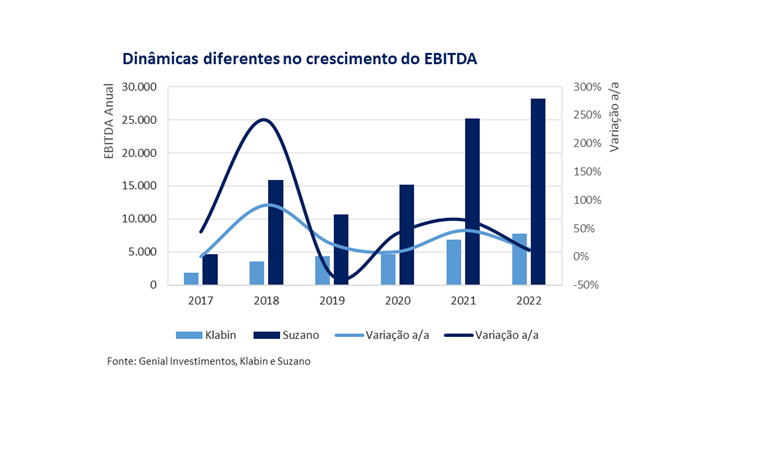

Assim como a Suzano, estamos assumindo um crescimento na perpetuidade (g) de 3% após 6 anos de projeção em nosso modelo para Klabin. Mesmo considerando que Teses de investimento de Crescimento geralmente possuem um g muito mais alto, na casa de 5% a 7%, a Klabin vem entregando crescimento de EBITDA de maneira consecutiva e progressiva nos últimos anos, saindo de R$1,8b em 2017 para R$7,8b em 2022, o que leva a um CAGR de ~33%. Se olharmos os números da Suzano no mesmo período, o CAGR é de ~43%, mas não observamos um crescimento de maneira progressiva, e o crescimento não ocorreu de maneira progressiva. No ano de 2019 por exemplo, a Suzano reportou uma queda de -32,7% a/a no EBITDA, enquanto a Klabin cresceu +21,7% a/a.

Se olharmos um prazo maior ainda de tempo, essa dinâmica também é reforçada, com a Suzano apresentando um crescimento proforma menor (ex. Fibria) e mais instável que o de Klabin nos últimos 10 anos. É verdade que a Klabin também fez alguns M&As nesse período, como a International Paper por exemplo, porém as aquisições nos parecem terem sido de tamanhos significativamente menores, sendo então menos game changer para Klabin do que a Fibria foi para a Suzano. Concluímos que, organicamente, a Klabin acabou desenvolvendo melhor seus resultados.

Desse ponto de vista, acreditamos que até poderíamos usar um g maior para Klabin, porém, nossa percepção é que o consumo de papel está atrelado ao PIB, e o segmento como um todo não deve performar muito mais do que isso no longo prazo. Por essa perspectiva, o g em Klabin funciona mais como uma abordagem de mercado do que necessariamente ligada a dinâmica da Companhia em si.

Apesar da Klabin também ser uma empresa notoriamente consolidada, com mais de 100 anos de operação, acreditamos que seus resultados não estão maturados, e seu crescimento ainda se encontra aquecido em anos recentes. Além disso, ao contrário do que comentamos para a Suzano, acreditamos que a galinha dos ovos de ouro para a Klabin, que é o Projeto Puma II, será de fato totalmente revertido em aumento de receita na proporção 1/1, justamente porque, conforme explicamos, a Companhia possui mais ingerência nos preços do papel do que a Suzano possui nos preços da celulose. Ou seja, as máquinas MP27 e MP28 devem trazer resultados consideráveis em uma proporcionalidade mais controlada de investimento vs. retorno para a Companhia. Além disso, espera-se que novos projetos virão, dentro dos ciclos de investimento que são normais no setor.

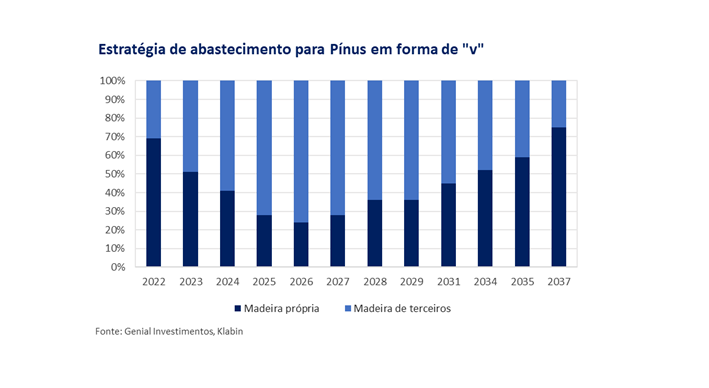

Do ponto e vista de custos, a Klabin terá que comprar um volume maior de madeira de terceiros durante alguns anos para suprir a celulose destinada ao ramp-up das máquinas MP27 e MP28, devido ao ciclo do eucalipto durar 7 anos e o de Pinus 14 anos. Mesmo que o ciclo de eucalipto seja muito menor que o do Pinus, e ainda estando abaixo de outros pares mundo afora, o raio médio da Companhia tende a aumentar no curto prazo e pressionar o COGS/t, principalmente em 2024. Porém, passado esse período, a rentabilidade deverá subir consideravelmente. Segundo nosso modelo, a margem EBITDA deve cair forte, em -6,58p.p a/a em 2024. A partir do ano subsequente, a Klabin deve retomar o processo gradual de rentabilidade, expandido a margem de 29% para 37% em 2028. São as dores do crescimento…

Em outras palavras, o crescimento nos parece muito mais estrutural, tanto ligado aos Projeto I e Puma II, como também pela demanda crescente de papel em segmentos mais assertivos, como o de tissue, e a utilização do papel-cartão em embalagens de bebidas, bem como a substituição do plástico pelo papel na busca da sustentabilidade ambiental, conforme detalharemos mais afundo na análise setorial.

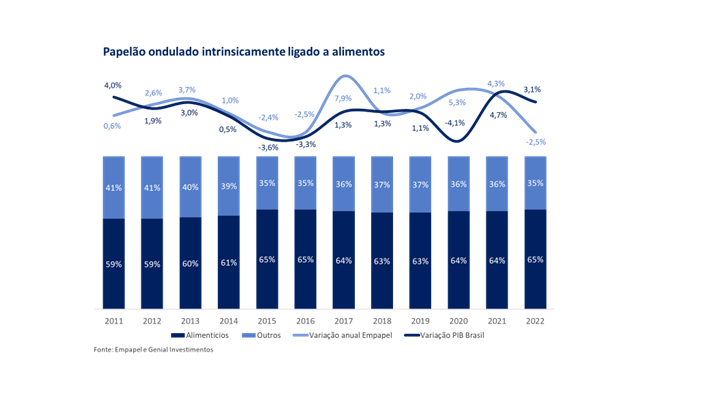

No que a Tese está baseada então? Enxergamos que os principais produtos da Klabin estão diretamente relacionados com o setor alimentício, uma vez que o destino de suas vendas é dividido como ~67% para alimentos, ~13% bens de consumo, ~8% na construção e ~12% aos demais. Dessa forma, concluímos que a demanda está localizada em setores resilientes, aumentando a previsibilidade da receita e dando certa proteção contra flutuações econômicas, favorecendo um aumento mais progressivo dos resultados operacionais.

Conforme demonstramos, a Klabin possui uma exposição muito interessante em segmentos de papel que terão mais apetite nos próximos anos, abrindo uma avenida de crescimento de demanda, que é somada ao melhor controle de preço por poder de barganha com clientes, em um produto menos cíclico que a venda da celulose de mercado, bem como projetos de ampliação de capacidade de relevância histórica para a Companhia. Nossa análise é de que a Klabin se enquadra dentro de uma Tese de Crescimento, com um ganho gradual de melhora no EBITDA ao longo dos anos, e um crescimento de receita contratado para as próximas décadas, pelas tendências do uso do papel.

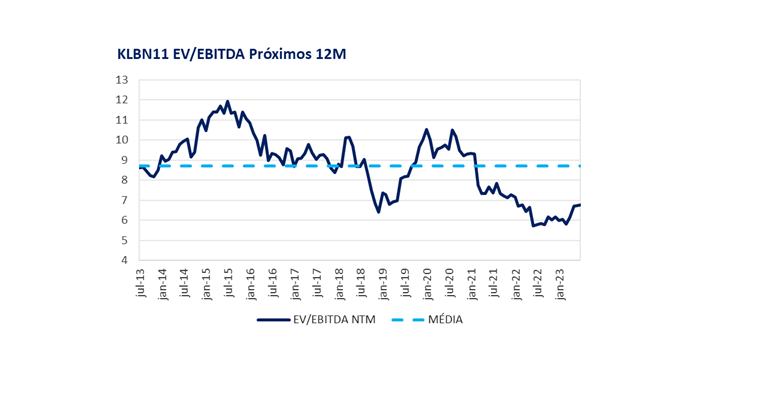

Valuation

Atualmente em um múltiplo EV/EBITDA 23E de 7,1x e 8,1x 24E vs. uma média histórica de 8,7x, continuamos a enxergar upside mesmo após a outperformance setorial da Klabin, subindo +8,2% YTD, enquanto boa parte do setor amargou perdas, puxadas pelos produtores não integrados que sofreram mais com a queda de preços da celulose. Dessa forma, estamos iniciando cobertura em Klabin (KLBN11) com recomendação de COMPRA, em um Target Price de R$26,50, o que fornece ao papel um upside de +19,75%.

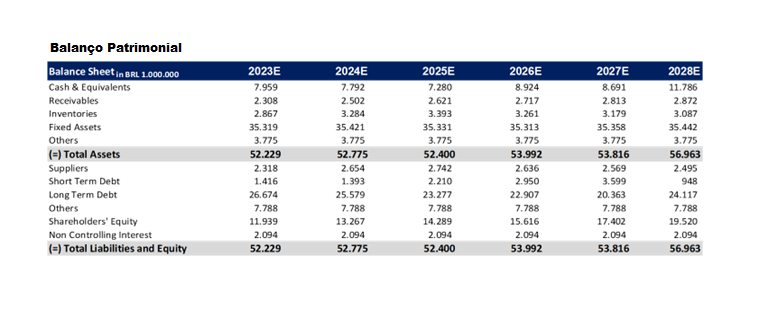

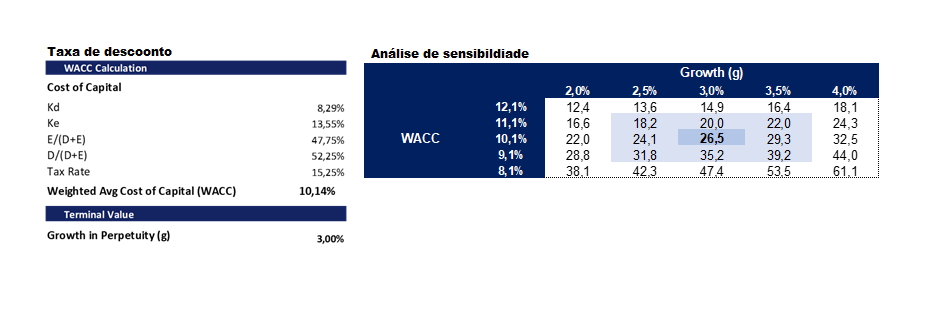

Chegamos em nosso Target Price através da metodologia de Fluxo de Caixa Descontado (DCF), utilizando como taxa de desconto um WACC de 10,14% e um Ke de 13,55%. Conforme detalhado nas figuras abaixo. Seguindo nossas premissas na modelagem, encontramos algumas dinâmicas que valem a pena serem destacadas.

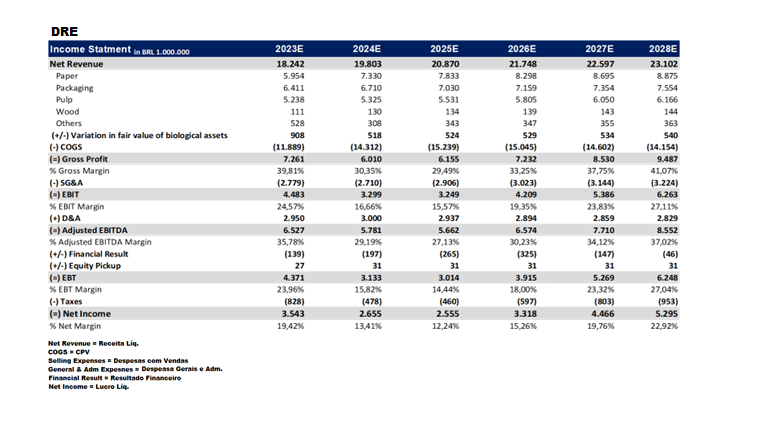

Dinâmicas de destaque: (i) Esperamos que a receita líquida cresça de maneira contínua até o nosso último ano de projeção, saindo de R$18,2b em 23E para R$23,1b em 28E, aumentando em um CAGR de 4,88%, primeiramente em razão de uma aceleração em linha com o preço realizado de alguns papéis correlacionados com a inflação somados ao ramp-up da MP28, aumentando o volume de embalagens, bem como de maneira secundária, em razão da recuperação leve e gradual nos preços da celulose. Além disso, acreditamos que o (ii) EBITDA deva acabar sofrendo nos próximos 2 anos (2024 e 2025) com um cash COGS/t mais alto, resultado da estratégia de abastecimento com maior quantidade de madeira de terceiros para o início do ramp-up da MP28, influenciando o custo caixa chegando até R$1.500/t e apresentando melhoras apenas a partir de 2026. (iii) Na mesma tendência, o lucro líquido deve sofrer no médio prazo, saindo da expectativa atual de R$3,5b em 23E para R$2,6b 24E e R$2,5b 25E, em uma pegada crescente até a projeção de R$5,2b em 28E.

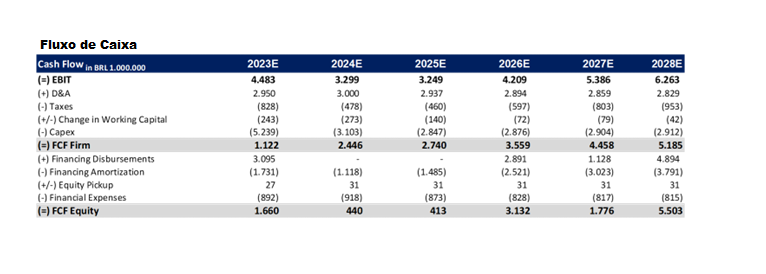

(iv) Para o eventual ramp-up do Puma II com a MP27, MP28 e de seus projetos especiais como o projeto figueira, nossa expectativa é de um CAPEX alto em 2023, Ano 1 de nossa projeção. O valor que estimamos é de R$5,2b no total, sendo R$1,8b direcionados para o Puma II, R$1,1b para seus projetos especiais e R$1,3b para investimentos em sua floresta, com os demais representando ~R$900b. Dessa forma, a geração de caixa no curto prazo deve ser impactada pelo extensivo CAPEX, que consome grande parte do desempenho operacional. Ainda assim, diferentemente de Suzano que queima caixa no Ano 1, projetamos uma geração em R$1,1b de FCFF para a Klabin em 2023. Seguindo essa toada, nossa expectativa é de uma forte melhora no Ano 2 (2024), com a finalização do projeto arrefecendo o CAPEX para R$3,1b (-41% a/a), e dando sequência de forma parecida para os próximos anos em nosso modelo.

(v) Curiosamente, apesar da Klabin ter margens mais baixas que a Suzano e também sofrer dinâmicas de curto prazo ruins (por razões diferentes), a geração de caixa estimada para a Klabin até 2025 superara com folga a de Suzano, tanto de forma nominal, como o somatório trazido a valor presente (NPV). Enquanto o NPV de Klabin até 2025 acumula uma geração de FCFF na ordem de R$3b em nosso modelo, a de Suzano aponta para uma queima de -R$817m, uma diferença bem considerável no curto prazo. A partir de 2026 a geração de caixa da Suzano ganha um fôlego robusto, e inverte o jogo. Atribuímos isso a relevância que a dinâmica de preços da celulose possui dentro dos resultados da Suzano, bem como uma geração de caixa menos volátil e mais linear no caso da Klabin.

Perfil da Companhia

História, crescimento, endividamento e projetos de relevância

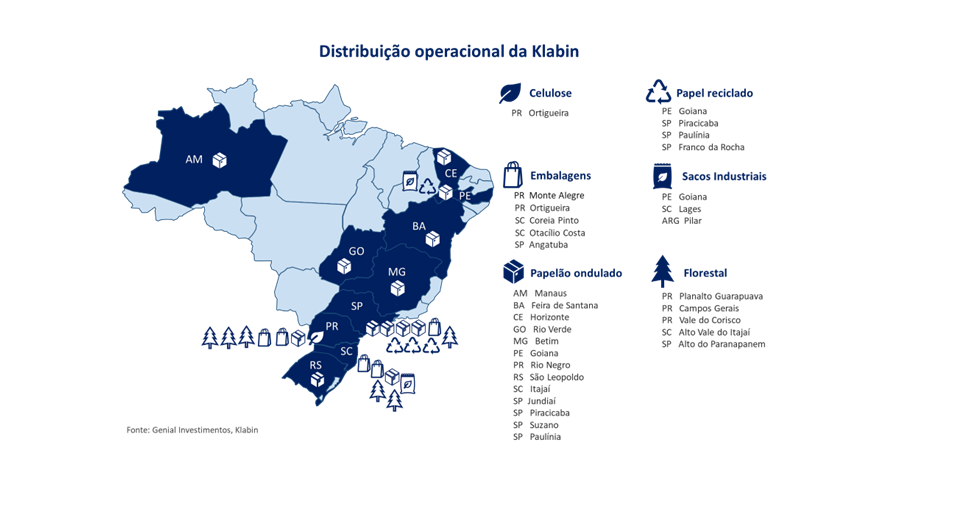

História. Com 124 anos de operação, a Klabin foi fundada como Klabin Irmão e Cia (KIC), pelos irmãos Maurício Klabin, Salomão Klabin, Hessel Klabin e o seu primo Miguel Lafer, inicialmente importado produtos de papelaria, e produzindo bens para escritórios, lojas e agências. Concluindo a construção da primeira fábrica de papel e celulose integrada do Brasil, no ano de 1934 em sua fazenda localizada em Monte Alegre (PR), a Companhia possui em seu DNA a evolução da indústria nacional no segmento, possibilitando a produção de papel jornal de forma 100% nacionalizada.

A partir da segunda metade do século, a empresa partiu para uma expansão mais agressiva, projetando fábricas ao longo do Brasil, nas regiões Sul, Sudeste e Nordeste, o que culminou em sua primeira abertura de capital na Bolsa de Valores em 1979. Ainda assim, foi apenas na virada do milênio que o foco passou a ser no ramo de papéis para embalagens, com uma reestruturação de seus ativos e projetos greenfields para sua expansão, entrando em um ciclo de crescimento notável pela MA-1100, na qual a consolidou entre as 10 maiores fábricas de papel do mundo.

Crescimento. Logo seguido pela Unidade Puma em Ortigueira (PR), que trouxe a adição de 1,5Mtpa de celulose, e se tornando a única produtora no Brasil simultaneamente capaz de fornecer fibra curta (hardwood), fibra longa (softwood) e fluff. Recentemente, a expansão do mesmo projeto foi aprovada. Nomeada como Projeto Puma II, que compreende a construção de duas máquinas de papel (MP) para embalagens, como iremos comentar de maneira mais aprofundada adiante.

Dessa forma, atualmente a Klabin conta com uma área de 719mil hectares, sendo 310mil hectares de áreas plantas com pinus e eucaliptos, enquanto os demais 409mil hectares são direcionados para preservação ambiental. Com 23 unidades fabris distribuídas ao longo de todo o território nacional, em 10 Estados no Brasil e 1 unidade na Argentina, que juntas somam 25mil colaboradores para possibilitar a produção de 1,6Mtpa de celulose de mercado e 2,6Mtpa de papel e embalagens, que é fortalecido pela capacidade de 42Ktpa para recuperar as fibras.

No consolidado, o histórico da Klabin nos mostra um crescimento integrado em toda a cadeia produtiva, com foco em papel e embalagens, mas com um grande investimento feito para a celulose de mercado durante o período, o Projeto Puma I, que alavancou a Companhia ao entrar em operação em 2016, e mesmo sem representar seu core business puramente, acaba sendo importante para sua geração de caixa.

Endividamento. Para arcar com seus investimentos, a Klabin costuma operar alavancada, com targets de alavancagem para a Dívida Líq./EBITDA diferentes a depender se está dentro de um ciclo de investimento (3,5x – 4,5x) ou se está fora (2,5x – 3,5x). Atingindo seu pico de alavancagem em decorrência do start-up do Projeto Puma I em 2016, a Companhia chegou a reportar o indicador em 6,0x Dívida Líq./EBITDA, e desalavancando desde então para os 2,6x atuais do 1T23.

Apesar da (i) redução do nível de investimento se consolidar de maneira substancial em 2024, com a projeção de um CAPEX em R$3,1b (-69% a/a), desacelerando pelo start-up de Puma II já ter sido iniciado recentemente, estimamos que a alavancagem da Companhia ainda deve subir ano que vem, visto uma piora esperada do desempenho operacional no curto prazo, com (ii) um EBITDA mais fraco em 2024 (-11,4% a/a) pela pressão no COGS/t em virtude do aumento do raio médio, provocado pela maior necessidade de compra de madeira de terceiros, conforme dinâmica já explicada anteriormente. Estimamos que a companhia aumente o indicador para 3,64x Dívida Líq./EBITDA 24E. A partir de 2025a Companhiadeve iniciar o seu processo de arrefecimento da alavancagem, chegando ao patamar de 1,77x em 2028. Tanto no curto prazo, quanto no longo, acreditamos que a alavancagem da Klabin deve se manter mais arrefecida que a de Suzano.

Projeto Puma II: A galinha dos ovos de ouro da Klabin. Trazendo inovação e internacionalização, alinhados com a Tese de Investimento em Crescimento, o mais relevante projeto da história centenária da Klabin deve trazer uma considerável expansão da capacidade em papel. Funcionando como uma extensão do Puma I, porém agora integrando com toda a cadeia produtiva. O projeto Puma II foi aprovado em 2019, para o desenvolvimento da (i) MP27 (Máquina de papel 27) e (ii) MP28 (Máquina de papel 28), com ambas agregando em sua produção de maneira integrada.

- MP27: da maneira que comentamos, já está em operação desde 2019, mas inicialmente com uma capacidade apenas 99ktpa, aumentando sua produção gradativamente até 2024 ao operar com 450ktpa, sua capacidade plena. Um crescimento robusto de 4,5x a capacidade do start-up em 5 anos. A MP27 além de aumentar a capacidade produtiva, consolida e premia a Klabin pela sua capacidade inovativa, gerando valor através dos seus segmentos de pesquisa e desenvolvimento, obtendo a patente do primeiro kraftliner feito 100% de hardwood, nomeada de Eukaliner. É a primeira Companhia no mundo a desenvolver esse tipo de produto. A produção a partir das fibras de eucalipto permite um custo caixa menor, já que o eucalipto apresenta um ciclo natural de ~7 anos, enquanto o pinus cujo a fibra longa é obtida possui um ciclo de ~14 anos, permitindo uma redução na área plantada. Além disso, o produto foi criado com um ganho de qualidade, tendo uma capacidade de impressão do papel melhorada, com alta resistência mesmo com baixa gramatura. Nossas expectativas são de ganhos de eficiência operacional em sinergias florestais, industriais e logísticas.

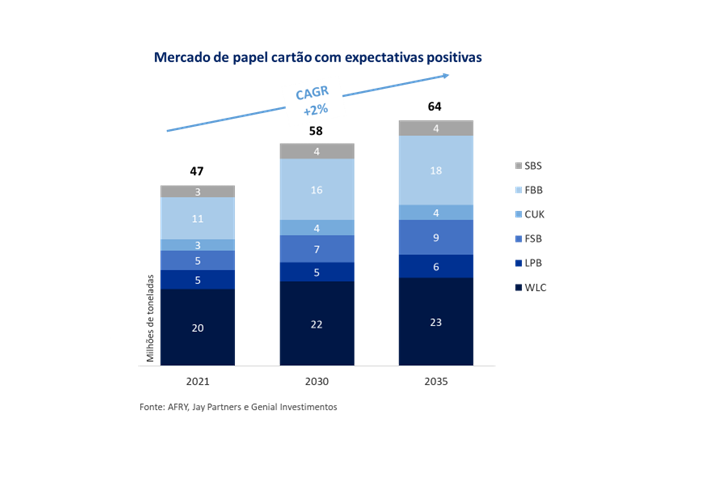

- MP28: A máquina foi projetada para a produção de papel cartão, mas com flexibilidade para também para produção de kraftliner, que deve ser mais relevante durante o ramp-up inicial da planta. Com o start-up tendo ocorrido há menos de 2 meses atrás (junho de 2023), projetamos que a produção esperada de 190kt em 2023E seja dividida entre kraftliner e papel cartão, chegando em 100% no papel cartão já em 2024, e aumentando sua capacidade até bater 460ktpa em 2027+. Em um mercado interno sem capacidade de absorver toda a oferta, o papel cartão produzido deve servir para abastecer o mercado externo, com destaque no mercado asiático. Com essa dinâmica, é possível que a Klabin acabe aumentando sua diversificação geográfica e trazendo um portfólio de maior valor agregado, além da possibilidade de flexibilização produtiva. Entretanto, de forma conservadora, não estamos considerando a taxa de utilização próxima à faixa superior de capacidade alinhada aos valores históricos, porque, por enquanto, não sabemos se a Klabin vai ou não vender o volume extra que o mercado interno não vai absorver. Acreditamos que o consenso também acomoda estimativas sem levar em consideração a venda desse volume, de forma que essa situação cria um upside importante que não está sendo precificado pelo mercado. Atualmente, vemos mais como uma opcionalidade que agregaria valor, porém não está incorporado em nosso Target Price.

Adicionalmente, a Klabin ainda conta com alguns projetos de expansões especiais, voltada principalmente para o papelão ondulado, com destaque para o Projeto Figueira, com expectativas de start-up no 2S24 em uma capacidade de 240ktpa em uma fábrica em Sorocaba (SP), com um escopo de 2 onduladeiras e 9 impressoras, além da construção de toda infraestrutura de apoio, com um desembolso de CAPEX em R$1,5b até 2024E; além de outros 22 projetos no horizonte, direcionados para o aumento da capacidade de conversão de papel em embalagens, focando na otimização dos custos. Para nós, não resta dúvidas de que a Klabin é uma Tese de Investimento de Crescimento.

Oportunidades & Riscos

Enxergamos que a tese da Klabin possui algumas armaduras na parte do top line que trazem grande previsibilidade para o futuro, e evitam maiores volatilidades que são comuns ao mercado de commodites. Acreditamos que isso se torna uma forte oportunidade para a Companhia, mediante ao fluxo de alocação de capital para investidores que querem se expor ao setor de Papel e Celulose, mesmo quando a dinâmica de preços da celulose acaba empurrando alguns pares para dentro de ciclo baixista, como é o caso de Suzano atualmente. Porém, também observamos que historicamente, companhias de venda de celulose de mercado tendem a auferir maiores margens do que as companhias mais verticalizadas de papel, devido ao impacto no COGS/t que a estruturação do processo de integração acaba constituindo.

Diferentemente da Suzano, acreditamos que as características da Klabin acabam levando a menos dualidades entre oportunidades e riscos, de forma que a separação entre pontos positivos e negativos à tese é de mais fácil identificação.

O único ponto que encontramos nessa relação dual diz respeito a integração da produção. Ou seja, da mesma forma que a verticalização entrega uma oportunidade para a Klabin do ponto de vista de auferir menor oscilação de faturamento, não sofrendo de maneira significativa em seus resultados financeiros com a dinâmica de preços da celulose, ocasionando em um potencial ganho de fluxo de investidores quando a dinâmica de preços da commodity vive um ciclo baixista, por outro lado também oferece um risco justamente pela margem da venda de papel ser considerada, em nossa avaliação, menor do que a margem da venda da celulose, principalmente quando a commodity vive um ciclo altista, o que pode afugentar o fluxo de investidores em determinados momentos.

Dessa forma, apesar do resultado da Companhia em si apresentar um comportamento histórico mais constante, somados ao crescimento progressivo, nossa visão é de que podem ocorrer oscilações parciais no fluxo de capital, alterando o preço das ações da Klabin na bolsa a depender da dinâmica da commodity no curto prazo. De maneira estrutural e teórica, teses de investimentos de crescimento deveriam fomentar um horizonte de tempo em que um investidor ficaria posicionado até o longo/médio prazo, porém mal ou bem, a Klabin está inserida dentro do contexto de uma Companhia de commodities, o que em geral, possui algum tom cíclico e traz uma volatilidade natural para as ações mediante a uma leitura “curto-prazista” que uma parcela relevante de investidores possuem ao olharem cases desses setores.

(i) Oportunidades

(a) Companhia de comercialização de papel totalmente integrada, estrutura pela verticalização das etapas de produção de celulose, ganhando então; (b) flexibilidade produtiva; e possuindo uma (c) diversificação de produtos, com exposição considerável a comercialização de tipos de papeis com maior tendência de apetite nos próximos anos. Além disso, destacamos a (d) geografia bem-posicionada, com clima favorável no Brasil para o plantio tanto de eucalipto quanto de Pinus em larga escala; e por fim, se valendo da (e) colocação majoritária em mercados não cíclicos, pela baixa influência da dinâmica de preço da commodity celulose como insumo principal para a fabricação do papel, promovendo dinâmicas de crescimento mais progressivas ao longo do tempo.

(ii) Riscos

Já sobre o risco, começamos com o mesmo ponto de oportunidade, pela relação dual que comentamos: (a) Companhia de comercialização de papel totalmente integrada, que historicamente possui uma margem menor do que alguns pares que são focados na venda de celulose de mercado, com uma estruturação de COGS/t fundamentalmente mais alta puxada pelo processo de verticalização, em razão da existência momentânea de ciclos altistas para o preço da celulose, beneficiando a geração de fortes resultados de curto prazo para Companhias não integradas, o que podem gerar (b) oscilação parcial do fluxo de capital ao investidores saírem de suas posições nas ações da Klabin para aproveitarem oportunidade de curto prazo em outras Companhias que possuem uma estratégia de comercialização diferente, como a Suzano; (c)leve concentração de clientes, com um único representando ~10% da receita e (d) uma expectativa de aumentar o share de madeira de terceiros nos pínus para os próximos anos, que deve se refletir em um custo caixa de madeira maior, voltando para os patamares share vistos em 2022 apenas em 2037. Acreditamos que que o cash COGS/t deve escalar, saindo de ~R$1.300/t para ~R$1.500/t ao final de 2025. De 2026 em diante estamos projetando o arrefecimento desse custo mediante a diminuição do raio médio pelo ciclo de plantio começar a gerar frutos na área plantada mais próximo a planta de produção da MP28.

Abordaremos os pontos de (i) Oportunidades e (ii) Riscos que mencionamos de maneira mais conjuntural abaixo.

Análise conjuntural de Oportunidades & Riscos

Companhia de comercialização de papel totalmente integrada. Adentrando em algumas oportunidades, enxergamos que o modelo de negócio com o foco na integralização da celulose para papéis e embalagens, buscando sempre a exposição em nichos do mercado, gera proteção contra volatilidade, ainda mais com uma possibilidade de flexibilizar sua produção entre papéis e embalagens de maneira rápida, utilizando tanto celulose integrada de sua própria produção, ou aparas para a reciclagem do papel, a depender das condições do mercado.

O mercado de papéis e embalagens, embora tenha uma relação com a celulose por ser o principal insumo produtivo, possui características diferentes da celulose de mercado, se afastando das tendências cíclicas e apresentando dinâmica mais relacionadas com a oferta e demanda específica do seu produto, o que aumenta a previsibilidade dos resultados no longo prazo, principalmente ao evitar grandes quedas de preços, relativamente comuns em commodities.

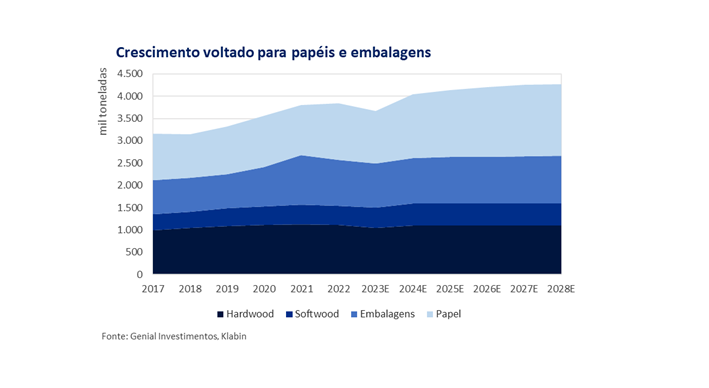

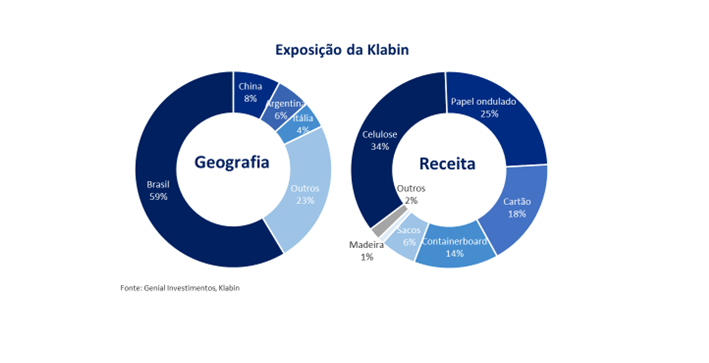

Flexibilidade produtiva. A Klabin apresenta uma diversificação em sua receita líquida, com uma exposição de ~34% para a celulose de mercado, vinda da produção de fibra curta (hardwood), fibra longa (softwood) e fluff no Puma I, com as demais se enquadrando nos segmentos de papel e embalagem, em destaque no papel ondulado com ~25% do total, papel cartão em ~18%, containerboard com 14% e sacos industriais em 6%.

Olhando para frente, com o contínuo ramp-up da MP28 nos próximos anos, esperamos que o papel cartão aumente sua relevância, o que acreditamos ser positivo, visto uma boa dinâmica no mercado para a demanda, com preços crescentes por via dos contratos já definidos. Dessa forma, há um potencial de relação com países asiáticos no volume, pela grande vantagem nos custos de produção da Companhia, ao aumentar o seu poder de diluição no COGS/t (a partir de 2027) pelo aumento da capacidade produtiva, principalmente quando comprado com outros players globais integrados e pela possibilidade de a demanda absorver a entrada da nova oferta (o que não estamos considerando em nosso Target Price, levando a um potencial de upside ainda maior).

Geografia bem-posicionada. Apesar da concentração da receita no mercado doméstico (~59% do total), acreditamos que isso traz uma exposição relevante ao bioma brasileiro, que é um diferencial competitivo natural, além de que vemos as exportações como parte do mercado externo agudamente diversificada, sem que outro país represente mais de 10% da receita líquida total, diferente da Suzano, mais concentrada em China (que está sofrendo desaceleração econômica, e elevando o tom pessimista de investidores institucionais com ações que são ligadas a demanda asiática).

Colocação majoritária em mercados não cíclicos. Em nossa visão, mesmo com o foco para a integração da cadeia, o projeto Puma I também foi um importante passo para a diversificação das receitas, se expondo para a celulose de mercado em um ativo privilegiado, habilitando uma forte geração de caixa com a exportação de celulose, feita de forma mais agressiva na parte média e alta do ciclo, mas também na baixa.

Leve concentração de clientes. Na outra mão, algumas questões nos causam incertezas microeconômicas, e podem acabar atrapalhando a geração de valor para o acionista. Em 2020, a Klabin divulgou que apenas um único cliente de papel foi responsável por cerca de 12% da receita líquida total da Companhia no ano (o equivalente a R$1,4b), marcando uma grande concentração de clientes no segmento de papel, sendo principalmente voltada para a distribuição dos seus produtos, com as eventuais personalizações e carteira de clientes.

No entanto, nos anos seguintes (2021 e 2022) a concentração de clientes diminuiu, pelo menos para o ponto de que nenhum cliente fosse responsável por 1/10 do seu faturamento. Entretanto, pela conjuntura logística na qual a indústria opera, não parece ser um risco que consegue ser mitigado no curto prazo.

Expectativa de aumentar o share de madeira de terceiros. Ao projetar o Puma II, o cenário base que a Klabin operava era de um ramp-up lento, atingindo 100% de capacidade produtiva no ano de 2033, demorando 10 anos, mas por conta de uma dinâmica melhor de mercado no lado da demanda, os planos foram se encurtando, até chegar em um cenário com o fim do ramp-up em 2027, demorando apenas 4 anos.

Essa grande antecipação no prazo mudou a estratégia de que a Companhia deve operar seu ativo, usando inicialmente uma maior quantidade de madeira de terceiros para o abastecimento do Puma II, visto que o ciclo do plantio local próprio ainda não estará completo até o start-up. Dessa forma, enxergamos que a maior utilização de madeira de terceiros deve aumentar o seu custo caixa para a produção, já que usualmente as madeiras alheias possuem uma escala menor, dificultando e encarecendo o transporte, além de aumentar o raio médio até a fábrica.

Nas nossas estimativas, cerca de ~2/3 do custo madeira são referentes ao transporte logística da madeira até a fábrica, dependentes do preço dos combustíveis e a distância até a planta, enquanto os outros ~1/3 são da colheita florestal. Pensando que a estimativa da Klabin para o uso da madeira é uma quantidade de terceiros aumentando de maneira relevante para os pínus até 2026 quando chegar em 24% (vs. 69% em 2022), esperamos que os custos relacionados com a madeira apresentem uma alta relevante até a virada em 2027.

Somado a isso, o guidance para o custo caixa para 2023 é de um aumento em low-double digit, mas que não aconteceu no 1T23 e não deve acontecer no 2T23 (possivelmente por fortes quedas no custo dos combustíveis e químicos, mas que não fizeram a Companhia retirar o guidance), de acordo com as nossas estimativas, que comentaremos para frente. Sendo assim, enxergamos que esse aumento desse ser postergado para os próximos anos, em caso de não acontecer no 2S23; voltando para um patamar mais normalizado apenas em 2027.

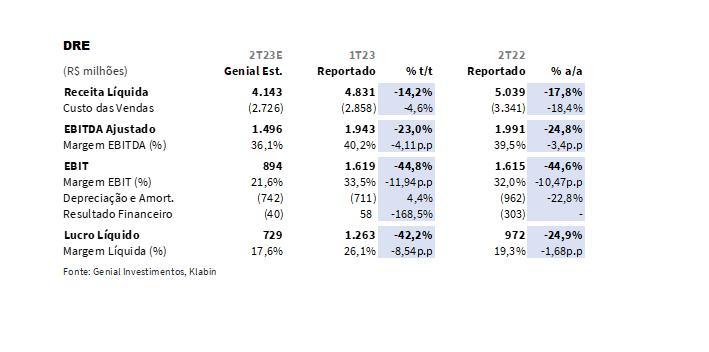

Prévia 2T23

A Klabin irá divulgar seu resultado do 2T23 no dia 01/08/2023, antes da abertura do mercado. Nossa expectativa é de um resultado desacelerando de maneira sequencial e na base anual, devido a um reajuste negativo de preço em alguns tipos de papéis pela situação econômica global em desaceleração, com o macro de inflação alta afetando o consumo, principalmente o de alimentos. Além disso, observamos a dinâmica de celulose afetando a Klabin, que apesar de sofrer menos que a Suzano, ainda possui impacto por ter uma fatia da receita atrelada a venda direta de celulose de mercado. Além disso, acreditamos que com o arrefecimento do câmbio USD/BRL, as receitas serão puxadas para baixo. Projetamos também um maior custo caixa (COGS/t) na produção devido a uma parada de manutenção programada.

Destaques

(i) Volumes de papel ainda devagar; (ii) Manutenção em Puma I é um contratempo as vendas de celulose; (iii) Dólar atrapalha preços de exportações; (iv) Referências para celulose devem refletir em grandes perdas no preço realizado; (v) EBITDA de celulose em queda forte; (vi) Papel e embalagem com queda leve no EBITDA; (vii) Lucro líquido em retração.

Em papéis & embalagens, volumes devem vir com leves ganhos sequenciais. Enfrentando a desaceleração econômica, esperamos que as vendas para os segmentos de papéis e embalagens ainda enfrentem dificuldades para crescer mesmo com uma melhora na sazonalidade. Apresentando leves ganhos na base t/t, dentro de papel, nossa projeção aponta para um volume de kraftliner em 94kt Genial Est. (+3,7% t/t; -40,5% a/a), com o papel cartão chegando em 175kt Genial Est (+2,2% t/t; +7,3% a/a).

Em embalagens, esperamos que a saída de uma sazonalidade negativa para o cimento ajude levemente as vendas de sacos industriais, para baterem 40kt Genial Est. (+3,1% t/t; +1,7% a/a), enquanto para o papelão ondulado estimamos 207kt no 2T23, subindo tímidos +0,9% t/t e em uma retração de -5,6% a/a.

Manutenção em Puma I atrapalhando as vendas de celulose momentaneamente. Com uma parada para manutenção programada na fábrica de Ortigueira (PR) durante abril, esperamos vendas de celulose em queda t/t, em proporção parecida ao que aconteceu durante o 1T22, na qual a mesma parada ocorreu. Temos uma expectativa de fibra curta (hardwood) em 234kt Genial Est. (-13,8% t/t; -23,7% a/a), e para fibra longa (softwood) + fluff uma projeção de 95kt Genial Est. (-6,6% t/t; -19,4% a/a).

Preços sofrendo com queda no USD/BRL. Por um volume relevante de exportações nas unidades, esperamos que as duas unidades apresentem perdas de preço realizado, com projeções de queda mais fortes no kraftliner por reajustes negativos dos contratos, chegando a R$4.080/t no 2T23 (-8,9% t/t; -16,5% a/a). Já para o papel cartão, apesar de carregar novos reajustes que não entraram no 1T23 e que terão efeito no trimestre, o arrefecimento do câmbio USD/BRL deve trazer um efeito negativo, chegando em um preço realizado de R$5.420/t (-3,6% t/t; +11,5% a/a).

Apesar disso, o papel ondulado, como de costume, deve seguir a inflação do período, ajustando +1,0% t/t e chegando a R$5.990/t Genial Est. Na outra ponta das embalagens, os sacos industriais devem apresentar preços basicamente flats em relação ao trimestre passado, na qual esperamos R$9.000/t Genial Est. (-0,7% t/t; +18,0% a/a).

Preços internacionais da celulose em forte retração. Pelo arrefecimento visto nas curvas internacionais tanto de BHKP como de BSKP, esperamos um preço realizado de fibra curta em US$910/t no 2T23 (-22,2% t/t; -15,0% a/a), enquanto para a fibra longa um valor de US$540/t (-31,5% t/t; -28,4% a/a), com ambas também perdendo na conversão do câmbio após a queda do dólar no período.

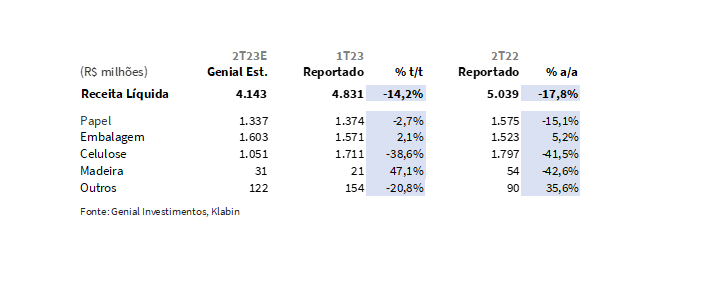

Esperamos receita em queda de duplo dígito. Puxada pelo declínio no segmento de celulose, que sofreu tanto na parte de preço como na parte de volume, esperamos uma receita líquida total em R$4,1b Genial Est. (-14,2% t/t; -17,8% a/a). Apesar da queda de duplo dígito, nossa projeção de arrefecimento de receita para a Suzano é bem maior, quase o dobro do que estimamos para a Klabin. Ou seja, a Klabin continua sendo afetada pelas dinâmicas de preço da celulose, mas em menor grau que a Suzano.

Nas unidades, a parte de papel deve ficar em R$1,3b Genial Est. (-2,7% t/t; -15,1% a/a), com a de embalagens em R$1,6b Genial Est. (+2,1% t/t; +5,2% a/a), ambas demonstrando maior resiliência. Diferentemente da unidade de celulose de mercado, que deve apresentar uma queda maior para R$1,0b Genial Est. (-38,6% t/t e -42,6% a/a), sofrendo tanto com uma desaceleração mais substancial de volume, pelas manutenções em Puma I, como no preço realizado, pela retração das curvas de referências.

COGS/t deve ficar flat, mas com a manutenção causando um efeito negativo. Apesar de um guidance para o ano de 2023 em uma alta de low double digit, o COGS/t excluindo o efeito das paradas de manutenção ainda não deve mostrar grandes escaladas no 2T23, possibilitando uma melhora na expectativa dos custos para o ano, mas ainda dependente da dinâmica no 2S23, relacionada ao aumento do raio médio pela maior compra de madeira de terceiros, conforme comentamos ao longo do relatório.

Dessa forma, projetamos uma leve alta de +2,4% t/t, chegando a R$1.388/t Genial Est. pela menor diluição de custo fixo com a queda no volume de vendas, o que representa uma alta de +9,0% a/a. Já no COGS/t incluindo as paradas de manutenção, esperamos uma alta de +22,3% t/t, chegando a R$1.657/t no 2T23, com um custo de manutenção em R$269/t no período.

EBITDA sentirá o impacto. No somatório de receita mais arrefecida (+) COGS flat, esperamos uma queda no EBITDA Ajustado, com as nossas projeções apontando para R$1,5b Genial Est. (-23,0% t/t; -24,8% a/a), sendo que a unidade de celulose deve apresentar um EBITDA de R$0,4b, em uma queda maior, enquanto a de papel e embalagem chegue a R$1,0b, mirando na estabilidade sequencial.

Lucro líquido com queda representativa. Mantendo a tendência, nossa expectativa é por um lucro líquido de R$729m Genial Est., uma queda t/t mais relevante de -42,2% e o a/a de -24,9%.

Nossa visão para Klabin

Apesar da grande queda vista nas referências para a celulose, a exposição integralizada da Klabin para papéis e embalagens deve demonstrar a resiliência do resultado consolidado, evitando uma influência ainda mais forte da commodity pela exposição verticalizada para papéis e embalagens. Se por um lado a Suzano então ficaria mais exposta a essa dinâmica, por outro acreditamos que o arrefecimento do câmbio USD/BRL deve interferir mais nos resultados da Klabin do que seu par brasileiro. Nossa projeção macro mostra um câmbio USD/BRL ficando entre R$4,90 e R$4,95 até o 2T24, quando passaria para R$5,10.

A razão para projetarmos essa dinâmica está atrelada a precificação da redução da percepção de risco Brasil pela implementação da reforma tributária no Brasil, que anularia o efeito do diferencial de inflação entre Brasil e EUA, fazendo o câmbio andar de lado durante os próximos meses. O FED anunciou ontem +25bps de aumento para a taxa básica, chegando em 5,5%. Acreditamos que o mercado de trabalho nos EUA ainda permanece muito apertado, com os salários sendo reajustados com um spread ainda considerável em relação ao núcleo da inflação, fazendo com que o FED ainda deva continuar o aperto monetário e realizar novos aumentos em próxima reuniões do FOMC. Eventualmente, isso irá se sobrepor a redução da percepção de risco e formar um movimento de apreciação do USD/BRL após os primeiros meses de 2024.

Com um ambiente inflacionário e uma política monetária contracionista, tanto no Brasil (apesar da provável redução da SELIC, a taxa de juro real ainda permanecerá muito elevada), quanto na Europa e EUA, acaba se refletindo na desaceleração econômica. Esse fato é sentido no volume de papel, que ainda deve seguir em níveis abaixo do histórico recente. Essa situação somada com uma expectativa de um custo caixa (COGS/t) levemente maior, acabam afetando os resultados da Klabin no 2T23.

Enxergamos que a tímida alta que o custo caixa deve ter no 2T23 de +2,4% t/t Genial Est, pode abrir espaço para que o guidance de um aumento de low double digit a/a não seja necessário, demonstrando controle dos seus custos no curto prazo, o que pode explicar sua outperformance setorial desde o início do ano. Outro fato que ajuda a explicar o bom desempenho YTD na valorização das ações da Klabin na bolsa vs. a queda de Suzano está relacionado ao que comentamos sobre a migração do fluxo de capital. Quando a dinâmica de preço da celulose está fraca, investidores que querem se posicionar no setor buscam as empresas com produção integrada de papel, que costumam ser menos chacoalhadas em termos de resultado. Isso é uma das principais razões pela qual iniciamos a cobertura das ações com o rating de COMPRA.

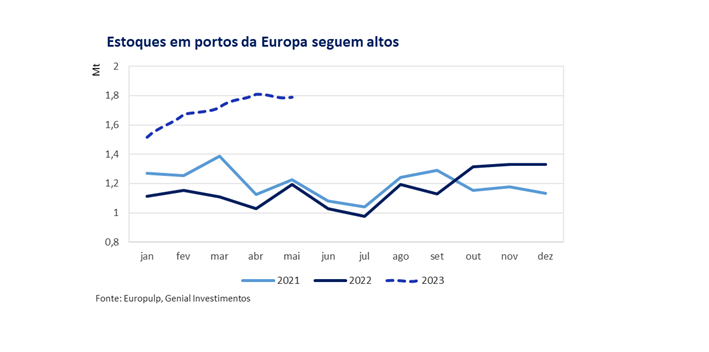

Porém, no movimento oposto, apesar do Projeto Puma II ser de grande valia para a Klabin em termos de aumentar a capacidade produtiva de maneira considerável, com o ramp-up da MP28, bem como da MP27, acreditamos que investidores institucionais estão precificando nas ações um pessimismo de curto prazo. Esse sentimento nos parece estar relacionado ao aumento do raio médio para a madeira, devido a elevação considerável da necessidade da Companhia para aquisição de madeira de terceiros, considerando que o ciclo do plantio de pinus é longo (14 anos).

Um descompasso entre crescimento e custo? Nossa projeção indica que o Cash COG/t deverá aumentar de ~R$ 1.300/t para ~R$ 1.500/t até o final de 2025, pela razão mencionada acima. No entanto, prevemos o declínio nesses custos a partir de 2026, devido a uma diminuição no raio médio como resultado do início da produção com a utilização da área de cultivo mais próxima à instalação da MP28, após alguns anos terem se passado dentro do ciclo natural para o crescimento do plantio de pinus.