Consideramos o resultado de Allos neutro, sem nenhuma surpresa positiva e seguindo uma tendência clara de captura de sinergias enquanto demonstra um operacional razoável. As vendas constantes de shoppings demonstram um caminho claro para a geração de valor para a companhia, além de mudar o foco da Allos para shoppings core, enquanto continuam com a administração de parte dos shoppings vendidos (implicando em maior participação de receita de serviços daqui para frente). Vemos Allos negociando a um P/FFO 2024E de 12x, com um leve desconto em relação a Multiplan – boa parte do desconto já fechou este ano, dada performance de +58% de Allos e +29% de Multiplan – e, dado este patamar de FFO e cap rate implícito de 13%, mantemos a recomendação de Compra.

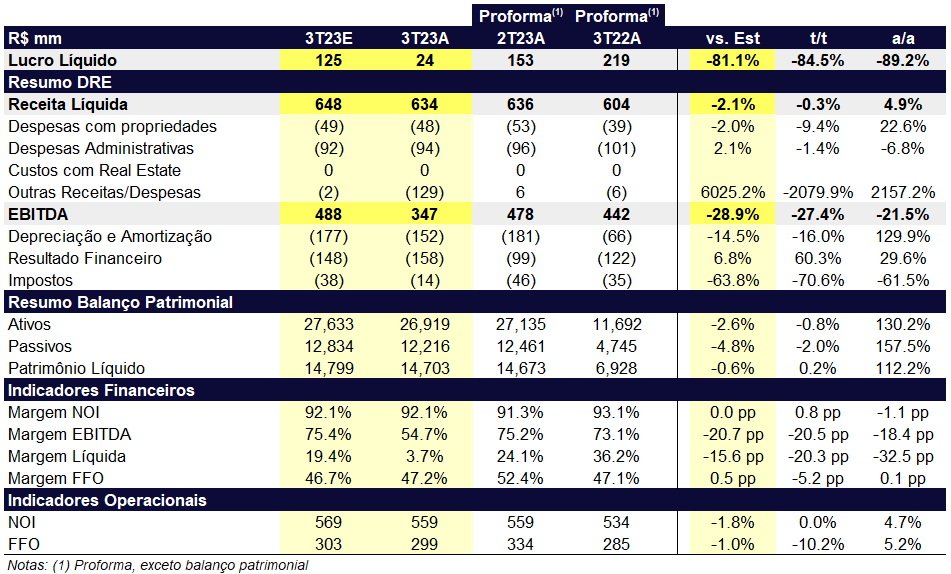

Detalhamento dos resultados. A Allos atingiu uma receita líquida de R$ 634m (flat t/t e +5% a/a), com praticamente todas as linhas estáveis t/t e crescimento apenas em aluguel e estacionamento no comparativo anual. Ainda vimos uma melhoria nos custos e despesas, graças às capturas de sinergias após a fusão com brMalls. O resultado foi impactado também pelo reconhecimento de uma provisão contábil e não-caixa referente à venda dos shoppings Estação e Jardim Sul, que foram feitos abaixo do valor de avaliação realizada pela brMalls (em geral a brMalls atualizava o valor dos ativos no balanço a cada semestre, o que não é feito pela Allos e outros pares listados). Este efeito levou a um impacto de R$ 105m no EBITDA, que totalizou R$ 347m ou R$ 452m desconsiderando o efeito. Com isso, o FFO ajustado atingiu R$ 299m, em um patamar similar ao da Multiplan – inclusive, vemos o patamar de FFO de Allos e Multiplan em níveis muito próximos para o próximo ano (entre R$ 1,2b e R$ 1,3b para ambos).

Operacional em dia. As vendas nos shoppings da Allos cresceram 6% a/a (1p.p. acima do IPCA dos últimos 12 meses), que consideramos razoável dado o perfil médio dos shoppings da companhia, que tende a sofrer um pouco mais que o portifólio de Multiplan (8% de SSS) e Iguatemi (6% de SSS) em um cenário de consumo mais baixo. Mais positivo ainda foi o crescimento dos aluguéis, que implicaram em um SSR de 6,9%, em linha com o reportado pela Multiplan. Nos próximos meses, devemos ver um melhor resultado nos aluguéis para Allos (quando comparado com os pares), dado o mix de reajuste do seu portfólio, cujo índice de atualização é ~1/4 IPCA e ~3/4 IGP. Isto se deve ao efeito dos IGPs que passam a ser negativos na média a partir do 4T23, enquanto o IPCA segue em território positivo, ainda que mais benigno. Com isso, o custo de ocupação da Allos segue em saudáveis 10,9%, praticamente em linha com a média histórica da companhia.

Mais duas participações em shoppings vendidas. Além dos resultados, a Allos anunciou a venda de mais 35% do Shopping Estação e mais 57% do Shopping Boulevard Bauru. Após a concretização das vendas, a Allos ainda deterá 27,5% do Shopping Estação e terá desinvestido totalmente do Shopping Boulevard Bauru. Os dois detentores do Shopping Boulevard Bauru passam a ser a Hedge (HGBS11), com 65% de participação, e a Genial (MALL11), com 35% de participação. Comentamos brevemente sobre a venda do Shopping Boulevard Bauru aqui. A venda consolidada se dará em condições similares às vendas anteriores dos shoppings, avaliando o Shopping Estação em R$ 446m e o Shoppipng Boulevard Bauru em R$ 234m. Com isso, o cap rate estimado das vendas será de 8,5%, considerando o aproveitamento de prejuízos fiscais sobre parte do ágio das vendas. Desde os inícios dos desinvestimentos este ano, a Allos já soma R$ 1,35b em vendas de participações.