Em termos gerais, os resultados do 4T23 de Allos vieram acima das nossas expectativas (e mais próximas das estimativas do consenso), com algumas linhas compensando outras para atingir um FFO de R$ 400m. A companhia também anunciou o novo guidance de 2024, estimando EBITDA entre R$ 1,97-2,05b e alavancagem entre 1,9-2,3x Dívida Líquida/EBITDA. Estamos abaixo do intervalo de EBITDA (R$ 1,93b) e imaginamos que a divulgação deste valor agrade o mercado. No entanto, o grau de alavancagem nos parece estranho, pois implica em uma dívida líquida entre R$ 3,7-4,7b, o que significa que no melhor dos casos a projeção é de uma queda de ~R$ 200m da dívida líquida. Com base nas nossas expectativas, ainda há ~R$ 1b de caixa a receber dos desinvestimentos e ~R$ 1,3b de FFO para 2024, no lado da queima de caixa temos R$ 600m em dividendos (que serão propostos na AGE de abril), R$ 250m em recompras e R$ 550m em capex (divulgado no guidance), totalizando entradas de ~R$ 2,3b e saídas de ~R$ 1,4b. Com isso, vemos uma diferença de caixa de ~R$ 700m no melhor dos casos e R$ 1,7b no pior. Claro que esta simplificação não leva em conta cronograma de recebimento e pagamentos não-caixa das vendas, mas entendemos que a diferença deve suscitar dúvidas quanto à utilização de caixa em 2024, que devem ser respondidas ao longo do dia. No geral, ainda vemos Allos negociando a múltiplos muito descontados historicamente, a 11x P/FFO 2024E e cap rate implícito de 13%, desta forma seguimos com recomendação de Compra.

Detalhamento dos resultados

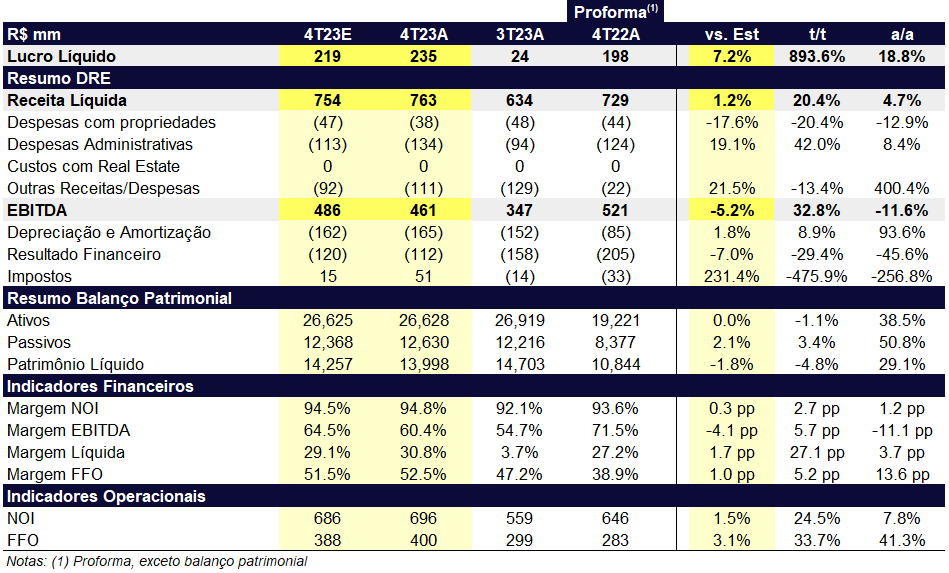

A receita líquida veio impulsionada pelo aluguel duplo de dezembro e fluxo de veículos mais alto nos estacionamentos, atingindo R$ 763m (+20% t/t e +5% a/a). As despesas administrativas apresentaram um crescimento trimestral significativo, fruto de provisão para bônus concentradas no 4T, além disso algumas despesas não-recorrentes que não esperávamos também jogaram o EBITDA da Allos para baixo, atingindo R$ 461m (vs. R$ 486m esperado). Em compensação, uma linha de impostos mais positiva levou a um lucro acima do esperado de R$ 235m e FFO de R$ 400m.

No quesito operacional, a Allos a tendência do trimestre passado se manteve: um SSS abaixo de Multiplan e Iguatemi, mas um SSR em linha com ambos. Dado o perfil contratual de Allos, com um percentual maior dos reajustes atrelados ao IPCA quando comparado aos pares, devemos continuar vendo uma performance melhor no SSR da companhia ao longo dos próximos meses. Isso se deve aos IGPs negativos ao longo de 2023 e no início de 2024, enquanto o IPCA ainda segue em território positivo. O SSS de Allos veio em 5,3%, levemente acima da inflação de 2023 e acima do crescimento de vendas médio dos shoppings no Brasil. O SSR cresceu 5,0%, praticamente alinhado com o SSS e próximo ao SSR de Multiplan. Com isso, o custo de ocupação apresentou uma leve queda de 10,2% (no 4T22) para 10,0% neste trimestre.