Rufem os tambores! Na quinta-feira, dia 10 de novembro, as três empresas de varejo e-commerce (MGLU3, VIIA3 e AMER3) irão divulgar os seus resultados do 3º trimestre para o mercado.

Em nossa perspectiva, as grandes tendências de top line devem ser mantidas para esse trimestre. Esperamos que as três empresas reportem um crescimento no canal de lojas físicas e uma desaceleração no digital. Na visão geral, todas devem registrar prejuízo líquido no período.

Aquele spoiler: O Magalu deve continuar a ser destaque no digital. Por outro lado, a Americanas deve ver o seu canal físico performar acima de pares e, também, a varejista deve registrar a maior margem operacional do setor. No entanto, cautela aqui, estimamos que a Americanas sofra uma forte compressão na margem EBITDA devido à desalavancagem operacional no período.

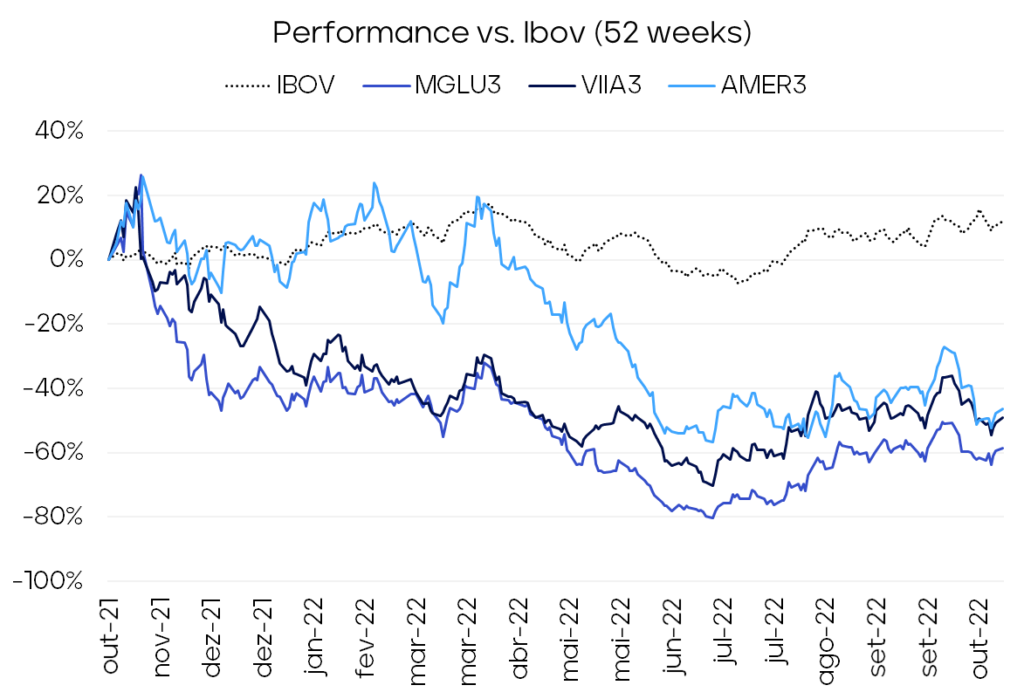

A nossa recomendação para as ações de AMER3 é de COMPRA, com preço-alvo YE23 de R$ 28,40. Para as ações de MGLU3, a recomendação é de MANTER, com preço-alvo YE23 de R$ 5,20. Os papéis da VIIA3 tem recomendação de MANTER, com preço-alvo YE23 de R$ 4,80.

O que esperar do resultado de Magazine Luiza, Via e Americanas? Confira a nossa análise completa para cada empresa!

Magazine Luiza | O que esperar do resultado de MGLU3 no 3T22?

Em nossa estimativa, o Magazine Luiza deve ser a única empresa do setor a reportar um crescimento ─ ainda que tímido ─ no GMV Líquido Total, a R$ 14,1b (+2,7% a/a). Essencialmente, existem duas particularidades a serem consideradas aqui:

(I) Lojas físicas: devemos ver uma inflexão positiva para o canal físico. Com a retomada do fluxo para as lojas, esperamos que o Magalu registre R$ 3,9b (+2,7% a/a) no faturamento desse canal, impactado principalmente pelo efeito de lojas ainda não maduras. A nossa perspectiva para o SSS (“Same Store Sales”) ainda deve ser negativa, a -4% a/a.

(II) E-commerce: aqui mora “o pulo do gato”. Enquanto Via e Americanas devem amargar forte desaceleração com as vendas de 1P (produtos próprios), o Magalu deve apresentar uma performance quase que estável, ano contra ano. A incorporação de vendas da KaBuM! ─ que está sendo adicionado nos resultados neste ano ─ deve aliviar o ‘sufoco’ (novamente) nessa linha. Estimamos um GMV Digital de R$ 10,2b (+2,7% a/a), com a linha de 1P (inc. take rate) crescendo a 2% a/a e o 3P em 4% a/a.

Ao juntar as partes desse quebra-cabeça, o Magalu deve registrar uma receita líquida bem próxima à neutralidade, a R$ 8,5b (-0,3% a/a).

Em termos de rentabilidade, esperamos ver uma forte recomposição na margem bruta, ano contra ano. Cabe relembrarmos que o terceiro trimestre de 2021 foi bem emblemático para o Magazine Luiza.

Com o salto da inflação no 2º semestre do ano passado, observamos uma grande quebra de expectativa no escoamento de vendas durante esse período. O Magalu, assim como as outras varejistas do setor, sofreu com a sobre-estocagem nos dois últimos trimestres do ano.

Diante de um grande volume de estoque e sem elasticidade de venda, a companhia precisou correr para ajustar sua rentabilidade de maneira a enfrentar os ventos contrários às vendas de produtos próprios (1P), que em sua maioria são produtos de linha branca, marrom e eletroeletrônicos.

A “inflação galopante” reduziu substancialmente o fluxo de pessoas para as lojas físicas. Com o digital ganhando penetração nas vendas totais, a margem bruta caiu consideravelmente, a 20,1% no consolidado do 3T21.

Um ano depois, com os ajustes realizados ao longo dos últimos trimestres e diante de um arrefecimento na inflação, esperamos que o Magalu apresente um maior poder de repasse de preços. A nossa estimativa para o lucro bruto do 3T22 é de R$ 2,1b (+24,4% a/a) e uma margem bruta de 25,1% (+500 bps a/a).

No curto prazo, a recomposição da margem bruta é o ‘caminho mais fácil’ para o Magalu elevar sua rentabilidade, uma vez que, ao adentrarmos na dinâmica de despesas SG&A, a desalavancagem operacional e a provisão para devedores duvidosos devem atenuar os ganhos para a margem operacional.

Estimamos um EBITDA ajustado de R$ 477m (+255,3% a/a) e uma margem EBITDA de 5,6% (+400 bps a/a).

Apesar de vermos uma recomposição operacional, o alto patamar de juros deve ser o grande vilão para o Magalu ─ as outras duas empresas (Via e Americanas) também não devem escapar desse impacto.

Com uma Selic média saindo de 5,25% para 13,50% em 12 meses, as despesas financeiras do Magalu devem aumentar fortemente a/a, principalmente as linhas de juros de empréstimos e antecipação de cartão de crédito.

Não esperamos que Magalu fuja da “zona vermelha” nesse 3T22. A nossa estimativa é de um prejuízo líquido de R$ 142m e uma margem líquida de -1,7% ─ revertendo o lucro líquido de R$ 143m reportado no 3T21.

Via | O que esperar do resultado de VIIA3 no 3T22?

A nossa perspectiva de crescimento do GMV da Via é algo muito similar ao que foi apresentado no 2º trimestre deste ano ─ contudo, com magnitudes diferentes. As grandes tendências de troca de canais, digital para o físico, devem continuar neste trimestre. Sumarizando nossas expectativas:

(I) Lojas físicas: sem restrições de circulação para esse canal, esperamos que a Via mantenha a tendência de crescimento para o GMV de lojas físicas ─ que ainda deve faturar abaixo do patamar observado no 3T19 (R$ 5,4b). Com a retomada do fluxo e de conversão de vendas, estimamos que esse canal deve faturar R$ 5,2b (+5,5% a/a) nesse 3T22, se aproximando, cada vez mais, do gap deixado no patamar pré-pandemia.

O Same Store Sales da Via deve continuar positivo, mas em um nível muito menor do que o apresentado no 2º trimestre (excepcionais 11,8% a/a). A nossa perspectiva para o SSS é de 1% a/a ─ o que deve consolidar a tese de que as novas lojas (113 nos últimos 12 meses) já devem começar a trazer um efeito positivo na expansão de lojas físicas das Casas Bahia.

(II) E-commerce: com a troca de canais, esperamos uma continuidade no recuo de vendas online para a Via. A dinâmica deve ser negativa tanto para o 1P quanto para o 3P, com um GMV de e-commerce estimado em R$ 3,0b (-18% a/a).

1P: Com um cenário desafiador para o mix de produtos próprios ─ em sua maioria, produtos de linha branca e eletroeletrônicos ─, esperamos uma queda de quase 20% no GMV 1P (inc. take-rate) da Via, que deve faturar R$ 4,1b (-19,6% a/a) nesse 3T22. As adições e maturações dos canais B2B ─ vendas pelo Nubank, C6 e marketplace do Carrefour ─ devem amenizar um pouco a queda em comparação com o apresentado no 2º trimestre (-24,4% a/a).

3P: A maior pressão do e-commerce deve ser em relação ao marketplace (3P). Já falamos sobre a dinâmica esperada para esse canal em nosso último relatório (e se você não viu, está ficando para trás). A medida que a Via avança na comercialização de produtos de “cauda longa”, e estes giram a um ticket muito menor do que os produtos “core”, não esperamos ver um aumento significativo de volume de vendas de modo a compensar esse menor ticket. A nossa estimativa de GMV 3P para a Via é de R$ 1,2b (-39,1% a/a).

Ainda sobre a dinâmica do 3P, esperamos ver um take-rate menor do que o observado no 2T22 (13,2%) como uma forma de incentivar a venda de algumas categorias nesse canal. A nossa estimativa para este fee é de 11,2% no trimestre.

No agregado total, esperamos que a Via apresente um recuo de 4,4% a/a em sua receita líquida, a R$ 7,0b nesse 3º trimestre.

O Dia dos Pais é o único grande evento do 3º trimestre. Diante de uma fraca elasticidade de venda no mercado para esse período, não esperamos ver grandes efeitos de investimento em preço para a Via. Com o canal de lojas físicas ganhando ainda mais espaço nas vendas totais, a nossa perspectiva para a margem bruta é positiva.

Estimamos que a Via deve apresentar um lucro bruto de R$ 2,1b (-1,3% a/a) e uma margem bruta de 30,5% (+103 bps a/a).

Apesar dessa “folga” na margem bruta, as despesas operacionais devem apertar a rentabilidade da Via nesse trimestre. Com uma forte abertura de lojas nos últimos 12 meses, uma fraca performance de vendas no período e um PDD maior, devido ao crescimento de inadimplência de sua carteira de crédito, esperamos que o SG&A pese na conta da Via neste resultado.

Com um montante de despesas operacionais de aproximadamente R$ 2b no 3T22, a Via deve reportar um lucro operacional ajustado de R$ 467m e uma margem EBITDA ajustada de 6,7% no período.

Com uma Selic média em patamar de duplo dígito e frente a uma alavancagem financeira de quase 5x (DL/EBITDA LTM), as despesas financeiras da Via devem pesar para a última cifra de seu resultado. Estimamos que o resultado financeiro líquido irá dobrar, ano contra ano, consumindo R$ 483m nesse 3T22.

Com esse efeito de pressão na margem operacional e o impacto de despesas financeiras, esperamos que a Via amargue um prejuízo líquido de R$ 222m (-65,3% a/a), apresentando uma margem líquida de -3,2%.

Americanas | O que esperar do resultado de AMER3 no 3T22?

Com intensidades diferentes, a dinâmica de vendas do 3º trimestre da Americanas deve ser muito parecido com o que vimos acontecer no 2T22. Dividindo o nosso racional entre as lojas físicas e o digital, esperamos que:

(I) Lojas físicas: este canal deve continuar a ser a principal mola propulsora de crescimento da Americanas, contudo, esperamos um crescimento a/a muito menor do que observamos no 1º e 2º trimestre deste ano ─ que emplacaram um faturamento de mais de 20% a/a.

Nossa percepção de menor expansão desse “top line” é explicado por (a) uma base comparativa mais difícil, uma vez que, diferente da Via e Magalu, Americanas foi o único player a crescer nessa linha no 3º trimestre de 2021 e (b) menor elasticidade de vendas nesse trimestre. A nossa estimativa para o faturamento de lojas físicas da Americanas é de R$ 3,2b (+11,3% a/a) para o 3T22, apresentando um tímido SSS de 2% a/a.

(II) E-commerce: acreditamos que a Americanas será o player que apresentará a pior performance relativa no digital neste trimestre. Em nossa visão, o 2º trimestre de 2022 foi o prenúncio do que estaria por vir para o 1P da varejista em seguida. Com fraca elasticidade de venda para a categoria de eletroeletrônicos ─ e também considerando o atraso da indústria em relação ao 5G ─, a nossa estimativa é que o GMV 1P (inc. take rate) irá cair quase 34% a/a, registrando R$ 3,0b no 3T22. Ao excluirmos o fee de marketplace, provavelmente veremos uma queda de quase 40% nessa linha. O 3P deve performar próximo à neutralidade, projetamos que essa linha crescerá 3,5% a/a, apresentando um GMV de R$ 5,5b no período.

Ao juntar a dinâmica de lojas físicas e do digital, esperamos que a Americanas registre uma receita líquida de R$ 5,2b (-17,4% a/a).

Apesar de vermos uma forte desaceleração do faturamento, acreditamos que a dinâmica será positiva para a margem bruta. Sem conseguir escoar seus produtos, a Americanas deve manter uma racionalidade quanto a sua rentabilidade neste trimestre. A mentalidade é de que os estoques que não foram vendidos no 3º trimestre, devido à falta de elasticidade por parte do consumidor, devem ganhar vazão ao longo do último trimestre do ano, considerando a forte sazonalidade da Black Friday, Copa do Mundo e Natal.

Estimamos que um lucro bruto de R$ 1,6b (-17% a/a) e uma margem bruta de 31,5% (+15 bps a/a) no 3T22 da Americanas.

O controle da margem bruta acaba sendo mais “manuseável” no curto prazo do que a margem operacional. Diante das fracas vendas no trimestre, esperamos que a desalavancagem operacional impacte as despesas SG&A no período, que devem crescer mais de 10% a/a.

A nossa expectativa para o EBITDA ajustado é de R$ 552m (-25,7% a/a), com uma margem EBITDA ajustada de 10,6% (-120 bps a/a).

Como já afirmamos em nosso último relatório de expectativas para 2023 (confira aqui), com um grande montante de dívida e um alto spread a ser pago, acreditamos que a Americanas deva apresentar mais um trimestre de prejuízo líquido.

A desalavancagem operacional deve jogar ainda mais “lenha na fogueira” da última linha da varejista. Esperamos que a Americanas registre o maior prejuízo do setor de varejo e-commerce, estimado em R$ 294m, com uma margem líquida de -5,7% (-560 bps a/a).

A desaceleração de vendas no trimestre foi uma surpresa (negativa, claro), mas a tese de investimento para Americanas permanece. Acreditamos que o valor negociado não reflete as operações do grupo e vemos grande valor, principalmente, a partir de um arrefecimento de juros ao final de 2023.