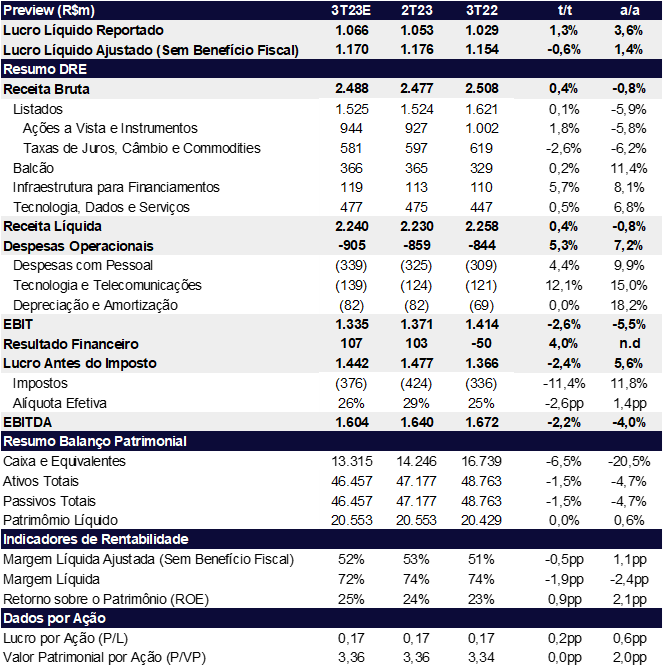

Apesar da notável redução nos volumes negociados na bolsa, prevemos que o lucro líquido contábil permanecerá relativamente estável, com um aumento de +1,3% em relação ao trimestre anterior e um crescimento de +3,6% em comparação com o mesmo período do ano passado, atingindo um valor de R$ 1,06 bilhão no terceiro trimestre de 2023. Este trimestre foi caracterizado por um volume financeiro médio diário (ADTV) consideravelmente fraco, com uma queda acentuada de 11,6% em relação ao trimestre anterior, chegando a R$ 24,5 bilhões, sinalizando um cenário mais desafiador para o mercado de capitais brasileiro.

A diminuição de volumes resultou em um aumento do preço das operações, o que, por sua vez, gerou margens mais elevadas e uma receita estável t/t. A B3 irá divulgar seus resultados em 09/11, após o fechamento do mercado.

Além de nossa expectativa de que a receita permaneça estável, prevemos um aumento nas despesas operacionais devido a acordos salariais, embora isso deva ser compensado por um aumento no resultado financeiro e uma redução na alíquota de imposto (que projetamos cair de 29% no 2T23 para 26%), equilibrando assim o cenário e resultando em um lucro que se mantém inalterado t/t. Adicionalmente, no 3T23, a aquisição da Neurotech será totalmente contabilizada, no entanto, não antecipamos impacto significativo nos lucros, uma vez que a empresa deverá continuar operando com margem de lucro zero (breakeven).

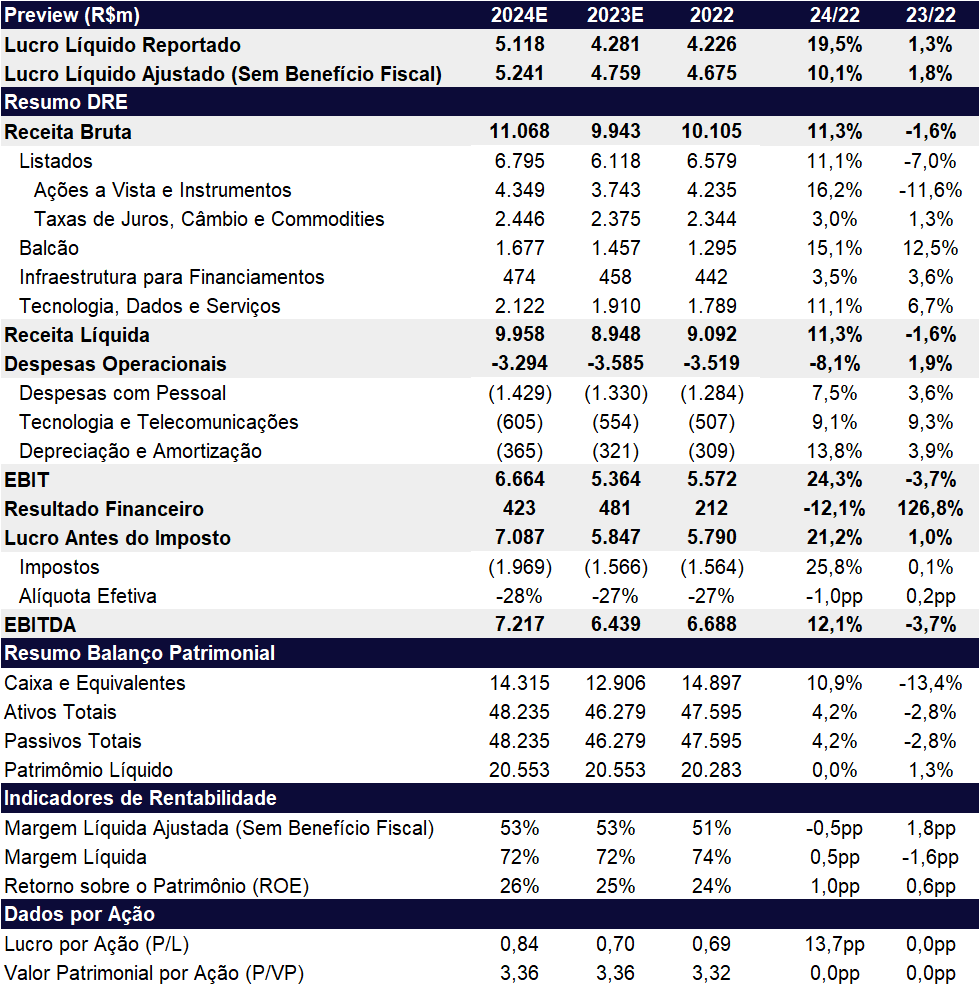

Para 2024, projetamos uma retomada nos resultados, com um lucro contábil estimado em R$ 5,1 bilhões, o que representa um aumento de 19% em relação a 2023. Do lado positivo, observamos um crescimento na receita mais atrativo, impulsionado por uma recuperação do mercado, com a perspectiva de um maior volume financeiro médio diário (ADTV). Além disso, esperamos que as despesas sejam mais bem controladas, resultado das medidas para melhorar a eficiência operacional, e antecipamos o término das despesas de amortização de ativos intangíveis a partir do 2T24, com a redução de aproximadamente de R$ 190m por trimestre (antes do imposto). No entanto, no lado negativo, prevemos uma queda no resultado financeiro devido à expectativa de redução nas taxas de juros.

Reiteramos nossa recomendação de COMPRAR, estabelecendo um preço-alvo de R$ 16,00 para o encerramento de 2024. Acreditamos que a ação está negociando a patamares atrativos, passando de um múltiplo de 13,5x P/L 23E para 12,5x P/L 24E (sem benefício fiscal), situando-se abaixo das médias globais do setor. Usando o lucro contábil, os múltiplos também são atraentes, negociando a 16x P/L 23E e 13,4x P/L 24E. No entanto, reconhecemos que faltam gatilhos para uma valorização mais rápida.

B3 Prévia 3T23: Lucro sem grande crescimento, cenário segue desafiador

Receitas: ADTV caindo, mas margens compensam

Antecipamos uma estabilidade tanto trimestral quanto anual na receita bruta, mantendo-se em R$ 2,5 bilhões. Entretanto, projetamos uma considerável desaceleração no volume financeiro médio diário (ADTV), que deve se fixar em R$ 24,5 bilhões. Essa redução de 11,6% em relação ao trimestre anterior e 9,7% em relação ao mesmo período do ano anterior reflete a persistente incerteza presente nos mercados brasileiro e internacional. Contudo, apesar da queda no volume financeiro, acreditamos que as margens, especialmente os preços, poderão compensar essa diminuição.

Olhando para 2024, antecipamos uma tendência de normalização das fontes de receita, com uma retomada de volumes mais expressivos na bolsa e impulsionando a receita em 11,3% a/a.

Despesas: Impacto do dissídio

Acreditamos que as despesas operacionais avancem em 5,3% t/t e 7,2% a/a para R$ 905m. Na nossa perspectiva, a linha que deve sofrer maior impacto negativo é a despesa com pessoal, devido às pressões decorrentes do acordo de dissídio. Apesar de o acordo coletivo ser efetivamente decidido em agosto, a B3 provisiona as despesas para o trimestre completo.

Para o ano de 2024, projetamos uma redução das despesas operacionais de 8% em relação ao ano anterior. Acreditamos que esse cenário é uma consequência direta das medidas implementadas para otimizar a eficiência operacional, aliadas ao encerramento das despesas associadas à amortização de ativos intangíveis a partir do segundo trimestre de 2024. Projetamos que essa ação resultará em uma redução de despesas de R$ 562 milhões para o ano de 2024, com uma economia anual estimada em R$ 750 milhões a partir de 2025 e nos anos seguintes.

Resultado Financeiro: Sem surpresas

Antecipamos um aumento no resultado financeiro, atingindo R$ 107 milhões, com crescimento tanto trimestral quanto anual. No comparativo trimestre a trimestre, projetamos um crescimento moderado de 4%. No terceiro trimestre de 2022, a empresa registrou uma redução de caixa devido ao pré-pagamento de debêntures, o que resultou em um resultado financeiro negativo de -R$ 50 milhões, afetando a base de comparação no ano a ano.

Para 2024, antecipamos uma diminuição no resultado financeiro, com uma redução estimada de 12%. Isso ocorre porque a empresa mantém uma posição de caixa superior à sua dívida, e, consequentemente, a queda na taxa Selic impacta negativamente os rendimentos obtidos a partir do caixa.

B3 Prévia 2024: Retomada do lucro contábil em 19%