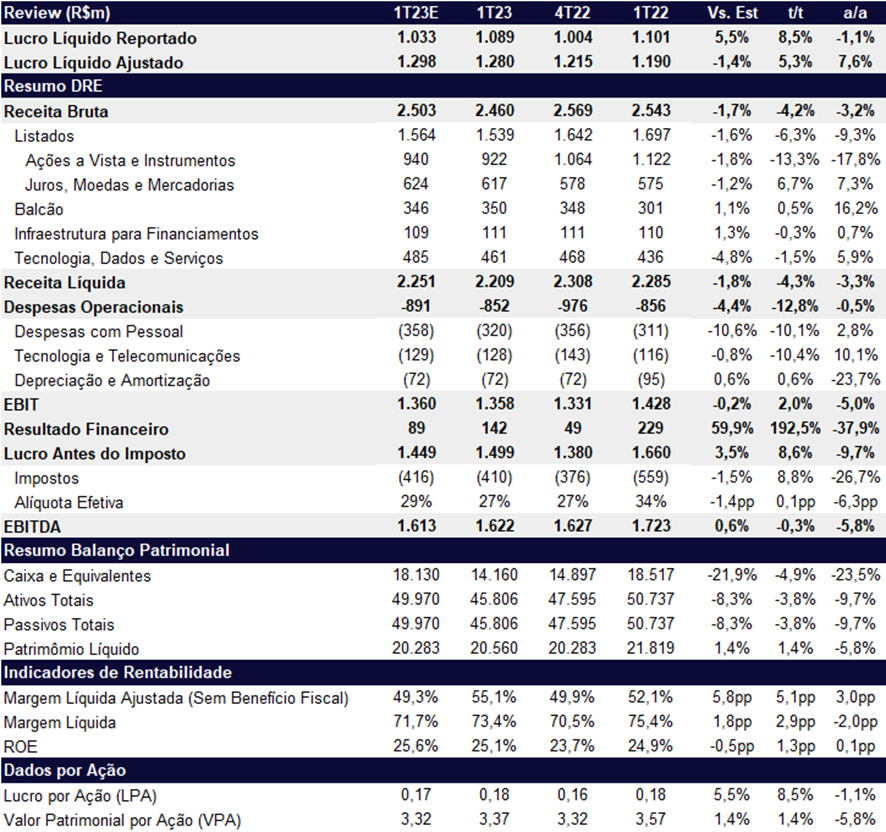

Com um lucro líquido reportado foi de R$ 1,09b, a B3 bateu nossas expectativas em 5,5% e 7,6% acima do mercado. Os ganhos de eficiência e um resultado financeiro mais robusto, foram os principais responsáveis para compensar as receitas mais fracas, reflexo do cenário macroeconômico mais desafiador. Com destaque para as despesas operacionais, que caíram -12,8% t/t e -0,5% a/a.

Apesar da redução substancial do volume da bolsa (ADTV) para apenas R$ 26,2b/dia (queda de 22,1% t/t e 18,8% a/a) com o Ibovespa cedendo -7,16% no 1T23, o lucro relativamente estável nos parece uma leitura positiva, realçando avanços da empresa na diversificação de receitas.

No trimeste, o segmento listado representou 62,5% da receita total (-1,4 pp t/t e -4,2 pp a/a), o balcão foi de 14,2% (+0,7 pp t/t +2,4pp a/a), infraestrutura para financiamento em 4,5% (+0,2 pp t/t e a/a) e Tecnologia, dados e serviços em 18,7% (+0,5 pp t/t e +9,1 pp a/a). O EBITDA recorrente totalizou R$1,62b, queda de 5,8% a/a e em linha com o 4T22.

Desse modo, reiteramos nossa recomendação de COMPRAR, com preço alvo (PA) de R$ 15,6. Acreditamos que os resultados operacionais da empresa devam melhorar, a medida que os frutos conseguidos pela busca de maior diversificação vão sendo colhidos. Eventualmente, com a queda dos juros em algum momento, o valuation pode se beneficiar de um re-rating de múltiplo, com melhora de volume em vários produtos e aumento de número de investidores na B3. A empresa negocia em múltiplos atrativos, de 15,8x P/L 23E, 14,7x P/L 24E e 10,8x EV/EBITDA.

Novas Iniciativas

Em fevereiro, a B3 anunciou o lançamento de uma nova infraestrutura de tecnologia em nuvem para sua central depositária de renda variável, com prazo previsto para conclusão em 2025. A transição para a nuvem trará benefícios significativos, como aumento da capacidade, oportunidade de recebimento de novos tipos de ativos, melhoria dos serviços oferecidos e maior rapidez nas operações.

ADTV

O ADTV (volume médio diário de negociação) fechou o trimestre em R$ 26b, queda de 22,1% t/t e 18,8% a/a. O turnover (volume transacionado em relação ao market cap) também apresentou queda, para 155,1% (187,7% 4T22 e 169,5% 1T22).

Receita: mais fraca, mas esperada

A receita líquida veio em R$ 2,2b, em linha com o que esperávamos (-4,3% t/t e -3,3% a/a). O resultado mais fraco foi reflexo do cenário mais desafiador para o mercado de capitais, mas parcialmente compensado pela busca de maior diversificação.

Listado. A queda de -6,3% t/t e -9,3% a/a foi consequência do menor volume de negociações (ADTV), além de uma queda na margem de negociação em 0,22 bps. O resultado poderia ter sido pior caso não fosse o resultado de derivativos listados (juros, moedas e mercadorias), o qual cresceu 33,1% t/t e 36% a/a no volume de contratos negociados, compensando a queda de 22,8% t/t e a/a na receita por contrato (RPC).

Balcão. O resultado veio flat t/t, mas subiu razoavelmente em 16,2% a/a. No comparativo t/t, o mix de queda nas emissões, mas aumento no estoque se compensaram. No a/a, o crescimento é expressivo em todas as linhas, consequência do juros mais altos.

Infraestrutura para financiamento. O resultado veio flat t/t e a/a. Na comparação t/t, a queda no número de veículos vendidos e financiados foi compensada por um avanço na maior penetração (+1,5pp) de veículos financiados. Na análise a/a, o resultado foi inverso, com aumento no número de veículos, mas queda de 4,2 pp na penetração.

Tecnologia, dados e serviços. O resultado caiu em 1,5% t/t, consequência da redução de 7,9% do número de clientes do market data. Na comparação a/a o crescimento de 5,9% foi consequência da maior utilização do balcão, em 11,4%.

Despesas: surpresa positiva

Surpresa positiva no trimestre. As despesas foram de R$ 851,8m, queda de 12,8% t/t e 0,5% a/a. O resultado melhor t/t foi consequência da saída de não recorrentes que impactaram o 4T22, projetos de ganho de eficiência realizados em 2022, além dos maiores gastos em despesas de pessoal e tecnologia no 4T em função da sazonalidade.

Resultado financeiro: outro destaque

O resultado financeiro foi de R$ 142m (+192,5% t/t e -37,9% a/a). A melhora na comparação t/t foi consequência do resultado positivo na recompra de US$ 53m relativos ao Bond 2031, a fim de melhorar a estrutura de capital da companhia. Na comparação a/a o resultado mais fraco foi por conta do ganho em variações cambiais líquidas no 1T22. Caso os efeitos do hedge fossem excluídos, o resultado do 1T23 teria crescido 27,1% na relação a/a.