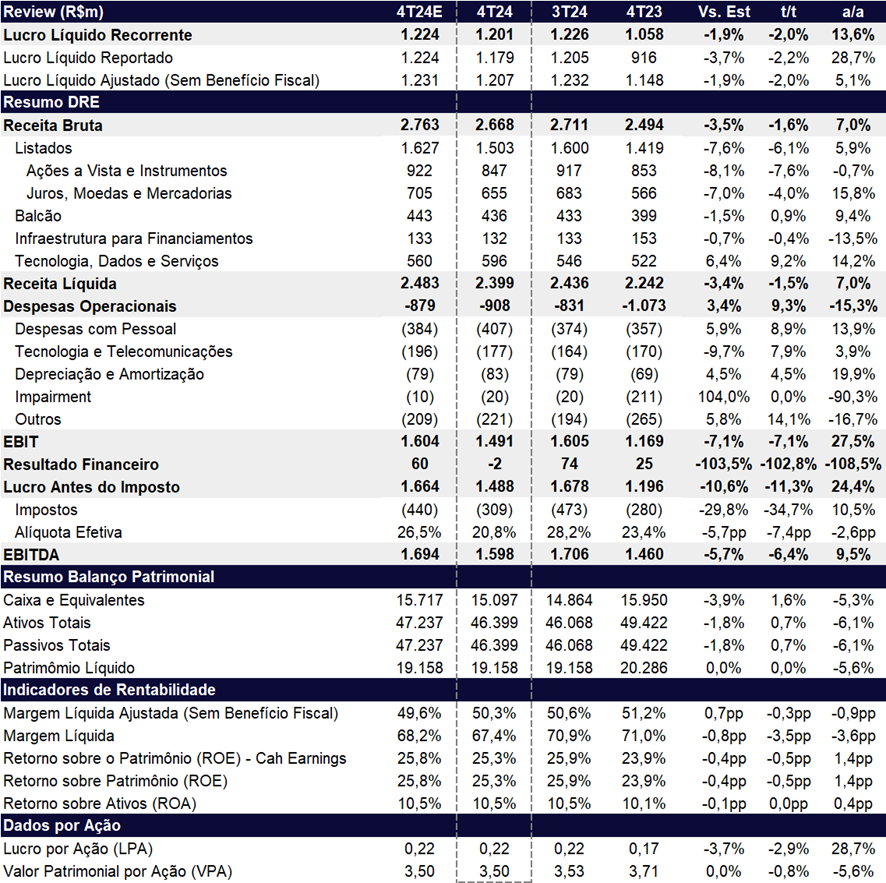

No 4T24, a B3 reportou um lucro líquido de R$ 1,2 bilhão, em linha com o consenso e nossas expectativas, refletindo uma queda marginal de -2,2% t/t, mas um crescimento robusto de +13,6% a/a. O avanço anual foi impulsionado pela diversificação das fontes de receita, com destaque para Juros, Moedas e Mercadorias, Renda Fixa e Tecnologia, Dados e Serviços, que compensaram o menor dinamismo do mercado de ações e os impactos da migração de capital para renda fixa. A redução de despesas também contribuiu para o resultado, beneficiada pelo término da amortização dos intangíveis relacionados à combinação com a Cetip. Por fim, o resultado do trimestre foi ajudado por uma alíquota efetiva de imposto menor. A queda trimestral do lucro é explicada principalmente por fatores sazonais e/ou pontuais, como menor quantidade de dias úteis, aumento das despesas com rescisões contratuais de executivos, dissídio salarial e investimentos em tecnologia.

O novo guidance da B3 para 2025 reforça o controle de despesas, com destaque para a redução significativa nas despesas com depreciação e amortização, o que deve sustentar mais um ano de crescimento de lucro. Caso a diversificação de produtos continue impulsionando as receitas, a companhia deve manter sua trajetória de expansão de lucro. Projetamos um lucro de R$ 5,20 bilhões em 2025, representando um crescimento de +10,8% a/a.

Em mais um trimestre impactado por eventos político-econômicos no Brasil e nos EUA, a volatilidade nos mercados seguiu pressionando as receitas do segmento de Ações à Vista (negociação e pós-negociação). A redução nas margens do mercado de ações foi influenciada principalmente por: (i) maior participação dos programas de formadores de mercado, que possuem tarifas diferenciadas, e (ii) aumento no volume de exercício de opções de índices, isento de tarifação, reduzindo a receita média por transação.

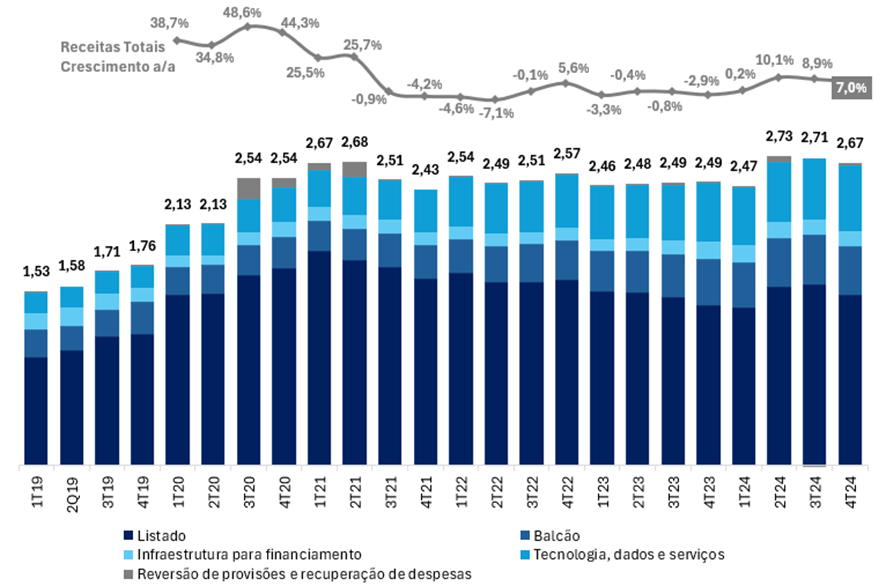

Por outro lado, a diversificação das receitas compensou o desempenho mais fraco do mercado de ações à vista, com destaque para os segmentos de Derivativos (Juros, Moedas e Mercadorias), Renda Fixa e Tecnologia, Dados e Serviços. Como resultado, a receita total da B3 atingiu R$ 2,7 bilhões no 4T24, registrando um crescimento de +7,0% a/a, apesar da leve retração de -1,6% t/t, em razão de fatores sazonais e menor quantidade de dias úteis no período.

O destaque do trimestre nas receitas foi o Futuro de Bitcoin no segmento de Listado de Juros Moeda e Mercadoria. Lançado recentemente em abril/2024, o futuro de Bitcoin atingiu R$ 43m de receita no 4T24, crescimento de +126% t/t. No pipeline de novos produtos cripto estão o Futuro de Ethereum, Futuro de Solana e Opções de Bitcoin, que devem continuar impulsionado o crescimento. Nessa linha de novos produtos, acreditamos que a empresa esteja avançando em diversas frentes além de cripto, incluindo Registro de Duplicata, Sistemas para Pessoa Física voltados a estrangeiros, novos derivativos, entre outros.

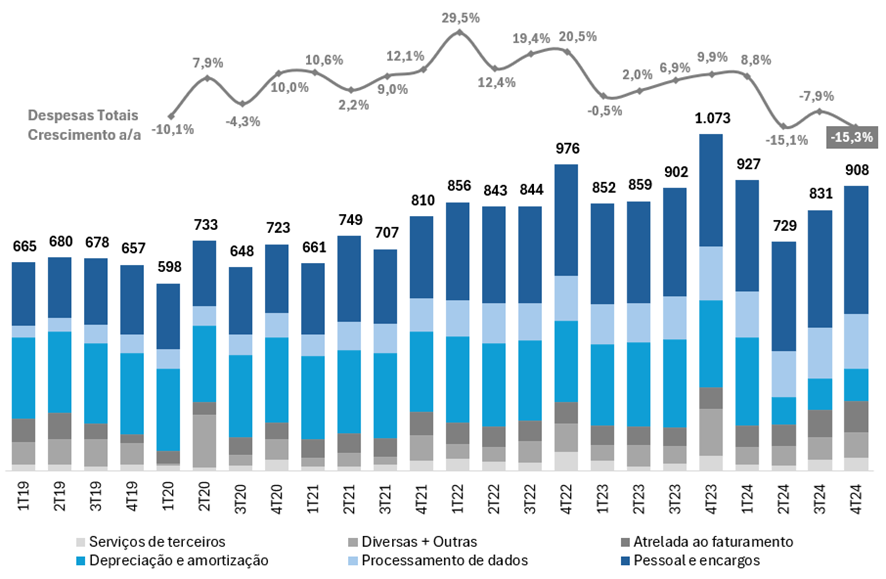

As despesas operacionais permaneceram sob controle, caindo -15,3% a/a, mas avançando +9,3% t/t, pressionando a evolução trimestral. A queda anual foi impulsionada pelo término da amortização dos intangíveis da Cetip. Excluindo esse efeito, as despesas teriam registrado um leve crescimento de +0,8% a/a, ainda refletindo um controle rígido de custos. Já o aumento trimestral das despesas foi impactada por fatores sazonais e pontuais, como rescisões contratuais de executivos, dissídio salarial e investimentos em tecnologia.

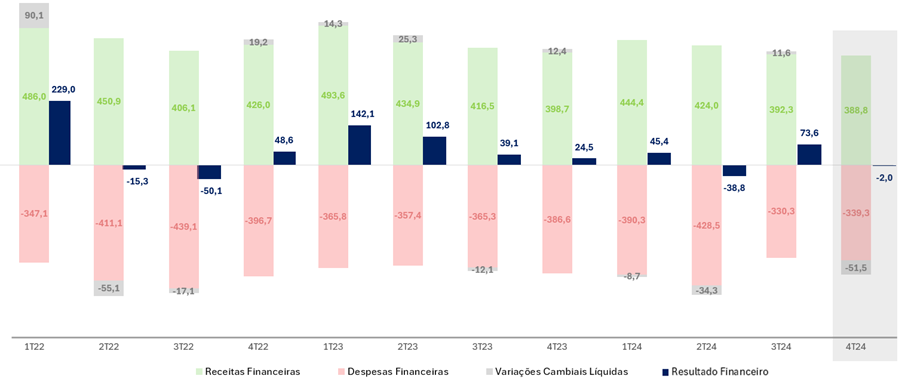

O resultado financeiro da B3 registrou um desempenho negativo de -R$ 2,1 milhões no 4T24, revertendo uma contribuição de +R$ 73,6 milhões no 3T24. A deterioração foi impulsionada principalmente pelo impacto negativo de variações cambiais.

O resultado financeiro da B3 ficou negativo em -R$ 2,1 milhões no 4T24, revertendo o lucro de R$ 73,6 milhões registrado no 3T24. A piora no trimestre foi impactada principalmente pelo resultado negativo das variações cambiais.

Por outro lado, o resultado foi favorecido por uma alíquota efetiva de imposto mais baixa, de 20,8% (-7,4pp t/t e -2,6pp a/a), beneficiada pelo pagamento de R$ 337 milhões em JCP e pelos incentivos fiscais da Lei do Bem, que tradicionalmente impactam o último trimestre.

Por fim, o Conselho de Administração da B3 aprovou a incorporação das empresas Neurotech e Neoway, que deve gerar R$ 800 milhões em benefícios fiscais. Esses benefícios serão apropriados ao longo dos próximos 5 anos, contribuindo para a otimização da carga tributária e geração de caixa da companhia.

Apesar da ausência de catalisadores de curto prazo e da pressão contínua de juros elevados, mantemos nossa recomendação de COMPRAR para as ações da B3, fundamentada em seu valuation atrativo, diversificação de receitas que vem mitigando o impacto do baixo crescimento do segmento de ações. Nosso preço-alvo é de R$ 14,00, representando um upside de 24,0%. Atualmente, a B3 está negociando a um múltiplo P/L de 12,6x para 2024 e 11,9x P/L 2025e, em comparação com cerca de 21,3x P/L 2025 para seus pares internacionais.

Dividendo, Buyback e Payout: Retorno aos Acionistas

No 4T24, a B3 distribuiu R$ 337m em juros sobre capital próprio (JCP), equivalente a R$ 0,064 por ação. Além disso, foram efetuadas recompras de ações no valor total de R$ 1,5b. Com isso, em jan/25, a empresa anunciou o encerramento do programa de recompra anterior e o início do programa de recompra de ações 2025/2026, com autorização para a aquisição de até 380m de ações. Em 2024, o retorno total aos acionistas foi de R$ 5,3 bilhões, sendo R$ 1,2b em JCP, R$ 380m em dividendos e R$ 3,7b em recompras, representando um payout total de 116%.

Novas Funcionalidades e Desenvolvimento de Mercado no 4T24

A B3 continua avançando em sua agenda de diversificação, reforçando seu posicionamento estratégico com o lançamento de novos produtos e serviços, além de melhorias tecnológicas que ampliam a eficiência e a competitividade da plataforma. Entre as iniciativas recentes, destacam-se:

- Tesouro Direto Garantia (Nov/24):

- Parceria entre a B3 e o Banco Central. Permite que investidores pessoa física utilizem títulos públicos federais como garantia.

- Aceitação de Debêntures como Garantia (Dez/24):

- A Câmara B3 passou a aceitar debêntures como garantia de operações. Acompanha o crescimento do mercado de crédito privado no Brasil.

- Modernização da Infraestrutura de Tecnologia (Dez/24):

- Primeira etapa da modernização da central depositária de renda variável. Sistema desenvolvido 100% em nuvem. Aumento da capacidade de processamento e aplicação de novas tecnologias. Maior flexibilidade para viabilizar novos produtos e serviços com mais agilidade.

- Migração de Negociação de Títulos Privados para o Trademate (Out/24):

- Títulos Privados (CRIs, CRAs, Debêntures e Cotas de Fundos Fechados) foram integrados à plataforma Trademate, nova plataforma de negociação de renda fixa nativa em nuvem.

- Funcionalidade Implied para DI e DAP (Dez/24):

- Permite a interação entre os livros de ofertas individuais e as ofertas dos livros de operações estruturadas (EDS e UDS). Objetivo de aprimorar a liquidez desses produtos. Geração de maior eficiência de custo nessas operações.

Além do mais, em jan/25, a B3 finalizou a 9a emissão de debêntures no valor de R$1,7b, com prazo de 6 anos e custo de CDI + 0,59% a.a., alinhada à estratégia de otimizar sua estrutura de capital, mas que levou à revisão do guidance para o aumento da alavancagem em 2024.

B3 (B3SA3) | Resultado 4T24: Crescimento Sustentado a/a com Diversificação, Mas Impacto de Custos Sazonais t/t

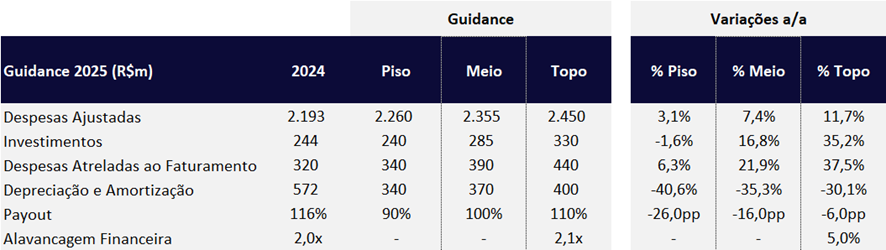

Guidance: Despesas Ajustadas Crescendo Acima da Inflação, Mitigadas Por Queda na Amortização

Guidance 2025: Despesas Ajustadas Acima da Inflação, mas com Depreciação Ainda em Queda

O novo guidance da B3 para 2025 reforça o compromisso com o controle de despesas. Embora as despesas ajustadas devam crescer acima da inflação projetada para o ano, a B3 projeta mais um ano de redução significativa nas despesas com depreciação e amortização (-30,1% a/a a -40,6% a/a), atuando como um fator compensatório, mitigando parte desse impacto. Esse movimento é impulsionado, principalmente, pelo fim da amortização do ágio da fusão entre Cetip e BM&FBovespa, encerrado no 2T24, proporcionando um alívio nas despesas contábeis.

Além disso, a empresa projeta crescimento controlado das despesas ajustadas e um leve aumento da alavancagem para 2,1x dívida líquida/EBITDA, refletindo a 9ª emissão de debêntures finalizada em jan/25. Mesmo com essa elevação, o endividamento permanece em níveis sustentáveis e alinhado à estratégia de otimização de capital.

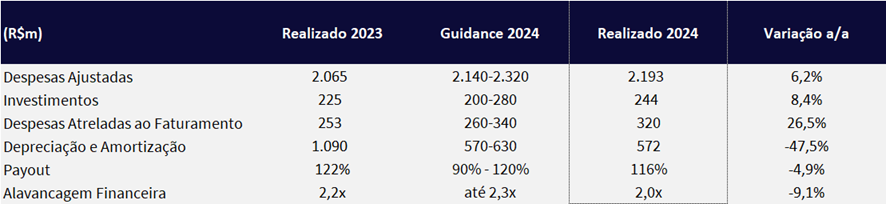

Guidance 2024: Execução Dentro do Estimado e Payout no Topo da Faixa

A B3 entregou todas as métricas do guidance dentro dos intervalos estipulados, reforçando a execução disciplinada da companhia. Os principais destaques foram:

- Despesas ajustadas e despesas com depreciação e amortização, que ficaram no limite inferior da faixa prevista, evidenciando o controle de custos e ganhos de eficiência operacional.

- Payout elevado, atingindo 116%, posicionando-se no topo da faixa projetada.

Receita: Bom Desempenho Anual Sustentado por Juros e Tecnologia, mas Pressão Trimestral

A receita bruta da B3 atingiu R$ 2,67 bilhões no 4T24, registrando leve queda de -1,6% t/t, mas ainda com um crescimento sólido de +7,0% a/a. A retração trimestral foi explicada, em grande parte, pelo menor número de dias úteis no período (-5 dias), enquanto o avanço anual foi impulsionado por um desempenho mais forte das linhas de Juros, Moedas e Mercadorias, além do crescimento contínuo em Tecnologia, Dados e Serviços.

Dentre os principais destaques:

- Tecnologia, Dados e Serviços (+9,2% t/t, +10,4% a/a): Segmento com maior expansão trimestral, refletindo o aumento na base de clientes do Balcão e reajustes de preços em produtos de tecnologia.

- Juros, Moedas e Mercadorias (+15,8% a/a): Crescimento impulsionado pela valorização do dólar e pelo avanço no RPC médio total, que subiu +22,6% t/t.

- Infraestrutura para Financiamento (-13,5% a/a): Impactada pelo fim do programa Desenrola, encerrado em maio/24. Sem esse efeito, o segmento teria crescido +11,7% a/a.

Volume de Negociação: Expansão em ETFs, BDRs e Fundos Listados

O volume financeiro médio diário (ADTV) do mercado de ações e renda variável atingiu R$ 25,6 bilhões, registrando um crescimento de +10,0% t/t e +5,5% a/a. Os destaques foram novos produtos (outros) que já compõem 15% (R$ 3,83b) do ADTV total. São eles:

- ETFs (+17,8% t/t, +39,1% a/a)

- BDRs (+29,8% t/t, +91,5% a/a)

- Fundos Listados (+23,8% t/t, +43,1% a/a)

No entanto, o volume de negociações em ações, que possui maior peso no segmento, ficou praticamente estável em R$ 21,7 bilhões (+0,4% a/a), refletindo um cenário ainda desafiador para a bolsa, com juros elevados e incertezas fiscais, que continuam incentivando a migração de capital para renda fixa. Além disso, a margem do mercado de ações caiu -0,266bps t/t e -0,216bps a/a, pressionada pelo aumento das operações via programas formadores de mercado e pelo maior volume de exercício de opções, que são isentas de tarifação.

Receitas por Segmento

Listados

A receita atingiu R$ 1,5b no 4T24, registrando uma queda de -6,1% t/t, mas alta de +5,9% a/a. O bom desempenho anual foi beneficiado principalmente pela linha de Juros, Moedas e Mercadorias, que cresceu +15,8% a/a, totalizando R$ 655m. Esse aumento refletiu a elevação do RPC médio total, que avançou +22,6% t/t, impulsionado pelas altas nos RPCs de Câmbio e de Juros em Dólar, explicadas pela valorização do dólar frente ao real, o que compensou a estabilidade anual no volume de contratos. Além disso, destacamos o Futuro de Bitcoin, lançado em abril de 2024, que teve uma contribuição de R$ 42,8m no 4T24, aumento de +126% t/t.

Balcão

A receita do segmento Balcão somou R$ 436 milhões (+0,9% t/t, +9,4% a/a), beneficiada pelo crescimento:

- Instrumentos de renda fixa (+7,7% a/a), refletindo o aumento no estoque médio de captações bancárias e dívida corporativa.

- Derivativos e operações estruturadas (+6,8% a/a), sustentadas pelo maior volume de opções, termo e swaps em meio à volatilidade da curva de juros.

Infraestrutura para Financiamento

A receita atingiu R$ 132m, recuando -13,5% a/a devido ao encerramento do programa Desenrola em mai/24. Excluindo esse efeito, o segmento teria registrado um crescimento de +11,7% a/a, impulsionado pela expansão de +14,9% a/a no número de veículos financiados desde o 4T23. O volume de veículos vendidos avançou +10,9% a/a, enquanto a proporção de financiamentos sobre as vendas totais alcançou 34,4%, representando um aumento de +1,2 pp a/a.

Tecnologia, Dados e Serviços

A unidade de Tecnologia, Dados e Serviços reportou uma receita de R$ 596 milhões, com crescimento robusto de +9,2% t/t e +14,2% a/a, impulsionada principalmente por:

- Outros (+121,5% t/t e +8,2% a/a): Forte avanço devido ao aumento das receitas com multas e leilões.

- Tecnologia e Acesso (+12,2% a/a): Expansão da base de clientes do segmento de Balcão, além de reajustes inflacionários na linha de utilização mensal e em produtos tecnológicos, como o co-location.

- Dados e Analytics (+4,7% a/a): Crescimento sustentado pelas receitas recorrentes da Neurotech e Neoway, além do avanço na vertical de dados para o mercado de capitais.

Receita Bruta: Retração Trimestral, Mas Expansão Anual Acima da Inflação

Despesas: Sob Controle, Crescimento Trimestral, Mas Queda Anual com Fim da Amortização da Cetip

No 4T24, as despesas operacionais da B3 totalizaram R$ 908,2 milhões, representando um crescimento expressivo de +9,3% t/t, mas ainda registrando uma queda de -15,3% a/a. A redução anual foi impulsionada principalmente pelo término da amortização dos intangíveis reconhecidos na combinação com a Cetip, que reduziu significativamente os custos com depreciação e amortização.

Os principais fatores que impulsionaram o crescimento trimestral foram:

- Gastos com pessoal (+8,9% t/t): Pressionados pela rescisão trabalhista vinculada a acordos de não competição, dissídio coletivo e reajustes nos planos de assistência médica.

- Despesas atreladas ao faturamento (+14,4% t/t): Acompanhando o desempenho da receita.

- Custos com processamento de dados (+7,9% t/t): Reflexo de investimentos em tecnologia e infraestrutura operacional.

Já no comparativo anual, apesar do aumento dos gastos com pessoal (+13,9% a/a), a redução expressiva em despesas diversas (-61,0% a/a), depreciação e amortização (-63,1% a/a) e serviços de terceiros (-14,8% a/a) compensou o crescimento de outras linhas, resultando na queda consolidada dos custos operacionais.

Ajuste para efeitos não recorrentes: Se desconsiderarmos o impacto do término da amortização dos intangíveis da Cetip, que beneficiou fortemente a linha de depreciação e amortização, as despesas teriam registrado um ligeiro avanço de +0,8% a/a, ainda sim, refletindo um controle rígido dos custos da companhia.

Despesas: Crescimento forte t/t, com avanço em Pessoal, mas sob controle a/a

Resultado Financeiro: Reversão para o Negativo no 4T24

O resultado financeiro da B3 ficou negativo em –R$ 2,1 milhões no 4T24, revertendo o lucro de R$ 73,6 milhões registrado no 3T24. A piora no trimestre foi impulsionada por três fatores principais:

- Contração nas receitas financeiras: As receitas financeiras recuaram -0,9% t/t e -2,5% a/a, impactadas por um CDI médio menor a/a e um saldo de caixa reduzido ao longo do período.

- Aumento marginal das despesas financeiras: As despesas cresceram +2,7% t/t, mas ainda registraram uma queda de -12,2% a/a, sustentadas por um CDI médio inferior ao do 4T23 e um spread médio menor no custo da dívida.

- Impacto negativo das variações cambiais: Enquanto no 3T24 os efeitos da variação cambial sobre os empréstimos em moeda estrangeira e os investimentos no exterior adicionaram R$ 11,6 milhões ao resultado financeiro, no 4T24 o impacto foi negativo em -R$ 51,5 milhões, pressionando ainda mais a performance do trimestre.

Resultado Financeiro: Menores Receitas e Impacto de Variação Cambial Trazem Desempenho Negativo

Imposto: Beneficiado Pelo JCP e Lei do Bem

A alíquota efetiva de imposto ficou em 20,8% no trimestre (-7,4pp t/t e -2,6pp a/a), beneficiada em parte pelo pagamento de R$ 337 milhões em JCP e por benefícios da lei do bem que tipicamente impactam o último trimestre.