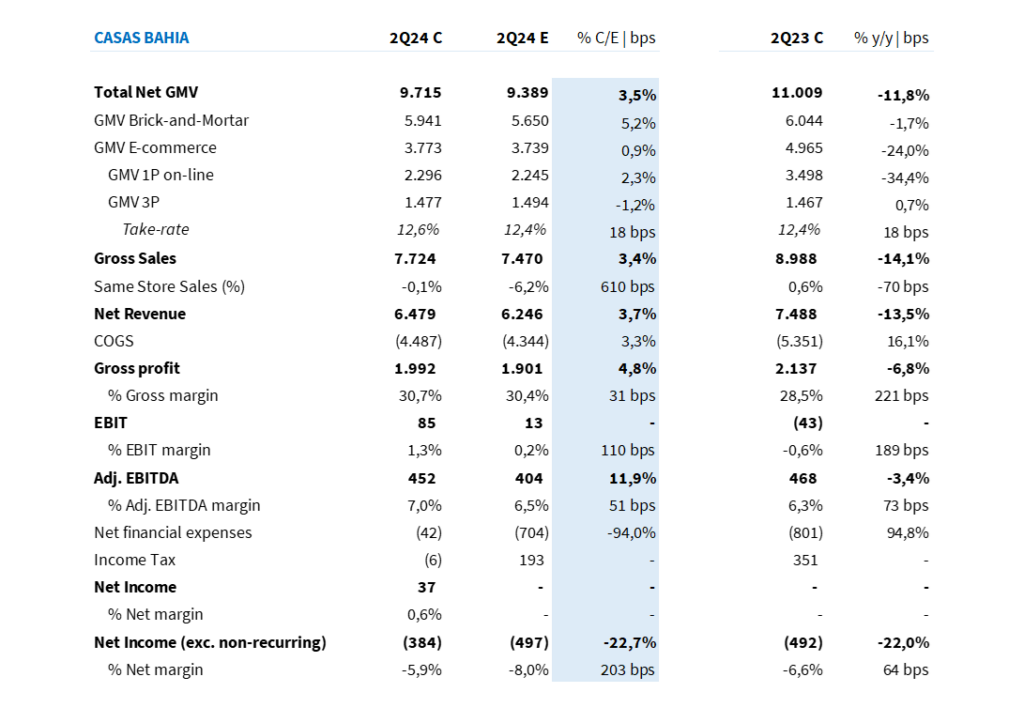

Encerrado o pregão da quarta-feira (07/ago), o Grupo Casas Bahia (BHIA3) reportou as cifras referentes ao 2º trimestre de 2024. Apesar de consolidar uma dinâmica operacionalmente fraca, com uma retração de 11,8% no volume total de vendas a/a, a performance no canal de lojas físicas não veio tão ruim quanto o esperado, com o grupo registrando um GMV de Lojas Físicas de R$ 5,9 bilhões (-1,7% a/a; +5,2% vs. Est. Genial).

👉 O que causou esse distorção entre a nossa expectativa e o consolidado pela companhia? O crediário.

Naturalmente, o encerramento de lojas traz um efeito negativo sobre o faturamento da companhia. Atrasada no processo de implementação do FIDC, acreditávamos que a carteira de crédito seguiria o mesmo movimento visto no 1º trimestre de 2024 – apresentando uma leve contração a/a. Contudo, a realidade não foi essa!

Nesse 2º trimestre vimos a carteira de crédito ao consumidor (CDCI) atingir R$ 5,5 bilhões, o que representa um crescimento de 4,2% a/a e 6,0% t/t. Com um over-90 sob controle (8,4% da carteira vs. 9,0% no 2T23 e 9,1% no 1T24) e uma queda de 2,4% a/a na PDD, o grupo Casas Bahia achou o espaço necessário para poder começar a “soltar o pé do freio” no crediário.

Esse efeito positivo de lojas físicas foi carregado ao longo de todo resultado, implicando em um lucro bruto e lucro operacional nominalmente maior que o esperado em +4,8% e +11,9%, respectivamente, e, como consequência, uma margem bruta (+30bps vs. Est. Genial) e margem EBITDA aj. (+50bps vs. Est. Genial) também superior.

Vale destacar que, dado a maior penetração de serviços e crediário, a margem de contribuição do canal físico acaba sendo maior do que a do digital. Ao recuar menos do que o esperado, isso também faz uma menor pressão sobre as despesas fixas, que ainda não encontram espaço para serem diluídas – mas já é uma realidade mais positiva do que o projetado em nossa prévia.

Como uma empresa que registra um EBITDA de menos de R$ 500 milhões no trimestre e possui uma alavancagem de 5,8x (visão IFRS 16 inc. arrendamento e exc. recebíveis) consegue apresentar um lucro líquido de R$ 37 milhões no trimestre? Atente-se aos detalhes! Nem tudo é como vemos à primeira vista, por isso nem tudo que reluz é ouro.

Como parte de seu plano de recuperação extrajudicial, a Casas Bahia emitiu a 10ª debênture, que foi dividida em três séries: a 1ª série de R$ 1,5 bilhão com prazo de 5 anos e remuneração de CDI+1,5%; a 2ª, de R$ 1,4 bilhão em papéis conversíveis com prazo de 6 anos e CDI+1%; e a 3ª, também com prazo de 6 anos e remunerando a CDI+1%.

Conforme as regras contábeis do CPC 48, a Casas Bahia reconheceu um item não-recorrente positivo em R$ 637 milhões em seu resultado financeiro. Esse ganho contábil é enquadrado como uma “modificação substancial da dívida”, surgindo a partir do reconhecimento da nova dívida após o processo de reperfilamento.

A diferença entre as antigas obrigações versus as novas obrigações geraram esse ganho contábil temporário. Vale ressaltar que, neste caso, não existe ganho de caixa. Na hipótese de não haver nenhuma modificação futura no montante da dívida, esse ganho contábil será revertido ao longo do prazo da nova debênture.

Em um visão gerencial (exc. item não-recorrente), a Casas Bahia apresentaria um prejuízo de R$ 384 milhões (+22,0% a/a; +22,7% vs. Est. Genial).

Mantemos a recomendação de VENDER e preço-alvo 12 m de R$ 4,00.

Volume de vendas do 1P é o principal detrator de crescimento

O grupo Casas Bahia consolidou um GMV Bruto Total de R$ 9,7 bilhões (-11,8% a/a), levemente superior à nossa expectativa (+3,5% vs. Est. Genial). Com o GMV de Lojas Físicas quase que estável na visão anual (-1,7% a/a), o maior detrator de volume vem sendo o canal 1P.

Com o tombamento de 23 categorias não rentáveis desse canal para o marketplace e diante de um cenário ainda desafiador para o itens de ciclo longo e alto ticket, como eletroeletrônicos, o GMV 1P desacelera anualmente (-34,4% a/a) e também sequencialmente (-14,0% t/t).

Como resultado, a receita líquida do grupo recua 13,5% a/a, atingindo R$ 7,7 bilhões no trimestre (+3,4% vs. Est. Genial).

Retomando a média histórica de margem bruta

Encerrado o processo de liquidação de estoques, o grupo finalmente retoma à patamares históricos de margem bruta – reflexo da melhor qualidade de estoques e normalização da precificação. O lucro bruto reportado foi de R$ 1,9 bilhão (-8,8% a/a; -6,8% vs. Est. Genial), com uma rentabilidade bruta de 30,7% (+220bps a/a; +30bps vs. Est. Genial).

Margem operacional chega a 7,0%

Apesar do faturamento cair duplo dígito a/a, o grupo Casas Bahia tem sido bem vocal em priorizar a rentabilidade dos canais. Com o digital mais rentável e impulsionado pela retomada de margem bruta, a companhia registra uma leve desaceleração no EBITDA ajustado de R$ 452 milhões (-3,6% a/a; +11,9% vs. Est. Genial), mas com uma recomposição de +70bps na margem EBITDA, atingindo 7,0% no trimestre.

Bottom-line é positivamente impactado por item não-recorrente

Com o impacto positivo de R$ 637 milhões nas despesas financeiras, a companhia conseguiu emplacar um lucro líquido de R$ 37 milhões no trimestre, revertendo o prejuízo de R$ 492 milhões no mesmo período do ano passado.

Tabela 1: Resultado consolidado pela Casas Bahia vs. Expectativa Genial (IFRS 16; R$ milhões).