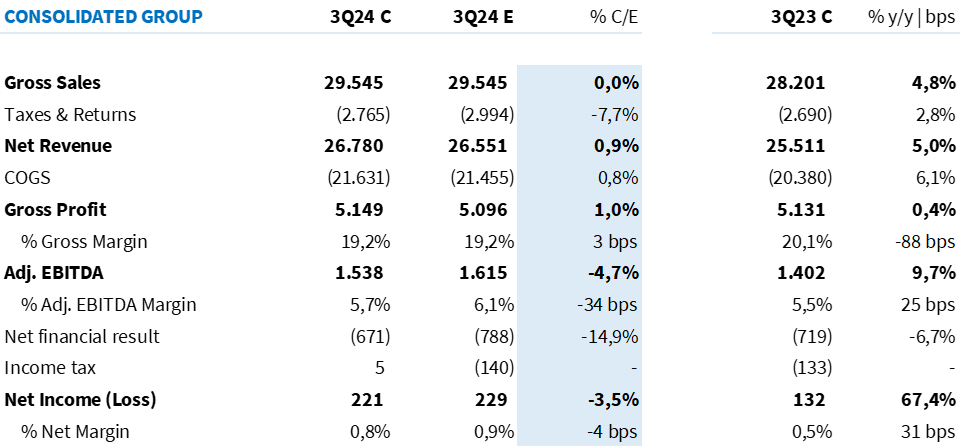

Encerrado o pregão dessa quinta-feira (31/out), o Carrefour reportou as cifras referentes ao 3º trimestre, abrindo oficialmente a temporada de resultados do setor de varejo. Não foi um bom resultado! Apesar do bottom line vir perfeitamente em linha às nossas expectativas (-3,5% vs. Est. Genial), a composição e qualidade do lucro consolidado não nos agradou.

Achamos que este foi um resultado muito poluído, cheio de ajustes vindo de linhas como juros de derivativos, atualizações monetárias e compensação de imposto com reconhecimento de prejuízo fiscal, as quais mascararam aquilo que realmente importa: não houve ganhos de rentabilidade no período.

Embora a base de comparação estivesse fácil de superar, dado que o mesmo período de 2023 apresentava um cenário de inflação mais baixa na categoria de alimentos (+0,88% a/a em comparação aos atuais +5,86% a/a), o que impactava tanto o Same Store Sales quanto a margem operacional — já que não havia diluição das despesas fixas —, não observamos qualquer melhoria na rentabilidade consolidada do grupo. A margem EBITDA permaneceu exatamente a mesma de um ano atrás!

O Carrefour só conseguiu melhorar o bottom line através de maiores atualizações monetárias no resultado financeiro e compensação de alíquota de imposto de renda com prejuízo fiscal do Grupo BIG.

Mesmo ponderando que o cenário para o varejo alimentar no 3º trimestre foi desafiador para todas as empresas que temos cobertura (inclui Carrefour, Grupo Mateus, Assaí e GPA), dado a redução no volume de compras do consumidor no período, ficamos decepcionados com este resultado em específico!

Outro ponto negativo que destacamos é o desempenho do Sam’s Club, que praticamente zerou o EBITDA no trimestre (em contraste com a média de R$ 79 milhões por trimestre nos últimos 12 meses). Segundo a empresa, o aumento das despesas se deve principalmente a (i) custos pré-operacionais de novas lojas e (ii) investimentos em serviços.

Em nossa análise, o item (ii) parece pressionar mais que o item (i), pois nos últimos trimestres também ocorreram inaugurações, sem um aumento tão significativo nas despesas operacionais como neste trimestre. Isso levanta duas questões: faz sentido acrescentar serviços ao modelo de clube? E qual é o retorno esperado desse investimento?

🚨 Agora, o 4º trimestre traz o desafio adicional de revelar se este foi um ponto fora da curva para a companhia ou se, na verdade, devemos ser mais conservadores com a curva de rentabilidade do grupo para 2025.

O Carrefour já havia reportado a sua Prévia Operacional em 23/out. Neste relatório discutiremos apenas os resultados financeiros consolidados pelo grupo. Para mais detalhes sobre as vendas no trimestre, acesso o nosso último relatório: Carrefour (CRFB3) | Vendas 3T24: Holofotes para o Varejo!

Por ora, mantemos a recomendação de COMPRA e preço-alvo 12m de R$ 10,50 — o que, nas atuais projeções, implica em um múltiplo P/E 2025 de 9,0x (Est. Genial).

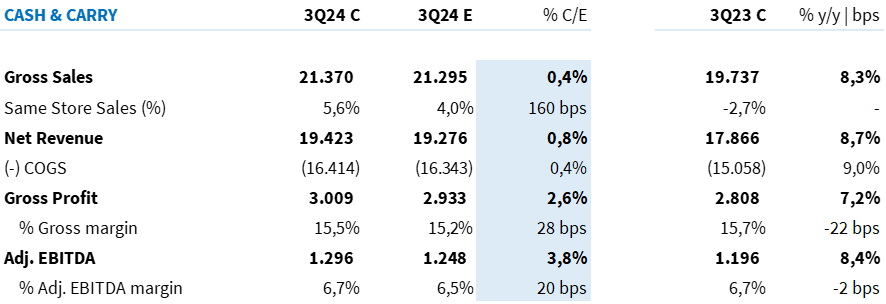

Atacadão

O Atacadão reportou um lucro bruto de R$ 3,0b (+7,2% a/a; +2,6% vs. Est. Genial). Conforme nossas expectativas, o efeito mix negativo de uma maior participação do publico B2B nas vendas gerou uma pressão sobre a margem bruta da vertical, consolidada em 15,5% (-22bps a/a) – ainda assim, o impacto foi menor do que esperávamos, permitindo uma margem levemente acima de nossas estimativas (+28bps vs. Est. Genial).

A maturação das lojas convertidas segue impulsionando a eficiência da vertical, permitindo uma diluição de 20bps das despesas SG&A e compensando as maiores despesas com a adição de serviços às lojas (+151 lojas com serviços vs. 3T23).

Essa dinâmica compensou o carrego negativo da margem bruta, protegendo uma margem operacional estável a/a (-2bps a/a). O Atacadão consolidou um EBITDA aj. de R$ 1,3b (+8,4% a/a), alcançando uma margem de 6,7%.

Tabela 1: Expectativas Genial vs. Consolidado Carrefour | Atacadão no 3T24 (IFRS 16; R$ milhões).

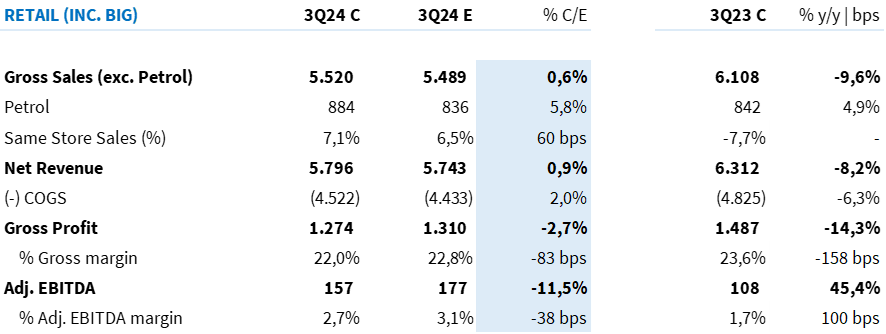

Carrefour Varejo

Na margem bruta da vertical de Varejo, a dinâmica se consolidou em linha com nossa expectativa. Como resultado dos ajustes de precificação que vem sendo implementados para aumentar a competitividade da vertical, observamos uma pressão sobre a rentabilidade em comparação com o ano passado.

Ainda assim, a intensidade do impacto foi maior do que esperávamos, consolidando uma margem abaixo de nossas projeções (-83bps vs. Est. Genial). O lucro bruto da vertical de Varejo totalizou R$ 1,3b (-14,3% a/a; -2,7% vs. Est Genial), com uma margem de 22,0% (-158bps a/a).

Por outro lado, o fechamento de lojas de baixo desempenho combinado aos esforços empregados para melhorar a eficiência das operações e reduzir os custos permitiu uma forte diluição de 250bps a/a das despesas operacionais.

Essa dinâmica mais do que compensou o carrego negativo da margem bruta, permitindo uma sólida expansão da margem operacional do trimestre. O EBITDA aj. foi consolidado em R$ 157m – com um forte crescimento de +45% a/a e uma margem de 2,7% (+100bps a/a).

Tabela 2: Expectativas Genial vs. Consolidado Carrefour | Varejo no 3T24 (IFRS 16; R$ milhões).

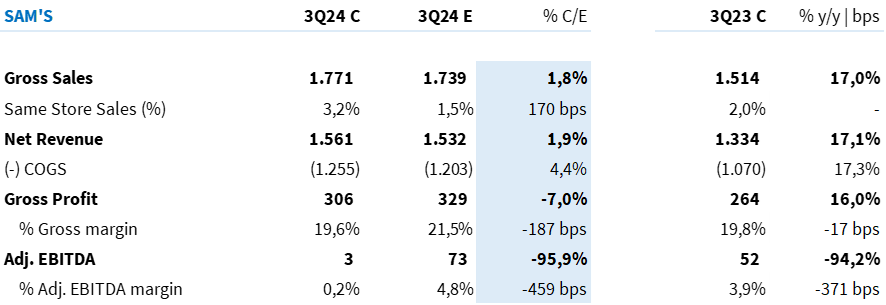

Sam’s Club

A dinâmica na vertical de Clube do Carrefour surpreendeu negativamente em termos de rentabilidade. O Sam’s Club consolidou um lucro bruto de R$ 306m (+17,1% a/a) – vindo abaixo de nossas estimativas em -7,0%.

Esperávamos uma continuidade dos avanços em margem bruta a medida em que a companhia vinha aumentando a penetração de produtos de marca própria e importados. Porém, entendemos que o impacto de maiores esforços promocionais ligados às novas lojas impediram essa dinâmica, levando a uma pressão de -20bps a/a sobre a margem bruta da vertical.

Sem expansão na margem bruta – que vinha compensando o maior montante de despesas nos últimos trimestres e, consequentemente, protegendo a margem operacional – observamos um forte impacto vindo de maiores gastos relacionados tanto à expansão (+11 lojas nos últimos 12M), quanto à investimentos em serviços nas lojas.

Com um crescimento de +43% a/a das despesas SG&A, o resultado operacional foi fortemente impactado. O EBITDA aj. foi consolidado em R$ 3 milhões – uma queda de 94% em relação ao ano passado. A margem totalizou 0,2%, com uma forte pressão de -371 bps a/a.

Tabela 3: Expectativas Genial vs. Consolidado Carrefour | Sam’s Club no 3T24 (IFRS 16; R$ milhões).

Banco

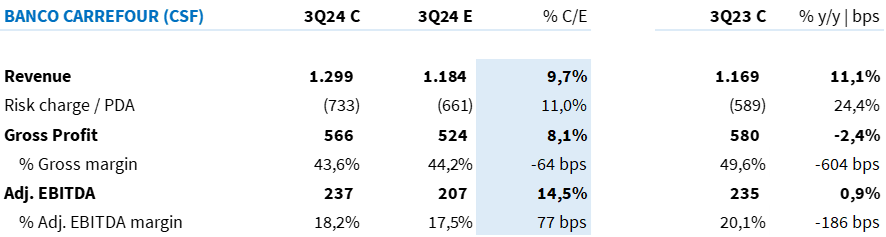

Os indicadores de inadimplência seguiram em trajetória positiva. O índice Over-30 chegou a 14,9% (-140bps a/a; +10bps t/t) e a inadimplência Over-90 atingiu 12,2% (-130bps a/a; +20bps t/t), com leve aceleração sequencial.

Conforme nossas expectativas, o resultado do Banco foi impactado pelo cap do rotativo – levando a uma redução de -600bps a/a da margem financeira, consolidada em 43,5%.

Ainda assim, entendemos que a companhia conseguiu compensar parcialmente o efeito negativo da nova regulação via diversificação de produtos (crescimento de +49% a/a da receita de empréstimo pessoal, +14% a/a da receita de interchange +14% a/a e +13% a/a de seguros).

Com isso, o Banco conseguiu entregar um resultado operacional acima de nossas estimativas (+14,5% vs. Est. Genial). O EBITDA aj. foi consolidado em R$ 237m, ficando estável em relação ao ano passado (+0,9% a/a).

Tabela 4: Expectativas Genial vs. Consolidado Carrefour | Banco no 3T24 (IFRS 16; R$ milhões).

Grupo consolidado

Tabela 5. Expectativas Genial vs. Consolidado Carrefour | Consolidado no 3T24 (IFRS 16; R$ milhões).