A Gerdau divulgará o resultado do 2T24 no dia 31 de julho, após o fechamento do mercado. A nossa expectativa é de que a Gerdau apresente desempenho sem muita expressão na grande maioria das divisões de negócios, após 1T24 que surpreendeu positivamente. Na ON Brasil, acreditamos que ocorrerá um aumento de custo como efeito temporário pelos gastos com rescisões, embutidos no desligamento da força de trabalho, vigentes no processo de remanejo do footprint de ativos, o que deverá intensificar a contração de margem.

Já para a ON América do Norte, entendemos que a Gerdau também sofrerá com uma demanda mais lenta, pela desaceleração da economia nos EUA tendo em vista a alta taxa de juros e redução do processo de reshoring pela entrada da atual administração do governo Biden na corrida eleitoral (atualmente, através do endosso à campanha da Kamala Harris).

Valuation e recomendação. Com um trimestre mais fraco, entendemos que haverá uma contração de EBITDA consolidado sequencial e na base anual. Podemos esperar as seguintes dinâmicas para cada uma das unidades:

ON Brasil:

- A Gerdau está tentando implementar reajustes de preço na faixa de +7-8% em diversas linhas do seu mix, principalmente os ligados a aços longos. Desde o relatório da prévia do 1T24, e que segue em anexo (Gerdau 1T24 Preview) já havíamos adiantado que, segundo o nosso monitoramento de mercado, a companhia estava em fase de negociação com a carteira de cliente para repassar preço para o 2T24.

- Por outro lado, também comentamos que, embora o prêmio doméstico para aços longos vs. o importado estava em patamares muito baixos durante a vigência dos primeiros 3M do ano, o que facilitaria os repasses, ainda assim a demanda no Brasil para construção civil está desacelerando, especialmente para o mercado imobiliário residencial de alta renda, em virtude das taxas de juros de juros em níveis elevado. Mesmo que a SELIC tenha caído ao longo do 1S24, por outro lado a taxa de juros imobiliária se manteve estável, o que prejudicou o apetite para novos lançamentos e a demanda por aço dentro da fase de constituição dos canteiros de obras. Por outro lado, a expectativa é de aumento para o segmento de baixa renda, devido ao orçamento incentivado do programa governamental Minha Casa, Minha Vida (MCMV).

- Ainda assim, em linha com o que já havíamos comentado, ao observarmos os dados da S&P Platts, verificamos um aumento de +3-4% em julho para o vergalhão (referência de aços longos). Portanto, embora a rodada de repasse de preço tenha afluído como efetiva apenas para o 3T24, entendemos que um resquício dele já ocorreu em junho, ajudando a compor 1/3 do trimestre, além de que provavelmente também iremos testemunhar uma melhora de mix no 2T24, nos levando a crer em um crescimento suave de +1,4% t/t nos preços realizados, alcançando R$5.023/t Genial Est.

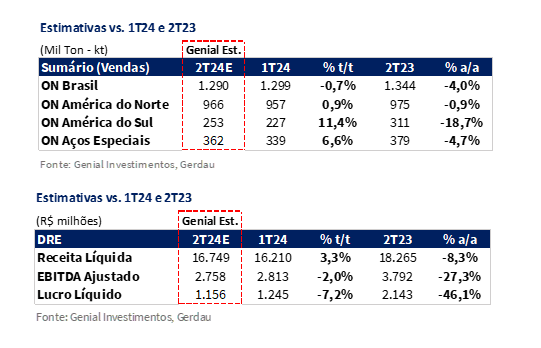

- Entretanto, esperamos que o nível de embarques seja levemente reduzido, para 1.290Kt (-0,7% t/t), conjecturando uma demanda não tão aquecida e o manejo do footprint das usinas, como o desligamento da unidade em Barão de Cocais (MG) e a suspenção da produção em Maracanaú (CE), ambos presentes no plano de corte de custos da Gerdau, que mencionamos no relatório passado.

ON América do Norte:

- Nos últimos dois trimestres, observamos um orderbook ainda resiliente (~60 dias) devido ao impulso significativo na construção de novas fábricas, especialmente de semicondutores, além de expansões nos setores de alimentos, bebidas e produtos químicos. Esse aumento na atividade de construção, influenciado pelo Reshoring e refletindo motivações de apoio legislativo e preocupações com a cadeia de suprimentos. Já para o 2T24, acreditamos que o apetite para vendas reduziu, inclusive podendo ter afetado o nível de orderbook.

- Como há um movimento de saída da sazonalidade mais adversa, na passagem dos 4Ts para os 1Ts, agora no 2T24 devíamos ver essa demanda também gradualmente acelerando, mas a taxa de juros mantida pelo FED no intervalo de 5,5%-5,25% desde julho no ano passado, passou a causar a desaceleração da atividade econômica, o que rebaixou o consumo dos segmentos downstream por aço. Para piorar, sentimos que a corrida eleitoral nos EUA passou a reter projetos da administração atual do governo Biden, o que reduz o movimento que estávamos testemunhando relacionado ao Reshoring. Isso fez com que players como a Nucor tenham promovido descontos para a carteira de clientes, tendo em vista a demanda mais baixa.

- A Gerdau, como não é pricemaker nos EUA, resolveu acompanhar os pares e reduziu preços na vigência do 2T24, da qual estimamos em R$6.577/t Genial Est. (-1,9% t/t; -5,8% a/a), já considerando o efeito de conversão do USD/BRL mais alto. Para volumes, entendemos que, embora a companhia tenha de fato sentido reflexo da economia desacelerando, por outro lado, a diversidade do mix de produtos fez com que a Gerdau tivesse mantido um nível de demanda resiliente para o segmento de distribuição, e por isso, esperamos volumes estáveis no 2T24, em 966Kt (+0,9% t/t).

ON América do Sul:

- As exportações brasileiras devem ser afetadas negativamente, com a Gerdau possivelmente focando em produtos de maior valor agregado no mercado doméstico, devido aos preços baixos no exterior. Nas operações sul-americanas, o Peru é projetado para se destacar positivamente, compensando parcialmente o desempenho mais fraco esperado na Argentina, resultando em um aumento de embarques para a região, atingindo 253Kt Genial Est. (+11,4% t/t). No entanto, os preços realizados na América do Sul devem permanecer estáveis em R$5.270/t Genial Est. (+0,4% t/t; +1,9% a/a).

Aços Especiais:

- A divisão de Aço Especial a única com perspectivas mais positivas. Nossa análise sugere números melhores no 2T24, diante da continuidade do cenário de retomada da demanda por automóveis leves no Brasil, quanto uma melhora no apetite dos EUA, impulsionada pela (i) expectativa de cortes no FED rate (esperamos que ocorra em outubro vs. setembro para o consenso), além de um (ii) melhor ciclo de crédito no Brasil. As condições de oferta de crédito subindo no Brasil também ajudam com a (iii) recuperação parcial da demanda para segmentos de veículos pesados, diante de melhores perspectivas passadas pela ANFAVEA. Nossa expectativa é de volumes subindo para 362Kt (+6,6% t/t).

Há uma piora para depois melhorar….

Conforme já havíamos adiantado desde o trimestre passado, como o programa de corte de custos da Gerdau está muito voltado para o redimensionamento do footprint no Brasil, o que leva a hibernação de algumas usinas para redirecionar volume para plantas mais novas e com maquinário mais eficiente, há uma grande redução da forma de trabalho. Como as demissões do quadro de funcionários geram custo de rescisão nos primeiros meses, a situação piora antes de melhorar. Além disso, para América do Norte, o arrefecimento do custo da sucata pode não refletir de maneira integral no 2T24. Isso pode resultar em um crescimento dos custos de produção.

Apesar do cenário macroeconômico desafiador, incluindo a pressão das exportações chinesas de aço e a dependência de projetos de baixa renda no setor de construção civil, a Gerdau mantém uma perspectiva positiva para 2025, com expectativas de melhoria de margem. Entendemos que a companhia está comprometida com a redução de custos fixos e em evitar depender de ações governamentais para proteção contra a entrada de aço chinês. A recomendação de COMPRA foi reiterada, com um Target-Price 12M de R$23,40, refletindo um upside +29,78%.

Principais Destaques:

(i) ONs Brasil: Preços realizados marginalmente maior; (ii) ON Brasil: Embarques mais voltados ao mercado doméstico: R$5.023/t Genial Est. (+1,4% t/t; -6,7% a/a); (iii) ON América do Norte: Preços realizados serão pressionados por descontos: R$6.577 Genial Est. (-1,9% t/t; -5,8% a/a); (iv) ON América do Norte: Demanda à espera de preços mais baixos; (v) ON América do Sul: Peru performando bem; (vi) Aços Especiais: Volumes melhores no Brasil e nos EUA; (vii) Projetamos receita subindo de maneira suave no t/t; (viii) ON Brasil: COGS/t subindo por pressão do carvão e efeitos das hibernações; (ix) ON América do Norte: COGS/t teve ter efeito negativo pelo delay da sucata; (x) Custo em Aços Especais deve já apresentar melhoras: R$6.502/t Genial Est. (-1,5% t/t; -0,9% a/a); (xi) EBITDA recuando com pressões de custo no curto prazo; (xii) Lucro líquido em contração: R$1,1b Genial Est. (-7,2% t/t; -46,1% a/a); (xiii) Viés exportador da China deverá permanecer; (xiv) México vs. EUA: Tratamento especial para aço do Brasil; (xv) EUA: Redução da taxa de juros ganha mais visibilidade para corte em setembro; (xvi) Brasil: Há margem para mais repasses de preço? Acreditamos que sim (mais sobre isso no capítulo “Nossa Visão”); (xvii) Vai piorar antes de melhorar; (xviii) Negociando um EV/EBITDA de 4,0x (vs. média histórica de 5x), considerando os cortes de custos que a companhia já está implementando neste ano para colher os frutos em 2025, acreditamos que o mercado ainda não tenha refletido plenamente o plano de austeridade da Gerdau. Ressaltamos que o curto prazo continua sendo desafiador, com margens reduzidas e uma desaceleração no EBITDA em 2024. Nosso foco está no aumento de margem esperado para 2025, e não nos desafios imediatos de 2024. Logo, reiteramos nossa recomendação de COMPRA, com um Target-Price 12M de R$23,40, refletindo um upside de +29,78%.

GGBR4 Prévia 2T24: No detalhe!

ONs Brasil: Preços realizados marginalmente maior.

Conforme já comentamos, a Gerdau vem tentando realizar, desde o início de junho, um reajuste de 7-8%, para a linha de produtos de aço plano quanto para longos. No acompanhamento que recebemos da S&P Platts, observamos um aumento de +3-4% para o vergalhão (referência para longos). Portanto, projetamos preço realizado em leve crescimento já no 2T24, com melhora de mix e resquício do aumento parcial de junho (1/3 do trimestre). Inclusive, não acreditamos que os preços estão absorvendo os efeitos das novas cotas implementadas para importação, viabilizadas pelo MDIC e focada em aço planos, chegando R$5.023/t Genial Est. (+1,4% t/t; -6,7% a/a).

ON Brasil: Embarques mais voltados ao mercado doméstico.

A companhia deve sofrer uma queda nas exportações. Isso porque a Gerdau vem realizando (i) hibernações em plantas antigas, como Barão de Cocais (MG), que embarcavam um volume relevante de aço para o mercado estrangeiro e (ii) o preço realizado no exterior está aquém do esperado, que decidiu focar em um mix de maior valor agregado no mercado doméstico. Isso posto, estamos projetando preço realizado em crescimento marginal de +1,4% t/t e queda de -6,7% a/a, atingindo R$5.023/t Genial Est.

ON América do Norte: Preços realizados serão pressionados por descontos.

Quanto à ON América do Norte, no final do ano passado e início deste ano, a companhia anunciou dois repasses de preço, sendo o primeiro para os vergalhões (+US$50/t) e para as barras comerciais (+US$65/t), e o segundo para perfis estruturais (+US$50/t). Estes aumentos não foram absorvidos completamente no resultado do 1T24 e tudo levaria a crer que veríamos um aumento no preço realizado da divisão. No entanto, a companhia seguiu movimentos de mercado e anunciou um desconto (~US$5/t). Assim sendo, estimamos preço realizado para a ON América do Norte em R$6.577 Genial Est. (-1,9% t/t; -5,8% a/a).

ON América do Norte: Demanda à espera de preços mais baixos.

Trivialmente, os 2Ts apresentam uma sazonalidade melhor nos EUA. Porém, em razão do decréscimo que vem sendo observado de preços na sucata, os clientes (distribuidores que representam 50% da base) preferiram esperar para realizar ordens de pedidos, convictos de que, a partir da queda da sucata, haveria margem para redução de preço. Assim sendo, esperamos um leve aumento de embarques para a ON América do Norte em 966Kt Genial Est. (+0,9% t/t; -0,9% a/a).

ON América do Sul: Peru performando bem.

A partir do 2T24, as operações da Colômbia, República Dominicana, Panamá e Costa Rica não fizeram mais parte do balanço da companhia, após as vendas das JVs para o grupo INICIA. Acreditamos que na América do Sul, vejamos um incremento de volume, de maneira que o Peru ganhe mais relevância e Argentina, ao contrário de nossa percepção inicial, reduza seu peso na divisão. Dessa maneira, calculamos volume de embarque em 253Kt Genial Est. (+11,4% t/t; -18,7% a/a), refletindo a relevância que o Peru terá no trimestre.

Quanto a preço realizado, não devemos averiguar nenhum efeito one off desta vez, advindo da ON América do Sul. Acreditamos que a combinação entre a boa performance do Peru e o desafio enfrentado na Argentina nos devolva um preço lateralizado de forma sequencial, chegando a R$5.270/t Genial Est. (+0,4% t/t; +1,9% a/a).

Aços Especiais: Volumes melhores no Brasil e nos EUA.

Acreditamos que a companhia consiga crescer embarques para a ON Aços Especiais, tanto no Brasil quanto nos Estados Unidos. Destacamos duas razões para o aumento na demanda do segmento automotivo no Brasil: (i) Cortes observados na taxa SELIC durante o 1S24 e (ii) melhor ciclo de crédito. Quanto aos EUA, com a aproximação e percepção de corte na FED rate (mercado aposta em um corte em setembro), a demanda do setor tem crescido também. Assim sendo, estimamos volumes de embarque em 362Kt Genial Est. (+6,6% t/t; -4,7% a/a). Quanto ao preço realizado da divisão, não acreditamos em diferença t/t, chegando a R$7.693/t Genial Est. (flat na base trimestral; -5,4% a/a).

Projetamos receita subindo de maneira suave no t/t.

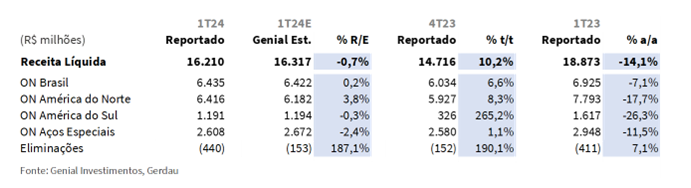

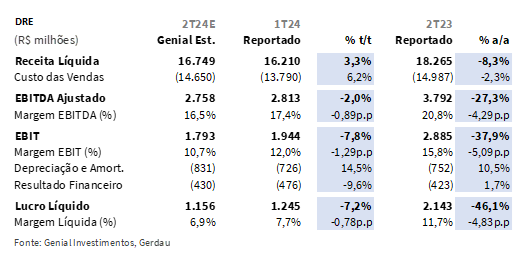

Com a compensação observada entre ON América do Norte e ON Brasil, e cenários mais favoráveis nas ON América do Sul e ON Aços Especiais, calculamos receita líquida consolidada de R$16,7b Genial Est. (+3,3% t/t; -8,3% a/a). Estimamos receita da ON Brasil em R$6,5b Genial Est. (+0,7% t/t; -10,4% a/a), em razão, principalmente do melhor mix na divisão compensando a ligeira queda nas vendas projetadas. Já a ON América do Norte, aparece em nosso modelo com receita de R$6,4b Genial Est. (-1,0% t/t; -6,7% a/a), sobretudo em decorrência da ordem dos clientes distribuidores, que esperam o arrefecimento do preço da sucata para realizar pedidos mais baratos. Por fim as receitas das divisões ON América do Sul de ON Aços Especiais estão mensuradas em R$1,3b Genial Est. (+11,9% t/t; -17,1% a/a) e R$2,8b Genial Est. (+6,6%; -9,9% a/a).

ON Brasil: COGS/t subindo por pressão do carvão e efeitos das hibernações

A companhia está dando prosseguimento com uma reformulação da estrutura de custos, cortando despesas fixas, principalmente com folha de pagamento. A expectativa passada pelo management era de uma redução de ~R$400m por trimestre a partir do 4T24, resultando em um pacote de corte de custos totais de -R$1,5b em 2025, principalmente na ON Brasil (abordamos mais esse ponto na seção “Nossa visão”).

Porém, no 2T24 ainda não devemos ver um arrefecimento de custos. Pelo contrário, esperamos (i) uma pressão do COGS/t vindo da matéria prima, sobretudo carvão metalúrgico, tramitando pelo P&L e (ii) um efeito one off proveniente das hibernações das usinas em Barão de Cocais (MG) e Maracanaú (CE). Ambas as usinas sofreram suspensões das atividades produtivas em maio, e somam ~1.000 funcionários, que tiveram seus contratos de tralhado desligados ou foram realocados para outras unidades, a depender do caso. O custo da rescisão dessa força de trabalho deve impactar negativamente o 2T24. Logo, estimamos COGS/t na ON Brasil em R$4.778/t Genial Est. (+3,7% t/t; -0,1% a/a).

ON América do Norte: COGS/t teve ter efeito negativo pelo delay da sucata.

Vimos o aumento da disponibilidade de sucata ferrosa nos EUA reduzindo o custo do insumo no mercado spot. Porém, como há um delay no processo de desestocagem a companhia operou no 2T24 com uma sucata ainda a preços maiores, não refletindo a queda observada na matéria prima ultimamente. Desse modo, prevemos COGS/t em R$5.439/t Genial Est. (+2,9% t/t; +0,5% a/a).

Custo em Aços Especais deve já apresentar melhoras.

Para a ON América do Sul e Aços especiais, esperamos COGS/t em R$4.246/t Genial Est. (+2,9% t/t; +2,8% a/a) e R$6.502/t Genial Est. (-1,5% t/t; -0,9% a/a), respectivamente. Vale mencionar que a Gerdau já havia feito iniciativas de melhoria de eficiência e redução de custo no final de 2023 para a divisão de Aços Especiais, portanto devem conseguir um resultado mais positivo no 2T24.

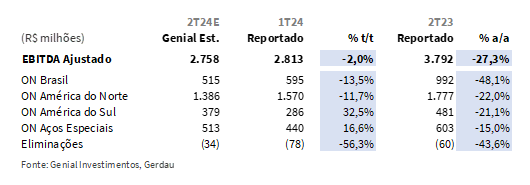

EBITDA recuando com pressões de custo no curto prazo.

Nossa expectativa de EBITDA fica em R$2,8b Genial Est. (-2,0% t/t; -27,3%), recuando em função do crescimento esperado no COGS/t das duas principais unidades de negócio, compondo uma margem desacelerando para 16,5% (-0,89p.p. t/t; -4,29p.p. a/a). A ON América do sul é a divisão que deve melhor performar no trimestre, devida ao aumento da demanda e rentabilidade no Peru, que compensará parcialmente a Argentina com volumes mais baixos. A ON Brasil aparece com EBITDA de R$515m (-13,5% t/t; -48,1% a/a) e a ON América do Norte com EBITDA de R$1,4b (-11,7% t/t; -22,0% a/a).

Lucro líquido em contração.

Projetamos um resultado financeiro de -R$430m Genial Est. (vs. -R$476m no 1T24). Uma vez que observamos uma compressão de margem em nosso modelo, provocada sobretudo pelo aumento de curto prazo nos custos, esperamos por uma queda sequencial de lucro líquido para R$1,1b Genial Est. (-7,2% t/t; -46,1% a/a).

Nossa visão e recomendação

Viés exportador da China deverá permanecer.

Em todos os nossos relatórios do setor de Metais & Mineração, comentamos sobre o cenário macroeconômico adverso enfrentado pelas siderúrgicas brasileiras. Conforme comentamos em nosso relatório semanal (Direto do Alto-forno: Semana 4, julho 2024), observamos uma queda na produção de vergalhões, que ocorreu, em especial, no leste da China, particularmente na província de Jiangsu, onde algumas usinas interromperam as operações ou mudaram a produção de vergalhões para produtos de aços planos na tentativa de obterem melhores retornos, conforme já havíamos antecipado no relatório da semana passada. Portanto, as usinas produtoras de HRC (referência para aços planos) continuam apresentando níveis satisfatórios de output, movidos pela demanda downstream ligada à exportação de bens duráveis. A taxa de utilização ficou em 83,5% (-1,14p.p. s/s), apresentando uma desaceleração semanal, mas ainda bem acima do patamar de 2023 (+5,12p.p. a/a).

Esse viés exportador vem atrapalhando as operações das usinas de aço brasileiras. Com a implementação de novas cotas de importação para aço importado no Brasil, viabilizada desde junho pelo Mistério do Comércio (MDIC), devemos esperar dias um pouco melhores para as companhias. Entretanto, ainda não estamos com sentimento de que o quadro ruim será revertido de maneira rápida no 2S24. Além do Brasil, vimos México, Chile e EUA implementarem aumentos em suas tarifas sobre importação de aço, produto que a China acaba escoando parte da sua produção. No entanto, não acreditamos que as usinas na China mudarão a estratégia, uma vez que as exportações continuam sendo a válvula de escape para uma demanda doméstica mais enfraquecida, seja por meio do aço embutido ou pelo embarque de aço bruto, que encontra no Brasil um mercado ainda com um sistema de proteção tarifária complexo e potencialmente ineficaz, através do sistema de quotas complementares.

Dentre as siderúrgicas nacionais, a que, teoricamente, deveria sofrer menos com esse viés exportador chinês é a Gerdau, menos exposta a aços planos que suas concorrentes, Usiminas e CSN, por exemplo. Mesmo assim, já vimos a companhia implementar iniciativas no cenário microeconômico (que está a seu alcance) para corte de custo.

México vs. EUA: Tratamento especial para aço do Brasil.

No início deste mês, o presidente mexicano, Sr. Andrés López Obrador, negociou condições com os EUA em resposta à iniciativa da administração Biden em impor maiores tarifas sobre o aço advindo de outros países que entram em território dos EUA pelo México. Os EUA e o México anunciaram novas restrições às importações, restabelecendo as tarifas de 25% e 10% da seção 232 sobre alguns produtos de aço e alumínio provenientes do México. Por outro lado, a sanção da lei menciona que o aço importado do Brasil, processado no México e depois exportado para os EUA não sofrerá tarifas. Em junho, o Brasil exportou aproximadamente ~68Kt de placas para o México, mais do que 2x vs. 2023. Nosso entendimento é de que, as usinas brasileiras que vendem principalmente produtos de menor valor agregado para unidades no México, onde são laminados, tendem a se beneficiar mais com esse aumento.

EUA: Redução da taxa de juros ganha mais visibilidade para corte em setembro.

A perspectiva para corte na FED rate parece melhorar, com o consenso de mercado acreditando em um corte em setembro (vs. a nossa expectativa inicial de dezembro). Dessa maneira, o 2T24 deve refletir o consumo desacelerando ainda mais, justamente o que é necessário para que o FED sinta confiança nos dados para promover os cortes. Como hoje já é basicamente unânime de que ocorrerá um corte de -25bps em setembro, é possível que haja 2 cortes em 2024, ocorrendo mais um de igual magnitude em dezembro.

Além disso, continuamos com a nossa visão de que o spread metálico deve descer ao longo do ano, pela maior dificuldade que a Gerdau já está enfrentando em conseguir repassar preços mesmo quando o preço da sucata desacelera. Vale lembrar que, mesmo que o spread metálico reduza, ainda entendemos que continuará acima da média histórica, apenas em um nível mais arrefecido do que margem atual, que nos aprece excessiva frente as condições mais apertadas do mercado.

Brasil: Há margem para mais repasses de preço?

Acreditamos que as principais siderúrgicas produtoras de aços longos (entre elas a Gerdau) irão tentar negociar mais uma rodada de aumento para agosto (+6-8%). No entanto, avaliamos que será desafiador emplacá-la, principalmente nessa magnitude, pela baixa visibilidade na capacidade de acomodar novos aumentos, diante de uma demanda por construção de moradias ainda muito dependente de projetos de baixa renda, pelo pacote do Minha Casa, Minha Vida (MCMV).

Vai piorar antes de melhorar.

Conforme mencionado acima neste relatório, a companhia anunciou um plano rigoroso para reduzir custos fixos. Diante dessa medida, ficamos mais otimistas com o case. O modelo de cotas suplementares para as 11 NCMs parece não estar fazendo muito efeito então, confiamos na capacidade do management em fazer realocações no footprint de ativos para permitir melhor eficiência de produção, sem perda considerável de volume. Provavelmente o resultado do 2T24 já irá traduzir as dores de curto prazo para o ganho de margem apenas em 2025, à medida que as (i) demissões da força de trabalho e (ii) custos one-off do desligamento das usinas impulsionarão o COGS/t. Deixamos claro desde o trimestre passado que a nossa recomendação de Compra poderia demorar um tempo para funcionar no preço das ações. Vai piorar antes de melhorar….

Negociando um EV/EBITDA de 4,0x (vs. média histórica de 5x), considerando os cortes de custos que a companhia já está implementando neste ano para colher os frutos em 2025, acreditamos que o mercado ainda não tenha refletido plenamente o plano de austeridade da Gerdau. Ressaltamos que o curto prazo continua sendo desafiador, com margens reduzidas e uma desaceleração no EBITDA em 2024. Nosso foco está no aumento de margem esperado para 2025, e não nos desafios imediatos de 2024. Logo, reiteramos nossa recomendação de COMPRA, com um Target-Price 12M de R$23,40, refletindo um upside de +29,78%.