O Grupo Mateus irá reportar seu resultado referente ao 2º trimestre de 2024 no dia 06/ago. Esperamos uma desaceleração sequencial do ritmo de crescimento na visão ‘Mesmas Lojas’ em todos os segmentos, em função de uma base comparativa forte e alguns desafios pontuais ao longo do trimestre.

Entendemos que a companhia deve continuar lidando com uma dinâmica menos favorável em despesas, pesando sobre a rentabilidade operacional na comparação anual. Somando isso a uma carga tributária mais pesada, acreditamos que a evolução do bottom line deve seguir pressionada – esperamos um lucro nominalmente estável, mas com redução na margem líquida a/a.

A piora do cenário macroeconômico global tem criado um movimento de sell-off em toda cobertura de varejo. Como consequência desse movimento, vemos a precificação atual de GMAT3 como um ponto de entrada atrativo. Estamos subindo nossa recomendação para COMPRA (anteriormente manter), com preço-alvo 12M de R$ 9,00 – upside de 30,2% em relação ao fechamento do último pregão.

Um movimento estratégico que vemos como positivo para a companhia. No final de maio a companhia anunciou a assinatura de um MoU relativo a uma potencial combinação entre as lojas do Grupo Mateus em Pernambuco, Alagoas e Paraíba com o Novo Atacarejo. A conclusão da potencial operação ainda está sujeita à realização das devidas diligências, bem como a aprovação pelo CADE.

Acreditamos que a combinação dos negócios deve fortalecer a presença do grupo nestes estados, além de reduzir impactos relativos à concorrência e trazer sinergias de otimização de capital de giro (negociação com fornecedores) e de despesas – vale ressaltar que estas sinergias ainda não estão consideradas em nossas projeções, trazendo uma outra opcionalidade de crescimento que tende a aumentar o upside atual havendo o signing da transação.

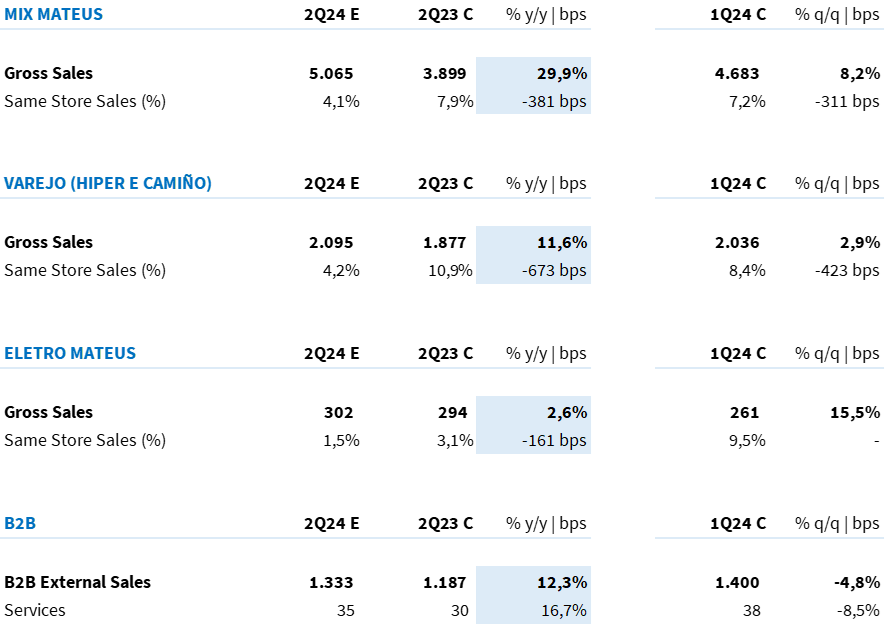

Desaceleração sequencial do Same Store Sales

Após uma forte entrega de vendas no 1º trimestre, esperamos uma desaceleração sequencial do ritmo de crescimento na visão ‘Mesmas Lojas’. Com uma base comparativa difícil (SSS de +10,4% no 2T23) e o deslocamento do feriado de Páscoa (mar/24 vs. abr/23), é natural pensarmos em um ritmo de crescimento inferior ao observado no último trimestre.

Além dos desafios acima, no início do trimestre as vendas foram impactadas pelo repasse de ICMS – algo já normalizado, uma vez que foi um movimento de todos os players do setor na região. Adicionalmente, entendemos que o mês de junho foi marcado por uma desaceleração geral em todos os segmentos do Grupo.

Nesse contexto, e ainda sem tanto efeito positivo da inflação alimentar (fornecedores repassando preço apenas ao final do período), acreditamos em um nível de Same Store Sales sequencialmente menor para todos os segmentos.

Para o Varejo (Hiper e Camiño), estimamos um SSS de 4,2% (vs. 8,4% no 1T24). Para o Atacarejo (Mix Mateus), projetamos um SSS de 4,1% (vs. 7,2% no 1T24).

Ainda assim, o projeto de expansão da companhia (+25 aberturas líquidas nos últimos 12M) deve continuar suportando um robusto crescimento de vendas consolidadas. Estimamos um faturamento bruto total de R$ 8,8b (+21,2% a/a).

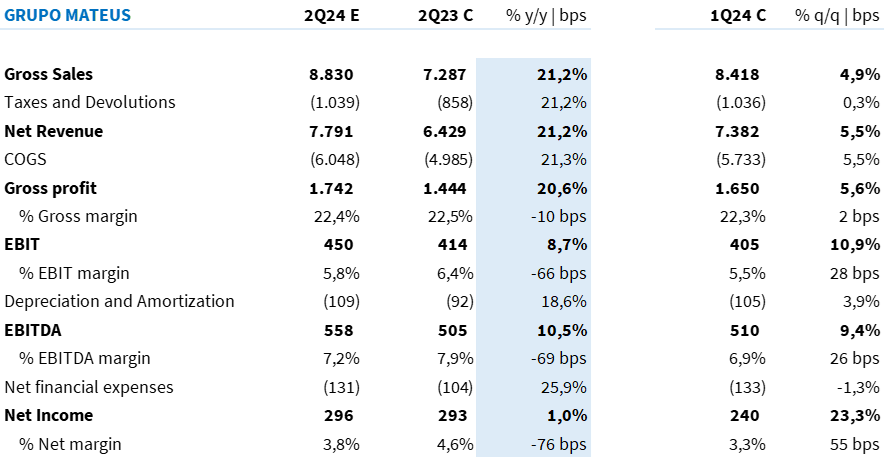

Tabela 1: Expectativa Genial para o Grupo Mateus, separada por verticais (R$ milhões; IFRS 16).

Margem bruta levemente impactada por ajustes tributários

Entendemos que o Grupo não fez o repasse do PIS/COFINS relativo à subvenção para investimentos que passou a arcar neste ano – como este pagamento não consta na base comparativa, esperamos uma leve pressão na visão anual. Projetamos um lucro bruto de R$ 1,7b (+20,4% a/a), com uma margem de 22,4% (-10bps a/a).

Despesas mais pesadas devem pressionar a margem EBITDA

Além do carrego negativo da margem bruta, acreditamos que a margem EBITDA deverá sofrer uma pressão adicional de uma dinâmica menos favorável em despesas.

Arcando com (i) um nível ainda relativamente alto de despesas associadas à expansão (novas lojas e escritórios regionais) e (ii) novos gastos ainda não normalizados dos CDs abertos no 2S23, não acreditamos que o crescimento de top line será capaz de compensar o aumento de despesas – gerando uma pressão de -70bps a/a sobre a rentabilidade operacional em nossas estimativas.

Esperamos um EBITDA de R$ 558m (+10,5% a/a), com uma margem de 7,2% (-70bps a/a).

Maior carga tributária deve travar o crescimento do lucro

Como o Grupo Mateus mantém uma alavancagem financeira baixa (DL/EBITDA de 0,3x no 1T24), não esperamos um grande impacto sobre o lucro vindo de despesas financeiras – apesar de entendermos que deve haver um aumento das despesas de juros relativas ao arrendamento, dado o ritmo de expansão da companhia.

Por outro lado, acreditamos que a linha de IR/CSLL deve continuar pressionando a evolução da última linha do resultado ao longo do ano – em 2025 já teremos uma base comparativa normalizada.

Com uma forte exposição a benefícios fiscais, até o final do ano passado o Grupo Mateus conseguia quase que zerar a alíquota de imposto – e, portanto, é um dos mais impactados pelas mudanças tributárias relativas à subvenção para investimentos.

Para mitigar essa pressão, a companhia vem implementando as seguintes iniciativas: (I) distribuição de JCP (R$ 135m anunciados no trimestre) e (II) compensação de prejuízo fiscal acumulado em períodos anteriores. Acreditamos que a combinação dessas ações deve manter a alíquota fiscal em nível similar ao reportado no último trimestre (11,9% no 1T24).

Em nossa visão, a maior carga tributária deve impedir o crescimento do lucro – estimamos um lucro líquido estável em relação ao ano passado, em R$ 296m (+1,0% a/a) e uma margem líquida de 3,8% (-76bps a/a).Tabela 2: Expectativa Genial para o Grupo Mateus (R$ milhões; IFRS 16).