O Grupo Mateus irá divulgar o seu resultado em 06/mar. Esperamos que a melhora do ambiente deflacionário de alimentos somado a uma estratégia mais acertada entre preço e volume da companhia abram espaço para que a vertical de atacarejo do grupo apresente um Same Store Sales sequencialmente mais forte.

Além da análise sobre o 4º trimestre de 2023, lançamos um olhar prospectivo para 2024, identificando pontos-chave que moldarão o ano para o Grupo Mateus. Entre eles, destacam-se a expansão contínua e a maturação das lojas da ‘Nova Regional’ e a incerteza em torno das subvenções (MP 1.185/2023).

Negociando a um P/E 2024 de 10,5x (Est. Genial), vemos que o Grupo Mateus está relativamente descontado quando comparado a pares. A exemplo de comparação, em nossas estimativas, o Assaí e o Carrefour negociam a um múltiplo de 17,5x e 13,0x, respectivamente.

Contudo, devemos frisar que um ponto nos mantém alerta para a nossa recomendação: uma possível precificação do múltiplo P/E 2024E, que poderia vir através do impacto na alíquota fiscal, este causado pela aprovação da MP das subvenções − falaremos um pouco a respeito no tópico Visão 2024.

Por ora, mantemos a recomendação de COMPRA para as ações do Grupo Mateus, com preço-alvo 2024 de R$ 9,00, um potencial upside de 32% em relação ao fechamento dessa quinta-feira (01/fev).

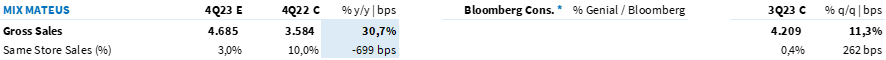

Mix Mateus

Acreditamos que o Mix Mateus deva voltar a performar com um Same Store Sales positivo (+3,0% a/a Est. Genial), reflexo de (I) um ganho de inclinação na inflação alimentar entre outubro e dezembro de 2023 e (II) recuperação de volume de compras, superando o impacto de tentar reequilibrar a estratégia entre preço e rentabilidade implementado ao longo do 3º trimestre.

Tabela 1: Estimativa Genial para o Mix Mateus (IFRS 16; R$ milhões).

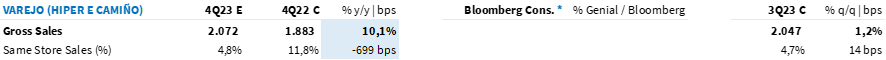

Varejo

Quando analisamos o Super/Hiper Mateus e Camiño, a nossa visão é de um Same Store Sales ainda mais positivo do que o Mix Mateus (+4,8% a/a Est. Genial), impactado por uma continuidade de fluxo aos supermercados, anteriormente concentrado no modelo Cash-and-Carry.

Tabela 2: Estimativa Genial para o Mix Mateus (IFRS 16; R$ milhões).

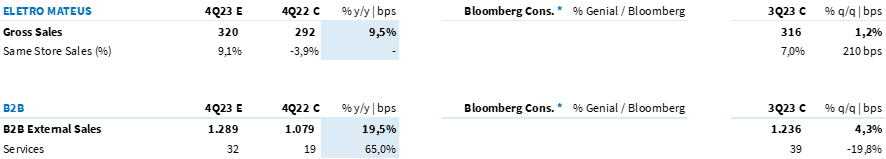

Eletro Mateus e B2B

Entendemos que este deve ser um bom trimestre para o Eletro Mateus, uma vez que a vertical deve ser sazonalmente impactada por datas como Black Friday e Natal e, também, possui uma base de comparação mais fraca. Estimamos um Same Store Sales em +9,1% a/a – revertendo o indicador negativo em -3,9% no mesmo período de 2022.

Tabela 3: Estimativa Genial para o Eletro Mateus e Vendas B2B (IFRS 16; R$ milhões).

Margem bruta deve crescer

Quando o Grupo Mateus resolveu explorar cidades da ‘Nova Regional’, a companhia encabeçou uma estratégia muito mais promocional para atrair e fidelizar clientes em suas lojas de Cash-and-Carry. Apesar de custar margem bruta em um primeiro momento, esse plano se fazia necessário, uma vez que nessas regiões, principalmente em capitais, já havia grandes players em operação.

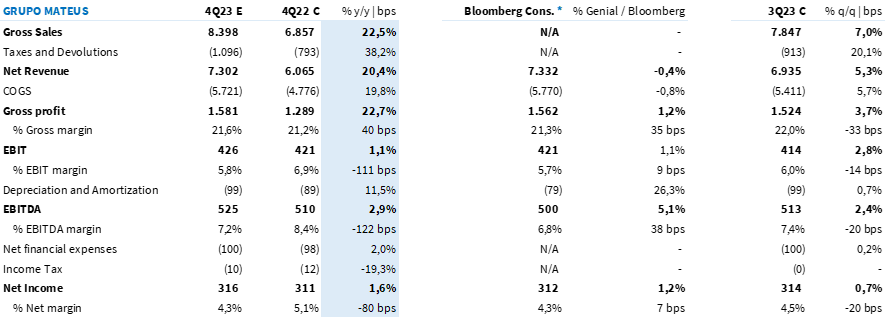

Passado alguns trimestres em operação, a companhia deve voltar a normalizar margem bruta. Estimamos que o Grupo Mateus apresente um lucro bruto de R$ 1,58 bilhões (+22,7% a/a) e uma margem de 21,6% (+50bps a/a).

Na visão sequencial, entendemos que existe espaço para uma retração de -40bps de margem, dada a quantidade de aberturas no período (+12 lojas, sendo 11 Mix Mateus e 1 Super Mateus).

Por outro lado, margem operacional deve retrair

Antes de irmos adiante, precisamos relembrar que o Grupo Mateus consolidou um montante de R$ 125 milhões na linha de Outras Receitas Operacionais no 4º trimestre de 2022, impactado positivamente pelo reconhecimento de créditos fiscais relacionados a períodos anteriores, aos quais o grupo possuía direito e não utilizava.

E, também nesse período, a companhia também passou a contabilizar verbas operacionais de negociações com fornecedores (backlights, trade marketing e verbas logísticas) dentro dessa linha.

Portanto, apesar de trazer um carrego positivo de margem bruta ao EBITDA, entendemos que parte desses one-offs não devem se repetir. Com uma despesa operacional crescendo +20,4% a/a (Est. Genial), estimamos que o Grupo Mateus deve apresentar um EBITDA (visão IFRS 16) de R$ 525 milhões (+2,9% a/a) e uma margem em 7,2% (-130bps a/a).

Na visão ajustada, projetamos um EBITDA Aj. (IFRS 16) de R$ 565 milhões (-11,0% a/a) e uma margem de 7,7% (-280bps a/a).

Lucro nominalmente estável

Sem grandes mudanças sequenciais em despesas financeiras e com uma alíquota de IRPJ/CSLL próxima a 0%, nominalmente não esperamos uma mudança de ponteiro no lucro do Grupo Mateus, contudo, em termos relativos, a margem líquida deve recuar -80bps a/a.

A nossa expectativa é que o grupo apresente um lucro líquido de R$ 316 milhões (+1,6% a/a) e uma margem líquida de 4,3%.

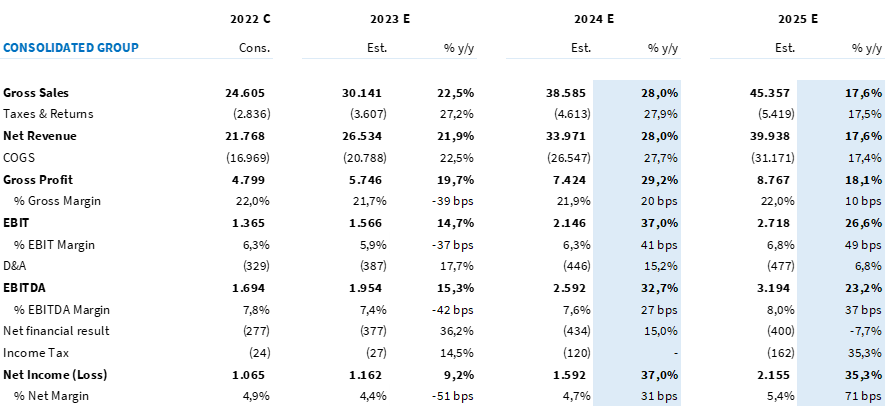

Tabela 4: Estimativa Genial para o Grupo Mateus, visão consolidada (IFRS 16; R$ milhões).

Visão 2024

Mapeamos os principais pontos que vão nortear o ano de 2024 do Grupo Mateus, sendo eles:

(I) Expansão com magnitude semelhante ao apresentado nos últimos dois anos. O Grupo Mateus deve continuar abrindo cerca de 30 lojas em 2024, sendo a maior parte direcionada ao Mix Mateus (20 lojas). Entendemos que a maior parte dessas aberturas devem ser na ‘Nova Regional’, porém os estados do Pará e Maranhão também devem ganhar certa relevância nesse plano.

Mesmo com a consolidação de concorrentes na região Nordeste nos últimos meses – movimento que sem dúvidas acirra a competição local –, entendemos que o Grupo Mateus possui espaço para “nadar de braçada” em cidades com população acima de 50 mil habitantes (atual raio de atuação da companhia).

(II) Maturação da safra 2022/2023. A companhia tem direcionado esforços para rentabilizar ainda mais lojas da ‘Nova Regional’, reequilibrando variáveis como preços e margens. No 3º trimestre de 2023, o Grupo Mateus abriu a margem operacional das 11 lojas com mais de 13 meses nessa região (5,6% visão IFRS 16). Entendemos que ao longo de 2024, essas lojas devam contribuir ainda mais para o EBITDA consolidado da companhia.

Com um pesado investimento em pessoas e administrativo ao longo de 2023, dado a abertura de escritórios regionais para consolidar o avanço na ‘Nova Regional’, entendemos que em 2024, com a maturação de novas lojas, a companhia possa se beneficiar da diluição dessas despesas.

(II) Questão da subvenção ainda é nebulosa. Aprovado em dezembro de 2023, a MP das subvenções tem o potencial de significativo impacto para o Grupo Mateus, uma vez que a companhia quase que consegue zerar a sua alíquota de IRPJ/CSLL com esse benefício. Ainda não há uma estratégia definida em como a companhia lidará com essa medida.

Em nossa visão, existem alguns potenciais saídas para amenizar o impacto: (a) ‘judicializar’ o processo; (b) repassar o valor do impacto do recolhimento de imposto em preço (um aumento de cerca de 1%~2% em produtos); (c) compensar a queda na alíquota aumentando a distribuição de JCP. Entendemos que tais medidas ‘abc’ não são excludentes, ou seja, podem ser realizadas concomitantemente.

O cenário de como o grupo irá resolver esse impasse ainda é nebuloso, entenderemos melhor sobre o assunto ao longo de 2024. Como ainda não avaliamos a magnitude do impacto, neste momento, não estamos incorporando um aumento de alíquota à nossa projeção, mas acreditamos que este é um downside risk que a companhia estará exposta no médio prazo – já considerávamos essa hipótese em nossa Iniciação de Cobertura realizado em jan/23.

Tabela 5: Estimativa Genial para o Grupo Mateus para 2024 (IFRS 16; R$ milhões).