O Grupo Mateus reportou as cifras relativas ao 1º trimestre de 2024 após o encerramento do pregão dessa quarta-feira (8/mai). Como já esperado, foi um trimestre positivo para vendas, mas fraco em termos de rentabilidade.

A companhia entregou uma performance positiva de vendas, com aceleração sequencial de crescimento ‘Mesmas Lojas’ em todas as verticais alimentares – alcançando um crescimento orgânico superior ao dobro da inflação de alimentos no período. Com esse resultado, o Grupo Mateus consolida o maior Same Store Sales do setor nesse trimestre.

Ainda assim, as altas despesas de expansão e de reestruturação pesaram no resultado, impedindo ganhos de alavancagem operacional neste trimestre.

Finalmente, observamos uma pressão sobre o bottom line do fim da subvenção para investimentos – benefício que costumava zerar a alíquota tributária. O reconhecimento de pagamento de impostos 60,0x superior ao reportado no ano passado impediu uma evolução do lucro, trazendo uma forte pressão sobre a margem líquida do trimestre.

Reiteramos a recomendação NEUTRA para o papel, com preço-alvo 12m de R$ 9,00 – upside de 15% em relação ao fechamento de hoje (08/maio).

Forte performance de vendas

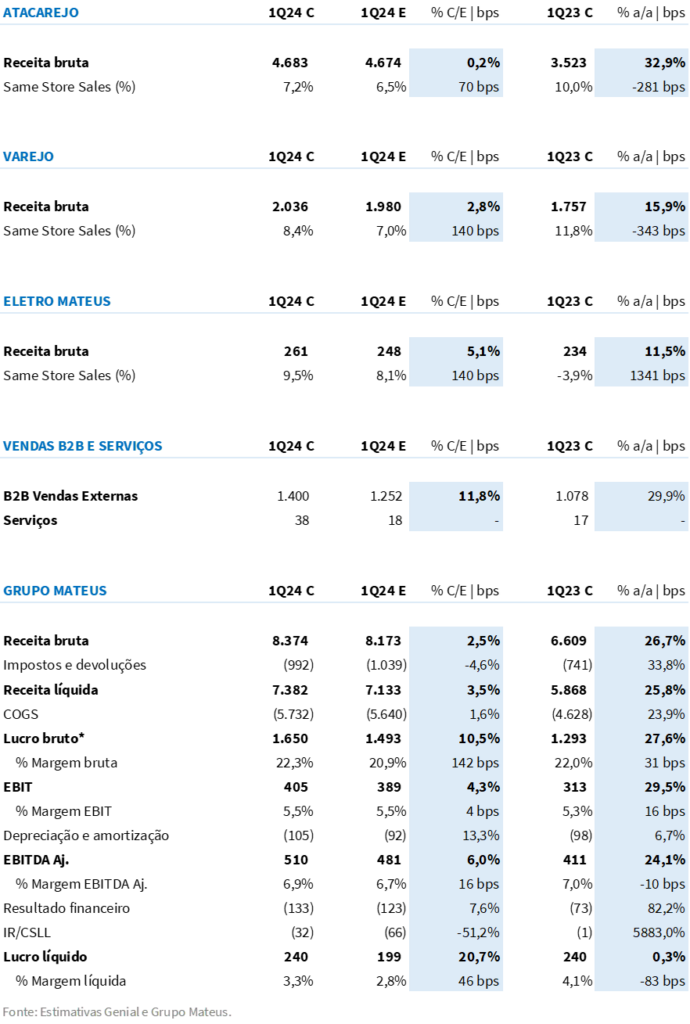

Apesar da forte base comparativa, o Grupo Mateus conseguiu manter uma boa trajetória de crescimento. Com uma boa performance de vendas, a companhia reportou um faturamento bruto consolidado de R$ 8,4b (+27,1% a/a; +2,5% vs. Est. Genial).

Com a retomada da inflação de alimentos, a variável preço volta a dar um boost no crescimento das empresas do setor – algo que não aconteceu no 4º trimestre, uma vez que passávamos por uma deflação na categoria alimentar.

A combinação entre a dinâmica positiva tanto de preço, quanto de volume (aumento de fluxo nas lojas), permitiu que a companhia reportasse uma aceleração sequencial de SSS em todas as verticais alimentares – entregando um crescimento orgânico superior ao dobro da inflação de alimentos no período.

No Varejo (Super/Hiper e Camiño), o SSS foi de 8,4% a/a (vs. 5,4% a/a no 4T23). Já no Atacarejo (Mix Mateus) o crescimento na visão ‘Mesmas Lojas’ foi de 7,2% a/a (vs. 5,7% a/a no 4T23).

Reclassificação na margem bruta

Como esperávamos, a rentabilidade do trimestre foi impactada por um aumento da alíquota de ICMS em cinco estados onde o grupo atua, dado o delay entre o início da nova taxa vigente e o efetivo repasse completo pela companhia.

Porém, a companhia realizou uma reclassificação entre linhas neste trimestre, passando a alocar o valor referente às verbas com fornecedores no CMV (custo) – valor que antes transitava pela linha de ‘Outras Receitas’. Essa reclassificação nos impede de ver o impacto efetivo do aumento do ICMS sobre a margem bruta, além de tornar nossa estimativa não comparável com o número reportado.

Entendemos que, com essa nova contabilização, o efeito positivo das verbas com fornecedores compensou o efeito dos impostos, permitindo uma expansão de +30bps a/a da margem bruta. O lucro bruto foi consolidado em R$ 1,6b (+27,6% a/a).

EBITDA pressionado por maiores despesas

Ainda arcando com despesas de expansão, além de custos de rescisão (inicio de trabalho de redução de custos) e aumento de fretes (+4 CDs abertos no 2S23), o crescimento da receita não foi capaz de compensar o maior nível de gastos. As despesas operacionais representaram 15,4% da receita líquida, uma pressão de +40bps a/a – anulando o carrego positivo da margem bruta.

O EBITDA totalizou R$ 510m (+24,1% a/a), com uma margem de 6,9% (-10bps a/a).

Lucro estável a/a

O resultado financeiro foi negativo em -R$ 133m – um aumento de 82,4% em relação ao ano passado. Entendemos que isso ocorreu em função de (i) menor receita financeira, dado o menor nível de caixa e o ciclo de queda do CDI, (ii) atualização monetária do CRI que não consta na base comparativa, e (iii) aumento de +55% a/a dos juros de arrendamento, dado o ritmo de expansão da companhia.

A linha de IRPJ/CSLL era um das mais esperadas do trimestre. Com uma forte exposição a benefícios fiscais, o Grupo Mateus conseguia quase que zerar a alíquota de imposto – e, portanto, seria o mais impactado pelo fim da subvenção para investimentos.

Para mitigar essa pressão, o Grupo implementou as seguintes iniciativas: (1) distribuição de JCP (impacto positivo de R$ 33m) e (2) compensação de prejuízo fiscal acumulado em períodos anteriores (impacto positivo de R$ 21m). Assim, a companhia consolidou uma alíquota efetiva de 11,9% – abaixo dos 25% que originalmente estimávamos.

Com um menor impacto do que o esperado, o Grupo Mateus consolidou um bottom line acima de nossas estimativas (+20,7% vs. Est. Genial). Ainda assim, o lucro permaneceu estável a/a em R$ 240m (+0,3% a/a), com uma forte pressão sobre a margem líquida 3,3% (-83bps a/a).

Tabela 1: Estimativas Genial vs. Consolidado 1T24 GMAT3 (IFRS 16; R$ milhões)