O Grupo Mateus divulgou seu resultado do 3º trimestre nesta quarta-feira (08/nov). Novamente, o grupo se destacou de seus pares, conseguindo reportar um crescimento de lucro na comparação anual, mesmo meio a um cenário setorial desafiador.

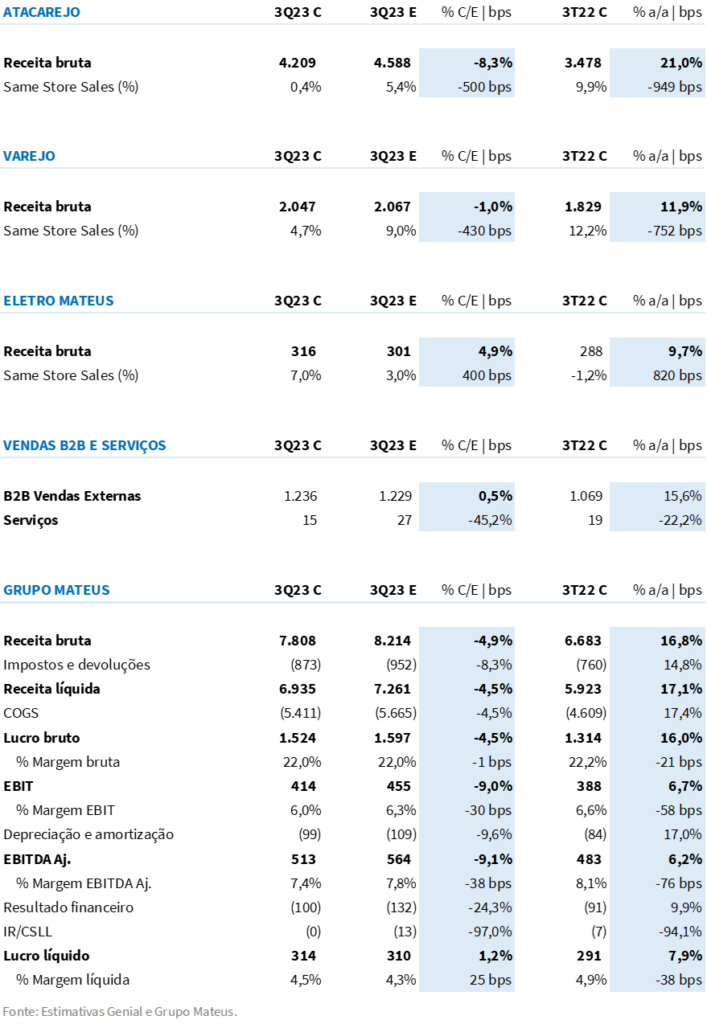

O Grupo Mateus consolidou uma receita bruta de R$ 7,8 bilhões (+16,8% a/a), com Same Store Sales de (SSS) de 4,3% a/a – desacelerando em função (i) da deflação alimentar, (ii) realização de apenas um mês promocional de aniversário neste ano (vs. dois meses em 2022) e (iii) foco na rentabilização das novas lojas da regional nordeste.

Com crescimentos de 13,5% a/a e 8,9% a/a nas bandeiras Hiper/Super e Camiño, respectivamente, o segmento de varejo teve um faturamento bruto de R$ 2,0b (+11,9% a/a). O SSS foi de 4,7% a/a.

No Atacarejo, a companhia reportou uma aceleração de 21,0% a/a da receita bruta, impulsionada majoritariamente pela relevante expansão do parque de lojas nos últimos 12M. A receita bruta totalizou R$ 4,2b (+21,0% a/a), com SSS de 0,4% a/a – impactado tanto pela dinâmica de deflação de alimentos, quanto por um trabalho de equilíbrio de margens da nova regional, que acaba por ter um impacto sobre o ritmo de vendas.

O Eletro registrou um faturamento bruto de R$ 316m (+9,9% a/a), com SSS positivo de 7,0% a/a. Finalmente, o segmento de Atacado manteve um bom ritmo de vendas, consolidando uma receita bruta de R$ 1,2b (+15,6% a/a).

Esperávamos uma margem bruta estável ano contra ano, com a companhia conseguindo equilibrar o trade off entre venda e rentabilidade e foi o que vimos, reportando uma rentabilidade bruta de 22,0%.

No consolidado, o Grupo Mateus reportou um lucro bruto de R$ 1,5 bilhão, crescendo +16% a/a, entretanto uma cifra 4,5% abaixo de nossa projeção – devido ao efeito do top line.

Em meio ao ambiente de desinflação alimentar, vimos a companhia perder alavancagem operacional, aumentando assim, suas despesas operacionais sob % da receita, saindo de -14,7% no 2T22 para -15,1%. Fora as despesas operacionais que foram somadas decorrente ao plano de expansão.

Esse movimento trouxe impacto direto na rentabilidade da companhia, registrando um EBITDA Ajustado de R$ 513 milhões (+6,2% a/a; -9,1% vs. Est. Genial) e uma margem de 7,4%, caindo -38 bps vs. Est. Genial e -76 bps ano contra ano.

Um outlier para o setor. Quando olhamos a última linha do Grupo Mateus, mesmo com o forte impacto de um menor benefício de IRPJ/CSLL (o qual caiu 94,1% a/a), a companhia se beneficiou da melhor alavancagem financeira (o qual reduziu de 0,8x para 0,4x em 12 meses) e aumento de lucro operacional. Com isso, o grupo foi o único do setor a apresentar uma expansão em sua última linha, reportado em cifras recorrentes de R$ 314 milhões (+7,8% a/a; +1,2% vs. Est. Genial).

Mais um bom resultado para o ciclo de caixa da companhia. A conversão em caixa ficou 28 dias a menos do o apresentado no mesmo período de 2022, fruto do forte trabalho de estoques (-18 dias a/a) e melhores negociações com fornecedores (+8 dias a/a) que o grupo vem apresentando nos últimos trimestres.

Mesmo diante de um aumento considerável no capex, que foi registrado em R$ 377 milhões (+117,5% a/a), a companhia conseguiu apresentar mais um trimestre de geração de caixa operacional, em R$ 153 milhões no período (vs o consumo de R$ 46 milhões no ano passado).

Quando adicionamos o fluxo de caixa de investimentos, que traz o efeito de aquisição de imobilização da forte expansão nos últimos 12 meses, e o fluxo de caixa de financiamento à conta, o grupo registrou um consumo de caixa livre de R$ 239 milhões, acima do observado no mesmo período do ano passado (consumo de R$ 195 milhões).

Tabela 1: Estimativas Genial e Grupo Mateus 3T23 (R$ milhões; IFRS 16)