Destaques do relatório

∙ Queda de preços dos alimentos não traz recomposição de volume na cesta, de forma que a desinflação da categoria deve impactar negativamente o Same Store Sales do setor;

∙ O Grupo Mateus deve seguir apresentando o resultado de maior qualidade do setor;

∙ Esperamos uma forte recomposição operacional do formato premium do GPA Brasil, que ganha penetração de perecíveis em seu mix de vendas.

O Carrefour Brasil será a primeira empresa do setor a divulgar os seus resultados do 2º trimestre, na terça-feira (25/jul). O Assaí e o Pão de Açúcar divulgarão os seus números logo depois, na quarta-feira (26/jul). O Grupo Mateus será o último supermercadista reportar o balanço, apenas em 9 de agosto.

Na 1ª parte do relatório de atualização de supermercados analisamos as Blue Chips do varejo alimentar, Carrefour e Assaí. Nessa 2ª parte do relatório, voltaremos a atenção para o Pão de Açúcar e Grupo Mateus.

Em um primeiro momento, precisamos entender dois grandes tópicos que devem impactar os maiores players do setor.

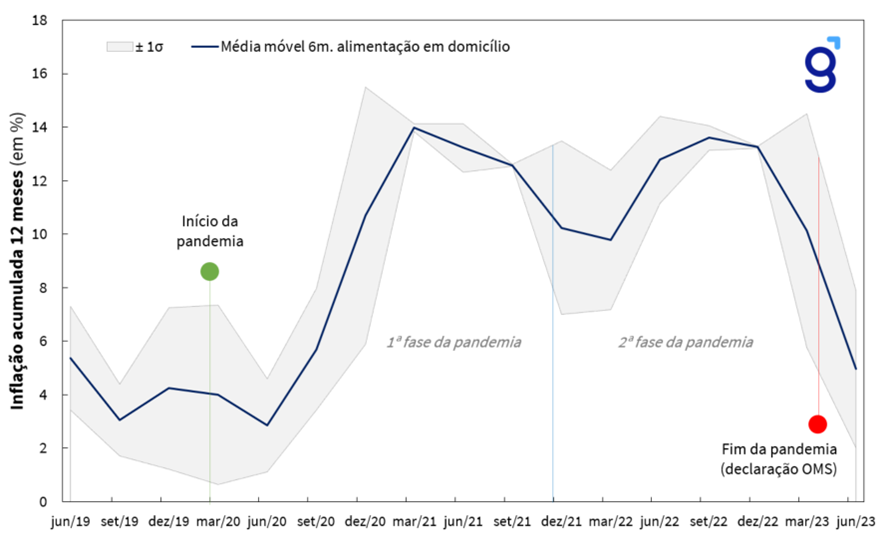

Tópico I: Inflação do varejo alimentar abaixo de 3%

Historicamente, as flutuações nos preços dos alimentos são comuns, contudo, os últimos 3 anos foram marcados por dois grandes eventos atípicos (se assim podemos definir): uma pandemia e uma guerra.

Diante de uma cadeia de produção desregulada e uma demanda continuamente crescente, os consumidores do Brasil (e também do mundo) vivenciaram um desenfreado aumento de preço de alimentos – o qual pesou bastante na cesta de consumo durante o período.

Com a normalização da cadeia de oferta e demanda e diante de uma valorização do real frente ao dólar, assistimos a um contínuo processo de deflação da categoria alimentar em domicílio – movimento que ficou claro, principalmente, ao longo dos últimos 6 meses (ver Gráfico 1).

Divulgado pelo IBGE mensalmente, a inflação acumulada da categoria “Alimentos em domicílio” desinclinou mais do que a inflação geral em 2023. Vale lembrar que, ao final de 2022, a inflação alimentar era 2x maior que o IPCA geral. Ao final do 1º semestre de 2023, a inflação dessa categoria chegou a ser menor do que o índice geral (0,9x para ser mais exato).

Gráfico 1: Elaborado pela Genial a partir de dados do IBGE.

Ceteris Paribus, a queda dos preços de commodities (soja, milho e trigo) no mercado internacional é uma dinâmica que deve continuar favorecendo a inflação da categoria alimentar abaixo do patamar de 5% em 2023 (Est. Genial).

Tópico II: Formato de supermercado é o grande destaque

Sem compensação em volume, a dinâmica de menor inflação deve apenas normalizar a cadeia de consumo no curto prazo, com um trade up do consumidor entre os formatos de atacarejo e supermercado – este ganhando mais espaço no novo cenário.

O aumento de fluxo de volta ao formato de supermercados, em compras parceladas ao longo do mês, deve se refletir em maiores Same Store Sales (SSS) para o modelo nesse trimestre. Esperamos ver formatos premium, como Pão de Açúcar, Hiper Mateus e Super Camiño, se consolidando como destaque positivo no período.

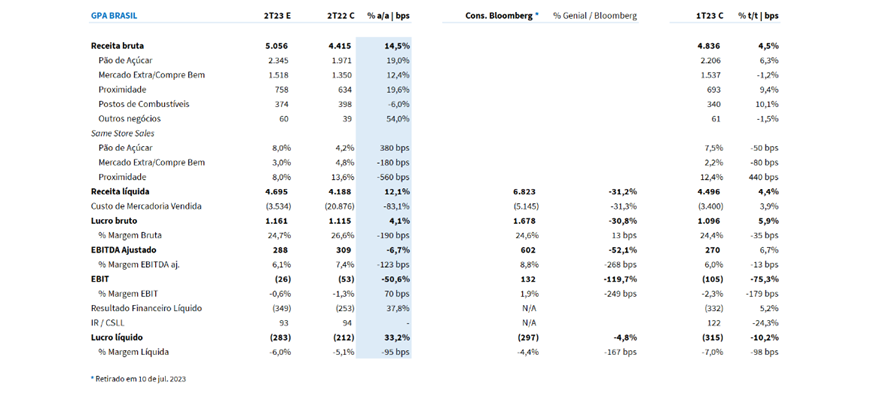

O que esperar do GPA (PCAR3) no 2T23?

Revisão de tamanho de sortimento, padronização da exposição, adequação da competitividade (pricing) e gestão de estoques, a estratégia de reposicionamento do formato Pão de Açúcar começa a surtir efeitos positivos para o GPA. Desde setembro de 2022, vemos o grupo em uma contínua ascensão de market share.

Neste trimestre, acreditamos que o impacto da dinâmica de desinflação alimentar (ver Tópico I) será suavizado por uma retomada de frequência de compras mensais na bandeira Pão de Açúcar – o que confirmaria a nossa tese de que, diante de uma deflação dos preços de produtos alimentares, a dinâmica de crescimento entre atacarejo e supermercado tende a normalizar (ver Tópico II).

A nossa projeção para receita bruta do GPA Brasil é de R$ 5,06 bilhões (+14,5% a/a; +4,5 t/t). Com 62 aberturas líquidas (Est. Genial) nos últimos 12 meses, sendo 23 no formato de proximidade (Minuto Pão de Açúcar e Mini Extra) realizadas neste trimestre, o crescimento de receita deve ter maior contribuição do aumento de parque de lojas.

Contudo, acreditamos que o GPA Brasil deve emplacar a vice-liderança no quesito Same Store Sales – atrás apenas do Grupo Mateus. Estimamos que o grupo apresente um SSS de +5,0% a/a, na visão incluindo postos de combustíveis – o qual ainda deve se apresentar como detrator de crescimento dada a redução de preço na bomba neste último trimestre.

O grande destaque deve vir para a bandeira premium, Pão de Açúcar. O reposicionamento da marca como referência em FLV (frutas, legumes e verduras), e a deflação de produtos importantes como carne e frango (açougue) nos últimos 12 meses, deve contribuir para um aumento de fluxo para a loja, trazendo o Same Store Sales a 8,0% a/a.

O Mercado Extra/Compre Bem também merece a sua atenção nesse trimestre. Com a mudança no modelo de operação em meados de junho do ano passado – reduzindo o apelo promocional e reajustando o sortimento para o público-alvo –, devemos ver um arrefecimento de receita e SSS nesse trimestre. Para o segundo semestre de 2023, esperamos uma normalização da base e retomada de crescimento.

Na visão de rentabilidade, ainda não esperamos que o GPA volte a tradar com uma margem bruta ao nível 2T22 (26,6%), quando o grupo ainda tinha resquícios da negociação de fornecedores das operações hipermercado Extra (descontinuada e vendida para o Assaí).

No entanto, devemos ver um avanço gradual da margem bruta, que deve se posicionar acima do patamar visto no 1º trimestre deste ano. A performance de vendas de perecíveis dentro da bandeira premium e o ganho de negociações comerciais devem contribuir para essa melhora sequencial.

A nossa projeção é um lucro bruto de R$ 1,16 bilhão (+4,1% a/a; +5,9% t/t) e uma margem bruta de 24,7% (-190bps a/a; +30bps t/t).

Apesar de uma leve diluição em despesas, esperamos ver um carrego negativo de margem bruta, na visão ano contra ano, para o lucro operacional. Estimamos que o GPA Brasil apresente um EBITDA de R$ 288 milhões (-6,7% a/a) e uma margem EBITDA de 6,1% (-130bps a/a).

Diante de maiores despesas financeiras, esperamos um prejuízo líquido de operações continuadas em R$ 283 milhões (+33,2% a/a) e uma margem líquida de -6,0% (-90bps a/a).

Tabela 1: Estimativa Genial para PCAR3 no 2T23.

O que esperar do Grupo Mateus (GMAT3) no 2T23?

Singular. Fora da competição pelo eixo sudeste, o Grupo Mateus deve seguir destoando do crescimento do setor, no curto prazo.

Acreditamos que a maior exposição a Estados onde a relação entre os beneficiários do Bolsa Família e Empregados com Carteira Assinada seja positiva para o Grupo Mateus apresentar um crescimento de volume na cesta, mais do que compensando a queda de preços dos itens alimentares (ver Tópico 1).

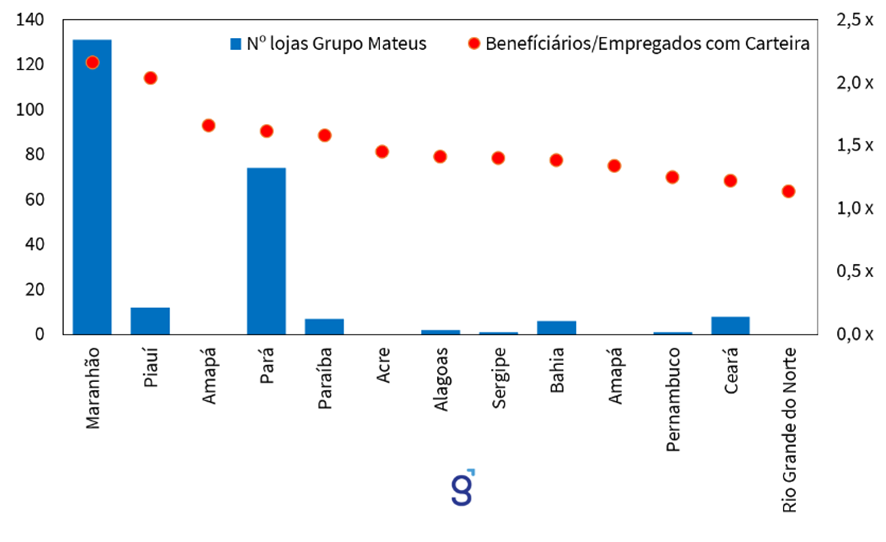

Reunindo os dados divulgados pelo Caged e realizando um cross com a localização das lojas do Grupo Mateus, é possível reafirmar a nossa hipótese de crescimento de volume. Maranhão, principal estado do grupo, mantém uma relação entre Beneficiários/Empregados com Carteira acima de 2x (2 famílias beneficiárias no estado para cada 1 empregado de carteira assinada na região). Pará e Piauí também apresentam uma razão elevada. Reunimos os dados na Figura 2.

Figura 2: Razão entre beneficiários do Bolsa Família e Empregados com Carteira por região e quantidade de lojas do Grupo Mateus por Estado. Elaborado pela Genial a partir de dados do Caged e companhia.

Além desse efeito de beneficiários do Bolsa Família, a presença em polos importantes para o agronegócio é o grande diferencial para a recuperação de volume já no 2º trimestre de 2023.

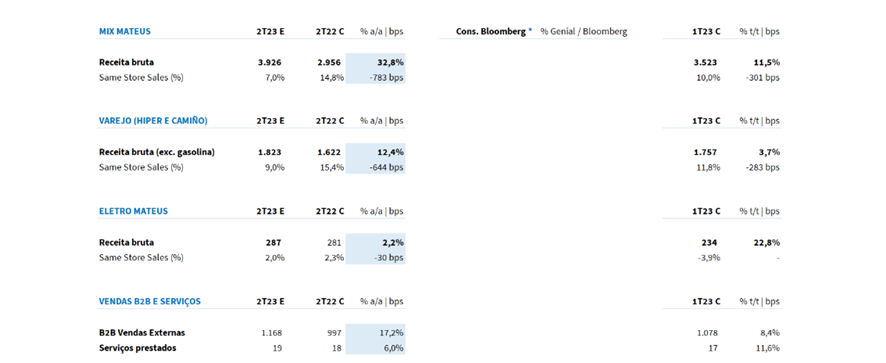

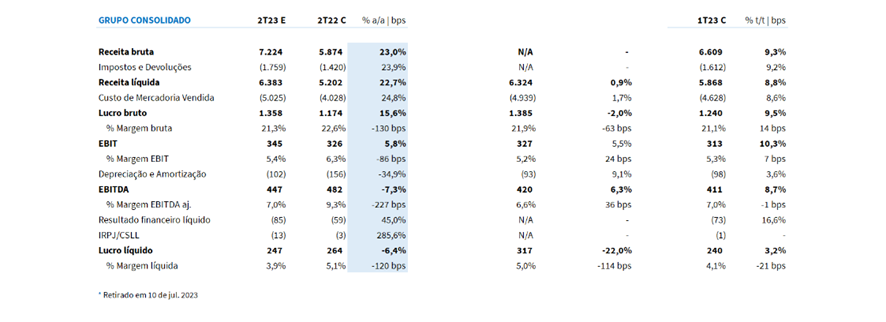

Feita essa introdução, esperamos que o Grupo Mateus apresente o resultado mais sólido do setor supermercadista no 2T23. Projetamos uma receita bruta de R$ 7,22 bilhões (+23,0% a/a; +9,3% t/t).

Abrindo por formatos, acreditamos que o Varejo (Hiper Mateus e Super Camiño) deve apresentar o maior SSS do setor, em 9,0% a/a. Diferente de seus pares (Assaí e Atacadão), o Mix Mateus deve fugir no indicador em terreno negativo, emplacando um Same Store Sales de 7,0% a/a.

Olhando para rentabilidade, esperamos que o grupo mantenha a trajetória de queda na margem bruta, tendo em vista a maior penetração do modelo Cash-and-Carry no grupo. Estimamos um lucro bruto de R$ 1,36 bilhão (+15,6% a/a; +9,4% t/t) e uma margem bruta de 21,3% (-130bps a/a; +20bps t/t).

A maior alavancagem operacional do formato Mix Mateus deve continuar beneficiando o lucro operacional da companhia, contudo, não esperamos que ele alcance o patamar visto em 2T22. Estimamos um EBITDA IFRS 16 de R$ 447 milhões (-7,3% a/a) e uma margem EBITDA de 7,0% (-230bps a/a).

Por fim, a nossa expectativa é que a companhia apresente um lucro líquido de R$ 247 milhões (-6,4% a/a) e uma margem líquida de 3,9% (-120bps a/a).

Tabela 2: Estimativa Genial para GMAT3 no 2T23.