A Intelbras reportou seu resultado, após o fechamento do mercado no dia 28/02. A empresa reportou um resultado acima das nossas expectativas e do mercado. A empresa apresentou um aumento de receita, deixando para trás as preocupações de desaceleração nos segmentos de segurança e comunicação. O segmento de energia surpreendeu indicando que o pior já passou no segmento de solar. Outro ponto positivo foi o acordo na Renovigi, que a empresa diminuiu em R$ 63m o valor a pagar pela aquisição. Um ponto que chama a atenção é a provisão de obsolescência que não ficou claro se é um one-off. Sendo assim, seguimos com nossa recomendação de COMPRA, porém estamos aumentando no preço-alvo para R$28,00 de R$25,30.

Análise do resultado

Receita acima das expectativas, com destaque para o segmento solar

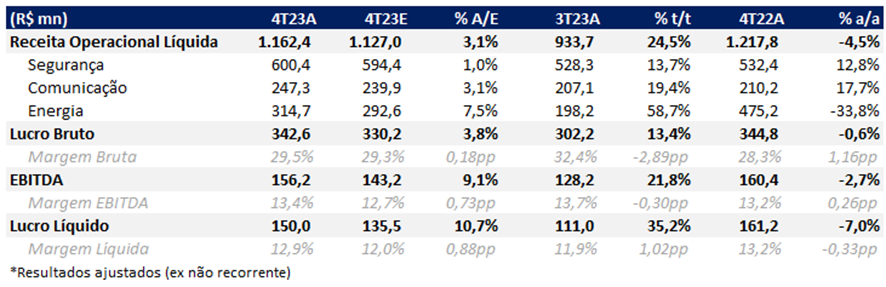

A Intelbras apresentou uma receita de R$1,16b (24,5% t/t; 4,5% a/a). A queda na comparação anual é consequência da nova realidade do segmento de energia, após mudanças regulatórias. O segmento de segurança (13,7% t/t; 12,8% a/a) e comunicação (19,4% t/t; 17,7% a/a), retomaram o crescimento após um trimestre que levantou preocupações. Um ponto importante a destacar é que R$26m da receita de comunicação vêm da banda KU. No segmento de energia, a empresa registrou um crescimento de 58,7% t/t, com uma retomada nas vendas de microgeradores e projetos de minigeração. A empresa também adotou uma estratégia de liquidação de estoque, que beneficiou a receita. Esperamos que essa seja a conclusão da estratégia de liquidação de estoque.

Lucro bruto acima das expectativas, mas com margem impactada pelo segmento solar:

A empresa registrou um lucro bruto ajustado de R$342,6m (13,4% t/t; -0,6% a/a), com uma margem bruta de 29,5% (-2,89 p.p. t/t; +1,16 p.p. a/a). A margem bruta do segmento de segurança permaneceu próxima do histórico, atingindo 38,4% (-0,7 p.p. t/t; 4,5% a/a), enquanto o setor de comunicação permaneceu estável na comparação anual (-0,1 p.p.), mas apresentou queda trimestral de 3,8 p.p., devido a preços menores em algumas linhas de produtos e à receita da banda KU, que possui margens menores. O setor de energia foi o maior detrator, com margem de 13,4% (-1,5 p.p. t/t; -8,7 p.p. a/a), consequência da estratégia de liquidação de estoque.

EBITDA e lucro acima das expectativas:

A companhia reportou um EBITDA de R$156,2m (21,8% t/t; -2,7% a/a), com margens mantendo-se em linha na comparação t/t e a/a. As despesas operacionais aumentaram 7,3% t/t e 0,4% a/a, excluindo o impacto da baixa financeira da Renovigi. O lucro também superou as expectativas (+10,7% vs. Genial Est.), sendo beneficiado pela variação cambial que passou de R$-9m para R$1m.

Acordo com a Renovigi

A empresa realizou um acordo com a Renovigi, pagando um montante inferior em R$63m ao registrado no passivo da Intelbras. Além do custo de obsolescência, este é o outro ajuste realizado em nossas análises.