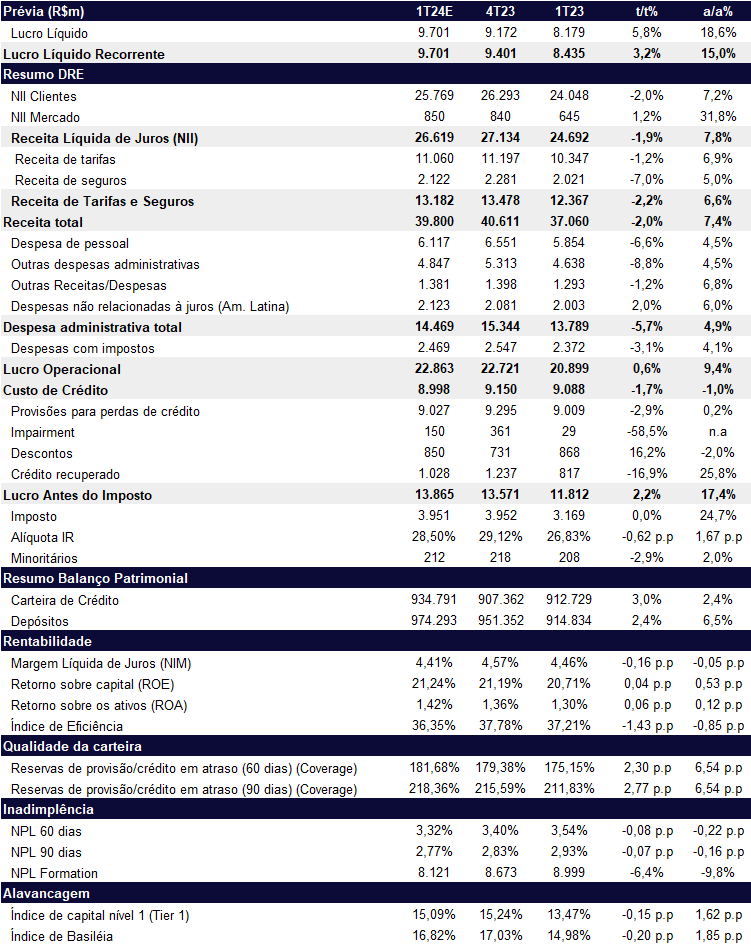

Para o 1T24, esperamos que o Itaú anuncie mais um trimestre robusto e consistente. No próximo dia 06/maio, acreditamos que o banco irá divulgar o melhor resultado dentre os bancos incumbentes. Apesar do resultado não divergir muito em relação ao guidance do banco, estimamos que será o bastante para garantir mais um ano de expansão interessante de lucro na comparação anual e trimestral, chegando a R$ 9,7b, aumento de +3,2% t/t e +15% a/a, atingindo uma rentabilidade (ROE) de 21,2%. Com perspectivas positivas para o trimestre, incluindo crescimento da carteira de crédito, aumento das linhas de receita líquida de juros e redução das provisões, projetamos que o Itaú terá o melhor desempenho e maior lucro do setor bancário.

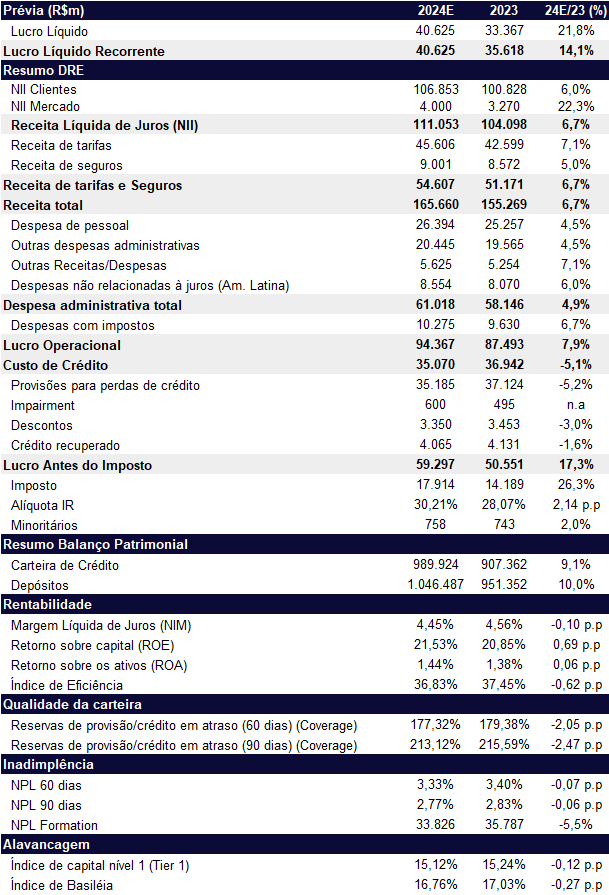

Para 2024, projetamos uma forte expansão no lucro, com estimativa de atingir R$ 40,6 bilhões, representando um crescimento robusto de +14,1% a/a. Identificamos que os principais impulsionadores de valor para o papel ao longo do ano incluem o lançamento de novos produtos, como o One Itaú e Atlas (não contemplados no guidance), a redução do custo de crédito e a contínua melhoria da eficiência do banco por meio de investimentos em tecnologia, conforme discutido em nosso relatório do NDR com o Itaú em São Paulo.

Dessa forma, reiteramos como nossa preferência (top pick) no setor financeiro com recomendação de COMPRAR com preço-alvo de R$ 40,6, com um upside de 28%. Vemos as ações (ITUB4) negociando a múltiplos ainda atraentes de 7,6x P/L 24e, 7,0x P/L 25e e 1,6x P/VP 24e, em adição a um dividend yield que deve subir em 2024 de 8,1%. Caso a liquidez não seja um problema, vemos as ações ordinárias (ITUB3) mais descontadas, negociando a 6,6x P/L 24e, 6,1x P/L 25e e 1,4x P/VP 24e. Uma outra alternativa mais barata seria comprar Itausa que negocia a um desconto de 22% sobre a soma das partes das investidas, incluído sua principal investida, o Itaú, compondo mais de 90% do valor da holding Itaúsa.

Itaú (ITUB4) | 1T24E: Resultado forte com crescimento de lucro e ROE acima de 21%

Carteira: Aumento t/t e a/a

Para o primeiro trimestre, esperamos que a carteira total avance +3,0% t/t e +2,4% a/a, mesmo com a pressão sazonal do começo de ano na carteira de cartões de crédito. Desconsiderando o efeito Argentina, vemos a carteira de crédito crescendo +6,6% a/a, próximo da faixa baixa do guidance (6,5% a 9,5%).

Em 2024, estimamos um crescimento de +9,1% a/a para a carteira de crédito, mostrando aceleração no crescimento quando comparado com 2023 (+3,1% a/a 23/22) e ficando em linha com as estimativas da FEBRABAN para o mercado (+8,8% a/a).

Receita Líquida de Juros (NII): Efeitos da sazonalidade

No 1T24, estimamos que o NII tenha uma retração sazonal de -1,9% t/t, mas cresça +7,8% a/a. A margem com clientes deve ficar em R$ 25,78b, alta de subindo +7% a/a e queda de -2,0% t/t devido a efeitos sazonais de menos dias úteis e operações quase-equity que impactam geralmente o 2T e o 4T com mais força. Já para a margem com mercado, estimamos uma receita de R$ 850m (+1,2% t/t e +31,8% a/a).

Para 2024, esperamos um crescimento de +6,7% a/a, levemente abaixo do desempenho da carteira de crédito, ficando em R$ 111b.

Serviços e Seguros: Efeito sazonal, mas continua crescendo acima da inflação

No trimestre, as receitas de serviços também devem sofrer os efeitos da sazonalidade, como menores gastos no cartão de crédito, menor volume de antecipações e diminuição nos prêmios da seguradora. Esperamos que a linha apresente retração de -2,2% t/t, mas expansão de +6,6% a/a, chagando a R$ 13,2b.

Em 2024, projetamos a expansão da linha em +6,7% a/a, finalizando o ano com R$ 54,6b.

Custo de Crédito: Mais controladas

Para o trimestre, estimamos que a linha de custo de crédito apresente redução na comparação mensal (-1,7% t/t) e anual (-1,0% a/a), ficando em R$ 9b. Apesar da sazonalidade pior em relação a inadimplência no primeiro trimestre, esperamos uma leve queda na inadimplência, ficando em 2,77% (-0,07pp t/t e -0,16pp a/a).

No ano de 2024, prevemos a linha de custo de crédito mais controlada, ficando em R$ 35,1b (-5,1% a/a), com redução gradual ao longo dos trimestres, ficando perto do meio do guidance.

Despesas: Queda sazonal

Para o trimestre, prevemos uma queda na linha de despesas administrativas em -5,7% t/t devido a efeitos de sazonalidade, mas com aumento de +4,9% a/a, ficando em R$ 14,5b.

Para 2024, estimamos que a linha cresça um pouco acima da inflação (+4,9% a/a), ficando em R$ 61b.

EBT: Forte expansão a/a

Entendemos que a melhora na evolução anual das linhas de receita (NII e serviços e seguros), somado ao controle das despesas administrativas e diminuição do custo de crédito, deve levar a companhia a apresentar um forte crescimento de lucro antes de impostos para o 1T24 (+17,4% a/a) e para o ano de 2024 (+17,3% a/a), ficando em R$ 13,8b e R$ 59,3b, respectivamente.

Imposto: JCP deve continuar a ajudar em 2024

Para o trimestre, estimamos uma alíquota de imposto similar ao 3T23 (28,5%), beneficiada pelo pagamento de Juros sobre Capital Próprio (JCP).

Para 2024, projetamos uma alíquota de 30,2% também em linha com o guidance do banco.

Itaú (ITUB4) | 2024E: 14% de crescimento de lucro em 2024