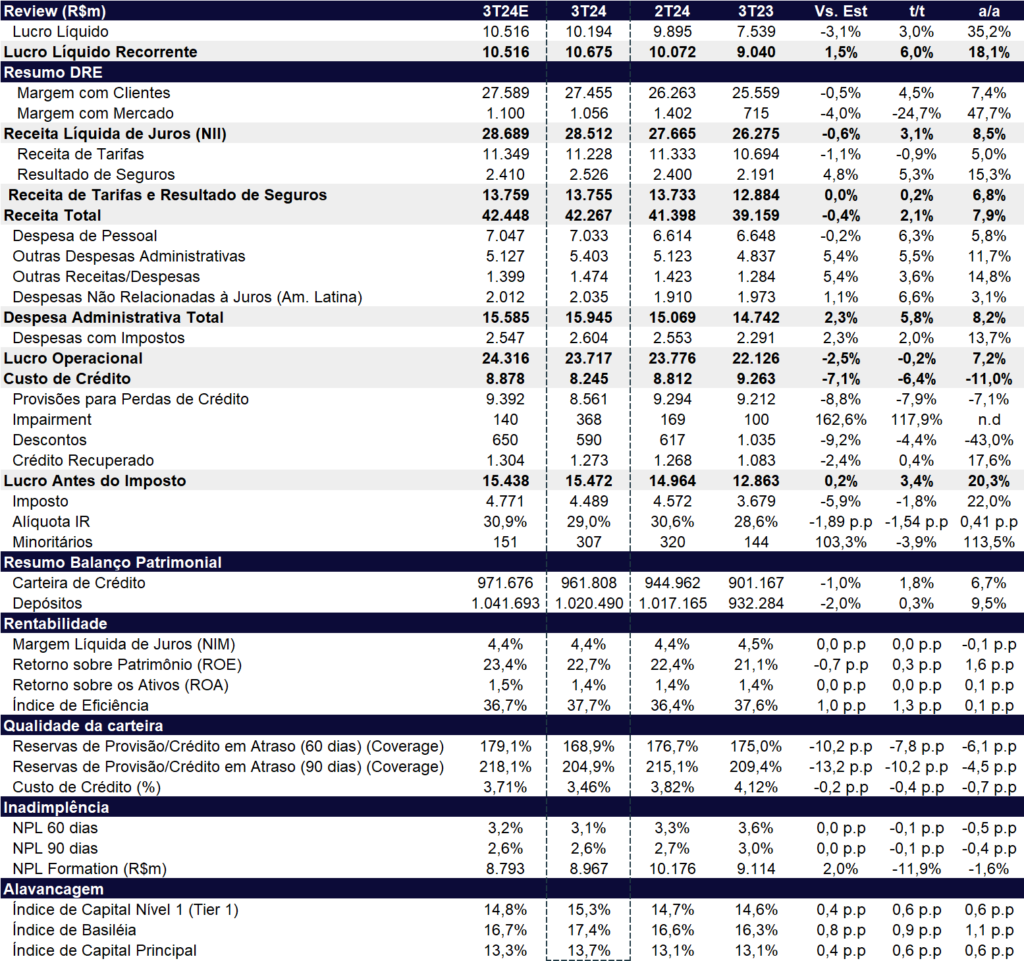

O Itaú reportou mais um sólido trimestre, com aceleração no crescimento do lucro e expansão da rentabilidade. O ROE atingiu 22,7%, provavelmente a maior rentabilidade entre os bancos incumbentes neste trimestre, reafirmando sua posição de destaque. O lucro somou R$ 10,68b, superando nossas estimativas em 1,5% e o consenso em 2,7%, com crescimento de 6,0% t/t e 18,1% a/a. A carteira de crédito voltou a ganhar ritmo no segmento de pessoa física, enquanto a Margem com Clientes cresceu 4,5% t/t. O capital principal do banco chegou a 13,7%, bem acima de seus pares, com uma alta de 0,6pp t/t, refletindo um sólido crescimento orgânico.

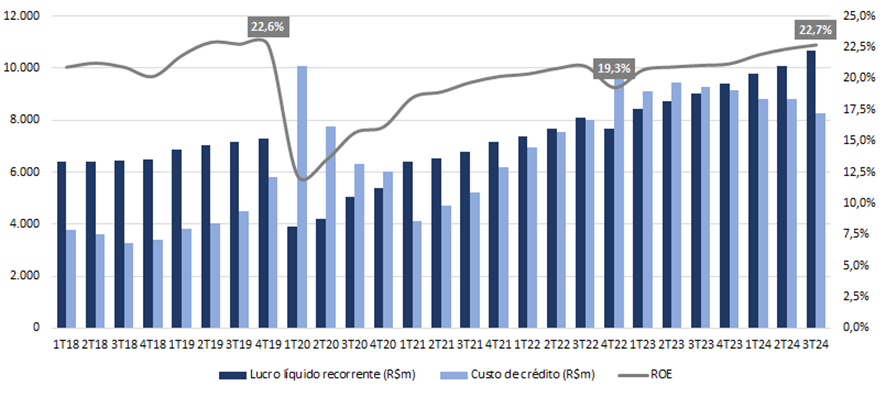

Lucro, Custo de Crédito e ROE: Melhora do lucro sequencial impulsiona ROE a novos patamares

Como comentamos em nossa prévia, o banco registrou um impacto positivo em suas provisões de crédito devido a um cliente específico no segmento de grandes empresas (Americanas). O impacto foi um pouco menor do que estimamos inicialmente, pois o banco utilizou parte desse montante para constituir novas provisões complementares, anteriormente aplicadas durante o processo de recuperação judicial da varejista. O impacto visível foi de R$ 500m (R$ 275m líquido de impostos), relacionado a esse cliente. Havíamos inicialmente estimado um impacto bruto superior a R$ 820m; portanto, acreditamos que cerca de R$ 300-400m foram alocados para a recomposição dessas provisões adicionais. Como resultado, o custo do crédito apresentou uma queda de 6,4% no trimestre, em grande parte devido a esse impacto positivo de R$ 500m. Acreditamos que o lucro de consenso não considerava esse montante. Caso fosse ajustado, o lucro ajustado estaria em linha com o consenso de R$ 10,4b.

Estimamos uma exposição total à Americanas de R$ 2,7b, 100% provisionada; porém, ao contrário do que esperávamos, grande parte ainda não havia sido baixada para prejuízo (written-off). Com a execução do plano de recuperação judicial, o Itaú foi beneficiado por um pagamento de R$ 820m. O restante dos R$ 2,7b foi baixado para prejuízo neste trimestre, impactando o índice de cobertura e o saldo de provisões.

Após mais um resultado sólido e consistente, reiteramos nossa recomendação de COMPRA para as ações do Itaú, destacando-o como nossa principal escolha no setor financeiro. Com um preço-alvo de R$ 40,60, vemos um valuation atrativo, com as ações negociadas a um múltiplo de 8,4x P/L para 2024, 7,5x P/L para 2025, e 1,9x P/VP em 2024, além de um dividend yield robusto de 8,0%.

Itaú (ITUB4) | Resultado 3T24: Lucro de R$ 10,7b e ROE de 22,7%

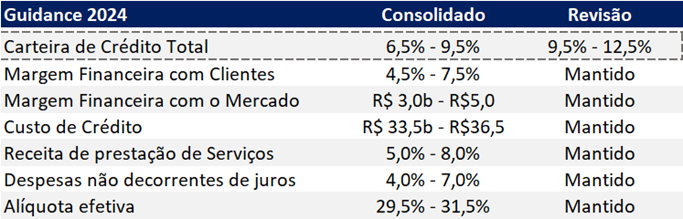

Por fim, o guidance de crescimento da carteira de crédito do banco foi revisado para cima de 6,5% e 9,5% para 9,5% e 12,5%, principalmente por conta do efeito de dólar mais forte esse ano.

Guidance: Aumento do guidance de crescimento de crédito

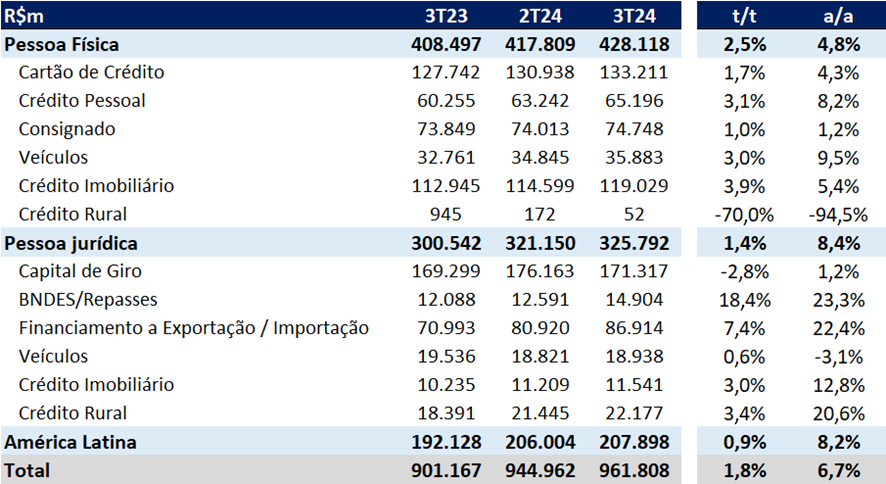

Carteira de Crédito: A volta do crescimento na Pessoa Física (PF)

A carteira de crédito (visão BACEN) registrou um modesto aumento de +1,8% t/t e +6,7% a/a, totalizando R$ 961b, abaixo de nossas estimativas (+7,8% a/a e +2,8% t/t; est. Genial). Na visão expandida, que inclui garantias e títulos privados (CRIs, letras financeiras, debêntures), houve uma expansão um pouco mais robusta, de 9,9% a/a e 1,9% t/t. Excluindo as variações cambiais, a carteira expandida teria crescido 7,8% a/a e 2,1% t/t. O destaque fica com a volta do crescimento em Pessoas Físicas (PF) que estava crescendo pouco até o trimestre passado.

A carteira de Pessoas Físicas (PF) mantém uma trajetória de crescimento modesto, mas com aceleração nas comparações anual e trimestral, variando +4,8% a/a e +2,5% t/t. Esse desempenho foi impulsionado principalmente pelos aumentos trimestrais de +3,9% em crédito imobiliário, +3,1% em crédito pessoal e +3,0% em veículos. Merecem destaque os crescimentos a/a de +9,5% em veículos, +8,2% em crédito pessoal e +5,4% em crédito imobiliário. Em geral, o crescimento da linha de PF mostra-se equilibrado, com expansão tanto em crédito imobiliário e veículos, ambas com menores spreads mas garantidas, quanto em crédito pessoal, que, embora de maior risco, apresenta spreads mais elevados.

Destacamos também a retomada do crescimento na carteira de cartão de crédito, que avançou 1,7% no trimestre, sinalizando o fim do movimento de redução de exposição a clientes maior risco. Nos segmentos Uniclass e Personnalité, o crescimento foi ainda mais expressivo, com alta de 4,7% t/t e de 18,5% na comparação anual.

A carteira de Pessoa Jurídica (PJ) apresentou um desempenho moderado, com desaceleração tanto na comparação anual quanto trimestral, crescendo 8,4% a/a e 1,4% t/t. Dentro desse segmento, a linha de Capital de Giro, que tem maior representatividade na carteira PJ, registrou uma contração de 2,8% t/t e um crescimento marginal de 1,2% a/a. Por outro lado, houve crescimento expressivo em BNDES/Repasses (+18,4% t/t e +23,3% a/a), Financiamento à Exportação/Importação (+7,4% t/t e +22,4% a/a) e crédito Rural (+3,4% t/t e +20,6% a/a).

Na visão da carteira ampliada, as Pequenas e Média Empresas (MPMEs) cresceram +12,3% a/a e +4,1% t/t, consistente no t/t vs. o crescimento do último trimestre, e uma aceleração no a/a. Já em Grandes Empresas, vemos também um crescimento consistente com o do último trimestre de +14,4% a/a, mas uma desaceleração no t/t, crescendo apenas +0,7%.

A carteira América Latina expandiu +4,7% a/a e +13,3% t/t, beneficiada em parte pela variação cambial.

Outro ponto relevante foi a revisão para cima da projeção (guidance) de crescimento da carteira total para o ano de 2024. Anteriormente estimado entre 6,5% e 9,5%, o novo intervalo foi ajustado para 9,5% a 12,5%. Essa revisão é principalmente atribuída ao efeito cambial da valorização do dólar, uma vez que uma parte significativa da carteira Corporate está dolarizada.

Carteira de Crédito (BACEN): Fraco desempenho PJ limita crescimento da carteira

Margem Financeira (NII): Margem com Clientes acelerando

A margem financeira (NII) totalizou R$ 28,5b no 3T24, com crescimento de 3,1% t/t e 8,5% a/a – uma aceleração sólida em relação ao trimestre anterior, mas ligeiramente abaixo de nossas estimativas (+3,7% t/t e +9,2% a/a; est. Genial), devido a uma contração significativa no NII Mercado.

A margem com clientes (NII Clientes) apresentou um crescimento expressivo, alcançando R$ 27,5b, com aumento de 4,5% t/t e 7,4% a/a. Esse desempenho foi impulsionado por maiores volumes médios de crédito e depósitos, pelo aumento nas operações estruturadas no segmento de Atacado e pela maior quantidade de dias corridos no terceiro trimestre (92 dias no 3T24 x 91 dias no 2T24). Esses efeitos positivos foram parcialmente compensados pelo impacto negativo do mix de produtos.

A margem com mercado (NII Mercado) ficou em R$ 1,1b, com uma contração substancial de -24,7% t/t, embora ainda crescendo +47,7% na visão a/a – com esse recuo, a linha voltou a se ancorar a patamares normalizados, mais em linha com o guidance. No a/a, associam a alta principalmente aos ganhos significativos na estratégia de trading no Brasil.

O banco segue em uma trajetória consistente e alinhada ao guidance anual. Ao projetarmos os resultados de NII Clientes e NII Mercado deste trimestre para o 4T24, ambas as linhas se posicionariam de forma favorável em relação ao guidance: o NII Clientes atingiria o ponto médio estimado, com crescimento de +6,1% a/a, enquanto o NII Mercado alcançaria R$ 4,5b, ligeiramente acima do ponto médio de R$ 4b. Vale notar que essa projeção é conservadora, dado que o 4T é sazonalmente mais forte.

Receitas de Prestação de Serviços/Seguros: Seguros ainda forte

A receita de prestação de serviços e seguros ficou estável no 3T24 (+0,2% t/t e +6,8% a/a), chegando a R$ 13,75b, exatamente em linha com o que estimávamos – o banco associa esse resultado à redução nas receitas com operações de banco de investimento e corretagem (-25,7% t/t, +11,0% a/a), em função da menor atividade, especialmente em emissão de títulos, parcialmente compensada por aumentos nas receitas com cartões, e por maiores receitas em administração de fundos e por maior resultado de seguros.

Na quebra da linha de Cartões, reportaram um crescimento na receita em Emissão de +0,5% t/t e +4,3% a/a, e em Adquirência de +2,4% t/t e -6,7% a/a. Atingiram um TPV em Emissão de R$217,7b, e em Adquirência de R$228,4b.

Na linha de Administração de Fundos, maior compensador do resultado totalizado de Prestação de Serviços/Seguros, reportaram crescimento de +5,2% t/t e +16,9% a/a – uma desaceleração marginal vs. o último trimestre, mas ainda em trajetória forte de crescimento.

Por último, a linha de Seguros, Previdência e Capitalização demonstrou crescimento de +5,3% t/t e +15,3% a/a – também uma desaceleração marginal vs. o último trimestre, mas ainda em trajetória forte de crescimento em função dos crescimentos dos prêmios ganhos e da margem financeira gerencial.

Projetando o resultado do 3T24 para 4T24, o banco também segue em trajetória consistente e alinhada ao guidance anual para a receita de Serviços/Seguros, atingindo um crescimento de +6,1% a/a, marginalmente abaixo do ponto médio do range de 5-8% mantido no guidance para 2024. Novamente, projeção a qual é conservadora, dado que o 4T é sazonalmente mais forte.

Custo de Crédito e Inadimplência: Inadimplência continua em queda

O custo de crédito no 3T24 totalizou R$ 8,2b, apresentando uma significativa melhora de –6,4% t/t e –11,0% a/a, apesar do crescimento da carteira de crédito em +1,8% t/t e +6,7% a/a. Essa queda foi impulsionada por um impacto positivo de R$ 500 milhões relacionado a um cliente específico no segmento de Atacado (Americanas), beneficiando a linha de provisão para créditos de liquidação duvidosa (PDD). No trimestre, houve também um aumento expressivo nos impairments (+117,9% t/t), parcialmente compensado pela redução nos descontos concedidos (-4,4% t/t). Já a melhora anual no custo de crédito reflete principalmente a queda nos níveis de PDD (-11,0% a/a), a redução significativa nos descontos concedidos (-43,0% a/a) e o aumento nas recuperações de crédito (+17,6% a/a).

As despesas com PDD totalizaram R$ 8,5b no 3T24, representando uma forte melhora de -7,9% t/t e -7,1% a/a. O índice de cobertura para créditos vencidos há mais de 90 dias atingiu 204,9%, piora de -7,8pp t/t e -6,1pp a/a, impacto pela reversão de provisão do caso de Americanas. Caso não tivesse ocorrido essa reversão, o índice de cobertura teria permanecido estável t/t em 215%.

A inadimplência acima de 90 dias (NPL 90+) registrou uma queda de -0,1pp t/t e -0,4pp a/a, atingindo 2,6%, o menor nível dos últimos 11 trimestres. O destaque foi a inadimplência no Brasil, que melhorou em -0,1pp t/t, situando-se em 2,9%, beneficiada pela redução do índice em todos os segmentos. No segmento de pessoas físicas (PF), houve uma melhora na qualidade das novas safras, com reduções nos indicadores de inadimplência em cartão de crédito, crédito pessoal e veículos.

O NPL Formation chegou a R$ 8,9b no trimestre, representando uma queda de -11,9% t/t e -1,6% a/a. Esse resultado foi favorecido pela queda tanto no valor nominal quanto no índice de inadimplência em todos os segmentos.

O Itaú realizou a venda de carteiras inadimplentes no valor de R$ 4,2b no 3T24, sem afetar os indicadores de qualidade de crédito. A transação contribuiu com um impacto positivo de R$ 133m na recuperação de crédito e de R$ 73m no resultado recorrente gerencial.

Além disso, o banco exerceu a venda de carteiras ativas, também sem nenhum impacto material nos indicadores de crédito. Dentre as principais vendas, temos:

- R$ 203m em Grandes Empresas

- R$ 32m em América Latina

Essas vendas geraram um impacto negativo de R$ 13m no produto bancário, um impacto positivo de R$ 20m no custo de crédito impacto positivo de R$ 3m no resultado recorrente gerencial.

Por fim, o write-off (baixa de crédito para prejuízo) alcançou R$ 9,3b, ficando estável no trimestre, mas com aumento de +5,2% t/t.

Despesas Administrativas: Redução de agências continua

As despesas administrativas tiveram um crescimento acima da inflação (IPCA) no 3T24, totalizando R$ 15,9 bilhões (+5,8% a/a e +8,2% t/t). O crescimento deve-se principalmente ao aumento em Participação dos Resultados (+8,8% a/a e +6,2% t/t) e Serviços de Terceiros (+8,0% a/a e + 2,8% t/t).

O banco continua reduzindo o número de agências e pontos de atendimento bancário (PAB), com uma queda de –2,1% t/t e de –10,3% a/a, totalizando 2.959. Por outro lado, o número de colaboradores aumentou +0,6% t/t, mas caiu –0,7% a/a, totalizando 96.779.

O índice de eficiência piorou marginalmente em +0,4pp t/t e +0,2pp a/a, mas continua em patamares bem atraentes.

Imposto: Alíquota um pouco melhor t/t

No trimestre, a alíquota efetiva de imposto ficou em 29,0%, beneficiada em parte pelo pagamento de JCP. O lucro antes do imposto cresceu 3,4% t/t e robustos 20,3% a/a, alcançando R$ 15,47b.

Capital: Crescimento orgânico do capital gera espaço para dividendos e para expansão do crédito

No trimestre, o capital do banco seguiu em níveis robustos, apresentando novamente um crescimento orgânico nos indicadores. O índice de Basiléia ficou em 17,4%, com uma melhora de +0,8pp t/t e +1,1pp a/a. O índice de Capital Nível 1 atingiu 15,3% (+0,7pp t/t e +0,7pp a/a), composto por 13,7% (+0,6pp t/t e +0,6pp a/a) de capital principal (CET1) e 1,5% de capital complementar nível 1.