Os dados de crédito do Banco Central de mai/24 indicam mais um mês de aceleração no ritmo de crescimento anual do crédito, registrando uma expansão de +9,3% a/a e +0,7% m/m frente ao aumento de +8,7% a/a no mês de abril. Vemos que o ponto de inflexão no crescimento da carteira de crédito do SFN (Sistema Financeiro Nacional) ocorreu em jan/24, e entendemos que a inadimplência em níveis mais controlados deve beneficiar o crescimento da carteira, mesmo que gradual.

No mês, a inadimplência ficou relativamente estável na comparação mensal (+0,05pp m/m), mas com melhora de -0,2pp na comparação anual. Acreditamos que à medida que a inadimplência fique mais controlada, os bancos devem elevar os níveis de concessão, fazendo com que o crescimento de crédito acelere.

Por outro lado, esperamos que esse processo deva acontecer de forma gradual, já que a taxa de juros deve continuar elevada até o final de 2024 e o endividamento das famílias também continua em patamares altos (47,9%), fatores que aumentam a dificuldade dos indivíduos pessoa física a tomarem crédito. O comprometimento de renda também ainda se encontra em patamares elevados (26,6%), apresentando uma piora de +0,4pp m/m, mas com uma boa melhora de -1,4pp a/a.

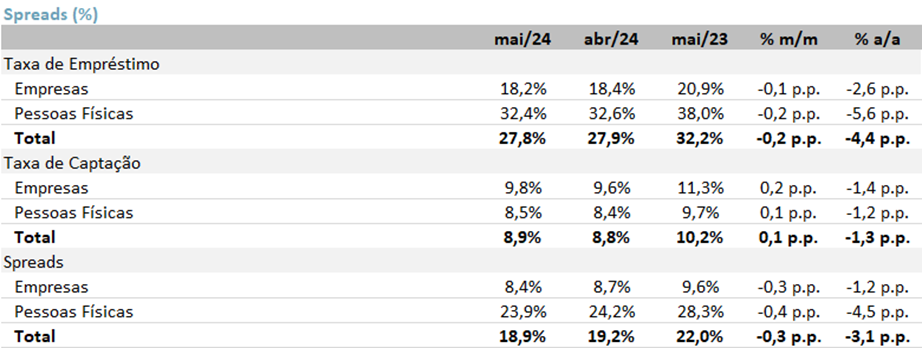

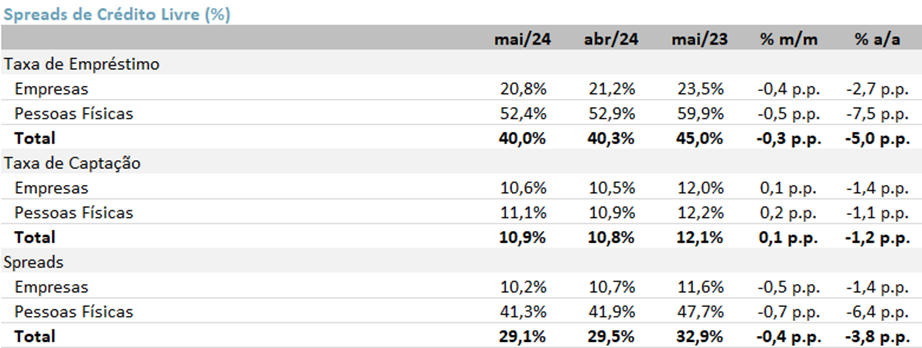

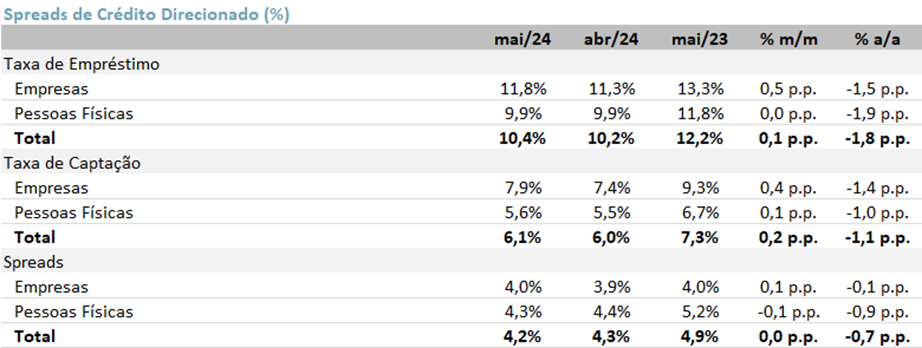

Além disso, os spreads de crédito apresentaram retração no mês, em nossa visão devido a menor taxa de juros no período e inadimplência relativamente estável. Os spreads possivelmente continuarão a cair na medida que a taxa de juros caia e a inadimplência atinja patamares mais saudáveis.

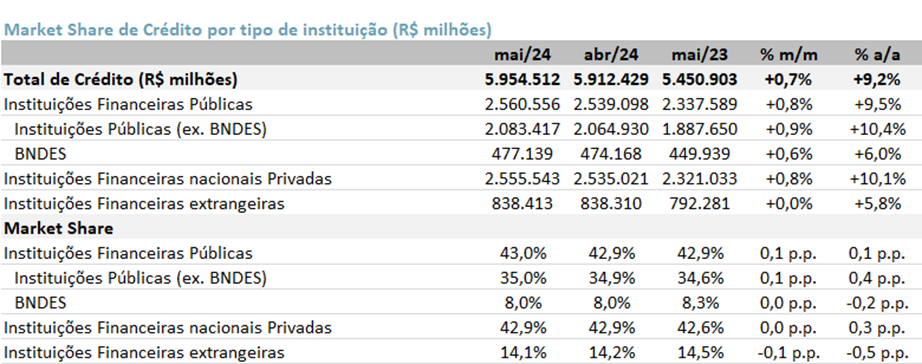

Por fim, as instituições financeiras públicas, excluindo o BNDES, continuam a aumentar sua participação de mercado.

Crédito: Aceleração no crescimento

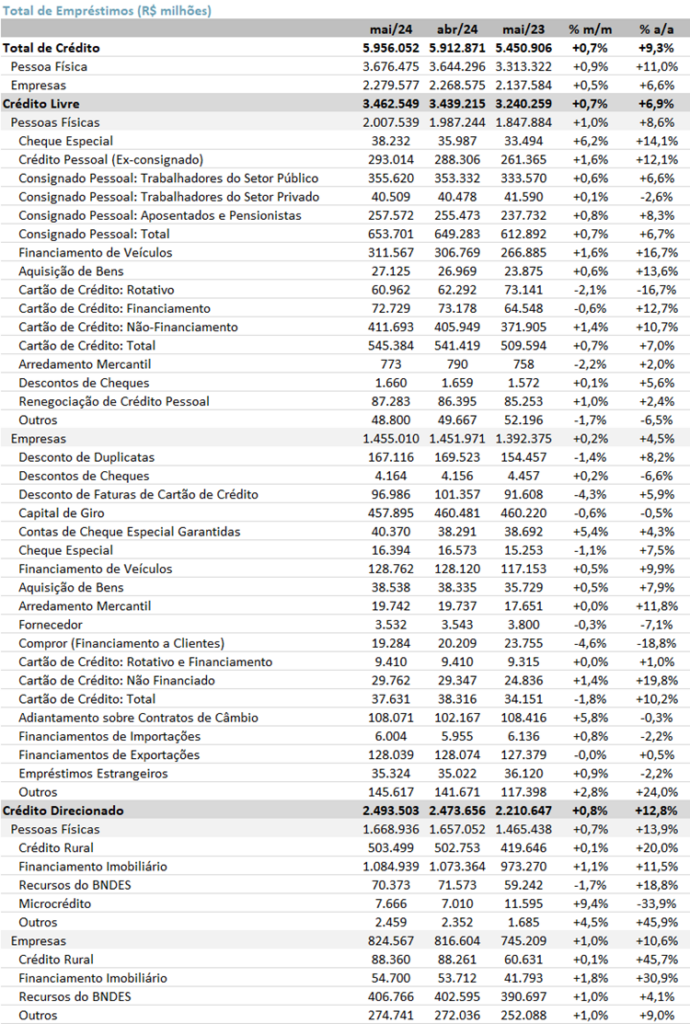

O saldo total de crédito no Sistema Financeiro Nacional (SFN) alcançou R$ 6 trilhões em maio de 2024, registrando um aumento de +0,7% em relação ao mês anterior e de +9,3% na comparação anual, refletindo em mais um mês de aceleração.

No mês, observamos uma expansão de +0,5% m/m no saldo de crédito para empresas (pessoas jurídicas), atingindo um total de R$ 2,28 trilhões. O crédito para as pessoas físicas registrou um aumento de +0,9% m/m, ficando em R$ 3,67 trilhões. O crédito destinado a empresas e pessoa física registraram alta de +6,6% a/a e +11% a/a, respectivamente.

Crédito livre atingiu R$ 3,46 trilhões em mai/24, apresentando uma expansão de 0,7% m/m e de +6,9% a/a. O crédito destinado para as empresas chegou a R$ 1,45 trilhões (+0,2% m/m e +4,5% a/a). O mês foi impactado positivamente pelo crescimento do crédito de Contas de Cheque Especial Garantidas (+5,4% m/m) e de Adiantamento sobre Contratos de Câmbio (+5,8% m/m). Por outro lado, o crédito de Capital de Giro retraiu -0,6% m/m, o que levou o Crédito Livre para empresas a ficar próximo da estabilidade na comparação mensal. Já o crédito livre do segmento pessoa física expandiu +1% m/m e +8,6% a/a, ficando em R$ 2,0 trilhões, impulsionado pelas altas das carteiras de Cartão de Crédito (+0,7% m/m), Consignado Pessoal para Aposentados e Pensionistas (+0,8% m/m) e Consignado para Trabalhadores Públicos (+0,6% m/m).

Crédito direcionado atingiu o montante de R$ 2,5 trilhões (+0,8% m/m e +12,8% a/a), reflexo da expansão ocorrida no segmento de pessoas físicas (+0,7% m/m e +13,9% a/a), totalizando R$ 1,67t, e pelo segmento de pessoas jurídica, que apresentou uma evolução de +1% m/m e de +10,6% a/a, ficando em R$ 824,6b.

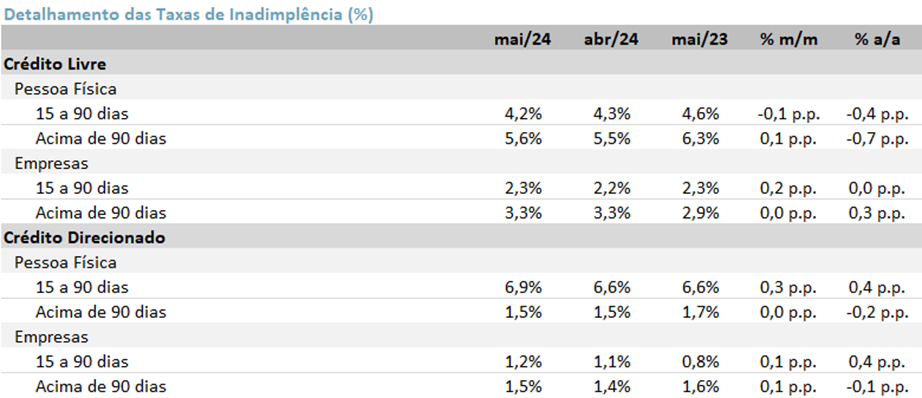

Inadimplência: Aumento anual da inadimplência de empresas

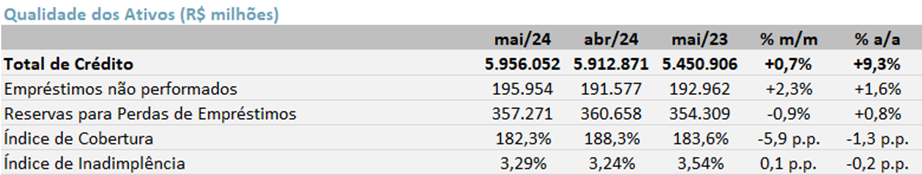

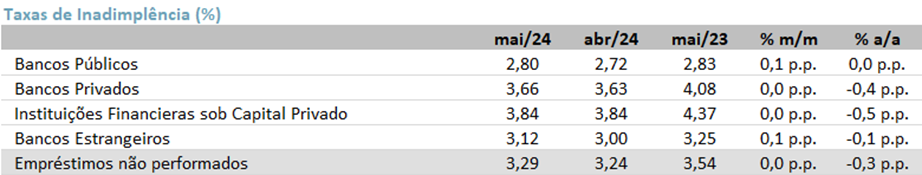

A inadimplência do Sistema Financeiro Nacional (SFN) ficou relativamente estável na comparação mensal, ficando em 3,29% em mai/24 vs 3,24% em abr/24, mas com redução de -0,3pp a/a. Observamos que o índice de inadimplência vem gradualmente reduzindo desde mai/23, quando atingiu 3,54%. O processo de queda da inadimplência está sendo guiada em especial pelo segmento de pessoa física, que chegou a 3,7% (estável m/m e -0,5pp a/a). Por outro lado, a inadimplência do segmento de pessoa jurídica também apresentou estabilidade m/m, mas sofreu expansão de +0,1pp a/a, chegando a 2,6%.

No crédito livre, a inadimplência aumentou em +0,1pp no mês e retraiu -0,2pp no ano, chegando a 4,6%. A inadimplência do crédito livre de pessoa física ficou em 5,6% (+0,1pp m/m e -0,7pp a/a). Já a inadimplência de crédito livre de empresas chegou a 3,3% (estável m/m e +0,3pp a/a).

No crédito direcionado, a inadimplência pessoa física ficou em 1,5% (estável m/m e -0,2pp a/a). Em empresas, a inadimplência atingiu 1,5%, com leve aumento de +0,1pp m/m e contração de -0,1pp a/a.

Cartão de crédito: A inadimplência para pessoa física no cartão de crédito total com recursos livres, que inclui a modalidade do parcelado sem juros, ficou em 7,6% (+0,13pp m/m e -1,17pp a/a). Já a inadimplência no cartão de crédito rotativo sofreu uma leve alta na comparação mensal (+0,08pp m/m e +1,72pp a/a), chegando a 55,14%, patamar ainda bem elevado. A inadimplência no cartão de crédito parcelado também apresentou expansão (+0,61pp m/m e +2,01pp a/a), chegando em 10,75%.

Aquisição de automóveis: O crédito destinado para aquisição de veículos para pessoa física apresentou taxa de inadimplência de 4,82% (estável m/m e -0,83 pp a/a).

Crédito pessoal não consignado: A inadimplência do crédito pessoal não consignado apresentou aumento de +0,06pp m/m e retração de -1,68pp a/a, com um total de 5,98%.

Cheque especial: A inadimplência do segmento pessoa física ficou em 11,27%, retração de -0,24pp m/m e -1,84pp a/a.

Cobertura: No mês de abril, os bancos apresentaram redução de -5,9pp m/m e de -1,3pp a/a no índice de cobertura (saldo de provisões para fazer frente aos créditos em atraso), chegando a 182,3%.

Comprometimento/Endividamento de renda: Ainda em patamares elevados

O endividamento das famílias ficou em 47,9% em abr/24, ainda em níveis elevados, apresentando um leve aumento de +0,1pp m/m, mas com melhora de -0,7pp a/a. O comprometimento de renda ainda se encontra em níveis elevados em 26,6%, apresentando uma piora de +0,4pp m/m, mas com uma melhora significativa de -1,4pp a/a.

Spread: Em queda

A taxa média de juros das novas concessões em mai/24 atingiu 27,8% a.a., redução de -0,2pp m/m e -4,4pp a/a. Já o spread bancário também caiu para 18,9% (-0,3pp m/m e -3,1pp a/a). O spread bancário no segmento de pessoas físicas teve uma redução de -0,4pp m/m e -4,5pp a/a, ficando em 23,9%. Já o segmento de empresas também apresentou retração (-0,3pp m/m e –1,2pp a/a) chegando a 8,4%.

Market Share de Crédito: Instituições públicas ganham share

Em mai/24, as instituições financeiras privadas mantiveram seu market share na comparação mensal e ganharam na anual (+0,3 pp a/a), chegando a 42,9% de participação de mercado.

As instituições financeiras públicas (ex-BNDES) ganharam participação de mercado no mês (+0,1pp) e no ano (+0,4 pp), alcançando 35,0% de market share.

Concessão de Crédito: Boa expansão anual

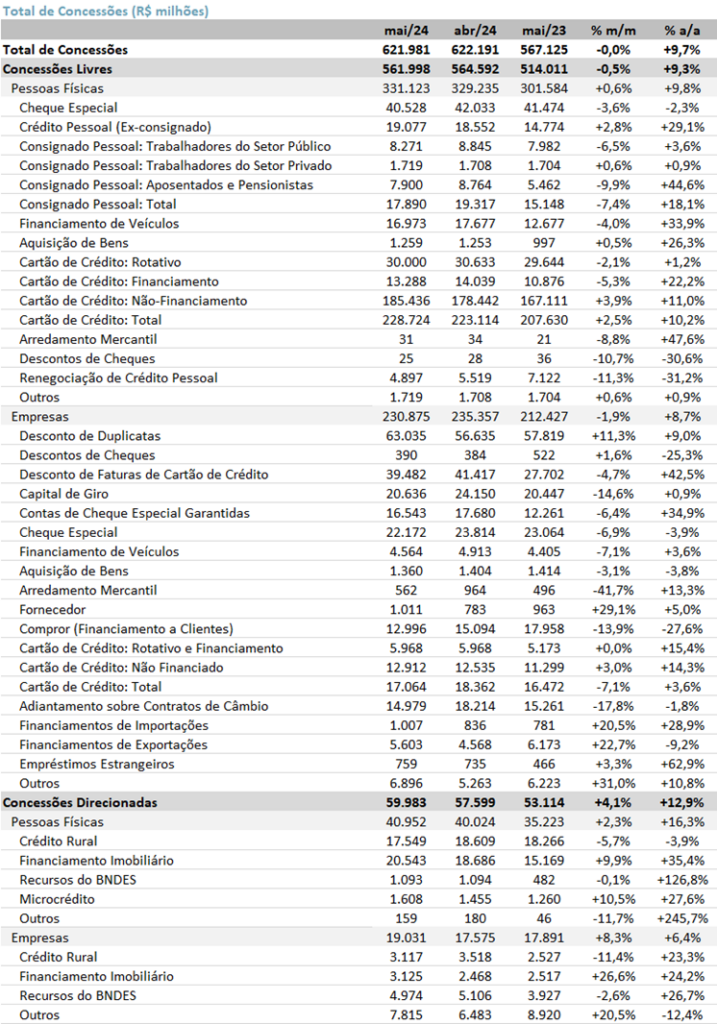

Concessões de crédito atingiram o total de R$ 622b, (estável m/m e +9,7% a/a). As concessões livres apresentaram retração de -0,5% m/m e aumento de +9,3% a/a, ficando em R$ 562b. O destaque positivo veio do segmento de Pessoa Física (PF), que apresentou aumento de +0,6% m/m e + 9,8% a/a, totalizando R$ 331b. Já o segmento de Pessoa Jurídica (PJ) apresentou retração de -1,9% m/m, mas aumento de +8,7% a/a, fechando em R$ 231b. Por fim, as concessões direcionadas tiveram uma expansão de +4,1% m/m e +12,9% a/a, totalizando R$ 60b, com destaque positivo para o segmento de pessoas físicas (R$ 41b) que evoluiu +2,3% m/m e +16,3% a/a, puxado pelo financiamento imobiliário (+9,9% m/m e +35,4% a/a) e microcrédito (+10,5% m/m e +27,6% a/a). O segmento de empresas também apresentou expansão (+8,3% m/m e +6,4% a/a), ficando em R$ 19b, guiado pelo financiamento imobiliário (+26,6% m/m e +24,2% a/a).

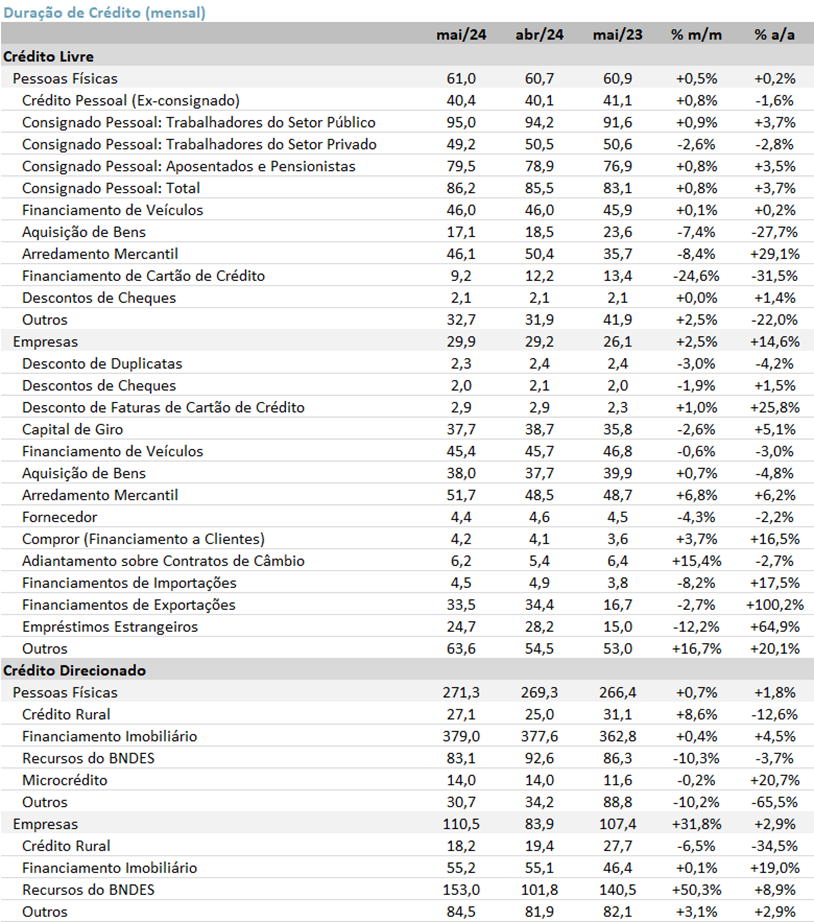

Duration: o prazo médio de duração de crédito livre apresentou aumento mensal e anual no segmento pessoa física (+0,5% m/m e +0,2% a/a), atingindo 61 meses. No segmento de empresas, registrou uma expansão de +2,5% m/m e +14,6% a/a, chegando a 29,9 meses. Por fim, o prazo do crédito direcionado para pessoas físicas aumentou +0,7% m/m e +1,8% a/a, atingindo 271,3 meses. Já para o segmento empresas, houve uma forte expansão no duration mensal (+31,8%) e anual (+2,9%) para 110,5 meses.