A Klabin reportou seu resultado do 3T23. Os números operacionais vieram dentro do esperado, visto que a divisão de negócios de papel mostrou uma recuperação sequencial, enquanto a de celulose continua em retração. O nível de lucro líquido veio abaixo do esperado, devido principalmente a revisão no ativo biológico, um indicador não operacional, bem como das despesas financeiras em um movimento denunciando uma alavancagem superior (3,2x Dívida Líq./EBITDA LTM), já que o EBITDA LTM também está se contraindo.

Apesar de já esperarmos uma queda no ativo biológico, conforme comentamos em nosso relatório de prévias (Klabin 3T23 Prévia: Hoje recuperação de volume, amanhã será de preço), a retração foi ainda mais intensa do que estávamos projetando, fazendo o lucro líquido desacelerar para R$258m (-67% vs. Genial Est.). Ainda assim, operacionalmente a companhia demonstrou resiliência, com um EBITDA ajustado chegando em R$1,3b (-1,7% vs. Genial Est.), basicamente estável em relação ao trimestre passado, e colado com a nossa estimativa.

A falta de crescimento mais expressivo por parte da Klabin no 3T23 não deve ser vista como uma dinâmica necessariamente ruim, uma vez que acreditamos que a Suzano, seu principal par no Brasil em termos de alocação de capital dos investidores, reportará resultados com forte desaceleração. A estabilidade de resultado da Klabin nos parece melhor do que uma forte queda, exatamente o que esperamos que aconteça com Suzano no 3T23. É importante destacar que a condição setorial é desafiadora. Conforme estamos mencionando desde a publicação do relatório que marcou a nossa retomada de cobertura no setor, que segue em anexo (Papel & Celulose: Assumindo a cobertura), acreditamos que a performance operacional da Klabin iria ser superior à de Suzano no curto prazo, em razão da nossa preferência pelo business de papel em detrimento da venda direta de celulose de mercado, exatamente a principal diferença entre as duas teses de investimento.

Valuation e recomendação. Para nós, o3T23 da Klabin veio com um resultado sequencialmente positivo para a unidade de negócio de papel (~65% da receita na média histórica), com uma recuperação nas vendas de embalagens, e com perspectivas de melhores preços para a celulose mais para frente, apesar do fraco desempenho nesse trimestre para essa divisão de negócios (~35% da receita na média histórica), o que já era previsto. Gostamos dos números apresentados, apesar de um lucro líquido fraco. Investidores devem estar atentos a volatilidade dos dados de ativos biológicos e na alavancagem. Negociando em um EV/EBITDA 24E de 6,8x (vs. uma média histórica de 7,0x), mantemos nossa recomendação de COMPRA, com um Target Price 12M de R$26,50, o que implica em um upside de +19,64%.

Direto ao ponto!

Volume forte em celulose, enquanto papéis se beneficiam da sazonalidade.

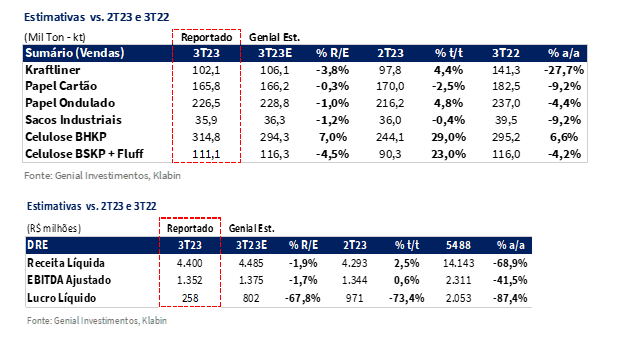

Com os embarques de celulose em 425kt (+3,7% vs. Genial Est.), a manutenção de Puma I durante o trimestre passado ajudou na eficiência e no acúmulo de pedidos para serem despachados agora para o 3T23. Paralelamente, papéis e embalagens começam a recuperar volume pela entrada na sazonalidade positiva do 2S, embora a conjuntura ainda continue de certa forma desafiadora. O volume de papel ondulado foi reportado em 226kt (-1,0% vs. Genial Est.), com uma alta de +4,8% t/t (apesar da queda de -4,4% a/a).

Preços corrigem, mas com melhores perspectivas olhando para frente.

Pela grande relação com a curva da commodity na Europa, algo característicos dos embarques da Klabin, o preço realizado de ambos os tipos de celulose (BHKP e BSKP) voltou a cair no 3T23. A hardwood (BHKP) ficou em US$530/t (-2,9% vs. Genial Est.), recuando -18,4% t/t, ao passo que a BSKP + Fluff veio pior do que o esperado em US$940/t (-10,1% vs. Genial Est.), retração de -17,4% t/t. Ainda assim, as novas perspectivas para o 4T23 e 2024 são mais otimistas, conforme já comentamos em nosso relatório de prévia.

Além disso, não observamos grandes movimentos em preços para papéis no 3T23, com a maioria dos segmentos apresentando estabilidade ao não ser kraftliner, que foi reportado em R$3.400/t (-9,4% vs. Est. Genial), uma queda de -14,8% t/t e -35,2% a/a. Isso se deve ao fato de que o ambiente internacional continua a ser desafiador, no qual o aumento das exportações dos EUA desequilibra a oferta e a demanda internacional.

COGS/t inc. paradas desacelera t/t.

O COGS incluindo paradas de manutenção foi de R$1.520/t (-20,2% t/t; +7,3% a/a). Fatores que auxiliaram a redução sequencial de duplo digito foram: (i) custo com madeira em retração, o que nos surpreendeu, uma vez que estamos vendo um movimento setorial ao contrário disso. Para além desse fator, observamos a (ii) parada de Monte Alegre, com menor extensão de dias com a produção suspensa e gastos de manutenção em relação a de Puma I, que foi realizada no trimestre passado, conforme já era aguardado por nós.

Ainda assim, mesmo com o custo de madeira caindo -8,9% t/t, o COGS ex. paradas foi reportado em R$1.417/t (+0,3% vs. Genial Est.), após uma alta em todas as demais partes, como químicos e combustíveis.

EBITDA flat t/t, com lucro líquido em queda forte.

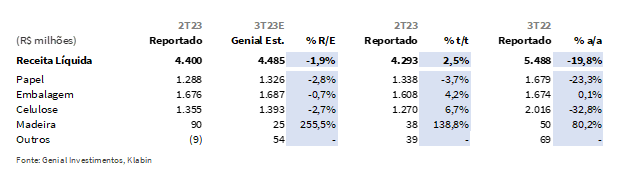

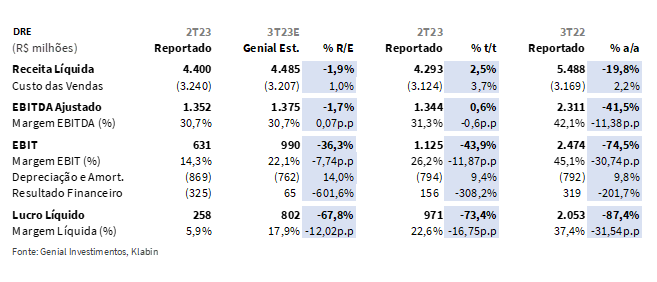

O resultado do 3T23 veio com uma leve alta de +2,5% t/t na receita líquida, chegando em R$4,4b (-1,9% vs. Genial Est.). Exatamente da forma como esperávamos, o EBITDA ficou em R$1,3b (+0,6% t/t; -41,5% a/a), estável na base sequencial. Ainda assim, alguns fatores como variações cambiais líquidas mais negativas do que o esperado e a variação no ativo biológico levou o lucro líquido para R$258m (-73,4% t/t; -87,4%), bem abaixo das nossas estimativas.

Principais Destaques

(i) Volume de papel e embalagem crescendo, pela entrada no semestre cuja sazonalidade é positiva, apesar de manutenção programada em papel cartão; (ii) Kraftliner continua a sofrer em preço, com novas correções pela conjuntura internacional; (iii) Celulose entrega um volume forte de venda, após melhoras operacionais na parada feita em Puma I no trimestre anterior; (iv) Ao operar com delay na curva, e pela Europa ter uma queda mais lenta e começar a reudiz o spread para a curva na China, preço realizado de celulose cai de maneira mais forte, mas com perspectivas melhores para frente; (v) EBITDA flat t/t, com papel retraindo e celulose crescendo; (vi) Bottom line fraco, depois de variações cambiais negativas afetando o resultado financeiro; (vii) Target Price 12M mantido em R$26,50, em uma recomendação de COMPRA, com upside de +19,64%.

KLBN11 3T23: No detalhe!

Kraftliner em recuperação das vendas, mas com preços em queda livre.

Apesar de que a dinâmica fraca do kraftliner indica novas paradas mercadológicas, o volume do 3T23 ficou em 102kt (+4,4% t/t; -27,7% a/a), em linha com as nossas expectativas de uma melhora sequencial no curto prazo, pelo ramp-up da MP28 que se inicia com produção de containerboard, com uma pequena conversão de caixas de papelão no curto prazo.

Acreditamos que a situação de preço para kraftliner ainda continua muito debilitada, em razão de uma conjuntura internacional desafiadora, na qual o aumento das exportações dos EUA acaba desequilibrando a oferta e demanda internacional, trazendo os preços realizados do produto em R$3.400/t (-9,4% vs. Genial Est.), em uma queda de -14,8% t/t e -35,2% a/a.

Papel cartão com volume menor, pela parada de manutenção programada.

Programada para durar 11 dias, a parada de Monte Alegre (PR) foi realizada no 3T23, e foi parcialmente compensada pelo início do ramp-up da MP28, resultando em um volume de vendas em 165kt (+0,6% vs. Genial Est.), com queda leve de -2,5% t/t e -9,2% a/a. Após os reajustes que são majoritariamente aplicados nos 1Ts, com algum resquício para os 2Ts, não notamos novidade na realização de preços de forma sequencial no 3T23, que seguiram diante dessa estabilidade em ~R$5.500/t (-1,7% vs. Genial Est.).

Papel ondulado entrando em sazonalidade positiva, mas com dificuldades de continuar repassando preço.

Com a sazonalidade de aumento no volume no 2S, para a preparação das festas de fim de ano, as vendas de papel ondulado foram reportadas em 226kt (+1,3% vs. Genial Est.), com um aumento de +4,6% t/t. Conforme adiantamos em nosso relatório de prévia, geralmente correlacionada com a inflação e PIB, sendo corrigida constantemente em preço, o papel ondulado têm encontrado certa dificuldade de manter esses reajustes periódicos, causando uma retração marginal dos preços para R$5.850/t (-0,8% vs. Genial Est.), com recuo de -1,1% t/t; e uma alta suave de +1,8% a/a.

Sacos industriais com queda nas exportações, mas com foco em valor agregado.

O volume de sacos industriais foi de 35,9kt (-1,2% vs. Genial Est.), basicamente estável sequencialmente e uma queda um pouco maior na base anual, de -9,2% a/a. Como fator, ressaltamos a diminuição das exportações para a América Latina, mas que tem se refletido em uma melhora no mix de produtos, se distanciando de cimentos e aproximando de múltiplas utilidades ,como sacos para rações, café, farinha entre outros. Dessa forma, o preço realizado foi de R$8.900/t (-1,6% t/t; +13,8% a/a), em linha com as nossas expectativas.

Celulose em um volume forte, acima do esperado.

Nossa expectativa era de que o volume de celulose passaria a capacidade produtiva trimestral de ~400kt, enquanto o reportado foi de 425k (+3,7% vs. Genial Est.). As vendas de BHKP vieram em 315kt (+29,0% t/t; +6,6% a/a), sendo +7,0% acima do esperado, além da BSKP + Fluff em 111kt (+23,0% t/t; -4,2% a/a), um valor -4,5% abaixo do esperado.

O incremento de volume aconteceu principalmente por conta de uma melhora na demanda na Ásia, junto com a maior eficiência da unidade de Puma I, após paradas programadas para manutenção.

Preços continuaram a corrigir, mas com expectativas positivas para frente.

Ambas as fibras tiveram uma nova retração de realização de preços, com a BHKP chegando a US$530/t no 3T23 vs. US$550/t no 2T23 (-2,9% vs. Genial Est.), caindo -18,4% t/t. Já a BSKP + Fluff ficou em US$940/t (-10,1% vs. Genial Est.), queda de -17,4% t/t.

Receita crescendo de forma marginal.

Com a receita consolidada sendo reportada em R$4,4b (-1,9% vs. Genial Est.), o top line apresentou um leve crescimento de +2,5% t/t, com uma melhora nos negócios de papel e embalagem (+4,2% t/t e +6,7% t/t, respectivamente), ainda que a celulose tenha caído (-3,7% t/t).

COGS/t ex. paradas sobe sequencialmente, conforme estimativas. Embora o custo madeira, que representa grande parte do seu custo caixa (~50% no trimestre atual), tenha retraído -8,9% t/t, o custo sem paradas bateu R$1.417/t (+0,3% vs. Genial Est.), após uma alta em todas as demais partes, como (i) químicos, (ii) serviços e (iii) combustível.

Já contabilizando os custos com paradas, vemos a manutenção da fábrica de Monte Alegre com um impacto negativo de R$103/t (-0,1% vs. Genial Est.), em queda contra o 2T23, pela manutenção mais relevante em Puma I, consolidando um custo caixa total de R$1.520/t (-20,2% t/t; +7,3% a/a).

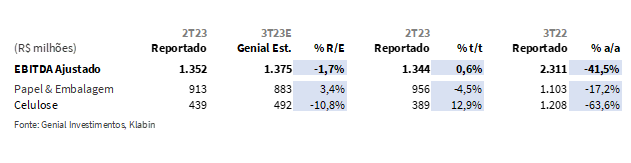

EBITDA flat, com dinâmicas diferentes entre as unidades. A divisão de negócios de celulose trouxe um EBITDA de R$439m (-10,8% vs. Genial Est.), vindo pior que a nossa projeção diante de preço realizados mais baixos que o esperado. Ainda assim, o segmento obteve um desempenho +12,9% t/t, com o volume de embarques sendo o driver que impulsionou o número na base sequencial, conforme já era esperado.

Já para a divisão de papel e embalagem, o EBITDA foi marcado em R$913m (+3,4% vs. Genial Est.), em queda de -4,5% t/t e -17,2% a/a. Juntando as duas unidades, a Klabin reportou um consolidado de R$1,3b no 3T23 (+0,6% t/t; -41,5% a/a), em linha com o esperado.

Lucro líquido abaixo das estimativas. Em variações cambiais negativas impactando o resultado financeiro, o nível de lucro líquido ficou aquém das nossas previsões, principalmente devido a um reajuste nos ativos biológicos, um índice fora do âmbito operacional, e excluído do EBITDA ajustado.

Embora uma redução nos ativos biológicos tenha sido prevista por nós, a queda se intensificou além de nossas projeções iniciais, levando o lucro líquido para R$258m (-73,4% t/t; -87,4% a/a), uma queda acentuada de 67% vs. Genial Est.

Nossa visão e recomendação

O cenário de volatilidade no plano macro ainda continua, com ambas as unidades de papel/embalagens e celulose sofrendo na conjuntura ainda desafiadora. Ainda assim, vemos como positivo o distanciamento da unidade de negócio de papel e embalagens em relação ao segmento de celulose, que possui um viés muito mais commoditizado. Por conta disso, os resultados são mais resilientes e com menor volatilidade, aproveitando de maneira mais ampla o ciclo.

Mesmo com o ramp-up da MP28 acontecendo, o custo madeira se reduziu de maneira forte no 3T23, mas que foi compensado pela alta dos demais componentes, resultando em um custo caixa sem paradas ainda em ascensão.

O ótimo é inimigo do bom. Com EBITDA andando de lado no trimestre, a companhia não entregou crescimento operacional representativo no 3T23. Porém, a nossa visão é de que a estabilidade nesse momento desafiador não deveria ser vista como algo ruim, muito pelo contrário. Estamos ainda com perspectivas bem negativas para produtores não integrados no curtíssimo prazo, como por exemplo para Suzano no 3T23.

Olhando para frente, esperamos melhoras nos resultados de ambas a ulucasnidades na Klabin, mas por dinâmicas diferentes. Para a celulose, o desenho da curva da commodity aponta para reajustes de preços entre o 4T23 e 2024, após um início de ano complicado nesse quesito. Na outra ponta, o ramp-up da MP28 deve começar a aumentar o volume de papel cartão, que além de ser mais resiliente em preço, tem seu volume praticamente todo já contratado em preços definidos, melhores que o realizado total hoje, que sofre ainda muito influência do kraftliner, ainda em contexto empobrecido.

Sendo assim, negociando com um EV/EBITDA 24E de 6,8x (vs. uma média histórica de 7,0x), mantemos nossa recomendação de COMPRA, com um Target Price12M de R$26,50, o que implica em um upside de +19,64%.