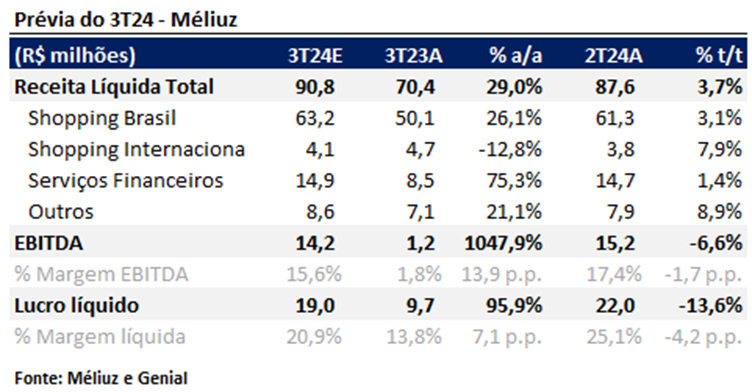

O Méliuz vai reportar seu resultado no dia 07/11, após o fechamento do mercado. Projetamos uma receita de R$ 90,8m, com crescimento de 29,0% a/a. O segmento de Shopping Brasil será o principal driver, com previsão de R$ 63,2m (+26,1% a/a; +3,1% t/t). Para o Shopping Internacional, estimamos R$ 4,1m (-12,8% a/a; +7,9% t/t), com dificuldades no tráfego orgânico, mas com avanço sazonal. Em serviços financeiros, projetamos R$ 14,9m (+75,4% a/a; +1,4% t/t), impulsionado pela nova parceria com o BV, que não estava presente no 3T23. A evolução trimestral será modesta devido à conjuntura macroeconômica. Sendo assim continuamos com recomendação de Compra, porém estamos reduzindo o preço alvo, para R$ 5,00, devido a distribuição de capital.

Receita deve crescer 29% a/a

Projetamos uma receita de R$ 90,8m, apresentando um crescimento de 29,0% a/a. O principal driver de crescimento deve ser o segmento de Shopping Brasil, para o qual projetamos uma receita de R$ 63,2m (+26,1% a/a; +3,1% t/t).

No segmento de Shopping Internacional, esperamos uma receita de R$ 4,1m (-12,8% a/a; +7,9% t/t), seguindo a tendência dos últimos trimestres, com dificuldades para crescer com tráfego orgânico; no entanto, deve haver avanço trimestral devido à sazonalidade.

Em serviços financeiros, estimamos uma receita de R$ 14,9m (+75,4% a/a; +1,4% t/t). Na comparação anual, esse crescimento é principalmente devido à parceria com o BV, que estava apenas começando e não havia sido contabilizada no 3T23. Na comparação trimestral, prevemos uma evolução pequena devido à atual conjuntura macroeconômica.

Queda de margem sequencial e expansão anual

Estimamos um EBITDA de R$ 14,2m (+1047,9% a/a; -6,6% t/t), com uma margem de 15,6% (+13,9 p.p. a/a; -1,7 p.p. t/t). Essa queda na margem sequencial se deve ao foco que a empresa deve ter para voltar a crescer, mantendo margens saudáveis. Portanto, acreditamos que a empresa deve ter um aumento nas despesas de cashback. Em relação ao lucro líquido, esperamos uma queda sequencial de -13,6%, devido à diminuição do caixa, consequência da distribuição de R$ 220m, o que impacta a receita financeira.