O Mercado Livre (MELI-Nasdaq) divulgou seu resultado do 2T23 ontem, dia 02/08/2023, após o fechamento de mercado na bolsa Nasdaq dos EUA. No geral, o resultado veio levemente acima das nossas expectativas, quejá eram bastante otimistas, demonstrando novamente a grande capacidade de execução da Companhia, consolidando o lucro operacional surpreendente, excedendo nossas estimativas e o consenso em geral. Detalhamos sobre o nosso otimismo com o Mercado Livre e revisões recentes realizadas referentes a incorporações de riscos relacionados a (i) ameaças cross-borders e (ii) exposição à Argentina em nossa prévia de resultados, que segue em anexo (MELI: Prévias 2T23).

Principais destaques E-commerce

(i) Crescimento do GMV acima da expectativa; (ii) GMV do Brasil impulsionado por ganhos contínuos de participação de mercado; (iii) O México está se estabelecendo como um destaque, com crescimento exponencial; (iv) O cenário macro ainda pesa sobre a Argentina; (v) Expansão de +200bps a/a no Take-rate de e-commerce; (vi) Crescimento da receita de e-commerce de 38% a/a.

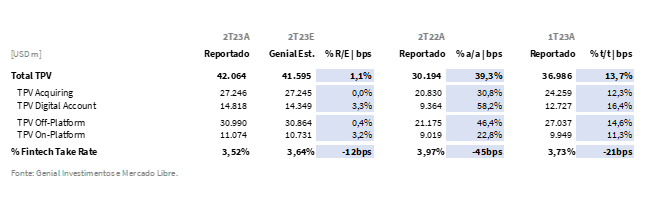

Principais destaques Fintech

(i) Forte expansão do TPV total; (ii) TPV off-platform continua sendo o maior contribuinte; (iii) TPV digital account impulsionado pela Argentina e México; (iv) TPV Acquiring continua a sustentar níveis sólidos de crescimento; (v) Evolução da carteira de crédito em linha com nossas projeções; (vi) Aceleração gradual das operações de cartão de crédito; (vii) Alerta sobre NPL < 90 dias; (viii) Por outro lado, NPL> 90 ainda está em uma tendência saudável de queda; (ix) Fintech Take-Rate diminuiu -45bps a/a; com dinâmica dentro do esperado (x) Crescimento da receita de Fintech de +24% a/a.

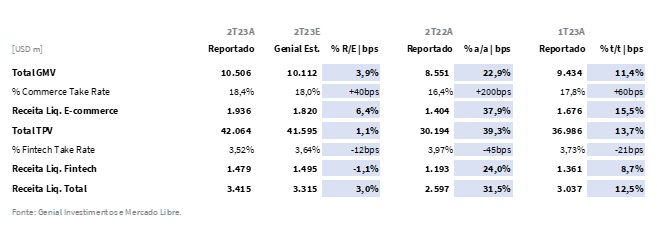

Principais destaques do Consolidado

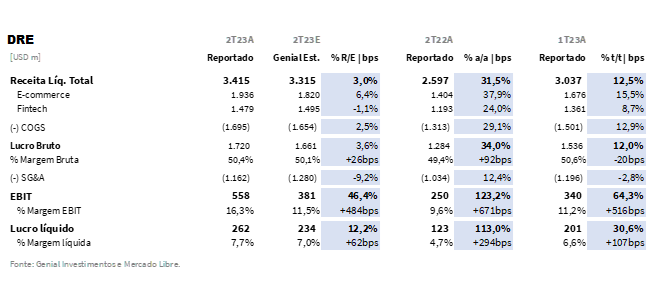

(i) Crescimento da receita líquida consolidada acima das expectativas (+3,0% vs. Est. Genial); (ii) COGS ligeiramente acima das expectativas (+2,5% vs. Est. Genial), impulsionado por custos logísticos; (iii) Expansão da margem bruta (+92bps a/a), devido à diluição de custos; (iv) SG&A melhor que o esperado, devido a ganhos de eficiência (-9,2% vs. Est. Genial); (v) PDD mostra uma desaceleração acima das expectativas; (vi) Diluição de despesas leva a um forte ganho de lucratividade de +671bps a/a; (vii) Perdas cambiais ainda impactam o resultado final; (viii) Ainda assim, o lucro cresce +113% a/a, acima das expectativas; (ix) Com um EV/EBIT de 39,7x para 23E e 25,7x em 24E, reiteramos nossa recomendação de COMPRA, com Target Price 12M de US$1.520 para MELI (Nasdaq) e de R$60,00 para as BDRs (B3).

E-commerce

Crescimento de GMV acima da expectativa. O Mercado Livre reportou uma aceleração de +22,9% a/a do GMV total, reportado em US$10,5b (+3,9% vs. Genial Est.), entregando mais um trimestre de sólido desempenho na vertical de e-commerce.

GMV Brasil impulsionado por contínuos ganhos de market-share. O Mercado Livre se consolida novamente como destaque no e-commerce nacional, conseguindo se aproveitar continuadamente das oportunidades de ganho de share geradas pelo evento Americanas no início do ano. Em nossa visão, as novas circunstâncias de mercado permitiram a expansão de +59% a/a (FX-Neutral) do GMV 1P, que impulsionou adicionalmente a performance da operação local.

Com um aumento de +20% a/a de itens vendidos, a Companhia reportou um crescimento de GMV de +24,0% a/a e +6,4% t/t, consolidando um total de US$4,6b (+1,9% vs. Genial Est.).

México vai cada vez mais se consolidando como destaque. A medida em que o Mercado Livre aumenta sua presença no país, a operação de e-commerce no México continua entregando um crescimento em taxas exponenciais, passando a ocupar o posto de 2ª maior operação da Companhia em termos de GMV, superando a Argentina.

Apresentando (i) a maior aceleração em termos de Itens vendidos com sucesso entre os três países de atuação (+34% a/a) e (ii) o maior nível de crescimento de novos compradores em 2 anos, a operação Mexicana atingiu uma aceleração de +52,0% a/a do GMV local, chegando a US$2,5b (+52,0% a/a; +18,4% t/t).

Cenário macro ainda pesa na Argentina. Impactada pela situação macroeconômica do país, a operação da Argentina consolidou novamente o desempenho mais fraco entre os países de atuação do Mercado Livre. Conforme nossas expectativas, em termos de moeda local, a evolução do GMV foi guiada pela inflação do país, de modo que não observamos acréscimos relevantes em termos de itens vendidos (+1% a/a), nem como nenhum tipo de crescimento em valores reais (expurgando a inflação).

O GMV local totalizou US$2,5b (+12,0% a/a; +14,8% t/t), representando uma entrega vs. + 9,8% Genial Est. Em nossa visão, a performance acima do esperado no país demonstra a contribuição da qualidade microeconômica do case do Mercado Livre superando as adversidades do cenário macro. A Companhia, trimestre após trimestre, segue postando crescimentos dolarizados mesmo em um contexto de persistente crise inflacionária enfraquecendo a demanda dos consumidores locais, e com um câmbio USD/AR$ bastante desfavorável.

Aceleração de +200bps a/a do e-commerce Take-rate. O Take-rate de e-commerce foi de 18,4% (+200bps a/a; +60bps t/t). Conforme nossas expectativas, a aceleração da taxa de comissionamento foi impulsionada por (i) uma maior penetração da receita de Ads e (ii) revisão de fees do marketplace. Adicionalmente, a (iii) maior penetração de 1P sobre o GMV total também teve impacto positivo sobre o comissionamento, de modo que o take-rate reportado ficou +40bps acima das nossas estimativas.

Crescimento de 38% a/a da Receita de E-commerce. Novamente, o Mercado Livre demonstrou uma capacidade operacional acima de seus pares, se destacando no business de e-commerce em meio a um cenário de desaceleração do setor de comércio eletrônico. O crescimento de +23% a/a GMV total, aliado ao acréscimo de +200bps a/a no Take-rate, permitiram que a Companhia postasse uma aceleração de +37,9% a/a da Receita Consolidada de E-commerce, chegando à US$1,9b (+37,9% a/a; +15,5% t/t).

Mercado Pago

Forte expansão do TPV total. O volume transacionado no trimestre foi impulsionado pelo movimento up-market que a Companhia vem realizando no business de adquirência em direção a merchants SMB, com faturamento levemente superior aos micro-merchants que eram o foco anteriormente. O TPV totalizou US$42,0b (+39,3% a/a; +13,7% t/t) vs. +0,96% Genial Est.., em linha com nossas projeções.

TPV Off-platform segue como maior contribuinte. A dinâmica citada acima beneficia principalmente o volume transacionado fora da plataforma, levando a uma aceleração FX-neutral de +128,7% a/a desse tipo de TPV (+46,4% a/a em USD). Impulsionado pelos níveis de crescimento da operação de adquirência no México, o TPV Off-platform totalizou US$30,9b (+0,4% vs. Genial Est.), enquanto o TPV on-platform ficou em US$11,0b (+3,2% vs. Genial Est.).

TPV digital account guiado por performance da Argentina e do México. Consolidando um aumento de +22% a/a no número de wallet payers, o Mercado Livre entregou um crescimento de +58,2% a/a do TPV digital account, chegando à cifra de US$14,8b (+58,2% a/a; +16,4% t/t), levemente acima de nossas estimativas (+3,3% vs. Genial Est.). O TPV gerado pelas contas digitais teve forte contribuição da Argentina e do México, que seguem ofertando relevantes crescimentos em todos os produtos da wallet.

TPV acquiring continua sustentando sólidos níveis de crescimento. O TPV acquiring totalizou US$27,2b (+30,8% a/a; +12,3% t/t), totalmente cravado com as nossas estimativas. O aumento da operação de adquirência no México foi o principal driver para o crescimento do TPV acquiring, a medida em que a Companhia segue realizando um movimento up-market em relação aos merchants no país.

Conforme comentamos em relatórios anteriores, desde o início do ano, o Mercado Livre vem passando gradualmente de um foco em micro-merchants (Long-tail), para pequenos empreendimentos (SMB –Small and Medium Business). Para se manter competitiva, é provável que a empresa empregue uma estratégia que utilize MDRs mais baixos devido ao movimento de alta no mix de comerciantes. Isso é particularmente pertinente com a entrada de empresas da categoria SMB que geram até R$360 mil de receita líquida por ano. O Mercado Pago enfrentará uma maior concorrência de empresas especializadas nesse nicho, como a Stone e a PagSeguro. Consequentemente, a Companhia poderia manter Take-rates mais arrefecidos em resposta a essa concorrência, particularmente no mercado brasileiro, com o objetivo de expandir sua base de comerciantes.

Desse modo, a Companhia gradualmente consolida um novo mix de merchants com faturamento levemente superior, beneficiando o crescimento do volume transacionado. Na vertical Mexicana, esse movimento contribuiu para um crescimento de triplo dígito do TPV por ponto de venda no 2T23, contrabalanceando a desaceleração do ritmo de crescimento da operação de adquirência no Brasil.

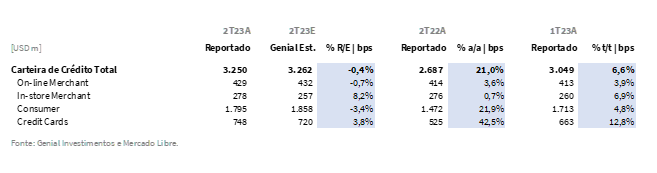

Mercado Crédito

Evolução da carteira de crédito em linha com nossas projeções. A carteira de crédito consolidada veio em linha com nossas estimativas, totalizando US$3,2b (+21,0% a/a; +6,6% t/t) vs. US$3,3b Genial Est., impulsionada principalmente pela expansão do Consumer book no México e pela retomada da aceleração das operações de cartão de crédito no Brasil, com uma dinâmica bem parecida com o que comentamos em nossa prévia de resultados.

A medida em que os esforços empregados em termos de melhoria de scoring de crédito e a priorização de usuários menos arriscados começam a se materializar em uma performance melhor dos novos cohorts, observamos uma taxa de crescimento sequencial da carteira acelerando levemente em relação aos níveis apresentados no 2S22 (+6,6% t/t vs. +3,2% t/t 3T22 e +2,4% t/t 4T22).

Aceleração gradual da operação de cartões de crédito. Duas principais dinâmicas impulsionaram a evolução da carteira de cartões de crédito neste trimestre: (i) a retomada gradual das emissões de cartão de crédito no Brasil, iniciada ao final do 1T23 e (ii) a expansão da operação no México. Como resultado, observamos novamente uma aceleração do crescimento sequencial da carteira de Cartão de Crédito, em +12,8% t/t vs. 8,5% t/t no 1T23.

Alerta no NPL < 90 dias. Pela primeira vez em 12M, o Mercado Livre reportou uma aceleração do percentual da carteira inadimplente a menos de 90 dias, chegando a 9,9% (vs. 9,5% no 1T23 vs. 10,3% no 4T22). Entendemos que essa reversão se deu pela aceleração da carteira de In-store Merchant, um segmento considerado mais arriscado em função do baixo nível de dados disponível sobre o comportamento destes usuários para fazer um scoring adequado.

Em nossa visão, a reversão da trajetória positiva desse indicador é um alerta. Normalmente, há um efeito transitório de inadimplência ligado as tramitações entre a primeira metade do ano e o último trimestre do ano anterior. Isso ocorre em decorrência das datas festivas, sazonalmente mais forte para o varejo, serem posicionadas no muito no final do trimestre, como por exemplo o Natal. Dessa forma, parte dos parcelamentos, diluídos na constituição da carteira com maturidades nos meses subsequentes, por vezes ficam mais expostos a uma maior propensão de default. A alta de +4bps t/t pode ter ocorrido diante desse descompasso, porém, acreditamos que os 1Ts de cada ano costumam ser os mais afetados, sugerindo que o avanço no 2T23 pode ter ocorrido diante de uma leve piora nos cohorts novos, sobretudo, para In-store Merchant.

Para evitar pressões na rentabilidade da vertical e manter um crescimento sustentável das operações de crédito, acreditamos que a inadimplência deve continuar sendo um ponto de atenção, especialmente em um momento em que a Companhia passa a acelerar novamente sua operação de cartões de crédito. Desde que iniciamos a cobertura da Companhia, esse indicador é o que a gente observa mais de perto e seguiremos vigilantes sobre o andamento do NPL.

Por outro lado, NPL>90 segue em boa tendência de arrefecimento. A melhor performance dos novos cohorts foi capaz de reduzir os efeitos negativos de aging da carteira sobre o NPL > 90. Desse modo, o indicador ficou em 25,1% vs. 28,2% no 1T23, seguindo em trajetória descendente.

Ainda assim, caso a inadimplência < 90 dias continue deteriorando, entendemos que naturalmente tenderíamos a ver novas pressões sobre o over-90 pelo efeito de envelhecimento da carteira. Considerando a nova operação de cartões no México e a aceleração da emissão de cartões no Brasil, acreditamos que a Companhia deve continuar mantendo um posicionamento cauteloso nas originações para evitar a reversão da trajetória positiva do indicador.

Fintech

Fintech Take-Rate contrai -45bps a/a. O take-rate de Fintech ficou em 3,52% (-45bps a/a; -21bps t/t), pressionado pelo (i) ritmo menor de expansão do business de crédito em comparação com o ano passado e pela (ii) leve retração do take-rate de Fintech ex-crédito, decorrente da adoção de taxas de MDR mais competitivas dada a mudança no mix de Merchants, conforme comentamos acima, ao longo deste relatório como também no relatório de prévias.

Crescimento de 24% a/a da Receita de Fintech. Consolidando as dinâmicas do Mercado Pago + Mercado Crédito, a receita líquida da Fintech foi de US$1,5b (+24,0% a/a; +8,7% t/t), bastante próximo com o que projetávamos (-1,1% vs. Genial Est.). Conforme esperado, o ritmo de crescimento apresentado segue em desaceleração (24% a/a vs. 40% a/a no 1T23 vs. 75% a/a vs. no 4T22), em função de menores expansões do business de crédito em comparação com os níveis expressivos reportados em 2022.

Não enxergamos essa desaceleração como negativa. Em nossa visão, para manter o ritmo de crescimento reportado anteriormente, seria necessária uma expansão mais agressiva da carteira de crédito, o que não nos parece sustentável em termos de inadimplência, dado o cenário macroeconômico atual.

Consolidado

Crescimento da Receita líquida consolidada acima das expectativas (+3,0% vs. Genial Est.). O Mercado Livre apresentou mais um trimestre de forte crescimento (31,5% a/a; 12,5% t/t), atingindo uma receita líquida consolidada de US$3,4b. Na vertical de e-commerce, a empresa apresentou crescimento de 37,9% a/a, impulsionado pela performance do México e Brasil. Já na vertical de Fintech, vimos um aumento de 37,9% a/a da receita líquida (+6,4% vs. Genial Est.).

COGS levemente acima das expectativas (+2,5% vs. Genial Est.), impulsionado por custos logísticos. O Mercado Livre reportou um COGS de US$1,7b (29,1% a/a; 12,9% t/t).Como mencionado na prévia, já esperávamos um aumento devido ao impacto dos novos investimentos logísticos direcionados ao aumento do footprint de fullfilment, porém a intensidade foi maior do que nossas estimativas. Outro ponto relevante que impactou negativamente o COGS da empresa foi o aumento do custo de funding. Nossa projeção indicava um aumento t/t de +3,5% Genial Est., porém, apesar da Companhia não dar disclosure sobre esse tipo de informação, acreditamos que pelas dinâmicas de taxas de juros no aumento do custo de captação, o incremento na linha de FIDC & SPEs dentro do COGS foi potencialmente maior do que nossas estimativas.

Expansão da margem bruta (+92bps a/a), devido a diluição dos Custos. Mesmo com o aumento do COGS a empresa conseguiu apresentar um crescimento de receita superior aos custos na comparação anual (Receita líquida +31,5% a/a vs. COGS +29,1% a/a), chegando numa margem bruta de 50,4% (+26 bps vs. Genial Est.).

SG&A melhor do que esperado, devido a ganhos de eficiência (-9,2% vs. Genial Est.). O Mercado Livre reportou um SG&A de -US$1,2b (+12,4% a/a; -2,8% t/t), ficando -9,2% abaixo das nossas expectativas. Já esperávamos ganhos de eficiência nas linhas de SG&A, como mencionado na prévia, porém superestimamos três categorias de despesas: (i) P&D; (ii) Vendas e Marketing; (iii) PDD.

P&D surpreende, com impacto de investimentos e contratações abaixo do esperado. A empresa reportou um P&D de -US$368m (+40,5% a/a; -3,4% t/t). Tínhamos a expectativa de que a empresa continuaria num ritmo elevado de contratações e investimentos em desenvolvimento de produtos, conforme apresentado nos últimos trimestres, de modo que o estimávamos um número 10,8% acima do reportado. Ainda assim, observamos um aumento de +69bps a/a da representatividade dessa linha em relação a receita.

Despesas com vendas e marketing se mantêm constante na visão sequencial. A Companhia reportou uma despesa de vendas -US$383m (+29,4% a/a; +0,0% t/t), consolidando uma redução a/a da sua representatividade em relação a receita (-18bps a/a) e mantendo um patamar flat t/t. Essa linha de despesa veio -7,9% vs. Genial Est.

PDD apresenta desaceleração acima do esperado. Como mencionado na nossa prévia já esperávamos uma melhora devido a uma maior qualidade dos novos cohorts. Porém, nossas estimativas apontavam para uma desaceleração um pouco mais lenta dessa linha, dado a retomada gradual da operação de crédito, que só se iniciaram no trimestre passado. Assim, as despesas de provisão vieram abaixo das nossas estimativas, totalizando 6,8% da carteira total (vs. 8,0% Genial Est.), atingindo -US$222m (-26,7% a/a; -11,9% t/t).

Para nós, como o NPL <90dias veio acima do que esperávamos, um PDD abaixo das estimativas segue sendo um ponto de atenção. Acreditamos que o arrefecimento dessa linha tem que ocorrer de maneira muito prudente, de forma que a Companhia deveria calibrar o efeito de envelhecimento das parcelas em atraso na carteira de crédito com o PDD. Quando há um descompasso entre os dois, o custo acaba ficando maior lá na frente, à medida que a evolução das parcelas em atraso caminha em direção ao write-off, a probabilidade de que essas parcelas sejam quitadas vai diminuindo consideravelmente. A PDD serve de colchão para amortecer a masterização dessas perdas. Esse descompasso não ocorreu de maneira excessiva no 2T23, e como foi abaixo de 90 dias, é difícil dizer se os novos cohorts vão se provar potencialmente danosos, de forma que ainda vemos a situação em patamares ainda contidos.

Diluição das despesas leva a forte ganho de rentabilidade. Com uma diluição de despesas acima do esperado, o Mercado Livre Mercado Livre entregou uma performance operacional superando tanto nossas expectativas, quanto o mercado. A margem EBIT foi 11,2% (+671bps a/a) vs. 11,5% Genial Est. vs. 11,3% Consenso, impulsionada também pelo ganho de margem bruta no trimestre.

Perdas cambiais ainda impactam a última linha. Mesmo com uma sólida performance de topline permitindo fortes ganhos de rentabilidade operacional, ainda vemos esse efeito positivo sendo parcialmente compensado pelo nível de perdas cambiais no trimestre.

Com impacto principalmente da situação macroeconômica da Argentina, vemos perdas cambiais 2x maiores na comparação anual, de forma a não traduzir todo o efeito do ganho de margem operacional na margem líquida da Companhia.

Ainda assim, lucro cresce +113% a/a. Apesar desse efeito, o Mercado Livre postou uma aceleração de 113,0% a/a da última linha, reportada em US$262m (+113,0% a/a; +30,6% t/t).O aumento da lucratividade veio tanto em +12,2% vs. Genial Est. no número nominal, como em +62bps de expansão de margem acima das nossas estimativas. Consolidando um excelente resultado no bottom line.

Nossa Visão e Recomendação

Sem nenhuma surpresa, o Mercado Livre apresenta mais um resultado acima de nossas altas expectativas. Como ressaltamos desde o início de nossa cobertura, a resiliência e a robustez dos números apresentados reforçam de forma recorrente a excelência na capacidade de entrega da Companhia.Com mais um ganho de market share na operação Brasil, o Mercado Livre reitera sua sólida posição de líder do comércio eletrônico brasileiro à frente dos concorrentes locais. Para nós, o México era o país que mais ia puxar crescimento, e está sendo exatamente dessa maneira. As operações no país somam expansões de ordem exponencial, apresentando fortes números no 2T23 em todas as verticais de operação. Então, pela primeira vez, vimos o México ultrapassar a Argentina e se tornar a segunda região mais importante em termos de GMV após marcar uma entrega de +52,0% a/a, sendo o grande destaque do trimestre.

Com um ecossistema de ecommerce de fácil manuseio, velocidade de entrega e uma ótima experiencia do consumidor, vimos o Mercado Livre crescer 28,8% a/a seu Unique MELI Active Users – sinalizando que apesar das tendências de consumo mais desafiadoras em um ambiente macroeconômico ainda difícil, a Companhia performa bem e cresce seu ambiente digital.

Dentro da Fintech, já esperávamos uma contração do Fintech Take Rate, como mencionado em nossa prévia, por conta de (i) crescimento da carteira de crédito mais brando se comparado ao sequenciamento corrido entre o 1S21 até o 1S22; e (ii) estratégia competitiva dentro do mercado de adquirência dado o movimento up-market para SMB. Contudo, não enxergamos tal arrefecimento como negativo, dado que mostra prudência da Companhia na originação de crédito para a vertical do Mercado Crédito e sinaliza suas ambições competitivas para tomar share por parte do Mercado Pago, em uma categoria muito mais competitiva, com players mais experientes.

No nosso último relatório, mencionamos nosso senso de cautela ante a operação da Argentina, reduzindo nossas estimativas devido ao nível de complexidade e falta de visibilidade do cenário macroeconômico do país. Mesmo assim, ainda seguimos com nossa opinião onde o mercado tem superestimado tais impactos.

Único ponto misto continua sendo a inadimplência. Porém, situação permanece sob controle. Em inadimplência, sempre nos mostramos atentos aos indicadores de NPL com intuito de monitorar as condições de provisões (PDD) para o Mercado Livre. Em decorrência disso, observamos o NPL > 90, seguindo uma trajetória saudável de queda vs. os trimestres passados, o que é positivo. No entanto, o NPL < 90 cresceu pela primeira vez LTM para 9,9% vs. 9,5% no 1T23, acendendo nosso alerta no aging até 90 dias e, com isso, pode trazer um carrego desfavorável para o NPL > 90, refletindo negativamente nas provisões da Companhia.

Como NPL <90 dias foi maior do que o esperado, portanto, o nível de PDD menor do que as estimativas continua sendo uma preocupação adicional. Acreditamos que seja necessária uma calibração adequada entre as parcelas vencidas na carteira de crédito e a PDD. Os desencontros entre esses dois fatores podem resultar em custos elevados no futuro, especialmente quando as parcelas vencidas começarem a se mover em direção à baixa na carteira. Embora não tenha havido um grande descasamento no 2T23, é desafiador prever o impacto de novos chorts, justamente porque a maturidade da carteira é curta e eles ainda estão muito novos. Apesar da dinâmica elencar a nossa preocupação, a situação está atualmente sob controle.

Como em um baile de gala, o Mercado Livre em mais uma demonstração prestigiosa mostrou seu poder de entregar acima das altas expectativas do mercado. O que mais nos surpreendeu foi a entrega operacional a níveis de EBIT, com um número 46,4% e 49,2% além das nossas estimativas e do consenso, respectivamente. Com um múltiplo de EV/EBIT de 39,7x para 2023E e 25,7x em 2024E, no qual acreditamos que o histórico de excelência do Mercado Livre justifique o prêmio incorporado sobre suas ações, caracterizando-as como ainda relativamente descontadas em nossa visão. Dito isso, reiteramos nossa recomendação de COMPRA, com Target Price 12M MELI (Nasdaq) para US$1.520 e para os BRDs MELI34 (B3) para R$60,00, representando um upside de 30,49% e 22,57%, respectivamente.