Neste relatório, compartilhamos nossas impressões e os principais insights obtidos durante nossos encontros com investidores institucionais e o time de Relações com Investidores do Santander Brasil (NDR – non deal roadshow). Com a inadimplência sob controle, acreditamos que a principal prioridade do Santander estará na busca por receitas. Com a nomeação do novo CEO, Mário Leão, no início de 2022, a ênfase está na construção de resultados mais resilientes, ampliando a diversificação de fontes de receita para alcançar uma menor volatilidade ao longo dos ciclos de crédito.

Acreditamos que a perspectiva para 2024 seja de uma melhoria gradual. Estimamos que o lucro líquido cresça 35% a/a em 2024, aumentando de R$ 10,8 bilhões (ROE de 12,7%) em 2023e para R$ 14,4 bilhões (ROE de 15,9%) em 2024e. No entanto, as estimativas do consenso para 2024 estão bastante dispersas, variando entre R$ 12,0 bilhões e R$ 17,0 bilhões.

Para 2024, a previsão é de que a PDD (provisão para crédito duvidoso) fique nominalmente igual a 2023, sem crescimento a/a. Com as provisões para crédito sob controle, o banco está retomando o crescimento em linhas de crédito mais arriscadas, embora com cautela. A expectativa é que a Carteira de Crédito cresça entre 5% e 10% em 2024, um aumento de 2 pp em relação a 2023. As receitas com juros (NII) devem crescer, impulsionando um aumento do lucro operacional. No entanto, espera-se que o NII Clientes cresça menos do que o aumento do crédito, devido a uma abordagem mais conservadora no mix (com spreads menores e menor risco). Quanto ao NII Mercado (tesouraria), espera-se que finalmente registre um resultado positivo, mas ainda bem menor que o nível pré-pandemia, com o início do ano ainda mais próximo de zero. A receita com Serviços (Fee) deve acompanhar o ritmo da inflação (~4%). As Despesas Administrativas também devem crescer com a inflação. As Outras Despesas Administrativas devem continuar altas, no mesmo patamar de 2023 (R$ 8 bilhões nos 9 primeiros meses de 2023). Em relação aos Impostos, que foram positivos (consumo de crédito tributário) ao longo de 2023, espera-se que se tornem despesas em 2024, encerrando o ano com uma alíquota entre 17% e 21%.

Crédito: Volta gradual

O Santander começa a sinalizar um maior apetite para a retomada de linhas de maior risco, especialmente no segmento de cartão de crédito, crucial no relacionamento com cliente Pessoa Física (PF). No entanto, o comprometimento de renda e endividamento ainda estão altos, assim, o crescimento será gradual. No 3T23, já foi possível observar um aumento nesse produto, mas os resultados demandam um tempo para amadurecer.

Outras operações que buscam aceleração incluem: (i) a financeira – com a parceria com a Stellantis, atuando como white label para a Fiat, que já demonstrou crescimento desde agosto; e (ii) PMEs (Pequenas e Médias Empresas), com foco particular nas médias empresas – o Santander tem a intenção de dobrar o portfólio desse segmento a médio prazo. Além disso, o banco planeja continuar expandindo suas carteiras nos setores de agronegócio, consignado, imobiliário e pessoa física de alta renda.

Para 2024, o banco prevê ampliar sua carteira em um ritmo um pouco mais acelerado que 2023, com uma projeção de crescimento entre 5% e 9% ao ano.

Receita líquida de juros (NII): Melhora de uma base fraca

- NII Clientes: Para 2024, essa linha deve continuar crescendo menos que a carteira de crédito ainda por conta do mix mais conservador. Um aspecto favorável é que os spreads atingiram níveis em que é difícil cair ainda mais (registrando 9,7% no 3T23, uma queda de 0,6pp a/a). Por outro lado, também será desafiador observar aumentos nos spreads, uma vez que o banco está inclinado a continuar expandindo em produtos mais defensivos. Apesar do aumento de apetite por linhas mais arriscadas como em PMEs, cartão de crédito e financeira, o banco também busca expandir em produtos com mais garantia, segurando o aumento do spread.

- NII Mercado (tesouraria): Gradualmente, espera-se uma melhora nessa linha, beneficiada, em parte, pela redução da taxa de juros, que já deve sair do negativo e atingir o breakeven em dezembro de 2023. Para 2024, a estimativa é que o resultado volte para o positivo, mas ainda bem menor que o nível pré-pandemia, com o início do ano ainda mais próximo de zero. Além disso, a Selic média da tesouraria é estimada em 13,2% em 2023 e 11,5% em 2024.

Tarifas: Crescendo com a inflação

A receita com tarifas apresentou um bom crescimento atingindo R$ 5,1 bilhões (+6,5% t/t e +8,2% a/a). Para 2024, esperamos que a linha de tarifas apresente um crescimento em linha com a inflação.

No 3T23, as principais linhas de crescimento foram: (i) seguro, (ii) operações de crédito e (iii) cartões. Uma análise mais aprofundada da composição dessas receitas é importante.

- Seguros: Além da melhora comercial, o 3T23 teve impacto de não recorrentes, como o ajuste plurianual da parceria com a Zurich de R$ 45 milhões no trimestre. Apesar dos não recorrentes, que impulsionaram o resultado positivamente, espera-se que o 4T23 não seja fraco, devido ao impacto positivo da sazonalidade. O banco no Brasil opera exclusivamente com uma corretora de seguros, o que o isenta do risco de sinistralidade que poderia levar a oscilações mais significativas nos resultados.

- Cartões: O banco aumentou o apetite de emissão de cartões, visto um cenário de inadimplência mais estável. Apesar disso, não veem a emissão voltando a patamares de 2021, período em que o mercado estava aquecido. Além disso, estão com ênfase em buscar de maior qualidade, com a retomada de market-share e principalidade dos clientes.

- Consórcio: O destaque ficou na área mais negativa, principalmente em função das mudanças regulatórias (Regulação 285). A regulação entra em vigência no início de 2024 e estabelece que o banco deve reembolsar a taxa de administração caso o cliente cancele o produto. Isso deve impactar negativamente a oferta desse produto.

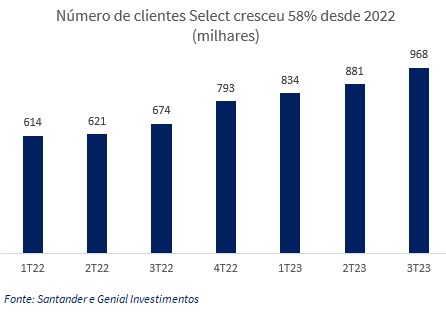

- Investimentos: O banco está enfatizando o segmento Select, onde é visto um forte potencial de crescimento e com alta rentabilidade (5x mais rentável que o varejo). Começaram o ano de 2022 com 793k clientes nessa faixa, agora estão com 900k e visam 1m até o final do ano.

- Investment Banking: A área se destaca em câmbio e project finance. Com um novo head, o banco busca melhorar as verticais de ECM, DCM e M&A.

- Incentivos: Os colaboradores ganham incentivos (chamas) de vendas que antes eram mais concentrados em metas de crédito e a partir de 2023 ficou mais diversificado para a parte de serviços.

Provisão (PDD): Igual a 2023

No 3T23, o Santander atingiu 3,6% de Custo de crédito/Carteira, uma boa redução de 0,8pp a/a. Apesar da melhora, a companhia acredita que este indicador não deve voltar para os patamares pré-pandemia (2,9% – 3,0%), devendo estabilizar entre o nível alcançado neste último trimestre e o pré-pandemia. Assim, a provisão (PDD) para 2024 deve ser nominalmente parecida com 2023.

Já a queda do NPL Formation (formação de PDD) apresentada no 3T23 foi influenciada pela venda de carteira no trimestre anterior (2T23). A formação de PDD está mais concentrada em PF (Pessoa Física) com estabilidade em Grandes Empresas, enquanto PMEs (Pequenas e Médias Empresas) mostra uma formação de PDD sob controle.

Despesas: Crescendo com a inflação

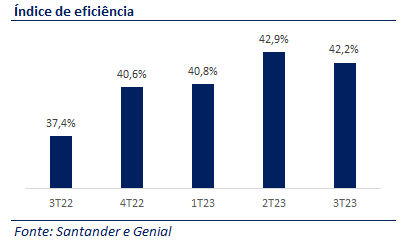

A companhia vem trabalhando para entregar um melhor índice de eficiência que atingiu 42,2% no 3T23, uma piora de 4,8pp a/a devido a menor geração de receita e maiores despesas, fruto da expansão dos negócios e do dissídio de 2023.

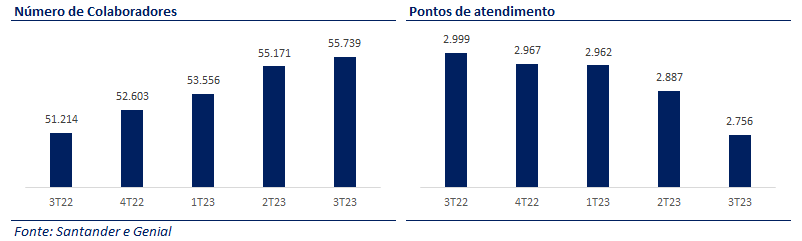

Mas o Santander almeja aprimorar sua eficiência. Um dos fatores que provavelmente contribuirá para um índice de eficiência mais favorável no futuro é a geração de receita mais robusta, aliada a despesas mais contidas como: (i) redução do número de agências e (ii) aumento da estrutura de funcionários em empresas coligadas não-bancárias.

O Santander ampliou significativamente sua estrutura não bancária, com uma menor carga de custos, abrangendo: agentes autônomos Santander AAA com a meta de chegar a 2k pessoas até 1T24; empresa de tecnologia F1rst com 5k colaboradores; call center SX com 7k funcionários; empresa de backoffice Tools com 2k colaboradores. Assim, as despesas devem crescer em linha com a inflação para 2024.

No entanto, não houve diminuição no número de funcionários, que aumentou 9% a/a no 3T23, impulsionado principalmente pelo aumento de pessoas no Triple A (não-bancário), na internalização de terceiros (não aumenta o custo) no segmento Agro, na F1rst (empresa de tecnologia) e coligadas, incluindo a plataforma Toro.

Em relação às agências, mais de 20% da base já foi fechada desde o início da pandemia, e esse número tende a aumentar. A frequência de visitas às agências reduziu consideravelmente, passando de 15 milhões por mês para 10 milhões por mês em 2023. O banco tem a intenção de evitar fechamentos apressados que possam impactar o NPS, e os efeitos devem se tornar mais visíveis no próximo ano.

Globalmente, o Santander está focado na redução de custos, com uma abordagem voltada para a simplificação para potencializar o impacto na satisfação e eficiência. Não há uma meta específica definida para a redução de funcionários ou o número de agências. O investimento em tecnologia continua.

Outras despesas: Continua alta, mas pelo menos sem crescimento

A linha de outras despesas apresentou um total de R$ 8,6b nos 9M23, uma expansão significativa de 150% a/a. Parte significativa dos impactos veio de provisões para contingências que chegou a R$ 2,7b nos 9M23 (+166% a/a) e outras que atingiu R$ 3,7b vs um resultado positivo de R$ 298m um ano atrás. Para 2024, o banco projeta que essa linha registre uma despesa semelhante à de 2023, ainda com um impacto significativo de contingências. Além disso, o banco antecipa que as despesas trabalhistas permanecerão elevadas no 4T23 e no início de 2024, aproximando-se de R$ 3 bilhões, mas espera uma redução posterior.

Impostos: Com melhores resultados, o imposto aumenta

Nos últimos trimestres o Santander apresentou uma alíquota de imposto invertida, ajudando na composição do lucro. Para 2024, a alíquota de IR deve ficar entre 17% a 21%, devido à expectativa de maior lucro operacional e por uma TJLP (taxa de juros de longo prazo) menor, levando a um menor benefício fiscal do JCP (Juros sobre Capital Próprio).

Por fim, sobre a questão de PIS e COFINs o banco provisionou R$ 2,5b das coligadas sobre a reversão que havia feito no 1T23. Assim, ficam faltando aproximadamente R$ 1,6b que não foram provisionados referentes ao banco. O montante restante refere-se ao Banco Santander S.A. que passa a entrar em uma questão processual de disputa. A instituição julga que durante essa disputa, o banco não precisará provisionar este valor nos próximos trimestres.

Capital

No 3T23, a companhia apresentou um aumento de 0,8pp t/t no índice de Basiléia, beneficiado principalmente pela resolução 229 do Banco Central (+0,6pp t/t). Em 2025 deve ter uma nova regulação que pode impactar negativamente a Basiléia em aproximadamente 1pp. Porém, o banco considera que na nova regulação deverá ter diversas variáveis e com implementação faseada, não impactando 100% na implementação da medida.

Rentabilidade

O banco espera retomar a rentabilidade (ROE) aos poucos, chegando a patamares mais próximos do passado 17-19% no longo prazo.

Payout

Em 2023 o banco está utilizando o máximo de JCP, o que tem levado a um payout de 60-70% devido ao lucro mais fraco para o ano. Já para 2024, a companhia espera um cenário mais normalizado, ficando com uma distribuição de 50%.