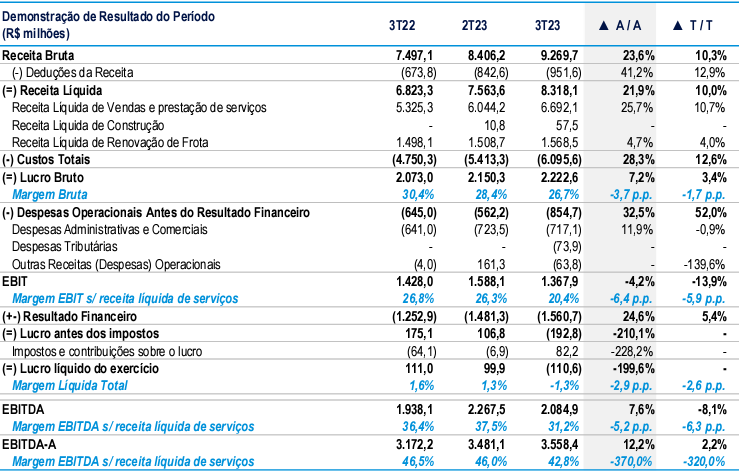

Na nossa visão, Simpar divulgou resultados negativos relativos ao 3T23. Apesar dos ganhos operacionais culminando em aumentos de receita, o aumento de despesas comprimiu substancialmente as margens, apagando todas as melhorias operacionais de suas subsidiárias. Além disso, o alto endividamento da holding segue sendo um dos principais detratores do resultado, algo que aliado ao fato mencionado reverteu o lucro da companhia, fazendo com que ela reportasse um prejuízo de aproximadamente R$ 111 milhões.

Como destaques positivos, ressaltamos os resultados de JSL, da Automob favorecida pelos efeitos retroativos do programa de incentivo do governo que ocorreu no 2T23 e da subsidiária Cs Infra, que apresentou ganhos de margem expressivos com relação ao trimestre passado e retomando aos patamares observados no mesmo trimestre de 2022.

Do lado negativo, os resultados piores no segmento de concessionárias de Vamos que foi impactado pela baixa demanda por caminhões novos e na Movida devido as altas despesas financeiras, acabaram colaborando para neutralizaram os resultados operacionais bons.

Desconto de Holding diminuindo reduz a atratividade?

Em suma não. É fato que desde o final do ano passado o desconto de holding vem sendo decrescente, se aproximando inclusive de suas mínimas históricas observadas em julho e dezembro de 2021. No entanto, ainda acreditamos que alguns fatores macroeconômicos, juntamente com descontos relativos de suas subsidiárias, ainda possam gerar certo destrave de valor no ano de 2024.

Falaremos primeiro dos fatores individuais de cada empresa, mas de uma forma coletiva. Se observarmos os múltiplos (EV/EBITDA) de cada uma das subsidiárias listadas atualmente, mais especificamente olhando para o ano de 2024, vemos que todas negociam com um desconto expressivo frente ao seu histórico e média.

Tal fato nos chama a atenção principalmente devido ao momento de inflexão macro que está próximo, mais especificamente a redução das taxas de juros – a qual já tivemos o ciclo iniciado. É trivial afirmar que um dos principais problemas – que inclusive nos chamou a atenção negativamente no 3T23 – é o alto endividamento, e consequentemente as elevadas despesas de juros pagas pelas companhias e principalmente pela holding. Sendo assim, a redução da Selic deverá trazer alívios substanciais no que diz respeito ao bottom line dos resultados.

Sendo assim, não achamos que faça sentido uma redução tão drástica no valuation de cada uma das empresas. Ainda observamos os indicadores operacionais fortes, e dado o nível de alavancagem, cada uma delas deverá ser beneficiada pelo ciclo de corte de juros.

Além disso, também existe a possibilidade – não muito distante – de uma possível listagem da Automob em um momento mais favorável de mercado, o que também poderá destravar valor para o Grupo.

Dito isso, reiteramos nossa recomendação de COMPRA para Simpar (SIMH3), com preço alvo de R$ 15,50.

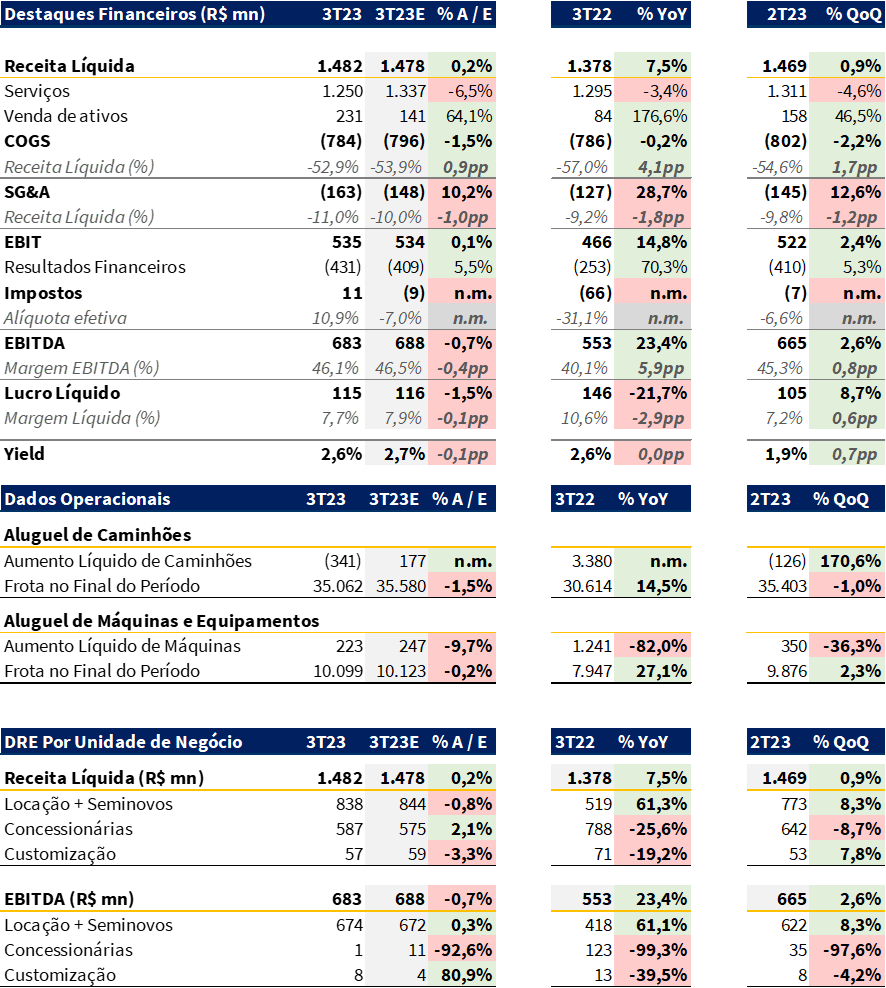

Vamos (VAMO3)

Abrindo a temporada de balanços da holding, tivemos a Vamos (VAMO3), que divulgou seus resultados no dia 31/10. Apesar da continuidade da boa dinâmica no segmento de aluguel, com Yields em patamares altos e bons níveis de implantação de CAPEX – que por sua vez contribuíram para uma melhor taxa de utilização da frota, a baixa demanda por caminhões novos ainda penaliza o segmento de concessionárias, que segue sendo o principal detrator dos resultados.

Assim como no 2T23, a companhia reportou uma retomada de ativos provenientes de contratos julgados sub-ótimos no que diz respeito a rentabilidade. No 3T23, a Vamos retirou cerca de R$ 189 milhões de ativos em circulação – vs. R$ 356 milhões no 2T23.

Para conferir o relatório completo do resultado de Vamos, CLIQUE AQUI.

JSL (JSLG3)

Na sequência tivemos JGL (JSLG3), que reportou seus resultados no dia 06/11. A companhia divulgou dados positivos na nossa opinião, puxados principalmente por bons resultados de sinergias e um mercado ainda relativamente aquecido. O trimestre em questão foi marcado pela contribuição integral da aquisição da IC Transportes, e parcial da FSJ Logística, que por sua vez contribuiu apenas com o mês de setembro. Além disso, tivemos a descontinuidade de alguns contratos no segmento asset-heavy, pelo mesmo motivo que observamos em Vamos.

A companhia apresentou pressões pontuais de custos relativas ao aumento no preço do diesel, além das despesas gerais e administrativas da IC Transportes. no entanto, ressaltamos que tais efeitos deverão ser corrigidos para os próximos trimestres.

Ainda enxergamos ganhos de rentabilidade para a companhia no curto prazo, visto que a IC Transportes possui margens estruturalmente mais baixas e está em processo de ramp up.

Confira o relatório completo do resultado do 3T23 de JSL (JSLG3), CLICANDO AQUI.

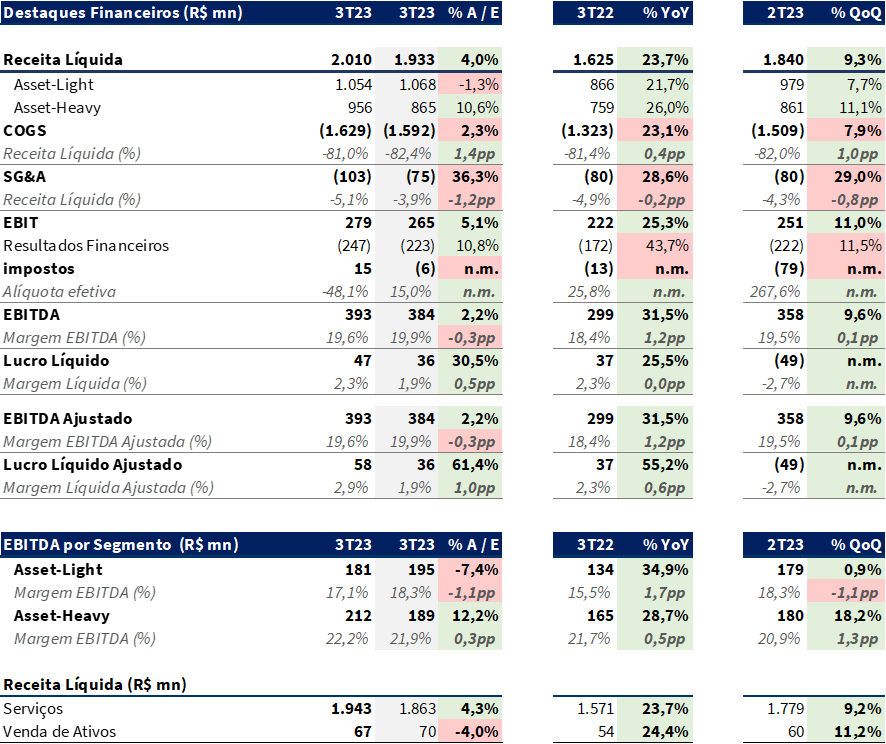

Movida (MOVI3)

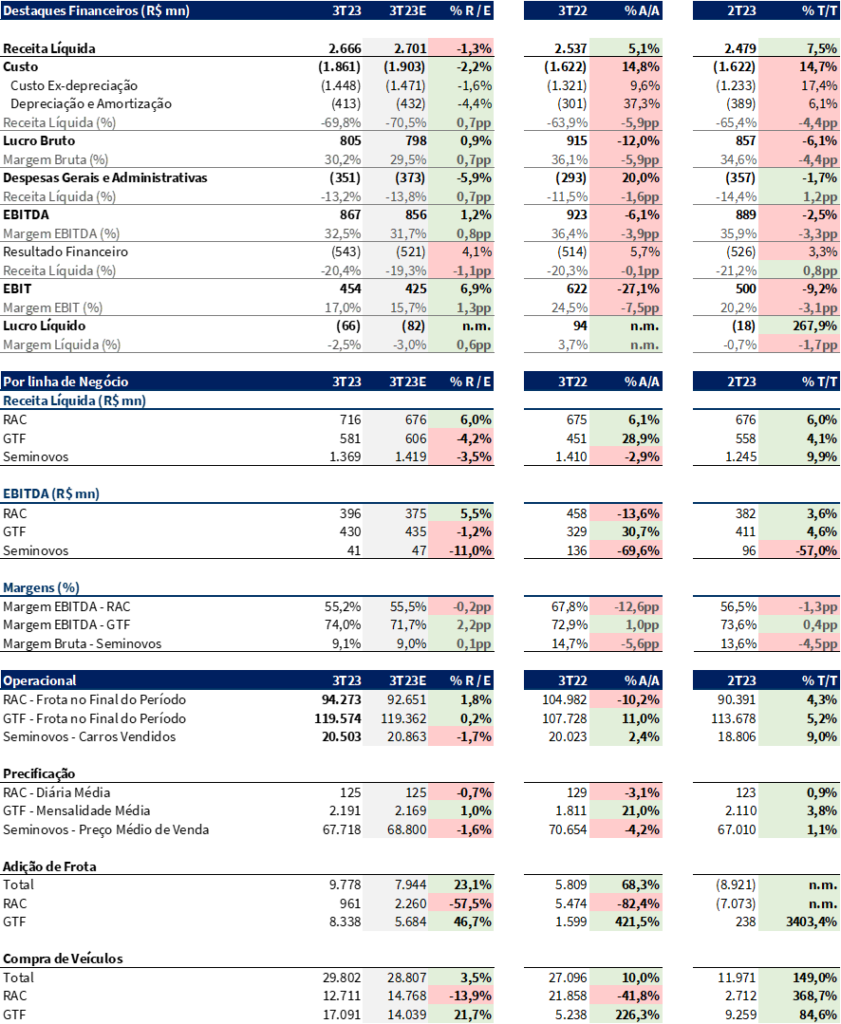

Por fim, tivemos a Movida (MOVI3), que reportou seus resultados na noite de ontem (07/11). A companhia apresentou dados mistos, contrabalanceados por uma demanda forte nos segmentos de aluguel (RAC) e terceirização de frotas (GTF), e uma continuação do movimento de normalização de margens em seminovos, além de uma despesa financeira ainda elevada, que drenou todo o resultado operacional da companhia, acarretando um prejuízo de aproximadamente R$ 66 milhões.

Além da melhora na taxa de ocupação no RAC e a boa precificação de contratos no GTF, também destacamos a continuidade da gestão de passivos da companhia, agora através da reestruturação de bonds e custos de swap. A Movida apresentou uma melhora em seu custo de dívida, que passou de CDI + 3,2% em 2022 para CDI + 2,4% no 3T23.

Para conferir o relatório completo dos resultados de Movida (MOVI3), CLIQUE AQUI.

Automob

Apesar de ter reportado ganhos de receita, provenientes da maior venda de veículos no trimestre, Automob reportou dados neutros na nossa visão, muito por conta de uma manutenção, e em alguns casos queda de suas margens.

No 3º trimestre de 2023, as vendas no varejo da Automob tiveram um aumento de 49,6% em comparação com o ano anterior e 22,8% em relação ao trimestre anterior, superando o desempenho do mercado. As vendas de veículos novos cresceram 58,2% em comparação com o ano anterior e 26,2% em relação ao trimestre anterior, superando o mercado, que cresceu 15,4% e 11,7%, respectivamente, algo que nos surpreendeu positivamente dado o atual momento de mercado. Esse movimento ainda é um efeito retroativo do programa de incentivo do governo que ocorreu no 2T23, mas que ainda impactou as entregas de veículos no 3T23.

As vendas de veículos seminovos também superaram o mercado, com um aumento de 38,5% em relação ao ano anterior e 18,0% em relação ao trimestre anterior, em comparação com um crescimento de 0,9% e 9,6% no mercado. No entanto, o ticket médio de venda no varejo caiu 12,0% em relação ao ano anterior devido ao maior número de vendas de veículos de entrada por conta do programa de desconto governamental e à competição no mercado de seminovos.

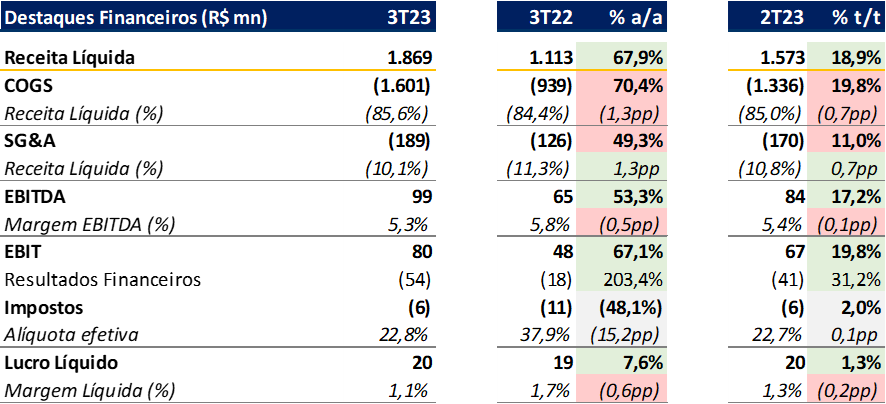

A controlada reportou uma receita líquida de R$ 1,87 bilhões (+67,9% a/a e +18,9% t/t), um EBITDA de R$ 99 milhões (+53,3% a/a e +17,2% t/t), além de um lucro líquido de R$ 20 milhões (+7,6% a/a e +1,3% t/t).