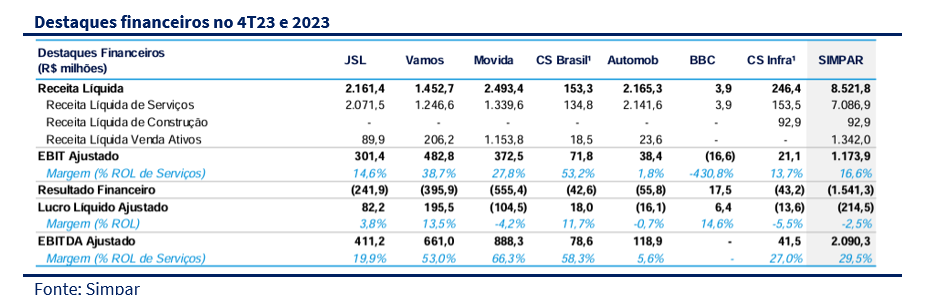

Na nossa visão, Simpar apresentou resultados negativos, porém menos negativos que o esperado no 4T23. A receita líquida de R$8,52 bi (+16% a/a e +2,4% t/t) ficou acima das estimativas do mercado e ligeiramente acima das nossas projeções de R$8,4 bilhões. O EBITDA ajustado atingiu R$2,1 bilhões, abaixo das nossas expectativas de R$ 1,9 bilhões. Por mais um trimestre, a empresa registrou prejuízo líquido, totalizando R$718 mi no 4T23, sendo que na figura ajustada o prejuízo líquido seria de R$ 215 milhões (vs. lucro de R$288,2 milhões no 4T22). Na última linha, os resultados seguem sendo fortemente impactados pelo resultado financeiros negativo, que somou mais de R$ 1,5 bilhão no 4T23, uma redução modesta de 1,2% ante o 3T23.

Destacamos os resultados positivos de JSL e Automob, impulsionados pelas recentes aquisições. No caso de JSL, os números consolidados da companhia refletem o bom momento que projetávamos, com crescimento de dois dígitos em Receita e EBITDA na comparação anual e a boa geração de caixa. Já na Automob, destacamos o volume de venda de veículos novos superando o desempenho médio do mercado e surpreendendo positivamente nossas estimativas.

Em contraste, Vamos e Movida enfrentaram dificuldades. Vamos sofreu com um fraco 4T23, especialmente no segmento de concessionárias, enquanto Movida registrou um prejuízo líquido de R$ 588 milhões no trimestre, impactado por efeitos não recorrentes, incluindo um impairment de R$ 391 milhões, que corresponde a 2% do total do imobilizado de veículos

Nas outras empresas controladas, destacamos os desinvestimentos realizados pela CS Brasil, que podem indicar uma possível redução da alocação de capital nessa unidade de negócios a fim de melhorar a gestão do portfólio de ativos da Simpar. Outro destaque foi a celebração do termo aditivo do maior contrato da Ciclus Rio, com reequilíbrio econômico-financeiro na concessão que passa a ser efetivo a partir de jan/24. Embora menos representativo, destacamos o segundo resultado positivo do banco BBC, que apresentou Lucro Líquido de R$6,4 milhões no 4T23.

Uma observação importante é que o caixa cresceu em aproximadamente R$1 bilhão, justamente por conta da venda de ações de controladas via termo sintético, conforme divulgado ao final de 2023. Esse fator ajudou a manter a dívida líquida estável em relação ao 3T23. Dessa forma, a alavancagem total do grupo, medida pela relação dívida líquida/EBITDA, permaneceu estável em 3,7x no 4T23. Para fins de cálculo de covenants, a Simpar utiliza o EBITDA Ajustado, sem considerar os efeitos não recorrentes em Movida e Vamos.

Após todos ajustes, observamos margens consolidadas melhores que as esperada para o trimestre, ou seja, descontando todos os efeitos pontuais, já conseguimos vislumbrar uma melhora para o 1T24.

Mantemos a recomendação de COMPRA com preço-alvo de R$11,20.

Vamos: buscando a melhora prometida

Os números reportados pela companhia foram ruins no geral, com destaque negativo para o segmento de concessionárias e positivo para locação. A divisão de concessionárias apresentou sequencialmente volumes muito fracos, com queda expressiva na receita líquida (-28,4% a/a e -17,4% t/t) e no EBITDA, que finalizou o trimestre em R$ 36 milhões negativo. Isso aconteceu por um momento complicado para a venda de pesados, consequência de uma antecipação nas vendas na primeira metade do ano pela mudança do Euro 5 para Euro 6. Somado a isso, também temos uma perspectiva negativa para o setor agrícola em 2024, o que diminui as vendas de máquinas agrícolas e causa a diminuição das margens do produtor rural, com menos apetite para investimentos.

Para conferir nosso relatório completo de Vamos (VAMO3), CLIQUE AQUI.

JSL: Crescendo e Gerando Caixa

A JSL reportou um bom resultado no 4T23. Os números vieram em linha com as nossas estimativas, porém com margens mais fortes do que o mercado esperava. Observamos um lucro melhor que o esperado principalmente por conta da linha de impostos, que fechou o trimestre com alíquota efetiva positiva. Alguns efeitos não recorrentes relacionados às últimas duas aquisições também reduziram o lucro. Sem esses efeitos, o lucro líquido ajustado teria sido 34% maior que nossos números.

No 4T23, os números consolidados da companhia refletem o bom momento que projetávamos, com crescimento de dois dígitos em Receita e EBITDA na comparação anual. A receita líquida reportada foi de R$ 2.161 milhões (+30,0% a/a e +7,5% t/t), em linha com nossas expectativas e com as do mercado.

Para conferir nosso relatório completo de JSL (JSLG3), CLIQUE AQUI.

Movida: a dor de reconhecer os erros do passado

Movida reportou resultados muito piores que nossas expectativas e muito pior do que o esperado pelo mercado, apresentando um prejuízo líquido de R$ 588 milhões no trimestre, impactado negativamente em R$ 484 milhões por alguns efeitos não recorrentes. O principal deles foi do ajuste do valor justo da frota, uma baixa equivalente a 2% do imobilizado de veículos total (R$ 391 milhões). Essa decisão evidencia o momento delicado no mercado de seminovos, com desvalorização maior que a esperada. Embora tenhamos observado um resultado operacional em linha com nossos números a receita líquida consolidada foi 4,8% menor que nossa projeção, devido ao volume menor de vendas de seminovos.

Por fim, a Movida apresentou uma prévia dos resultados de janeiro e fevereiro de 2024, apontando para lucro líquido de R$ 21 milhões já com uma dinâmica mais limpa e sinais de melhora. Destacamos o aumento das vendas por loja de seminovos, margens melhores em locação e reversão do prejuízo.

Para conferir nosso relatório completo de Movida (MOVI3), CLIQUE AQUI.