Resumo

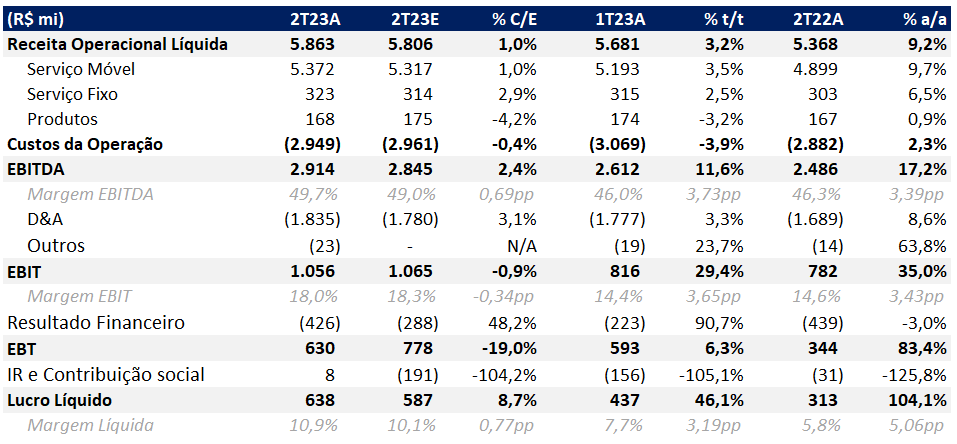

A TIM reportou seu resultado no dia 31/07/2023, após o fechamento de mercado. O resultado veio em linha com nossas expectativas, com o lucro surpreendendo positivamente (+8,7% vs. Genial Est.). A empresa apresentou um bom crescimento de receita (9,2% a/a), impulsionada por um forte crescimento da linha de serviços móveis, com boa performance tanto no pré-pago e pós-pago. Além disso, a empresa vem mostrando uma melhora operacional depois da aquisição da Oi, e acreditamos que essa tendência deve continuar. Sendo assim, mantemos nossa recomendação de COMPRA e estamos aumentando o preço-alvo de R$16,00 para R$18,00.

Análise do Resultado

A Receita Líquida Operacional da Tim teve crescimento de 9,2% a/a e 3,2% t/t, impulsionada pelo desempenho robusto em Serviços Móveis.

Serviços Móveis cresceu 9,7% a/a e 3,4% t/t, atingindo R$5.372 mi e ficou 1,0% acima das nossas expectativas. O ARPU Móvel atingiu R$29,2, com um crescimento de 13,0% a/a. No pós-pago, o ARPU ficou em R$43,1 e cresceu 16,7% a/a devido principalmente ao reajuste de preços. Mesmo com o reajuste, a empresa apresentou a sua menor taxa de desconexão (1,1% ao mês). No pré-pago, o ARPU chegou a R$14,3, crescendo 13,1% a/a devido especialmente ao crescimento no sell-out de recargas e a reclassificação da base da Oi do segmento Controle. O aumento de ARPU, tanto no pós-pago quanto no pré-pago, é consequência da estratégia da empresa de focar na geração de valor.

Serviços Fixos cresceu 6,5% a/a e 2,5% t/t, atingindo R$323 mi (+2,9% vs. Genial Est.). O resultado foi impulsionado pelo bom desempenho de Tim UltraFibra, que avançou 10,1% a/a e teve um ARPU de R$94,8 (+3,7% a/a). Durante o trimestre, ficou visível o êxito na estratégia de expansão na venda de serviços de banda larga ultra, com uma adoção maior do FTTH (Fiber-to-the-Home) por parte dos clientes.

EBITDA terminou o 2T23 em R$2.914 mi (+2,4% vs. Genial Est.). Tal resultado representa um crescimento de 17,2% a/a e 11,6% t/t. O destaque ficou para a Margem EBITDA, que fechou o trimestre em 49,7% (+0,7p.p. vs. Genial Est.) e cresceu 3,39p.p. a/a e 3,72p.p. t/t. A margem em patamar alto se deu por um ganho de eficiência no manejo dos Custos da Operação, que atingiram R$2.949 mi, em linha com nossas expectativas (-0,4% vs. Genial Est.). Embora houve um avanço de 2,3% a/a nos Custos Operacionais (-3,9% t/t), esse avanço foi impulsionado por custos relacionados com Rede e Interconexão (35% dos Custos da Operação) que apresentou um aumento de 7,9% a/a devidos a gastos altos relacionados a serviços de roaming e provedores de conteúdo VAS.

A linha de D&A apresentou alta de 8,6% a/a no 2T23, ficando acima das nossas expectativas (+3,1% vs. Genial Est.). Os dois principais fatores que impulsionaram na comparação a/a, foram: (i) aumento na Depreciação referente aos contratos de arrendamentos (+16,1% a/a); e (ii) início da Amortização da licença da frequência do 5G (+R$ 26 milhões a/a).

A TIM apresentou um resultado financeiro de R$-426 mi (+47,9% vs. Genial Est.), com uma melhora na comparação anual, porém piora sequencial (+90,7% t/t; -3,0 % a/a). Sendo assim, chegamos em um lucro líquido de R$ 638 mi, ficando acima das nossas expectativas (8,7% vs. Genial Est.) devido ao resultado financeiro e IR/CSLL. O lucro apresentou crescimento de 46,0% t/t e 103,8% a/a.