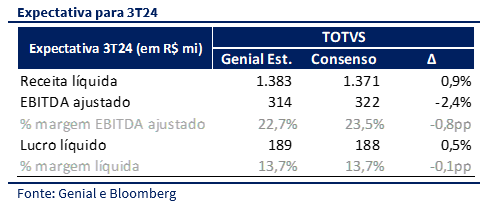

A TOTVS divulgará seus resultados em 06/11/2024, após o fechamento do mercado. Para esse trimestre, prevemos um a receita líquida sólida para a empresa, atingindo R$ 1,38b (+3,1% t/t; +15,0% a/a), impulsionada principalmente pela renovação de contratos, pela manutenção do IGP-M em patamares positivos e pelo forte crescimento de Business Performance (+30,0% a/a), embora com desaceleração. Apesar de um impacto marginal no resultado, estimamos uma queda de 10,5% na Techfin, reflexo de um cenário desfavorável para o agro no Brasil.

Em termos de margem, esperamos uma queda a/a, consequência das recentes integrações da TOTVS, que não ocorreram no mesmo período de 2023, apesar da queda das margens esperamos um crescimento de 6,1% t/t e 6,5%a/a do EBITDA. No entanto, entendemos que há espaço para uma expansão q/q, devido à melhor diluição de despesas da integração das adquiridas. Olhando as linhas abaixo do EBITDA, esperamos um resultado financeiro positivo decorrente de uma maior posição de caixa da companhia além de projetamos uma taxa efetiva de impostos menor devido aos R$ 136m em JCP desse trimestre. Com isso, estimamos que o lucro líquido consolidado atinja R$ 189m, com um lucro por ação de R$ 0,31 para o 3T24.

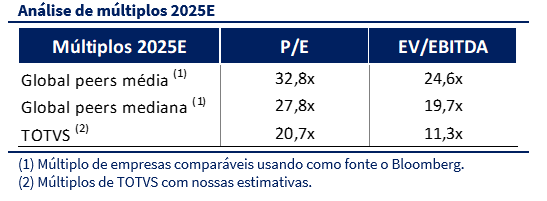

Neste trimestre, revisamos o preço-alvo da TOTVS de R$ 37 para R$ 35, devido à desaceleração no crescimento de Business Performance e à turbulência de curto prazo na Techfin. Apesar disso, mantemos a recomendação de compra devido acreditarmos na solidez da tese e por entendermos que a empresa está negociando a um patamar interessante (20,7x P/E 2025, abaixo dos seus pares globais).

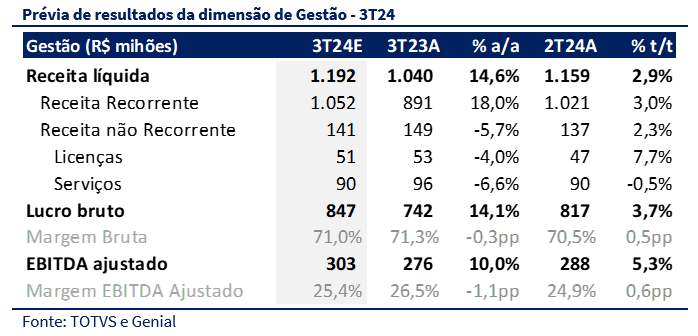

Gestão: Aquisição ainda pesa, mas margem evolui t/t

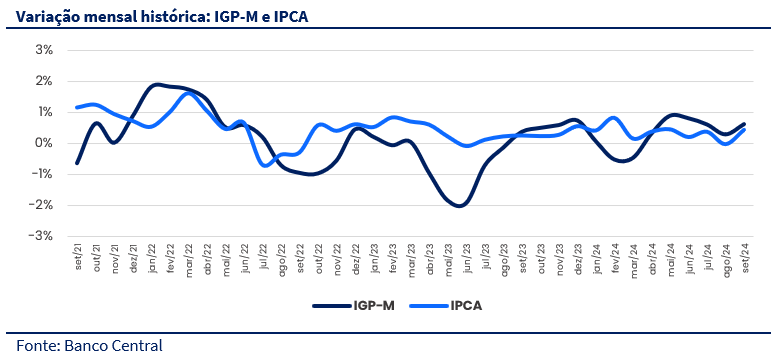

Estimamos que, no 3T24, a dimensão de gestão alcance uma receita líquida de R$ 1,19b (+2,9% t/t; +14,6% a/a), impulsionada principalmente por (I) renovações de contratos atrelados ao IPCA, (II) o IGP-M permanecendo em níveis positivos e (III) um leve impacto inorgânico da aquisição da Ahgora e das franquias. Para a linha de receitas recorrentes, projetamos um repasse de preços na base de clientes SAAS, já que o período de renovação ocorre no 3T24, e a grande parte desses contratos está indexada ao IPCA. Além disso, esperamos uma dinâmica positiva similar à do trimestre anterior, sustentada pelo IGP-M em patamares positivos. Embora ambos os indicadores econômicos contribuam positivamente, prevemos um impacto mais relevante do IPCA neste trimestre. Mesmo com o ARR inorgânico considerável de R$ 74m no 2T24, decorrente da aquisição da Ahgora, ainda projetamos um resquício de aproximadamente R$ 10m de ARR para o 3T24, beneficiando assim o volume de receitas do trimestre.

Para as receitas não recorrentes, estimamos uma tendência de queda, motivada por (I) um cenário mais estável no segmento corporativo e (II) menor impacto da integração de franquias. Esperamos que o corporativo se mantenha estável no 3T24, dado que seu perfil está mais alinhado à gestão do que ao crescimento, com o principal reajuste ocorrendo no 1º trimestre, não se repetindo no 3T24. Além disso, projetamos que a integração das novas franquias esteja quase completa, o que deve levar a uma redução anual na receita de serviços, já que os serviços adicionais necessários durante o processo de incorporação das franquias à TOTVS diminuem.

Apesar de projetarmos um ligeiro crescimento t/t nas margens bruta e EBITDA ajustado, de 0,5pp e 0,6pp, respectivamente, devido ao menor impacto da integração das aquisições realizadas no 2T24, ainda esperamos um efeito negativo a/a, já que não havia novas aquisições refletidas no resultado do ano passado. Nesse cenário, estimamos que o lucro bruto alcance R$ 847m (+3,7% t/t; +14,1% a/a), com margem de 71% (-0,3pp a/a), enquanto o EBITDA ajustado deve chegar a R$ 303m (+5,3% t/t; +10,0% a/a), com margem de 25,4% (-1,1pp a/a).

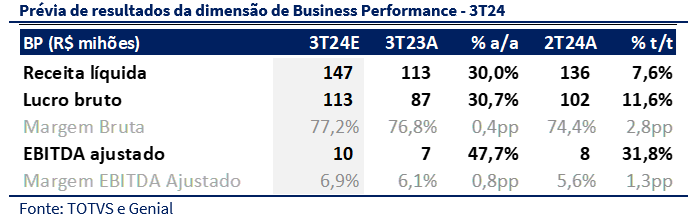

Business Performance: Orgânico guiando crescimento agora

Em Business Performance, projetamos um avanço de 7,6% t/t e 30,0% a/a na receita líquida, embora observemos uma desaceleração em relação à média de 41,0% a/a dos últimos seis trimestres. Com isso, estimamos que a receita líquida atinja R$ 147m no 3T24. Entendemos que a dinâmica da dimensão continuará 100% orgânica nos próximos trimestres, tornando a análise anual mais desafiadora e convergindo para crescimentos menos agressivos.

Para este trimestre, esperamos que a dimensão avance tanto na expansão de portfólio quanto na penetração de clientes na dimensão de gestão, o que deve gerar, em nossas expectativas, um ganho de 0,4pp na margem bruta e 0,8pp na margem EBITDA ajustado. Dessa forma, projetamos um lucro bruto de R$ 113m (+11,6% t/t; +30,7% a/a) e um EBITDA ajustado de R$ 10m (+31,8% t/t; +47,7% a/a) para a dimensão.

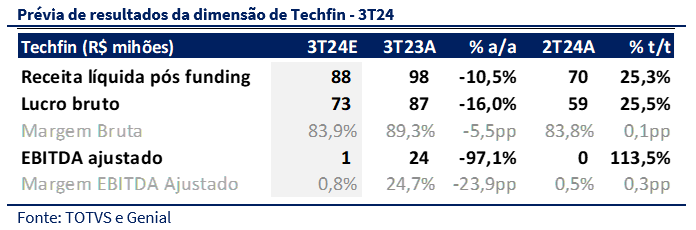

Techfin: Cenário do agro brasileiro pode machucar

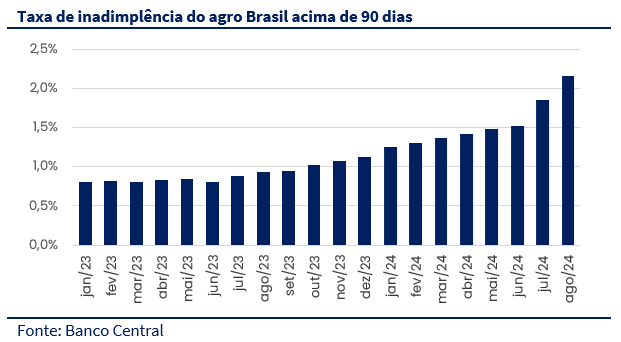

Projetamos que a dimensão Techfin atinja neste trimestre uma receita líquida pós-funding de R$ 88m, representando um crescimento de 25,3% t/t, dado a sazonalidade favorável para o mercado agro no 2S24 comparado ao 1S24. No entanto, estimamos uma queda de 10,5% a/a, em função do contexto mais desafiador para o setor agro quando analisa a dinâmica ocorrida em 2023. Para o 3T24, observamos que o setor agro ainda apresenta dificuldades, principalmente pelo atraso das safras, resultante das condições climáticas adversas. Como consequência, também observamos um aumento nos níveis de inadimplência do setor, com atrasos superiores a 90 dias, passando de 0,8% em janeiro de 2023 para 2,2% em agosto de 2024.

Nesse contexto, prevemos uma queda na produção de crédito da Techfin, não apenas devido à redução natural na demanda em função do cenário mais desafiador para o setor agro, mas também como uma possível medida da companhia para evitar o aumento da taxa de inadimplência acima de 90 dias, que atingiu no 2T24 1,5% na dimensão, contra 4,4% da média Brasil.

Apesar de uma dinâmica de receita menos atrativa, esperamos que a Techfin consiga apresentar breakeven na linha do EBITDA neste trimestre, atingindo um resultado próximo de R$ 1,0m e uma margem EBITDA de 0,8% (+0,3 p.p. t/t; -23,9 p.p. a/a).

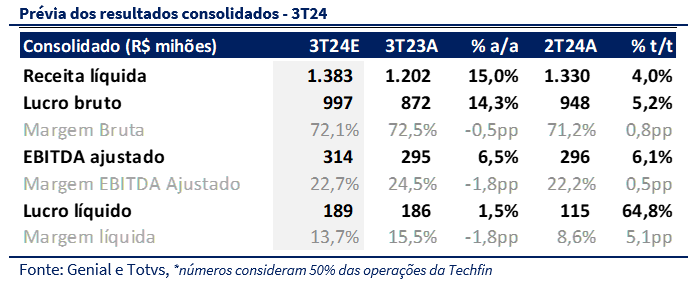

Consolidado: EPS de R$ 0,31

No consolidado, esperamos que a TOTVS apresente uma receita líquida de R$ 1,38b (+3,1% t/t; +15,0% a/a), tendo como principal motor a renovação de contratos do 3T24, o IGP-M em patamares positivos e o desempenho da Business Performance, que embora desacelerado, continua expressivo para a companhia. Prevemos uma dinâmica t/t positiva do EBITDA ajustado, atingindo R$ 314m (+6,1% t/t; +6,5% a/a) e uma margem de 22,7%. No entanto, projetamos uma queda natural na margem de 1,8p.p a/a devido a integração das últimas aquisições da TOTVS.

Nas linhas abaixo do EBITDA, esperamos um resultado financeiro positivo devido ao aumento da posição de caixa no período e a uma menor taxa efetiva de impostos, consequência do pagamento de R$ 136m de JCP em agosto de 2024. Em relação aos outros itens, não projetamos alterações relevantes. No 3T23, a TOTVS realizou um ajuste de R$ 241m em operações descontinuadas relacionadas à Techfin, portanto, realizamos esse ajuste para permitir uma análise comparativa a/a mais fiel. Com isso, chegamos a um lucro líquido da TOTVS de R$ 189m (+64,8% t/t; +1,5% a/a) no 3T24, com uma margem líquida de 13,7% (+5,1 p.p. t/t; -1,8 p.p. a/a).

Revisão de preço alvo, mas recomendação ainda é comprar

Apesar de considerarmos a tese de TOTVS sólida no longo prazo, revisamos o preço-alvo da companhia de R$ 37 para R$ 35, devido a ajustes principalmente no crescimento de Business Performance, que continua avançando de forma expressiva em nossas projeções, porém num ritmo mais desacelerado. Além disso, o cenário mais turbulento de curto e médio prazo para a Techfin também impacta levemente o valor da companhia.

Por outro lado, enxergamos o papel da TOTVS sendo negociado com certo desconto ao compararmos o múltiplo de negociação com os pares. Por exemplo, a média e a mediana do P/E 2025E das comparáveis atingem 32,8x e 27,8x, respectivamente, enquanto a TOTVS negocia a 20,7x, segundo nossas projeções. Compreendemos o risco país embutido no equity da TOTVS como justificativa parcial para esse gap, no entanto, acreditamos que o tamanho da diferença ainda é elevado, especialmente considerando a dinâmica recente da TOTVS em apresentar crescimento superior das comparáveis globais.

Embora a revisão em nossas premissas indique uma queda de R$ 2 no preço-alvo, mantemos nossa recomendação de compra para o papel devido a (I) tese sólida e consistente da TOTVS, (II) certo desconto ao observarmos o múltiplo de negociação dos pares, e (III) upside atual de 23%, com base no nosso preço-alvo revisado de R$ 35.