Apresentamos mais uma edição do nosso relatório semanal do setor de Metais & Mineração (Vale, CMIN, Gerdau, CSN e Usiminas), referente à semana 1 do mês de setembro de 2024, baseados em dados realizados ao longo da semana anterior a da publicação, que no caso contempla o período de 24 a 30 de agosto.

Continuamos a atualizar o mercado sobre indicadores importantes para o monitoramento dos fundamentos de oferta e demanda de aço na China e por consequência, do minério de ferro no sistema transoceânico. Destacamos também o capítulo sobre Brasil, mostrando o sentimento de mercado bem como as dinâmicas de prêmio do aço doméstico para as referências de aços longos e planos vs. os preços dos importados.

O formato do relatório está sendo concebido para trechos em texto, com conclusões e seções individuais de “Nossa visão”, e com diversos estímulos visuais, através de gráficos e tabelas. Nossa intenção é realizar um acompanhamento semanal desses gráficos e tabelas, a depender dos dados disponíveis (há dados que são mensais e não semanais). Para o capítulo de China, separamos as seções em (i) Macroeconomia; (ii) Atualizações políticas e sentimento de mercado; (iii) Mercado imobiliário; (iv) Aço e minério de ferro.

Principais Destaques – China

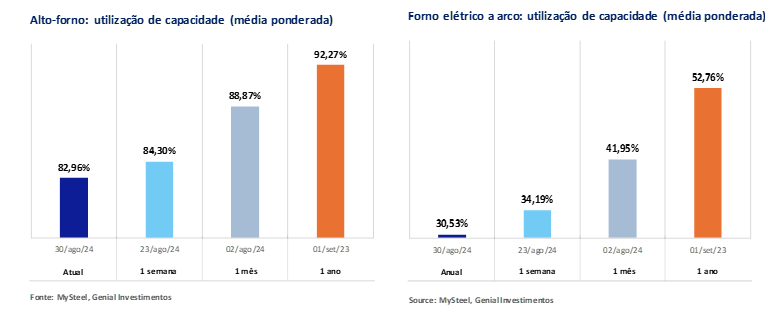

(i) Macroeconomia: PMI industrial oficial novamente na zona de contração em agosto, chegando a 49,1pts (vs. 49,4pts. Do consenso), recorde de baixa de 6M; (ii) Exportações continuam subindo. Nos primeiros 7M, o volume de exportação real aumentou +13,2% a/a; (iii) Consumidores preocupados com a poupança atingem a maior alta em 17 anos; (iv) O PBoC, na quinta-feira passada, comprou ¥400b (~US$56b) de títulos soberanos de longo prazo, incluindo ¥300b (~US$42b) de notas de 10 anos e ¥100b (~US$10b) de notas de 15 anos, o nos parece um esforço para estabilizar os rendimentos dos títulos no mercado de dívida; (v) Os rendimentos dos títulos públicos de longo prazo na China estão se aproximando de mínimos históricos, levando as autoridades a agirem contra uma possível bolha de mercado que poderia colocar em risco os bancos comerciais; (vi) A perspectiva do deflator do PIB da China foi revisada por nós para baixo, indicando pressões deflacionárias persistentes. O deflator para 24E ficou em -0,2 vs. 0 anteriormente e 0,5 25E em vs. 1 anteriormente; (vii) A posição fiscal ampla mostrou uma contração do PIB de -0,4% vs. PIB no 1S24, ao contrário do crescimento anual planejado de +0,8% a +1%; (viii) Mercado imobiliário: Até 30 de julho, apenas ¥47b (8% do fundo de resgate de propriedades de ¥580b, ou ~US$80b) haviam sido utilizados, destacando a eficácia que nos parece bem limitada; (ix)Projetamos queda de -20% a/a nas vendas no 2S24, mas podemos revisar a intensidade; (x) A política de social housing, ainda está apresentando saques mais baixos entre as nove ferramentas estruturais de política monetária do PBoC, com um saque dentro do intervalo de apenas 4-7% para linhas que excedam ¥200b (~US$28b); (xi) Observamos o último dado de 27 de agosto chegando a 259 mil m2 de venda, com a média móvel de 7 dias recuando -26% a/a nas 30 maiores cidades. Nas 70 maiores cidades, apuramos 32,8 mil unidades vendidas, com uma queda semanal de -21% a/a; (xii) Julgamos ser improvável que o compromisso do PBoC de ¥300b (~US$42b) para comprar o estoque não vendido das incorporadoras resolva a crise, já que o excesso de oferta e a fraca demanda podem continuar a deprimir os preços das casas; (xiii) Minério de Ferro: Os preços do minério de ferro aumentaram +4% s/s entre 26-30 de agosto, chegando a US$102/t, impulsionados pelo potencial corte nas taxas do FED dos EUA em setembro e por uma mudança na demanda doméstica de aço na China momentânea. Entretanto, nos últimos dois pregões, a alta já foi devolvida, com a referência 62% Fe fechando nesta terça-feira em ~US$93/t no mercado spot, contraindo -9% em duas seções de negociação. (xiv) Continuamos reforçando a nossa previsão, que fizemos ainda no final de fevereiro, de US$98/t para o 3T24E e US$95/t para o 4T24E; (xv) Os estoques portuários monitorados chegaram a 134Mt ao final da semana passada, uma elevação de +2,8% s/s, se distanciando cada vez mais da máxima de 5 anos; (xvi) A taxa de utilização da capacidade dos Alto-fornos caiu pela sexta semana consecutiva para 82,96% (-1,34p.p s/s).

China

Macroeconomia

PMI industrial oficial novamente na zona de contração. A atividade fabril da China entre os fabricantes de menor porte cresceu modestamente em agosto, com o PMI industrial medido pela Caixin atingindo 50,4pts, superando o consenso de 50pts. e recuperando-se do nível de contração de julho, de 49,8pts. Em contraste, o PMI oficial, medido pelo NBS, caiu para um recorde de baixa de 6M em 49,1pts. (vs. 49,4pts. do consenso), indicando declínios prolongados no setor industrial. Essa divergência destaca pedidos de exportação mais fortes em meio a uma demanda interna relativamente fraca, refletindo uma demanda global resiliente em comparação com o mercado interno da China. Por isso, como o PMI medido pela Caixin da mais peso as exportações se comparado ao medido pelo NBS, o PMI industrial oficial continua em contração e o da Caixin em expansão. O PMI do setor siderúrgico da China foi de 40,4pts. em agosto (-2,1pts m/m), marcando a terceira queda seguida.

Exportações continuam subindo. Nos primeiros 7M, o volume de exportação real aumentou +13,2% a/a, impulsionado por um (i) ciclo tecnológico global, (ii) consumo interno fraco de bens duráveis e redirecionamento do output fabril para mercados globais e (iii) forte demanda de importação, diante da maior eficiência da indústria chinesa, que cria um rebaixamento de preço nos bens se comprado a mercado ao redor do globo. Entretanto, o movimento de queda no consumo doméstico e nos preços das propriedades continuam sendo o principal entrave econômico, impactando a confiança dos consumidores e das empresas.

Consumidores preocupados com a poupança atingem a maior alta em 17 anos. Uma pesquisa com 20 mil famílias realizada pelo PBoC revela que 62% dos consumidores pretendem priorizar a poupança em dinheiro em 2024, um aumento significativo em relação à média de 44% durante 2013-19 e 51% em 2020-21. Enquanto isso, a porcentagem dos que estão ansiosos para investir caiu para 15% vs. uma média de 34% no mesmo período anterior. Essa mudança pode ser resultado do aprofundamento do pessimismo econômico, levando as famílias a acumularem dinheiro em vez de assumir riscos de investimento, apesar dos recentes cortes nas taxas de juros básicas (LPRs de 1 e 5 anos) pelo PBoC.

Forma artificial de evitar desvalorização de títulos após mais uma emissão. O PBoC, na quinta-feira passada (29 de agosto), comprou ¥400b (~US$56b) de títulos soberanos de longo prazo, incluindo ¥300b (~US$42b) de notas de 10 anos e ¥100b (~US$10b) de notas de 15 anos, o nos parece um esforço para estabilizar os rendimentos dos títulos no mercado de dívida. Essa compra, realizada por corretores primários logo após a emissão dos títulos pelo Ministério das Finanças para fins de rolagem, travou a negociação no mercado. Portanto, identificamos uma possível intervenção do PBoC para evitar quedas acentuadas nos preços dos títulos, afastando artificialmente o risco perturbações próximas do que aconteceu com o Silicon Valley Bank em 2023. Os rendimentos dos títulos públicos de longo prazo na China estão se aproximando de mínimos históricos, levando as autoridades a agirem contra uma possível bolha de mercado que poderia colocar em risco os bancos comerciais.

Quais são os ricos de uma crise de liquidez no setor bancário chinês? PBoC advertiu que a queda dos rendimentos poderia levar a uma crise de liquidez no setor bancário. Como ocorrido na semana passada, há uma disposição maior do PBoC de participar ativamente da compra e venda de títulos, uma mudança significativa após décadas sem intervenção direta no mercado. Observou que o montante adquirido é considerável, e os especuladores estão se posicionando contra o banco central. Essa expectativa de transações futuras é ainda mais ampliada pela criação pelo PBoC de uma seção em seu site dedicada a transações de títulos soberanos. Atualmente, o PBoC detém ¥1,52 trilhão em títulos públicos, principalmente de vencimentos mais curtos (1 a 3 anos). Enfatizamos que o aumento das participações de longo prazo (com as compras feitas na maturidade de 10 e 15 anos) possui a intenção de aumentar o controle de rendimento e pode permitir uma gestão mais diversificada das curvas de rendimento.

Por que os yields dos títulos públicos estão caindo tanto? O rendimento de referência de 10 anos caiu para 2,125% na quarta-feira passada, aproximando-se do fundo de 2,099% registrado no início de agosto, marcando o nível mais baixo desde 2000. Destacamos que muito capital está sendo atraído pelos títulos, empurrando os preços para cima e o yield para baixo, impulsionado por preocupações com a possível estagnação econômica de longo prazo da China, uma queda persistente no setor imobiliário e o ceticismo generalizado do público em relação aos investimentos no mercado de ações. O trade doméstico aqui parece ser correr para porto seguros (como títulos do tesouro) ao invés de tomar risco em produtos do mercado imobiliário ou mercado de ações. Em especial, os bancos focados em carteiras rurais, que normalmente têm bases de clientes mais fracas vs. os grandes bancos estatais, estão contribuindo significativamente para essa atividade do mercado.

Nossa visão: Macroeconomia

Situação deve melhorar, mas de forma muito marginal. Esperamos que as políticas macroeconômicas e na flexibilização de compras nas propriedades se tornem mais favoráveis, mas sem mudanças drásticas no cenário base. Ainda para 2024, prevemos gastos fiscais apenas levemente mais expansivos e um ligeiro aumento na emissão de títulos públicos. A categoria de bens duráveis pode ter um aumento de demanda modesto, juntamente com um possível corte de -10p.p. na LPR de 5 anos no 2S24 e reduções adicionais na taxa de compulsório (RRR), especialmente se o FED dos EUA iniciar os cortes na taxa de juros em setembro (como o consenso está prevendo). Também acreditamos ser provável que haja financiamento adicional para a desestocagem de imóveis e apoio ao crédito por meio de um esquema de White list para projetos paralisados (falamos dessas listas no relatório passado, que segue em anexo).

Entretanto, sem choques externos significativos ou grandes riscos de crise financeira. Avaliamos que mudanças drásticas na política macroeconômica, como (i) estímulo fiscal em larga escala para as famílias, (ii) reestruturação abrangente de LGFVs ou (iii) flexibilização quantitativa PBoC, não estão previstas em nosso cenário para o curto prazo.

Economia desacelera mesmo com exportações em alta. Nossa análise sugere que, apesar das exportações reais mais fortes, a lenta implementação das medidas de flexibilização do setor imobiliário limita os ganhos sequenciais das exportações no PIB total. Além disso, a perspectiva do deflator do PIB da China foi revisada por nós para baixo, indicando pressões deflacionárias persistentes. O deflator para 24E ficou em -0,2 vs. 0 anteriormente e 0,5 25E em vs. 1 anteriormente. Em geral, o ímpeto do crescimento do PIB reduziu desde março de 2024, com o crescimento do 2T24 para +2,5% t/t vs. +6% no 1T24. Os dados de julho e agosto não mostram sinais de melhora e mais uma vez colocam em xeque a viabilidade do crescimento em 5%, que é a meta do governo chinês para 2024. Mais uma vez reforçamos que a nossa estimativa é de 4,8% Genial Est.

Plano fiscal ainda nos preocupa. A política fiscal também tem sido mais rígida do que o esperada para uma economia que precisa ser estimulada a consumir, dado o quadro basicamente deflacionário. Mesmo assim, os governos locais estão cortando gastos em meio à diminuição das receitas e à cobrança mais rigorosa de impostos. A posição fiscal ampla mostrou uma contração do PIB de -0,4% vs. PIB no 1S24, ao contrário do crescimento anual planejado de +0,8% a +1%. Conforme apontamos em demais relatórios, havia espaço para corte de juros muito antes de julho. Os governos locais parecem estar reduzindo os gastos gerais devido à menor receita fiscal. Portanto, entendemos que os controles sobre a dívida dos LGFVs resultaram em uma contração da dívida implícita, apesar de um aumento na emissão de títulos públicos.

Flexibilização monetária terá pouco efeito no curto prazo. A eficácia da flexibilização monetária nos parece limitada, com o PBoC se concentrando mais em estabilizar a taxa de câmbio do que em impulsionar a economia doméstica. Embora os próximos cortes nas taxas do FED nos EUA possam oferecer algum espaço para a política de juros, esperamos que qualquer flexibilização tenha um impacto mínimo devido à fraca demanda doméstica, à intensificação da concorrência de preços e ao declínio das receitas corporativas.

O número de empresas deficitárias aumentou, indicando gastos de capital corporativo restritos. Consequentemente, embora os cortes nas taxas gerarem redução nos encargos com juros, julgamos ser improvável que estimulem significativamente a demanda por crédito ou investimento. Além disso, as finanças do governo local restringem os investimentos substanciais em infraestrutura e o setor imobiliário continua em um longo ciclo de desestocagem. Entendemos que os cortes nas taxas tenham pouco efeito sobre o crescimento da dívida das famílias, devido aos níveis de endividamento já elevados, à queda dos preços das casas e ao mercado de trabalho lento.

Atualizações políticas e sentimento do mercado

Embate entre as siderúrgicas e a CISA. As siderúrgicas chinesas enfrentam críticas de Jiang Wei, vice-presidente da Associação de Ferro e Aço da China (CISA), por seu comportamento perturbador, que está prejudicando a ordem do mercado. Acreditamos que a declaração veio após Hu Wangming, presidente do conselho do China Baowu Steel Group disse que haveria um “inverno rigoroso para o setor. O executivo disse que a retração seria “mais longa, mais fria e mais difícil de suportar” do que ele esperava anteriormente. Por outro lado, Sr. Wei destacou questões como a concorrência excessiva e modelos de negócios ultrapassados, que contribuem para um ambiente de mercado prejudicial, colocando mais a culpa nas siderúrgicas do que na questão macro da China.

Medidas tomadas desde 2022 ainda não surtiram efeitos no mercado imobiliário. A flexibilização das políticas imobiliárias na China tem sido gradual, com eficácia limitada observada desde o final de 2022. As principais medidas ocorridas ao longo desse período incluíram a (i) redução dos requisitos de entrada, a (ii) contração das taxas de hipoteca, o (iii) relaxamento das restrições de compra de imóveis, permitindo mais flexibilidades a segundos compradores (quem já tem uma casa e está comprando outra) e a (iv) introdução de um esquema de apoio ao crédito para projetos paralisados. Apesar de uma aceleração no apoio à política em maio de 2024, impulsionada por quedas na atividade do mercado e planos para utilizar o financiamento do governo para comprar casas não vendidas, julgamos que a implementação tem sido lenta.

Nossa visão: Atualizações políticas e sentimento do mercado

Sentimento dos compradores de imóveis é de que os preços vão continuar caindo. Nos primeiros 7M do ano, o volume de vendas de imóveis caiu -19% a/a, o lançamento de novos empreendimentos imobiliários recuou -23% a/a e o investimento imobiliário decaiu -10% a/a. Os preços das casas continuaram a regredir, com a receita de vendas de terrenos encolhendo -22% a/a. As pesquisas de sentimento de mercado indicaram uma redução nas intenções de compra de imóveis, pautada pela crença de possíveis compradores de que os preços dos imóveis vão continuar recuando. Portanto, mantemos a nossa perspectiva para o setor imobiliário da China como pessimista, mesmo diante das flexibilizações nas hipotecas ocorridas ao final de maio. Os fatores que afetam essa perspectiva incluem a baixa confiança do mercado em meio à estagnação do crescimento da renda familiar e aos altos níveis de estoque, juntamente com a lenta implementação de desestocagem.

3º Plenum do Partido: crescimento sustentável e mais moderado. A continuidade das reformas e a abertura econômica são essenciais para o crescimento de longo prazo, mas esperamos que o progresso seja gradual e muito lento. O 3º Plenum do Partido Comunista Chinês, em julho, enfatizou a necessidade de sustentabilidade do ritmo de incremento no PIB na próxima década (mid to low single digit) e o compromisso do governo com a transição para um crescimento de alta qualidade impulsionado pela inovação. Como já mencionados em diversos outros relatórios setoriais, a mudança na China é estrutural, com a população migrando do consumo de bens duráveis para serviços. Dessa forma, a produtividade marginal do trabalho será menor, considerando os investimentos muito pesados no parque fabril e a reversão da pirâmide etária. Os planos incluem o (i) ajuste das relações fiscais entre os governos central e local, a (ii) promoção de uma nova urbanização por meio do social housing e de reformas agrárias e o (iii) aprimoramento da rede de previdência social. Entretanto, essas reformas estruturais podem enfrentar resistência de vários setores, além de terem implementação devagar.

Situação demográfica dá suporte para a tese sobre a mudança ser estrutural e não cíclica. A taxa de natalidade caiu para uma baixa recorde de 6,39 nascimentos /1.000 pessoas, enquanto os casamentos despencaram para 7,68 milhões em 2023 vs. um pico de 13,47 milhões em 2013. Essas tendências indicam uma redução na demanda dos primeiros compradores de residências à medida que a formação de famílias diminui e o desemprego entre os jovens continua alto (17,1% em julho, +3,9p.p m/m). As cidades menores são particularmente afetadas, com a saída da força de trabalho local, enquanto as cidades maiores apresentam alguma resiliência devido à migração e o poder histórico da especulação. As taxas de ocupação de casas recém-entregues em 26 cidades foram em média de 58% de 2019 a 2021, compondo o excesso de oferta.

Mercado imobiliário

Projetamos queda de -20% a/a nas vendas no 2S24, mas podemos revisar a intensidade. As incorporadoras imobiliárias da China estão sofrendo quedas alarmantes nas vendas, sinalizando que as medidas recentes para revitalizar o mercado imobiliário podem ser insuficientes para uma recuperação sustentável, conforme já havíamos antecipado. Em julho, as vendas contratadas entre 21 incorporadoras monitoradas caíram -27% a/a, e as projeções indicam que a tendência de declínio pode se estender ao longo do 2S24 e resultar em uma contração potencialmente superior à queda -20% a/a até o final de 2024, que é a nossa projeção atual. É possível, portanto, que a nossa projeção venha a ser revista para baixo.

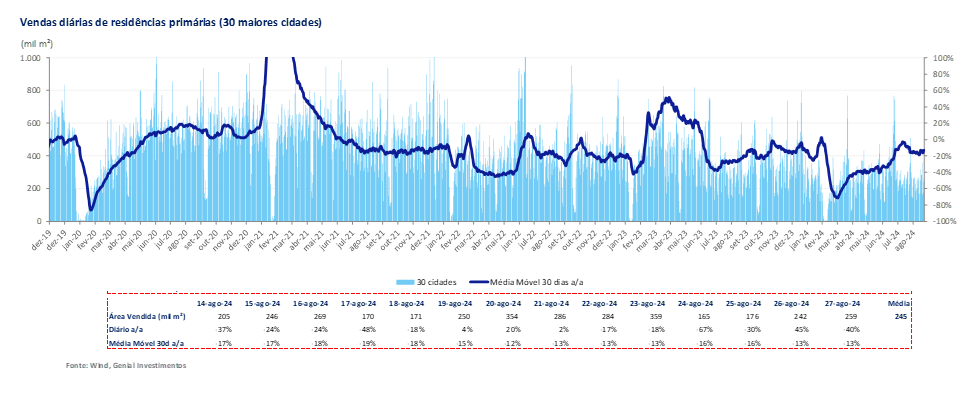

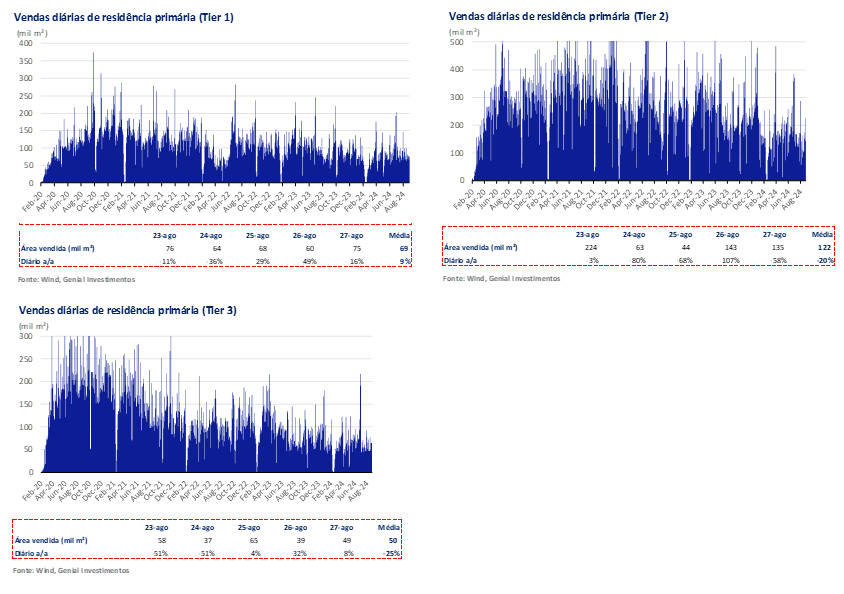

As vendas das principais incorporadoras totalizaram ¥279b (~US$40b) em julho, uma queda de quase -20% vs. 2023 e abaixo da média mensal de ¥390b (~US$55b) esperada para o 2S24. Essa desaceleração persiste apesar das intervenções políticas terem tido uma leve escalada, incluindo cortes nas taxas de hipoteca – até 2,9% em algumas cidades – e taxas de entrada reduzidas para 15% na maioria dos mercados, que não conseguiram estimular o interesse do comprador. Já em agosto, a média móvel de 30 dias apura uma queda de -13% a/a nas vendas de casas no mercado primário, com uma média de 245 mil m2 nas 30 maiores cidades.

Medo de comprar moradias ainda em construção permanece. Os potenciais compradores de casas na China estão cada vez mais hesitantes em comprar residências inacabadas, optando, em vez disso, por casas no mercado secundário e mais acessíveis, devido a preocupações com o fato de as incorporadoras atrasarem os projetos ou não entregarem qualidade. Essa mudança está afetando as vendas em todo o setor, com as principais incorporadoras relatando quedas substanciais: A COLI registrou uma queda de -72% a/a nas vendas de julho, a Yuexiu diminuiu em -67% a/a, a Jinmao em -57% a/a, a CR Land em -52% a/a e a Poly Developments em -40% a/a.

Além disso, o adiamento das audiências no tribunal de Hong Kong para a Shimao e a Times China até meio de agosto aumentou o temor de mais fracassos na reestruturação, uma vez que essas incorporadoras têm um prazo limitado para atender às preocupações dos credores. Isso ressalta os problemas contínuos de liquidez que atormentam as incorporadoras e pode exacerbar o sentimento negativo entre os compradores de imóveis. No geral, as 100 maiores incorporadoras registraram uma queda de -37% a/a nas vendas contratadas durante os 7M de 2024, após uma queda de -17% a/a em 2023 e uma baixa de -41% a/a em 2022.

A recente alta das ações de incorporadoras provavelmente terá vida curta. A antecipação de uma série de medidas um pouco mais robustas do que as anteriores com o objetivo de dar suporte ao setor imobiliário, que ocorreram no final de maio, levou a ganhos de +74% a +88% para as ações do grupo de pares do setor imobiliário do BI China ao longo de 28 a 39 dias. No entanto, entendemos que esses ganhos serão temporários, já que metade foi rapidamente apagada em um mês após o anúncio de 17 de maio.

Redução do Fundo de Resgate de Propriedades em apenas 8%. Até 30 de julho, apenas ¥47b (8% do fundo de resgate de propriedades de ¥580b, ou ~US$80b) haviam sido utilizados, destacando a eficácia que nos parece bem limitada. Em um mês e meio após o anúncio da política, apenas ¥12,1b (4% dos ¥300b para moradias populares) foram utilizados para comprar o estoque não vendido das incorporadoras. Segundo nossa análise, a falta de incentivo ao lucro por parte das autoridades locais e a relutância dos bancos em conceder empréstimos contribuíram para o baixo saque dos ¥200b alocados para projetos habitacionais, com apenas 7% (¥14,1b) utilizados desde novembro de 2022.

As ferramentas de política imobiliária têm um nível de retirada excepcionalmente baixo. As ferramentas de política imobiliária para residências a preços acessíveis e entrega de projetos habitacionais, comumente referida como social housing, ainda estão apresentando saques mais baixos entre as nove ferramentas estruturais de política monetária do PBoC, com um saque dentro do intervalo de apenas 4-7% para linhas que excedam ¥200b (~US$28b). Essa tendência indica a diminuição do apetite dos bancos por imóveis, provavelmente influenciada por preocupações com riscos. O PBoC introduziu linhas de crédito de ¥200b a 0% de custo para apoiar a entrega de moradias. No entanto, acreditamos que os bancos comerciais podem enfrentar desafios para encontrar projetos dignos de crédito devido ao fato de muitos projetos serem pré-vendidos ou penhorados.

Há crédito disponível, mas governos locais hesitam na compra de estoque de imóveis. Em Shenzhen, apenas ¥12,1b (~US$1,7b ou 4% do total) de uma linha de crédito de ¥300b (~US$42b) destinada aos governos locais para a compra de casas não vendidas foram utilizados até 30 de julho. O fundo, lançado em meados de maio, teve uma implementação lenta. Embora a unidade de habitação pública de Shenzhen tenha recebido aprovação em 7 de agosto para adquirir o estoque, entendemos que ainda há obstáculos. Acreditamos que governos locais podem hesitar em participar sem retornos atraentes na compra de moradias. Além disso, muitas incorporadoras deram seu estoque como garantia, o que complica os esforços para vender casas não vendidas. Continua a haver uma desconexão entre as cidades menores com excesso de estoque e as cidades maiores que precisam de moradias a preços acessíveis, prolongando a resolução do problema do excesso de moradias nas cidades low tier.

Penhoras nos landbanks para garantir empréstimos. A KWG penhorou 92% de suas propriedades mantidas para venda para garantir empréstimos, enquanto a Sunac, a CIFI e a Logan variam entre 52% e 55%. A Longfor e a Vanke estão entre as menores porcentagens de estoque penhorado, com 14% e 18%, respectivamente, em comparação com a média de 11% das 5 incorporadoras apoiadas pelo Estado. Entendemos que, o fundo de resgate de ¥300b pode, portanto, ter um impacto mais substancial sobre as incorporadoras mais sólidas que estão passando por algum nível de queda nas vendas, em detrimento das que estão com quedas mais acentuadas e em situação de fluxo de caixa muito mais difícil.

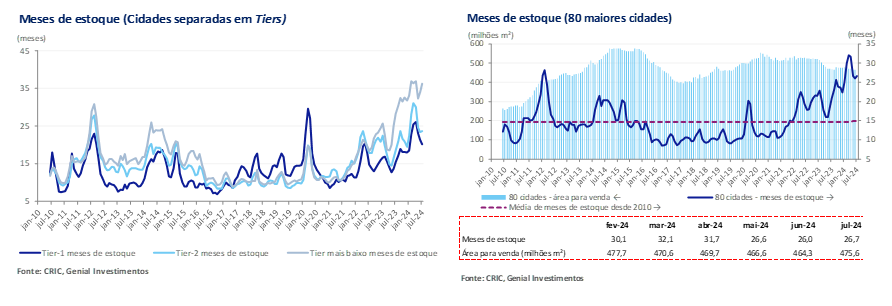

A conversão dentro do programa de social housing pode ser inviabilizada. Em 10 das 80 cidades monitoradas, o estoque poderia proporcionar de 8 a 23 anos de vendas, levantando dúvidas sobre a viabilidade de converter essas casas em moradias acessíveis. Muitas cidades low tier, provavelmente com excesso de oferta semelhante, exacerbam o desafio de alcançar um equilíbrio entre oferta e demanda. Entre as cidades tier II mais fracas, os níveis de estoque são particularmente altos: Taiyuan levaria 16 anos para se esgotar no ritmo atual de vendas, enquanto Harbin e Dalian precisam de 11 e 7 anos, respectivamente. Em média, as 80 cidades apresentam um estoque que demoraria 4,1 anos para serem vendidos.

Situação fiscal de cidades menores é mais debilitada e aprofunda a crise. A situação da Country Garden é precária, pois suas casas não vendidas podem continuar sendo indesejáveis devido às posições fiscais mais fracas nas cidades de baixo nível, onde quase 80% de seu landbank está localizado. Uma nova regra do Ministério de Recursos Naturais da China, em vigor a partir de maio, proíbe que cidades com mais de 3 anos de estoque de vendas introduzam novos terrenos para venda, ameaçando ainda mais as receitas dos governos locais. A deterioração da saúde fiscal pode prejudicar a disposição dos bancos de conceder empréstimos às autoridades locais, o que dificultaria os esforços de compra do estoque excedente das incorporadoras.

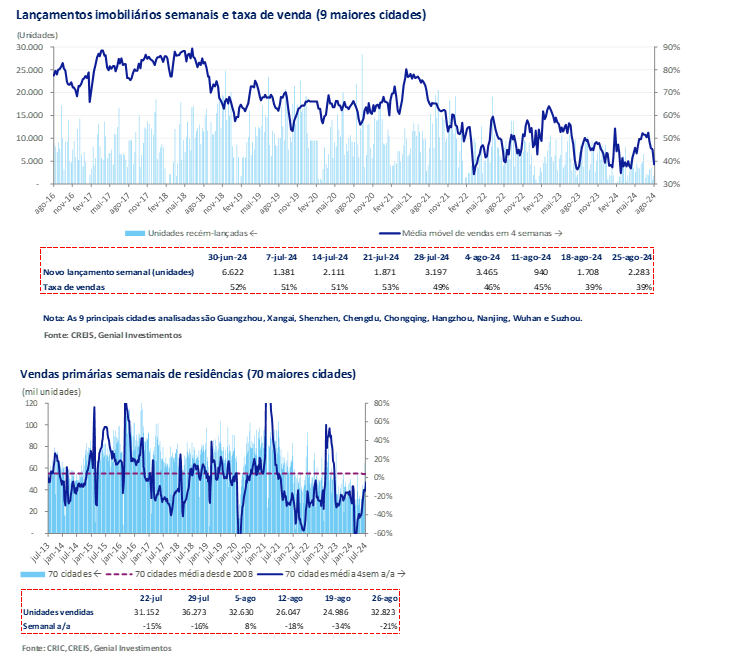

Qual o tamanho do buraco? Acreditamos que as vendas de casas novas na China se estabilizem em cerca de 800-900 milhões de m2 por ano, significativamente abaixo do pico de 1,4-1,6 bilhão de m2 durante o boom imobiliário (2012-2021), que totalizou 9 bilhões de m2. Detalhe importante é que 47% de todas as vendas de casas em período de duas décadas ocorreram apenas nos últimos 6 anos até 2021. Essa queda é atribuída à redução da demanda por investimentos, questões demográficas (início da reversão da pirâmide etária), compradores que preferem casas do mercado secundário (que também estão com preços em queda) e alternativas como aluguéis e moradias acessíveis. Observamos o último dado de 27 de agosto chegando a 259 mil m2 de venda, com a média móvel de 7 dias recuando -26% a/a nas 30 maiores cidades. Nas 70 maiores cidades, apuramos 32,8 mil unidades vendidas, com uma queda semanal de -21% a/a. Já os lançamentos nas 9 maiores cidades ficaram em 2,2 mil unidades, com uma taxa de vendas estável em 39% vs. semana anterior.

Por que acreditamos que o pacote de ¥300b não deve pôr fim à crise? Julgamos ser improvável que o compromisso do PBoC de ¥300b (~US$42b) para comprar o estoque não vendido das incorporadoras resolva a crise, já que o excesso de oferta e a fraca demanda podem continuar a deprimir os preços das casas. Em junho, o estoque de casas novas nas cidades low tier da China representava 35 meses de vendas médias vs. 11 meses nos últimos 3 anos. Mais da metade das 83 cidades monitoradas apresenta estoques que exigiriam mais de 30 meses para serem vendidos. Especificamente, cidades como Dandong têm atrasos equivalentes a 262 meses, Taiyuan 177 meses, Jiaxing 110 meses e Harbin 93 meses.

É improvável que a farra dos empréstimos volte. Nossa análise sugere que os bancos comerciais na china permaneçam avessos ao risco do setor imobiliário, influenciados pela inadimplência generalizada entre as incorporadoras e pela falta de resgates, resultando em baixa liquidez do setor em meio ao declínio das vendas. Consequentemente, o esperado aumento do crédito imobiliário nos parece improvável, conforme já demonstramos em outras versões do relatório semanal do setor. Anteriormente, o setor imobiliário da China contribuiu com 40-45% para os aumentos do volume de crédito concedido pelos bancos comerciais entre 2016-2018, mas esse índice regrediu consideravelmente para ~3% em 2022 e ficou estável em 2023. Historicamente, o financiamento imobiliário tem sido fundamental para impulsionar o mercado imobiliário da China, o que ficou evidente em 2009 e 2015. Entretanto, respostas políticas atuais nos parecem insuficientes para corrigir os desequilíbrios estruturais.

Desafios estruturais exigirão novas soluções. Entendemos não ser possível aplicar fórmulas que deram certo no passado para os desafios estruturais vividos no setor atualmente. É impossível ignorar as condições demográficas como um dos fatores fundamentais para demanda por imóveis. Por isso, como a demografia mudou, diante do início da reversão da pirâmide etária marcado em 2022, novas soluções deverão entrar em vigor para endereçar a crise atual.

Apesar das medidas regulatórias introduzidas em meados de maio, como o corte das taxas de hipoteca e a redução dos requisitos de entrada para mínimos históricos, não acreditamos que as vendas de imóveis novos na China ganhem impulso sustentável. Conforme já havíamos antecipado, esperamos que durem ~3M. Entendemos ser fundamental restaurar a confiança na segurança do emprego, na economia e na estabilidade financeira das incorporadoras, além de administrar as expectativas de preços dos imóveis diante de uma população que passou a encolher e possui um largo estoque de imóveis já constituídos. Portanto, o molde para recuperação perpassa por estímulos diferentes do que o setor recebeu na última década.

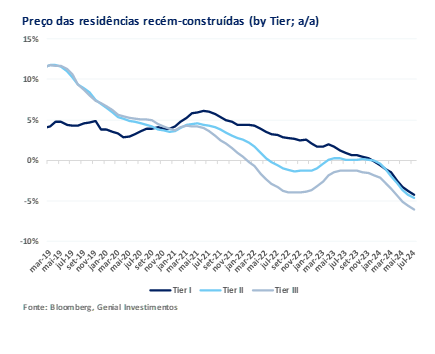

Menor expectativa de preços desde o início da série histórica. Em julho, os preços das casas novas caíram em 66 das 70 maiores cidades chinesas, com expectativas de novas quedas impulsionadas pelo sentimento recorde de baixa dos consumidores em relação aos valores dos imóveis. As famílias chinesas registraram suas menores expectativas de preços de imóveis residenciais em 11 anos, o que levou à probabilidade de cortes de preços mais profundos por parte das incorporadoras para administrar o estoque e lidar com uma mentalidade de comprador hesitante. A pesquisa PBoC com 20 mil participantes revelou que 23,2% esperam que os preços dos imóveis caiam nos próximos 3M, marcando o nível mais alto desde o início da pesquisa no 2T13. Por outro lado, apenas 11% previram qualquer aumento nos preços para o 3T24. Portanto, entendemos que essa combinação de preços em queda e vendas fracas continuará no curto prazo.

É provável que a correção do preço em casas primárias persista. O risco de moradias inacabadas devido a atrasos na construção pode diminuir o interesse do consumidor em imóveis pré-vendidos (casas primárias), levando muitos a optar por casas de segunda mão (mercado secundário). Essa mudança está levando as incorporadoras a oferecerem descontos maiores. Em julho, os preços das casas novas caíram sequencialmente em 66 das 70 maiores cidades, enquanto os valores das casas existentes caíram em 67 cidades. Xangai foi a única cidade que não foi afetada, tanto para imóveis novos quanto para imóveis usados. O crescente estoque de imóveis usados e concluídos representa um desafio para a estabilização dos preços, já que o sentimento do comprador continua pessimista.

Formação do fundo habitacional. Em 23 de agosto, o Ministério da Habitação e Desenvolvimento Urbano-Rural (MOHURD) estabeleceu uma verificação anual de construção, um fundo de pensão para habitação e seguro habitacional, com 22 cidades-piloto implementando essas iniciativas. Apesar de se um movimento tentando auxiliar o setor, por outro lado, a priori ocorreu um receio de que essas iniciativas pudessem aumentar os custos de manutenção dos proprietários de imóveis, entre eles o pagamento de taxas, o que prejudicaria ainda mais o sentimento do mercado imobiliário. No entanto, em 25 de agosto, a China Real Estate Business (CREB), associada ao MOHURD, esclareceu que quaisquer custos adicionais seriam cobertos pelo governo, não pelos proprietários de imóveis.

Mudança de regra preocuparam pagadores , mas o governo diz encontrar outra forma de custeio. Até o final de 2022, mais de 20% do estoque de moradias existentes na China terá mais de 30 anos de idade, o que exigirá taxa de manutenção mais caras dos proprietários, especialmente em função do desenvolvimento urbano mais lento devido à queda dos preços dos imóveis. Desde 2004, os compradores têm contribuído com 5 a 8% dos custos de construção para um fundo de manutenção dedicado, que atualmente é de ~¥1 trilhão. Devido ao declínio nas vendas de novas casas e ao envelhecimento do estoque de moradias, esse fundo pode se tornar inadequado para a manutenção futura. Consequentemente, o anúncio do MOHURD indicou a necessidade de fontes alternativas de financiamento. O CREB enfatizou que o governo obteria os custos extras da receita fiscal ou dos prêmios de venda de terrenos, o que parece ter aliviado as preocupações dos proprietários de imóveis que já contribuíram para os fundos de manutenção.

Aço e minério de ferro

Aço: leve aumento de preços com declínio moderado da produção de tarugos. Em Tangshan, os preços do tarugo permaneceram estáveis em meio à flutuação de preços na semana de 26 de agosto a 1 de setembro. Apesar de um declínio moderado na produção de semiprodutos, acreditamos que a demanda futura das relaminadoras pode ser limitada devido às restrições de produção implementadas desde 30 de agosto. O preço dos tarugos quadrados foi avaliado em ¥2.930/t (~US$412/t), refletindo um leve aumento de +1% s/s.

Insumos: recuperação parcial de preços de carvão metalúrgico e sucata. Os preços da sucata de aço na China subiram devido a uma recuperação parcial do sentimento do mercado e à menor disponibilidade de sucata. Preço composto de sucata ficou em ¥2.412/t (~US$340/t), um aumento de +1,3% s/s. Da mesma forma, o mercado de carvão de coque da China encerrou sua tendência de declínio, com uma recuperação impulsionada pelos esforços para revitalizar o mercado imobiliário e aumentar o otimismo nos preços domésticos do aço. Em 30 de agosto, o preço composto de coque foi avaliado em ¥1.421/t (~US$200/t), com aumento suave +0,4% s/s. Essa mudança para cima começou em 27 de agosto, marcando o fim de uma tendência de baixa que persistia desde 17 de julho. Apuramos uma produção média de 511,6kt/dia de coque, uma redução de -2,9% s/s. Atribuímos essa queda ao aumento das pressões financeiras decorrentes dos recentes cortes de preços, incluindo uma redução de -¥50-55/t para as principais siderúrgicas em 29 de agosto, após outro corte semelhante alguns dias antes.

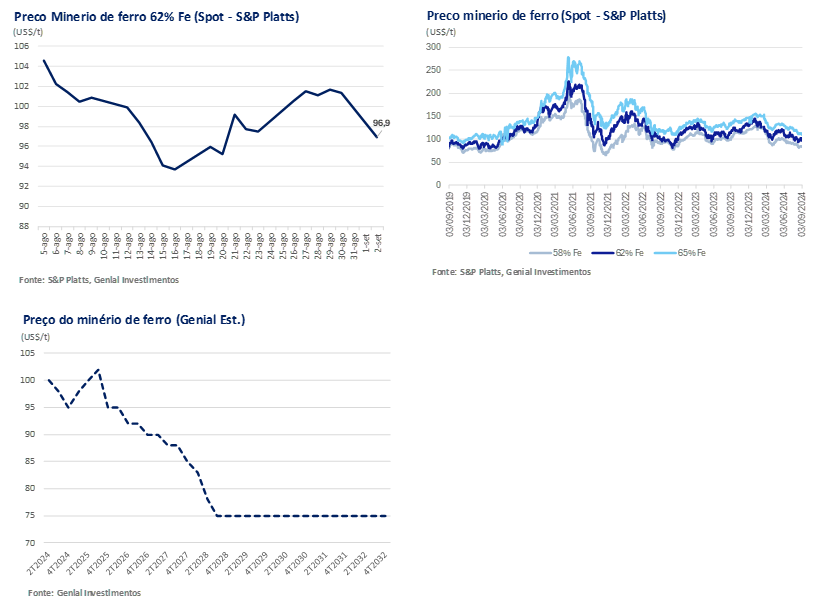

Minério de Ferro: preços sinalizaram uma alta na semana passada, mas a tendência já reverteu. Os preços do minério de ferro aumentaram +4% s/s entre 26-30 de agosto, chegando a US$102/t, impulsionados pelo (i) potencial corte nas taxas do FED dos EUA em setembro e por (ii) uma mudança na demanda doméstica de aço na China, durante um breve momento quando os preços de aço subiram, uma vez que os estoques acabados nos pátios das usinas estavam muito baixos. Entretanto, nos últimos dois pregões, a alta já foi devolvida, com a referência 62% Fe fechando nesta terça-feira em ~US$93/t no mercado spot, contraindo -9% em duas seções de negociação. Continuamos reforçando a nossa previsão, que fizemos ainda no final de fevereiro, de US$98/t para o 3T24E e US$95/t para o 4T24E.

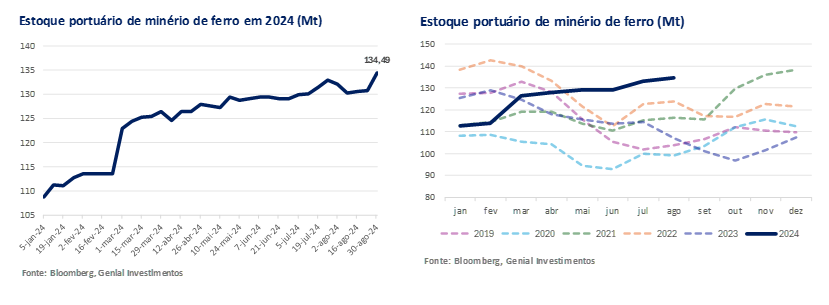

Minério de Ferro: estoques portuários continuam a subir e parece ser um novo normal. Os estoques portuários monitorados chegaram a 134Mt ao final da semana passada, uma elevação de +2,8% s/s, se distanciando cada vez mais da máxima de 5 anos. Diante de volumes consideráveis vindo das mineradoras no Brasil e Austrália, que não estão cedendo nos embarques, os estoques estão se empilhando. Começamos a formar uma tese de que isso pode ser o novo normal do setor, uma vez que há uma tendência de compras menos espaçadas e de volumes mais baixos das usinas.

Ou seja, as usinas de aço têm preferido reduzir estoques de minério de ferro nos pátios e optado por realizar compras de volumes menores e mais faseadas, realizando transferências físicas em menor escala dos estoques portuários, o que explica também o acúmulo de estoque estar muito maior do que o usual. Nossa análise demostra, portanto, uma mudança de estratégia das mineradoras, que estão despachando navios com cargas que ainda não possuem um comprador e estocando nos portos de destino na China. Isso está criando uma pressão nos preços da referência 62% Fe. Essa mudança de estratégia já foi comentada pela Vale em conversas que tivemos com a companhia ao longo deste ano.

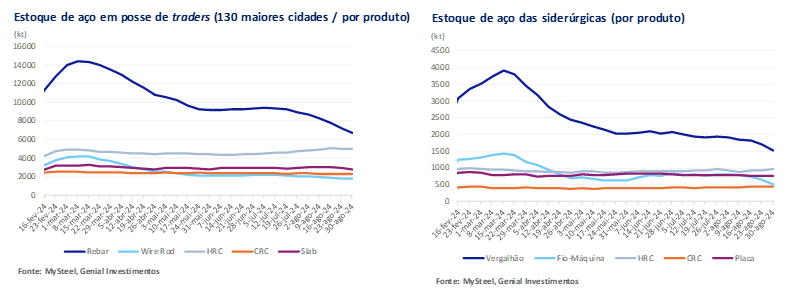

Aço: estoques nos pátios das usinas voltam a recuar fortemente. Os estoques de aço das usinas chinesas caíram pela quinta semana consecutiva, diminuindo -6,1% s/s para uma baixa de 9M de 4,21Mt. Esse declínio foi impulsionado pela melhora nas transações de aço, especialmente de aço longo, uma vez que as pressões financeiras sobre as empreiteiras de construção diminuíram de forma sutil à medida que as condições climáticas melhoraram (final da temporada de chuvas de meio de ano), além da estratégia de compra faseada do estoque físico nos portos, conforme comentamos acima. Da mesma forma, os estoques mantidos pelos comerciantes dos cinco principais produtos de aço acabados (vergalhão, fio-máquina, HRC, CRC, Placa) também diminuíram pela sétima semana consecutiva, caindo -3,9% s/s, para um total de 18,5Mt, um mínimo de 7M.

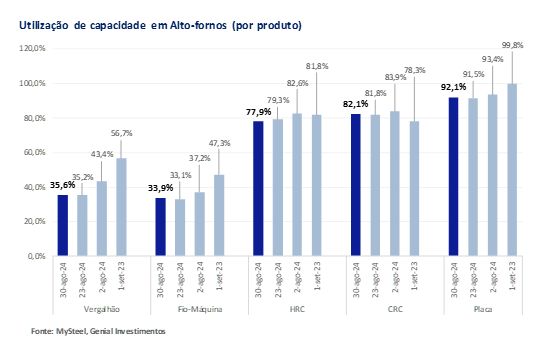

Aço: taxa de utilização em alto-forno no menor nível dos últimos 5M. A produção nos alto-fornos (BF) da China atingiu o nível mais baixo em 5M devido às perdas persistentes nas vendas de aço, com a demanda fraca por bens duráveis. A taxa média de utilização da capacidade de BF entre ~240 produtores que monitoramos caiu pela sexta semana consecutiva para 82,96% (-1,34p.p s/s). Simultaneamente, também verificamos que a produção de aço em fornos elétricos a arco (EAF) sofreu uma queda acentuada, impactada principalmente pelas frequentes paradas no sudoeste da China, atingindo o mínimo de 6M em 30,53% (-4,83p.p s/s).

Aço: produção de vergalhões sobe marginalmente, mas continua em níveis abaixo do histórico. A produção de vergalhões, referência para aços longos, aumentou +1% s/s, atingindo 1,62Mt ao final da semana passada. Esse aumento, mesmo que marginal, foi impulsionado por transferência de volume produtivo de forno elétrico a arco (mini-mills) para usinas integradas. Notavelmente, as usinas da província de Jiangsu contribuíram com +40Kt para o ganho semanal. Por outro lado, os produtores de aço da província de Sichuan diminuíram ou interromperam a produção devido ao racionamento de energia local em meio a ondas de calor.

Aço: produção de HRC encolhe mais uma vez, mas os preços sobem. O output de HRC, referência para aços planos, diminuiu -1,7% s/s, totalizando 3Mt durante a semana. A taxa de utilização da capacidade das usinas monitoradas também caiu -1,34p.p, para uma média de 77,93%. Por outro lado, os preços de exportação do HRC chinês subiram em +1,1% s/s, chegando a US$ 472/t FOB do porto de Tianjin em 30 de agosto. O aumento da demanda externa levou as usinas chinesas a aumentarem as cotações de exportação no início da semana, após um início robusto dos preços domésticos de HRC.

Brasil

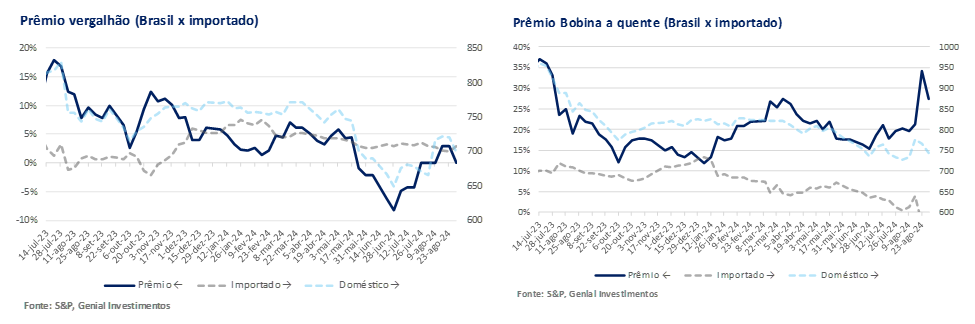

Aço Brasileiro: prêmio de paridade em vergalhões volta para o território negativo. Ao final da semana passada, apuramos o mercado brasileiro de vergalhões sofrendo um aumento significativo na demanda, enfrentando baixa disponibilidade de produtos locais e prazos de entrega estendidos das importações. As construtoras da região sul relataram atrasos de 30 a 40 dias para os materiais nacionais, enquanto o vergalhão importado foi oferecido a R$4.300-4.500/t CIF, mas a entrega imediata não estava disponível; as remessas anteriores estavam esgotadas, com novos lotes previstos para 80 a 120 dias.

Atualmente, os participantes do mercado estão avaliando os possíveis aumentos de preços das siderúrgicas brasileiras para setembro em meio às tendências de preços internacionais, conforme já havíamos antecipado que poderia haver mais um aumento de +4%. As usinas locais aumentaram seus preços em aproximadamente +8% desde julho, embora muitos distribuidores e empresas de construção permaneçam fora desse ajuste. Novos aumentos de preços no mercado interno poderiam superar os custos de importação, levantando dúvidas sobre o nível de adesão para novos repasses, apesar da redução da oferta. O ponto central ficou em R$3.950/t, pertencente a faixa de R$3.800-4.100/t, levando ao prêmio de paridade vs. o aço importado a voltar para o território negativo, em -1,2% (-4,2p.p. s/s).

Aço Brasileiro: HRC doméstico estável vs. preço importado em alta. Observamos os preços importados do Brasil subiram na semana passada para US$461/t (+2,2% s/s), com o surgimento de sinais contraditórios. Preços do HRC tiveram outra elevação na China, conforme comentamos, mesmo com o cenário doméstico fraco. Ainda, destacamos que o sistema de tarifas complementares (~25%), em vigor desde junho, começou a afetar os consumidores em agosto. Entretanto, no caso do HRC, a cota de importação fechou a semana passada em 89%, o deve pressionar mudanças de preços apenas nas últimas semanas de setembro, dado que é o último mês para completar os ~10% sobressalentes antes de novas licenças serem emitidas.

Além disso, um possível preço mínimo estabelecido pelas usinas chinesas contribuiu para o aumento do patamar internacional. Todavia, no caso do Brasil, apuramos uma estabilidade. O preço doméstico ficou com o ponto central de R$4.200/t (+0% s/s), dentro do intervalo de R$4.100-4.300/t, calculado pela S&P Platts. Isso levou o prêmio de paridade para +27,5% vs. o aço importado (-6,6p.p s/s), em queda pelo aumento do preço importado.

Dados importantes das companhias