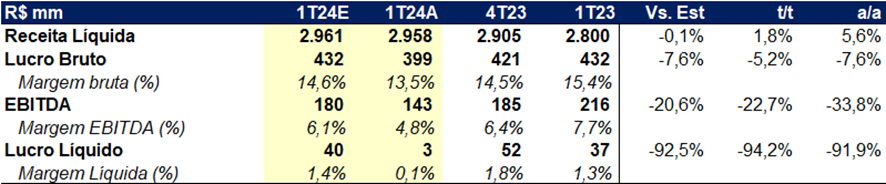

A Viveo divulgou hoje (09/05) seu relatório de resultados referente ao 1T24, e avaliamos o resultado como negativo. A empresa apresentou um tímido crescimento de receita, além despesas e custos acima crescentes por conta de revisões internas e efeitos macroeconômicos do mercado, que impactaram sua eficiência operacional. O destaque negativo continua sendo para a dificuldade de geração de caixa operacional, o que é fruto de atrasos por parte dos clientes e fornecedores e problemas na gestão de seu capital de giro.

A companhia, líder no segmento de distribuição de medicamentos, busca em 2024 um crescimento com desalavancagem e foco em rentabilidade, com uma otimização em sua malha logística operacional. Esse período apresenta desafios para a VVEO3, como pressões das fontes pagadores, mudanças fiscais e deflação de medicamentos.

Mantemos nosso posicionamento em relação à tese de longo prazo de consolidação do mercado de distribuição de medicamentos, mas no curto prazo reconhecemos que a Viveo se encontra em processo de recuperação. Assim, reiteramos nossa recomendação de MANTER com preço-alvo de R$ 8,00.

Receita Líquida: desempenho tímido

A receita da Viveo alcançou R$ 2,9b, alta anual de 5,6%, com as quatro vertentes apresentando crescimento positivo, com destaque para Laboratórios e Vacinas (+32,2% a/a), impulsionado por uma maior demanda de vacinas de gripe e de dengue. Já os outros segmentos apresentaram um crescimento menos expressivo, principalmente Hospitais e Clínicas, com um aumento tímido de 2,2% a/a, fruto de estratégias de diminuição de vendas de medicamentos que possuem piores margens, assim como um menor reajuste da CMED, o que resultou em diversos clientes terem optado por não antecipar o mesmo montante de compras.

Custos e despesas: crescimento acima da receita!

Como dito na introdução, a Viveo perdeu eficiência operacional. Houve queda de -1,9 p.p. na margem bruta da empresa no 1T24 para 13,5%. Essa piora é explicada pelo efeito mix, em que tivemos um aumento da representatividade de produtos com margens menos expressivas, como medicamentos de alto custo e bolsas de oncologia, e por impactos dos ajustes frente aos desafios operacionais.

O crescimento nas despesas foi relevante, especialmente no que se diz a respeito as despesas com vendas (+57,1% a/a). Esse aumento foi impulsionado por problemas nos Centros de Distribuição que resultaram em um gasto maior com o frete dos produtos. Segundo a empresa, esses custos estão atualmente R$ 20m acima do esperado em condições normais.

Lucro líquido: mais fraco do que nunca!

O lucro líquido da empresa no trimestre foi de R$ 3m (-91,9% a/a), que ainda teve um incentivo fiscal provocado pelo impacto positivo das subvenções para investimento. Excluindo esse e outros efeitos não recorrentes, o lucro líquido ajustado foi de R$ -7,7m, o que consideramos negativo.

Fluxo de caixa: operacional segue desapontando

Novamente a companhia apresenta dificuldades em gerar fluxo de caixa operacional positivo, que ficou em R$ -177m, sofrendo pressão em suas contas a receber por parte dos hospitais e operadoras de planos de saúde que alongam o ciclo de recebimento.

A Viveo está em um momento de reestruturação e ajustes de processos operacionais e enfrenta severos desafios a frente. Temos expectativa de que, apesar do resultado ruim, a empresa consiga se recuperar nos próximos trimestres, mas ainda estamos apreensivos com a capacidade de geração de caixa operacional e de melhora de margens. Nesse sentido, reiteramos nossa recomendação de MANTER com preço-alvo de R$ 8,00.