Acreditamos que o destaque positivo dos resultados de Simpar deva ser JSL. Conforme mencionamos em nosso relatório de prévia de locação, o efeito do programa de descontos para automóveis deve ser prejudicial para Movida, desacelerando seus processos de compra e venda, além de impactarem diretamente o preço dos veículos seminovos.

Sendo assim, com o trimestre pior para as empresas mencionadas, aliados à elevadas despesas financeiras tanto para as controladas quanto para a holding, estimamos que a Simpar deve reportar um prejuízo de aproximadamente R$ 96 milhões no 2T23.

Movida (MOVI3)

Em linhas gerais, o trimestre de Movida deve ser negativo. Esperamos uma dinâmica no RAC prejudicada pela sazonalidade do trimestre, além de uma redução da frota devido ao novo posicionamento estratégico da companhia.

Já no GTF, acreditamos que o contínuo processo de renovação de contratos e de adição de frota deve fazer com que o segmento seja o destaque positivo dos resultados.

Por fim, esperamos que a divisão de seminovos seja negativamente afetada pela pausa momentânea nas compras e vendas de veículos, causada pelo anúncio do programa de descontos. Vale lembrar que devido ao mix mais premium da Movida, o ticket médio dos seus veículos deve ser menos afetado do que seus principais concorrentes.

Confira nosso relatório completo clicando aqui.

Vamos (VAMO3)

Vamos reportou seus resultados na quinta-feira, dia 03/08/23. De maneira geral julgamos os números negativos, porém muito em linha com as nossas estimativas.

E suma, o volume fraco no segmento de concessionárias juntamente com a queda de 5,5p.p na margem EBITDA do segmento de concessionárias foram os grandes destaques negativos do trimestre. Ambos os fatores se deram por uma combinação de um ambiente ainda restrito no que diz respeito à concessão de créditos e o anúncio tardio do Plano Safra, que por sua vez represou boa parte das vendas de caminhões novos.

No entanto, do lado positivo destacamos um Yield ainda elevado, o que nos mostra que a demanda pelo serviço de locação ainda segue resiliente. Ressaltamos que mesmo com a perspectiva de queda no Yield da NTN-B de 5 anos, o que por sua vez tende a reduzir a rentabilidade nominal dos contratos, ainda assim acreditamos que a Vamos deve continuar entregando bons níveis de rentabilidade relativa, preservando a TIR dos contratos e o ROIC Spread.

Para conferir nossa análise completa sobre o resultado do 2T23 de Vamos, clique aqui.

JSL (JSLG3)

Conforme mencionamos, JSL deve ser o destaque positivo do trimestre. Sua contínua reprecificação de contratos aliada aos bons volumes de veículos comerciais nas praças de pedágio nos levam a acreditar que a JSL deve entregar melhoras operacionais tanto na comparação trimestral quanto na anual – sem considerar a IC Transportes.

Já considerando a aquisição, esperamos uma pequena redução das margens dado que as margens da IC são relativamente menores – 9% IC vs 18% JSL. No entanto, em termos de receita e EBITDA, esperamos um adicional de R$ 200 milhões e R$ 16 milhões, respectivamente.

Revisamos nosso preço alvo de JSL, subindo de R$ 8,00 para R$ 12,00. Para acessar nossa análise completa, clique aqui.

Automob

Acreditamos que o efeito do programa de descontos deverá se refletir principalmente nas margens, apesar de esperarmos um aumento de receita. Nosso racional segue a linha de que, com o anúncio do desconto e a redução da procura por veículos, a Automob foi mais agressiva em termos e desconto, visando aumentar o fluxo de clientes em suas lojas. Isso por sua vez manteve/aumentou marginalmente seu volume de vendas, porém com margens mais espremidas.

Após a retomada das vendas com o início do programa, esperamos que parte da margem se normalize devido ao benefício fiscal, no entanto, na média, acreditamos que as margens sejam relativamente menores devido ao fato anteriormente mencionado.

Vale ressaltar que parte das vendas resultantes do programa ainda não devem se concretizar nos resultados do 2T23, visto que alguns dos veículos vendidos devem ser faturados apenas no mês de julho. Sendo assim, ainda esperamos impactos no volume de vendas nos resultados do 3T23.

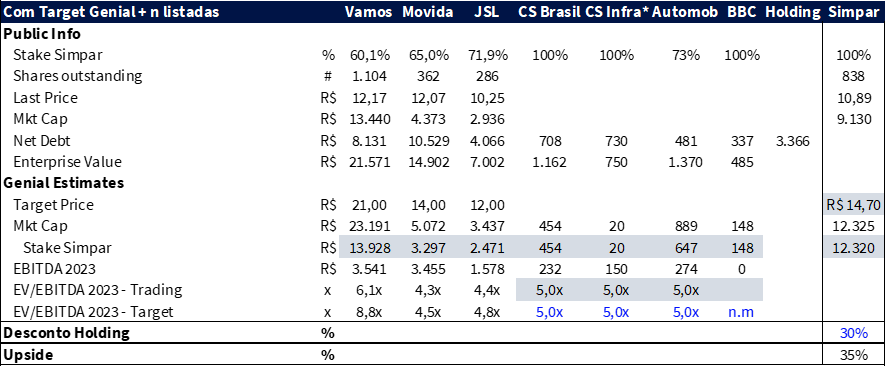

Desconto de Holding

Após a venda de participação da Vamos e a recente estilingada de 35% de Simpar após o 1º trimestre, seu desconto de holding diminuiu significativamente, passando de 38% no 1T23 para 23% ao final do 2T23. No entanto, acreditamos que o iminente ciclo de corte de juros e as medidas que estão sendo feitas em algumas controladas para diminuir seus custos de dívida ainda podem culminar em upside.

No que diz respeito ao desconto de holding considerando os nossos preços alvo, estimamos que Simpar negocia hoje a um deságio de 30%. Vale lembrar que o número já contempla a oferta primária e secundária da Vamos, o que por sua vez reduziu a participação de holding na subsidiária, além de ter aumentado consideravelmente seu caixa. Também ressaltamos nossa revisão de preço alvo da controlada JSL, que subiu de R$ 8,00 para R$ 12,00.

Por fim, estamos mantendo nossa recomendação de COMPRA e revisando nosso preço alvo de Simpar de R$ 14,00 para R$ 14,70, após realizarmos os ajustes mencionados, tão como o desconto de holding estrutural. Estamos adicionando um prêmio de cerca de 4 p.p em relação à média do deságio da companhia ao longo dos últimos 2 anos.